Türkiye’nin vergi mevzuatı gittikçe kafa karıştırıcı ve verimsiz hale gelmedi mi? Otuz yılı aşan mesleki tecrübe ile bu soruya cevabım evet.

18 - 31 Ağustos 2024 tarihli sayıdan

Son vergi paketinin (7524 sayılı Kanun) gerekçesinde de bu gerçeklik, “Türkiye’nin vergi mevzuatının anlaşılması güç ve karmaşık bir yapıya sahip olduğu, yapılan her yeni düzenlemenin söz konusu bu yapıyı daha da karmaşık hale getirdiği, vergilendirmede gerçekleştirilecek basitleştirmenin mükelleflerin vergiye uyumunun artırılmasını sağlayacağı, öte yandan vergi kanunlarının sadeleştirilmesi kapsamında mevzuat yapısını fazlasıyla karmaşıklaştıran istisna ve muafiyetlerin de tekrar gözden geçirilmesinin gerektiği” açıklanmaktadır. Oysa 2024 - 2026 dönemi Orta Vadeli Mali Programın “III/6 kamu maliyesi” bölümünde; “gelir, kurumlar, KDV kanunları ile Vergi Usul Kanununun vergilemede adalet, eşitlik, öngörülebilirlik ve şeffaflık ilkeleri temelinde, vergi tabanının genişletilmesine ve gönüllü uyumun artırılmasına destek veren, sade ve kolay uygulanabilir bir yapı oluşturulmak amacıyla güncellenmesi, orta vadede doğrudan vergilerin payı artırılması” hedeflenmişti. Sadeleştirme mi karmaşıklaştırma mı?

Ancak yapılan son düzenleme de vergi kanunlarını sadeleştirilmeyip daha karmaşık hale getirmiyor mu? Evet öyle oldu. Son yıllarda vergi kanunlarında yapılan düzenlemelerle vergi uygulamaları daha da karmaşıklaştı. Hatta bazıları o kadar karmaşık hale geldi ki, üniversitelerde “vergi mühendisliği” bölümleri açılsa yeridir.

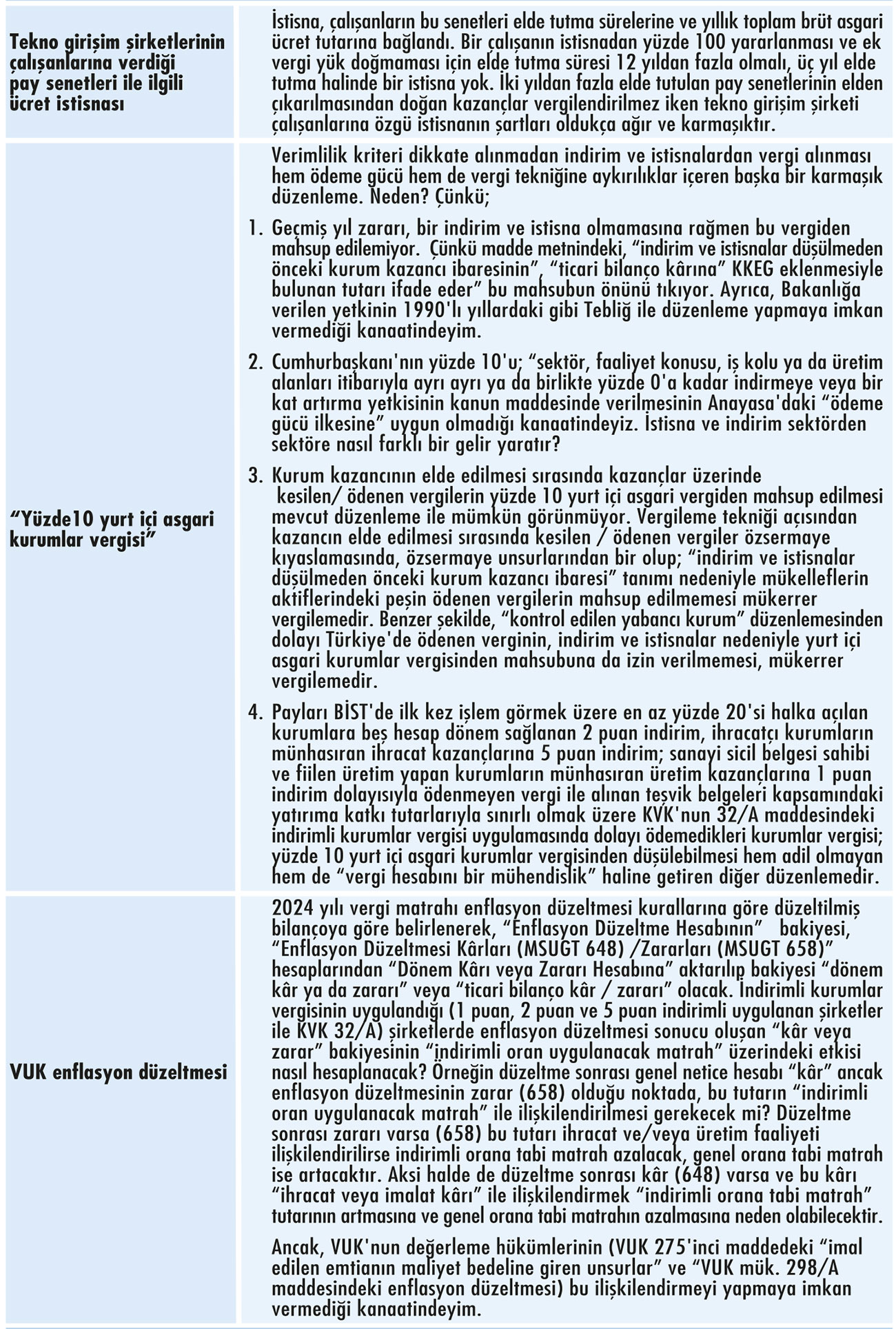

Düzenlemelerin karmaşıklığını göz önüne sermek bakımından bazılarına yakından bakalım.

Aşağıda ele alınan konulardaki gibi karmaşıklık örneklerine daha fazla ilaveler yapabilir ve makale uzadıkça uzar.

YURT İÇİ ASGARİ KURUMLAR VERGİSİNE ALTERNATİF?

7524 sayılı Kanun ile “yüzde 10 yurt içi asgari kurumlar vergisi” uygulaması yerine, yine aynı Kanun ile vergi mevzuatına dahil edilen “Yerel ve Küresel Asgari Tamamlayıcı Kurumlar Vergisi” uygulamasının kapsamına, “yurt içi yerel işletmeler” de dahil edilebilir miydi?

Evet edilebilirdi.

OECD’nin “yüzde 15 küresel asgari kurumlar vergisi” ile ilgili model kurallara gör bu mümkün. Ancak birçok ülke küresel asgari kurumlar vergisi uygulamasının yaratacağı uyum maliyetleri nedeniyle yerel işletmeleri kapsama dahil etmedi.

Ancak yüzde 10 yurt için asgari kurumlar vergisi düzenlemesi yerine belli bir hasılatı geçen şirketleri kapsama alması daha doğru olabilirdi. Böylece düzenleme sadece 750 milyon Euro karşılığı TL sınırını geçen çok uluslu şirketlere ilave olarak hasılatı belli tutarın üzerinde olan şirketleri de kapsama alarak Türkiye’nin imzaladığı yatırım ve ticaret anlaşmaları açısından da daha tarafsız bir konumda oluşmasına olmasına imkan verebilirdi. İlaveten sadece ilk defa faaliyete geçen kurumlara sağlanan üç hesap dönemi “asgari kurumlar vergisi muafiyeti” hasılatları belirlenen büyüklüğün altında kalan yerel işletmeler dışındakilere uygulanmamış olurdu.