fatih.kopru@tr.ey.com

Vergi borçlarını yapılandırmak isteyenlerin, herhangi bir uzatma olmazsa bu ayın sonuna kadar başvuruda bulunmaları gerekiyor. Kesinleşmiş vergi borçlarının yapılandırılması konusunda bazı hatırlatmalar yapmak istedik.

2018 yılında çıkan yasa (7143 sayılı) kapsamında yapılandırılan borçlarını 18 taksitte ödemeyi tercih edenler, son taksitlerini daha yeni, geçtiğimiz günlerde tamamlayabildi.

2020 yılında yine bir borç yapılandırma yasası (7256 sayılı) çıkmıştı. Bu yasa kapsamında yapılandırılan borçların taksitleri ise ödenmeye çalışılırken yeni bir yapılandırma yasası daha çıktı.

Başta vergi borçları olmak üzere kamuya olan borçların yeniden yapılandırılmasını içeren 7326 sayılı yasa haziran ayında çıktı ve bu kez oldukça kapsamlı.

Devletin kesinleşmiş vergi ve sosyal güvenlik alacaklarının yapılandırılmasının yanında, dava safhasında bulunan vergi alacakları ile halen devam eden vergi incelemeleri kapsamında tarh edilecek vergiler de düzenlemenin kapsamına giriyor.

Vergi borçlarını yapılandırmak isteyenlerin, herhangi bir uzatma olmazsa bu ayın sonuna kadar başvuruda bulunmaları gerekiyor. Başvuruda sona yaklaştığımız şu günlerde biz de kesinleşmiş vergi borçlarının yapılandırılması konusunda bazı hatırlatmalar yapmak istedik.

HANGİ BORÇLAR?

Genel olarak 30 Nisan 2021'den önceki dönemlere ilişkin olan vergi borçları ile yine bu tarihe kadar verilmiş olan beyannamelere ilişkin ödenmemiş vergilerin yapılandırma kapsamına girdiğini söyleyebiliriz.

Örneğin, Mart 2021 ve önceki dönemlere ilişkin aylık KDV, muhtasar, ÖTV, damga vergisi beyannameleri, 2020 ve daha önceki dönemlere ilişkin gelir vergisi beyannameleri üzerinden tahakkuk eden ve vadesi geçtiği halde ödenmemiş ya da ödeme süresi henüz gelmemiş olan vergiler bu yasa kapsamında yapılandırılabiliyor.

Ayrıca, 2021 yılına ilişkin olarak 30 Nisan 2021 tarihinden önce tahakkuk eden vergilerin de bu kapsama girdiğini hatırlatmakta fayda var.

Sadece yukarıdaki vergiler değil bütün bu vergilere bağlı vergi cezaları ile gecikme faizleri, gecikme zamları da yasa kapsamında. Ancak 2021 yılı motorlu taşıtlar vergisinin ikinci taksiti yapılandırma kapsamına girmiyor.

EMLAK VERGİLERİ

Başta emlak vergisi olmak üzere belediyeler tarafından tahsil edilen vergiler ve hizmet bedelleri de yeniden yapılandırma kapsamına giriyor. Ancak 2021 yılına ilişkin emlak vergisi ile iş yerlerine ait çevre temizlik vergisinin yapılandırma kapsamında olmadığını hatırlatmak isteriz.

FAİZİN BİR KISMI SİLİNİYOR

Yasanın yayımlandığı tarih (9 Haziran 2021) itibarıyla, vadesi geldiği halde ödenmemiş veya ödeme süresi henüz geçmemiş olan vergiler ve bunlara bağlı vergi cezaları ile gecikme faizi ve gecikme zamları yasanın kapsamına giriyor.

Bu borçlardan vergi aslı için herhangi bir indirim uygulaması söz konusu değil. Yapılandırma talep eden mükellefler vergi aslının tamamını her halükârda ödemek zorunda. Vergi aslına bağlı olarak kesilmiş olan vergi cezaları (vergi ziyaı cezası gibi) ise tamamen siliniyor.

Gecikme faizi ve gecikme zammı gibi borçlar da siliniyor ancak bunların yerine vergi aslı üzerinden Kanunun yayımlandığı tarihe kadar yurt içi üretici fiyat endeksi (Yİ-ÜFE) aylık değişim oranları esas alınarak hesaplanan bir faizin ödenmesi gerekiyor.

Son yıllarda Yİ-ÜFE oranları çok yüksek olduğu için yapılandırmada bu oran yerine 2016/Kasım ayından itibaren aylık yüzde 0,35 oranı (yıllık yüzde 4,2) kullanılıyor. Yani özetlersek; vergi aslı üzerine ÜFE farkı adı altında küçük bir faiz eklenmek suretiyle vadesi geçmiş borçlar yapılandırılabiliyor.

USULSÜZLÜK CEZASININ YARISI

9 Haziran 2021 tarihi itibarıyla vadesi geldiği halde ödenmemiş olan, vergi aslına bağlı olmaksızın kesilen vergi cezalarının (usulsüzlük ve özel usulsüzlük gibi) ise yarısı siliniyor. Kalan yarısı ile bu tutara gecikme zammı yerine yasanın yayımlandığı tarihe kadar Yİ-ÜFE aylık değişim oranları esas alınarak hesaplanacak tutar ödenmek suretiyle bu borçtan kurtulmak mümkün olacak.

BAŞVURU ZAMANI

Vergi borçlarını yapılandırmak isteyen mükelleflerin 31 Ağustos 2021 tarihine kadar başvuruda bulunmaları gerekiyor. Ama başvuru ve ilk taksit ödeme sürelerinin Cumhurbaşkanı tarafından bir aya kadar uzatılabileceğini de hatırlatmakta fayda var.

PEŞİN ÖDEME AVANTAJLI

Yapılandırılan borcun peşin olarak ödenmek istenmesi durumunda, bütün ödemenin ilk taksit (30 Eylül) ya da ikinci taksit süresinde (30 Kasım) yapılması gerekiyor.

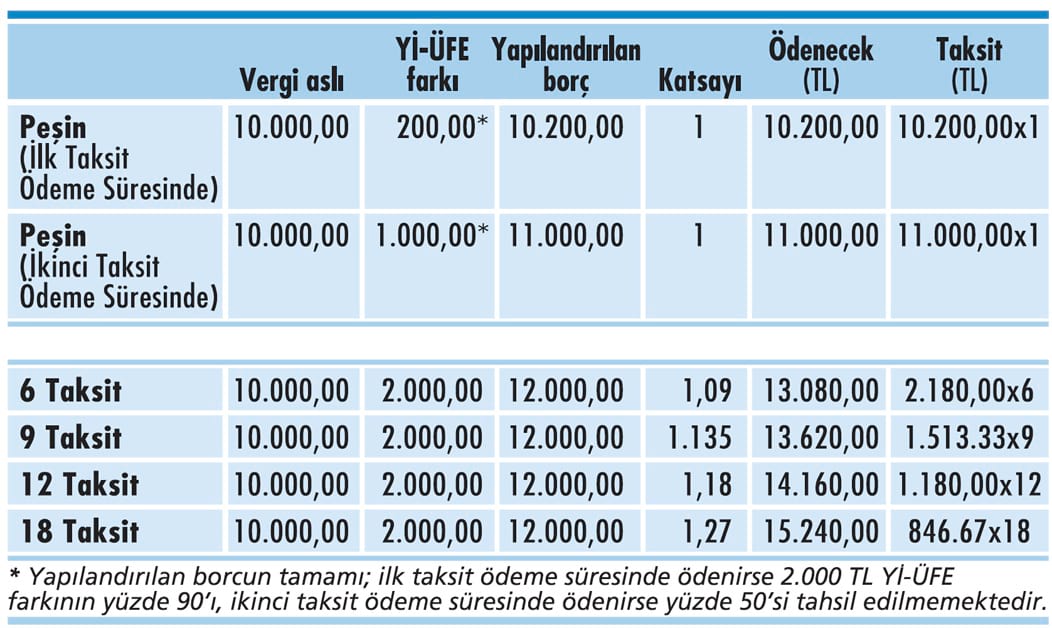

Peşin ödemenin bir avantajı daha var. İlk taksit süresinde (30 Eylül'e kadar) tamamının peşin olarak ödenmesi durumunda vergi tutarı üzerinden hesaplanan Yİ-ÜFE farkından (örnekteki 2 bin TL) ayrıca yüzde 90 oranında indirim yapılıyor.

Ödemenin, ikinci taksit ödeme süresinde (30 Kasım'a kadar) peşin olarak yapılması durumunda ise indirim oranı yüzde 90 yerine yüzde 50 olarak uygulanıyor.

TAKSİTLE DE ÖDENEBİLİYOR

TAKSİTLE DE ÖDENEBİLİYOR

Yeniden yapılandırılan borç tutarının taksitle ödenme imkânı da bulunuyor. Bunun için başvuru sırasında 6, 9, 12 veya 18 eşit taksitte ödeme seçeneklerinden birinin tercih edilmesi gerekiyor.

Bu durumda ödenmesi gereken tutar;

- 6 eşit taksit için (1,09),

- 9 eşit taksit için (1,135),

- 12 eşit taksit için (1,18),

- 18 eşit taksit için (1,27), katsayısı ile çarpılıyor ve bulunan tutar taksit sayısına bölünmek suretiyle ödenecek taksit tutarı hesaplanıyor.

Örneğin 10 bin TL ana para, 10 bin TL vergi ziyaı cezası ve 7 bin TL gecikme faizi borcu olmak üzere toplam 27 bin TL kesinleşmiş borcu olan bir mükellefin yapılandırma talebinde bulunduğunu ve anapara üzerinden gecikme faizi yerine 2 bin TL enflasyon (Yİ-ÜFE) farkı hesaplandığını varsayalım.

Bu durumda yasa kapsamında ödenecek tutar 10 bin TL ana para ve 2 bin TL enflasyon farkı olmak üzere 12 bin TL olacaktır.

Mükellefin dokuz taksitte ödeme imkânından yararlanmak istemesi durumunda ödeyeceği toplam tutar (12.000 * 1,135) 13 bin 620 TL olacak ve iki ayda bir (13.620 / 9) bin 513 TL ödemek koşuluyla toplam dokuz ayda borcunu kapatmış olacaktır.

Taksitle ödeme seçildiğinde (eğer herhangi bir uzatma yapılmazsa) ilk taksitin 30 Eylül 2021 tarihine kadar ödenmesi şart. Diğer taksitler ise birer ay atlayarak ödenecek. (İkinci taksit 30 Kasım 2021, üçüncü taksit 31 Ocak 2022 gibi)

TAKSİTLERİ AKSATMAYIN

Taksitle ödeme seçilmesi durumunda özellikle ilk iki taksitin zamanında ödenmesi çok önemli. Bunlar zamanında ödenmezse veya kalan taksitlerden; bir takvim yılında en az üç taksit, süresinde ödenmez veya eksik ödenirse yapılandırma hakkı kaybediliyor.

İlk iki taksit zamanında ödenmek şartıyla, diğer taksitlerin bir takvim yılında iki veya daha az aksatılması durumunda ise ödenmeyen veya eksik ödenen taksitlerin gecikme zammı oranında hesaplanan geç ödeme zammı ile son taksiti izleyen ayın sonuna kadar ödenmesi durumunda yapılandırma hakkı kaybedilmiyor.

Aşağıdaki tabloda 10 bin TL vergi aslı ve 2 bin TL Yİ-ÜFE farkı olarak yapılandırılan bir vergi borcunun peşin veya taksitle ödenmesi durumunda toplam ödenecek tutarlar ve taksit tutarlarına yer veriliyor: