Piyasalar, merkez bankalarının kararlarının etkili olacağı sonbahar aylarına giriyor. BlST-100’de yaşanan yükselişler de dikkate alındığında hisse pozisyonlarının azaltılıp döviz pozisyonlarının artırılması önerisinin öne çıktığı bir döneme giriyoruz.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Portföy önerisi yapan yedi finansçı CEO’nun öne çıkardığı diğer yatırım aracı da mevduat. Bu süreçte yabancı yatırımcıların da izlenmesi tavsiye ediliyor.

Tabloyu görmek için görsele tıklayın.

Piyasalar uzun bir bayram tatilinden dönüyor. Öncelikle bu tatil sürecinde global piyasalarda yaşanan gelişmelerin fiyatlara etkilerini göreceğiz. Sonrasında ise piyasalar eylül ayında merkez bankalarının yapacağı toplantılara odaklanacak.

Piyasalar uzun bir bayram tatilinden dönüyor. Öncelikle bu tatil sürecinde global piyasalarda yaşanan gelişmelerin fiyatlara etkilerini göreceğiz. Sonrasında ise piyasalar eylül ayında merkez bankalarının yapacağı toplantılara odaklanacak.

7 Eylül’de Avrupa Merkez Bankası, 14 Eylül’de TCMB ve İngiltere Merkez Bankası, 20 Eylül’de ise FED izlenecek. Bu toplantılardan çıkan kararlara göre, piyasaların yılın sonuna kadar olan süreçte yol haritası belirlenecek.

İşte bu toplantılara ilişkin beklentiler ve piyasaların geldiği seviyeler dikkate alınarak, bayram sonrasında nasıl bir portföy olması gerektiğini aracı kuruluşların ve portföy yönetim şirketlerinin üst düzey yöneticilerine sorduk. Haberimizin ana tablosunda, yedi CEO’nun portföy dağılım önerilerini ve yatırımcılara tavsiyelerini görebilirsiniz. Genel olarak bakıldığında, sonbahara girilirken piyasa uzmanlarının TL mevduat, hisse ve döviz ağırlıklı bir portföy önerisi yaptığını görüyoruz.

YABANCILAR ETKİLİ

Öncelikle şu ana kadarki duruma baktığımızda, yabancı işlemlerinin piyasaların olumlu seyrinde önemli rol oynadığını söyleyebiliriz. TCMB verilerine göre, yılbaşından 18 Ağustos haftasına kadar olan sürede yurtdışı yerleşikler hisse senetleri piyasasında net 2 milyar 985 milyon dolar tutarında, iç borçlanma senetlerinde de net 5 milyar 435 milyon dolar alıcı oldular.

Bundan sonraki süreçte de bu anlamda yurtdışı piyasalar ve yabancı yatırımcıların hareketi, piyasalar üzerinde belirleyici olacak. Piyasa uzmanları da bunu dikkate alarak portföy önerilerine şekil veriyor.

PORTFÖY YENİDEN ŞEKİLLENDİ

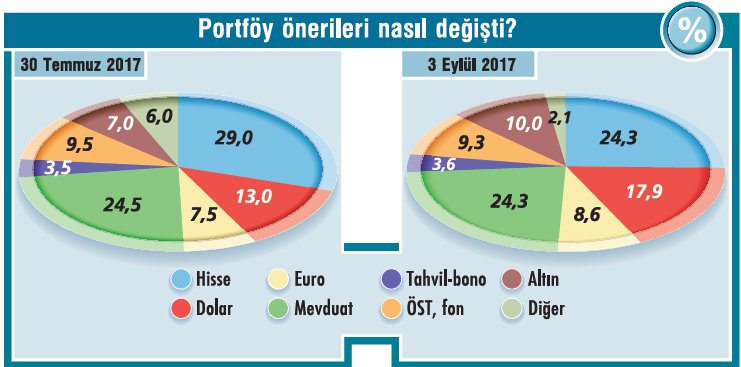

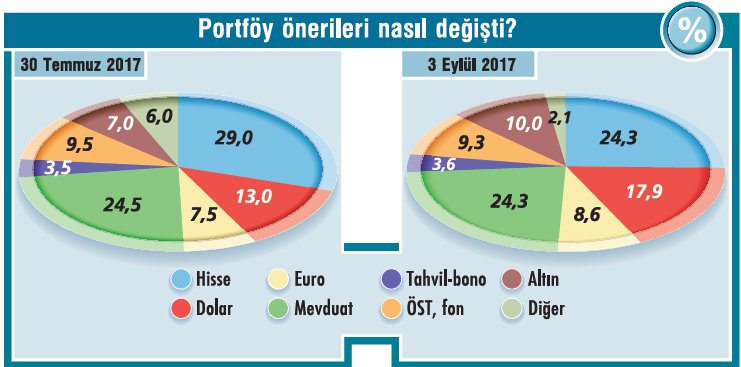

Öncelikle 30 Temmuz tarihinde yaptığımız haber çalışmasındaki portföy önerileriyle son yaptığımız haber çalışmasındaki portföy önerilerini karşılaştırmak istiyoruz. Çünkü iki portföy önerisi arasında önemli dağılım farkları olduğunu görüyoruz. Uzmanlar hisse pozisyonunu azaltırken döviz pozisyonlarını artırma eğiliminde.

Önceki ankette yüzde 29 olan hisse payı son ankette yüzde 24,3 seviyesine gerilemiş durumda. Döviz tarafında ise dolar/Euro sepeti oranı yüzde 20,5 seviyesinden yüzde 26,5 seviyesine çıkarıldı. Portföyde diğer ağırlık başta mevduat olmak üzere sabit getirili TL faize veriliyor. ÖST ve altın portföylerde yer alırken, tah-vil-bono çok fazla tavsiye edilmiyor. Her uzmanın portföyünde hisse, TL mevduat ve dolar önerisi bulunuyor.

HİSSE SEÇİMİ ÖNEMLİ

Gedik Yatırım Genel Müdürü Metin Ayışık, BİST-100 Endeksi’nin mevcut iskontosu ve şirket kârları ile makro göstergelerdeki toparlanma dikkate alındığında, borsanın hala yukarı yönlü potansiyel taşıdığını söylüyor. Ayışık, "Ancak endeskte gelinen seviyeler dikkate alındığında, olası kâr satışlarından minimum düzeyde etkilenmek adına hisse seçiminde seçici davranılmalı.

Özellikle endeks ile korelasyonu düşük olan hisseler tercih edilmeli” diyor. Metin Ayışık,mevcut getirilerin cazip olması ve yıl sonundan itibaren enflasyon tarafında beklenen gerilemenin reel getirileri artırma potansiyelini dikkate alarak, yüzde 20’si ÖST ve fon, yüzde 30’u mevduat olmak üzere portföyün yaklaşık yüzde 50’lik bölümünü sabit getirili yatırım araçlarına ayırıyor.

DOLAR YÜKSELEBİLİR

Endekste gelinen seviyeler ile birlikte olası kâr satışlarına karşı yatırımcıları uyaran IKON Menkul Genel Müdürü Engin Kuru, FED hareketlerine bağlı dolar ağırlığının artırılmasını söylüyor. Kuru, "Faiz oranlarının yüksek olması ve oluşabilecek fırsatlar için de portföydeki mevduat oranı korunabilir.

Son olarak Kuzey Kore, Trump veya oluşabilecek diğer küresel endişelere karşı portföyün risk dağılımını dengelemek amacıyla altın da portföye eklenebilir” diye konuşuyor. TCMB’nin sıkı likidite politikasına devam etmesiyle birlikte TL kısa vadede güçlü seyretmeye devam ediyor. Garanti Yatırım Genel Müdürü Zeki Şen, yurtiçinde döviz alım ilgisinin mevcut seviyelerde zayıflamış olmasının da TL açısından pozitif bir gelişme olduğunu söylüyor.

TL’nin yılın son çeyreğindeki performansını büyük ölçüde FED’e ilişkin beklentilerin etkisiyle görülecek genel seyrin belirleyeceğini anlatan Şen, dolar kurunun yılı 3,60-3,70 aralığında tamamlamasını bekliyor. Portföyde TL mevduat ve hisse ağırlığını korumaya devam eden Şen, “TL’de yıl sonuna doğru hafif bir değer kaybı görüleceği düşüncesiyle bir miktar USD ve buna ek olarak halen cazip getirilere sahip dolar cinsi Eurobondları da öneriyoruz” diyor.

FAİZDE DÜŞÜŞ SINIRLI

Gösterge faizle ilgili olarak tahminler bir miktar aşağı yönlü bir eğilim sergilese de enflasyondaki son dönem gelişmelerle birlikte yüzde 10’un altının beklenmediğini söyleyelim. Yeniden tek haneler için telaffuz edilen tarih 2018 ilk çeyrek.

Alnus Capital Genel Müdürü Egemen Kaya, “Gelişmiş ülke merkez bankalarının faizleri yukarıda tutmak istediği bir ortamda, içeride enflasyon baskısı azalsa bile yıl sonunda yüzde 10’un üzerinde yıl sonu kapanışı gerçekleştirebiliriz” diyor. Gösterge faizde önemli bir düşüş eğilimi beklenmediği için de portföylerde tahvil-bono ağırlığının sınırlı olduğunu görüyoruz.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Portföy önerisi yapan yedi finansçı CEO’nun öne çıkardığı diğer yatırım aracı da mevduat. Bu süreçte yabancı yatırımcıların da izlenmesi tavsiye ediliyor.

Tabloyu görmek için görsele tıklayın.

7 Eylül’de Avrupa Merkez Bankası, 14 Eylül’de TCMB ve İngiltere Merkez Bankası, 20 Eylül’de ise FED izlenecek. Bu toplantılardan çıkan kararlara göre, piyasaların yılın sonuna kadar olan süreçte yol haritası belirlenecek.

İşte bu toplantılara ilişkin beklentiler ve piyasaların geldiği seviyeler dikkate alınarak, bayram sonrasında nasıl bir portföy olması gerektiğini aracı kuruluşların ve portföy yönetim şirketlerinin üst düzey yöneticilerine sorduk. Haberimizin ana tablosunda, yedi CEO’nun portföy dağılım önerilerini ve yatırımcılara tavsiyelerini görebilirsiniz. Genel olarak bakıldığında, sonbahara girilirken piyasa uzmanlarının TL mevduat, hisse ve döviz ağırlıklı bir portföy önerisi yaptığını görüyoruz.

YABANCILAR ETKİLİ

Öncelikle şu ana kadarki duruma baktığımızda, yabancı işlemlerinin piyasaların olumlu seyrinde önemli rol oynadığını söyleyebiliriz. TCMB verilerine göre, yılbaşından 18 Ağustos haftasına kadar olan sürede yurtdışı yerleşikler hisse senetleri piyasasında net 2 milyar 985 milyon dolar tutarında, iç borçlanma senetlerinde de net 5 milyar 435 milyon dolar alıcı oldular.

Bundan sonraki süreçte de bu anlamda yurtdışı piyasalar ve yabancı yatırımcıların hareketi, piyasalar üzerinde belirleyici olacak. Piyasa uzmanları da bunu dikkate alarak portföy önerilerine şekil veriyor.

PORTFÖY YENİDEN ŞEKİLLENDİ

Öncelikle 30 Temmuz tarihinde yaptığımız haber çalışmasındaki portföy önerileriyle son yaptığımız haber çalışmasındaki portföy önerilerini karşılaştırmak istiyoruz. Çünkü iki portföy önerisi arasında önemli dağılım farkları olduğunu görüyoruz. Uzmanlar hisse pozisyonunu azaltırken döviz pozisyonlarını artırma eğiliminde.

Önceki ankette yüzde 29 olan hisse payı son ankette yüzde 24,3 seviyesine gerilemiş durumda. Döviz tarafında ise dolar/Euro sepeti oranı yüzde 20,5 seviyesinden yüzde 26,5 seviyesine çıkarıldı. Portföyde diğer ağırlık başta mevduat olmak üzere sabit getirili TL faize veriliyor. ÖST ve altın portföylerde yer alırken, tah-vil-bono çok fazla tavsiye edilmiyor. Her uzmanın portföyünde hisse, TL mevduat ve dolar önerisi bulunuyor.

HİSSE SEÇİMİ ÖNEMLİ

Gedik Yatırım Genel Müdürü Metin Ayışık, BİST-100 Endeksi’nin mevcut iskontosu ve şirket kârları ile makro göstergelerdeki toparlanma dikkate alındığında, borsanın hala yukarı yönlü potansiyel taşıdığını söylüyor. Ayışık, "Ancak endeskte gelinen seviyeler dikkate alındığında, olası kâr satışlarından minimum düzeyde etkilenmek adına hisse seçiminde seçici davranılmalı.

Özellikle endeks ile korelasyonu düşük olan hisseler tercih edilmeli” diyor. Metin Ayışık,mevcut getirilerin cazip olması ve yıl sonundan itibaren enflasyon tarafında beklenen gerilemenin reel getirileri artırma potansiyelini dikkate alarak, yüzde 20’si ÖST ve fon, yüzde 30’u mevduat olmak üzere portföyün yaklaşık yüzde 50’lik bölümünü sabit getirili yatırım araçlarına ayırıyor.

DOLAR YÜKSELEBİLİR

Endekste gelinen seviyeler ile birlikte olası kâr satışlarına karşı yatırımcıları uyaran IKON Menkul Genel Müdürü Engin Kuru, FED hareketlerine bağlı dolar ağırlığının artırılmasını söylüyor. Kuru, "Faiz oranlarının yüksek olması ve oluşabilecek fırsatlar için de portföydeki mevduat oranı korunabilir.

Son olarak Kuzey Kore, Trump veya oluşabilecek diğer küresel endişelere karşı portföyün risk dağılımını dengelemek amacıyla altın da portföye eklenebilir” diye konuşuyor. TCMB’nin sıkı likidite politikasına devam etmesiyle birlikte TL kısa vadede güçlü seyretmeye devam ediyor. Garanti Yatırım Genel Müdürü Zeki Şen, yurtiçinde döviz alım ilgisinin mevcut seviyelerde zayıflamış olmasının da TL açısından pozitif bir gelişme olduğunu söylüyor.

TL’nin yılın son çeyreğindeki performansını büyük ölçüde FED’e ilişkin beklentilerin etkisiyle görülecek genel seyrin belirleyeceğini anlatan Şen, dolar kurunun yılı 3,60-3,70 aralığında tamamlamasını bekliyor. Portföyde TL mevduat ve hisse ağırlığını korumaya devam eden Şen, “TL’de yıl sonuna doğru hafif bir değer kaybı görüleceği düşüncesiyle bir miktar USD ve buna ek olarak halen cazip getirilere sahip dolar cinsi Eurobondları da öneriyoruz” diyor.

FAİZDE DÜŞÜŞ SINIRLI

Gösterge faizle ilgili olarak tahminler bir miktar aşağı yönlü bir eğilim sergilese de enflasyondaki son dönem gelişmelerle birlikte yüzde 10’un altının beklenmediğini söyleyelim. Yeniden tek haneler için telaffuz edilen tarih 2018 ilk çeyrek.

Alnus Capital Genel Müdürü Egemen Kaya, “Gelişmiş ülke merkez bankalarının faizleri yukarıda tutmak istediği bir ortamda, içeride enflasyon baskısı azalsa bile yıl sonunda yüzde 10’un üzerinde yıl sonu kapanışı gerçekleştirebiliriz” diyor. Gösterge faizde önemli bir düşüş eğilimi beklenmediği için de portföylerde tahvil-bono ağırlığının sınırlı olduğunu görüyoruz.