Borsa İstanbul'da (BİST) 2018 yıl sonu bilanço dönemi geçen hafta başladı ve mart ortasına kadar sürecek. Bu süreçte yatırımcılar, 2018 yılı kâr rakamlarına ek olarak şirketlerin temettü (kâr payı) kararlarına da dikkat kesilecek. Ekonomist olarak biz de temettü konusunda kapsamlı bir analiz yaptık.

CEREN ORAL

coral@ekonomist.com.tr

Çalışmamızda, son beş yılda en az dört kez düzenli temettü veren ve yüksek temettü verimliliği elde eden 47 hisseye ulaştık. Bu 47 hissenin 2013-2018'i kapsayan son beş yıllık performanslarını da inceledik ve 31'inin BİST-100'ün beş yılda elde ettiği yüzde 34,6'lık getirisinin üzerinde getiri sağladığı sonucuna vardık.

Tabloları görmek için görsellere tıklayın.

Böylece bu hisseler, piyasadaki dalgalanma dönemlerinde korunaklı kalarak hem temettü hem de hisse performansı açısından yatırımcılarına kazandırdı.

Aracı kurumların yüksek temettü beklentisiyle 'al' dediği hisselere de yer verdiğimiz çalışmamızda temettüde yeni dönem beklentilerini ve temettü yatırımcılığında dikkat edilmesi gereken noktaları da ana hatlarıyla ortaya koyduk.

2016'da yüzde 9, 2017'de yüzde 48,3 kazandıran BİST-100, 2018'de yatırımcısına yüzde 22,3 kaybettirdi. Bu tabloda piyasalardaki yüksek dalgalanma, döviz ve faizlerdeki ani yükselişler, not indirimleri, siyasi ve diplomatik krizler, jeopolitik riskler etkili oldu. 2017'de iyileşen hisse fiyatları 2018'de geriledi. Özellikle bankacılık hisselerindeki yüksek değer kayıpları dikkat çekti.

Piyasalar 2019'a TL ile hisse ve tahvil piyasasındaki satışlarla başladı. Ancak 3 Ocak'ta 87.399'u test eden BİST-100'ün bu tarihten itibaren yükselişe geçtiği ve 102.000'lerde seyrettiği görülüyor. MSCI Türkiye Endeksi'nin yılbaşından bu yana gelişmekte olan borsalara göre daha fazla getiri sağladığı belirtiliyor.

Önümüzdeki süreçte, küresel piyasalar, ABD-Çin ticaret savaşı, merkez bankalarının adımları takip edilecek. Yurtiçinde ise makro ekonomik verilerdeki ve CDS, tahvil, döviz piyasalarındaki gidişat, yerel seçimler ve Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) politikaları piyasalar açısından önemli olacak.

TEMETTÜ DÖNEMİ

Piyasalarda son durum böyleyken borsa yatırımcıları için hisse senetlerine dair beklentiler takip ediliyor. 2018 yıl sonu bilançoları geçen hafta itibarıyla gelmeye başladı. Aracı kurumların yıl sonu finansal sonuçlara dair beklentilerini bu haftaki borsa haberimizde okuyabilirsiniz.

Yıl sonu bilançoları deyince akla gelen bir diğer noktanın da temettü olduğunu belirtelim. Çünkü yıl sonu bilanço dönemi, temettü veren şirketlerin potansiyelinin de oluştuğu dönem.

Peki, temettüyle ilgili süreç nasıl işliyor? Şirketler, yıl sonu finansallarını açıkladıktan sonra genel kurul toplantısı düzenliyor. Temettü konusu, şirket o yılı kârla kapatmışsa devreye gidiyor.

Çünkü kâr etmeyen şirketler temettü ödeyemiyor. Şayet kâr elde edilmişse, genel kurul, yıllık şirket kârından temettü dağıtılıp dağıtılmayacağı, dağıtılırsa hangi oranda dağıtılacağı gibi konularda karar alıyor ya da karar alması için yetkiyi yönetim kuruluna veriyor.

Temettü dağıtım tarihleri genellikle mayıs ayının sonuna kadar belirleniyor, haziran ayının sonuna kadar da dağıtım gerçekleşiyor. Bazı şirketler temettülerini taksitlendirerek dağıtabildi-ğinden bu süre değişebiliyor.

47 LİDER HİSSE

Biz de buradan yola çıkarak temettü konusunda kapsamlı bir araştırma hazırladık. Son beş yıllık dönemde en az dört defa temettü ödemesi yapan ve temettü verimleri yüzde 0,5'in üzerinde olan şirketleri listeledik.

Araştırmamız sonucunda 47 şirkete ulaştık. Ancak şunu hatırlatmakta fayda var: Bu şirketlerin son beş yılda temettü ödemesi, 2018 yılı kârlarından da aynı oranda temettü dağıtacakları anlamına gelmiyor. Ama kârlarını yatırımcılarıyla paylaşma kültürleri olduğunu gösteriyor ve bu da beklenti oluşturabiliyor.

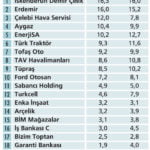

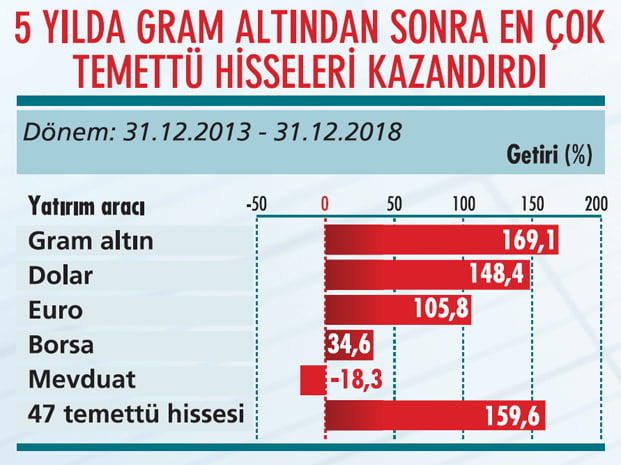

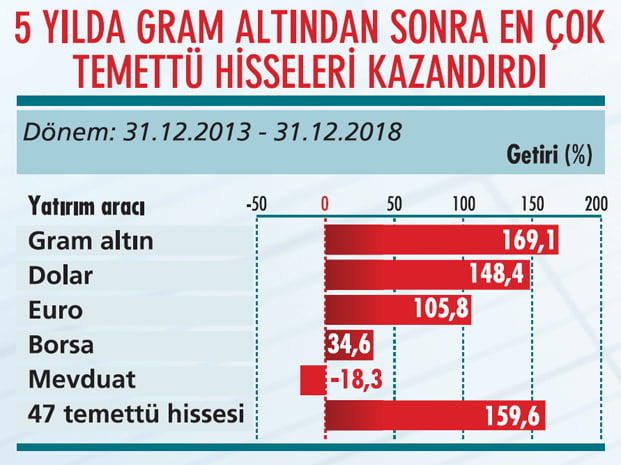

Hisse getirileri, hissenin geleceğe dönük potansiyelini göstermesi anlamında yatırımlar için önemli bir kriter. Bu nedenle hazırladığımız tabloya, bu 47 şirket hissesinin 31.12.2013- 31.12.2018 kapanışlarını kapsayan son beş yıldaki getirilerini de ekledik ve bunu diğer yatırım araçlarının getirileriyle kıyasladık. Bu süreçte 47 hissenin ortalama getirisi yüzde 159,6 olarak gerçekleşti.

Oysa aynı dönemde BİST-Temettü 25 Endeksi yüzde 56,4, BİST-100 Endeksi yüzde 34,6 getiri elde edebildi. Yine bu beş yılda doların getirisi yüzde 148,4, Euro'nun getirisi yüzde 105,8 oldu. Yani 47 temettü hissesi, borsadan da dövizden de daha çok kazandırdı. Gram altın ise yüzde 169,1'lik getirisiyle bu 47 temettü hissesinin az bir farkla önüne geçti.

YÜKSEK GETİRİLER

Beş yılık dönemde tabloda yer verdiğimiz 47 hissenin 31'i BİST-100'ün yüzde 34,6'lık getirisinin üzerinde getiri sağladı. 47 hisseden bu dönemi negatif getiriyle kapatanların sayısı sadece dokuz olurken, 21 hissenin getirisi yüzde 100'ün üzerinde gerçekleşti. Böylece bu hisseler hem temettü politikalarıyla hem de hisse performanslarıyla yatırımcılarına kazandırdı.

Tablomuza göre, Ege Endüstri, beş yıldaki yüzde 781,7'lik getirisiyle ilk sırada yer alıyor. Onu yüzde 650,4'lük getirisiyle Hektaş Ticaret, yüzde 640,6'lık getirisiyle Soda Sanayii, yüzde 633,1'lik getirisiyle Çelebi Hava Servisi takip ediyor. Çemtaş Çelik, Aselsan, Tekfen Holding, Kordsa, Erdemir, Petkim, Tüpraş, Polisan Holding ve T. Şişecam da yüzde 200'ün üzerindeki getirileriyle dikkat çekiyor.

ÜNLÜ & CO'NUN ÖNERDİĞİ HİSSELER

AKSİGORTA

Sigorta şirketleri yüksek nakit pozisyonlarıyla artan faizlerden oldukça pozitif etkileniyor. Yatırım gelirlerindeki artış ise öz sermaye kârlılıklarının yukarı gelmesine neden oluyor. Aksigorta'nın 2018'de 220 milyon TL net kâr elde etmesini bekliyoruz ve bu da yaklaşık 5,5x fiyat/kazanç (F/K) gibi oldukça düşük bir çarpana işaret ediyor. Şirketin 2018'de oluşan yüksek kâr rakamından 2019 yılı içinde 140 milyon TL nakit temettü dağıtmasını bekliyoruz. Bu da yaklaşık yüzde 12'lik temettü verimine işaret ediyor.

ERDEMİR

Erdemir'in 2018'i toplam 5,3 milyar TL gibi yüksek bir net kâr rakamıyla kapattığını tahmin ediyoruz. Bu beklentimiz oldukça cazip görülebilecek 5,5x F/K oranına tekabül ediyor. Son dönemde iç pazardaki çelik fiyatlarında görülen düşüş şirketin operasyonları üzerinde negatif etki yaratıyor. Ancak üretim tesislerinin limana yakınlığı neticesinde şirketin ihracat oranlarını artırarak bu etkileri bertaraf edebileceğini öngörüyoruz. 2018'de oluşmasını beklediğimiz rekor net kâr neticesinde Erdemir'in 2019'da 3,7 milyar TL nakit temettü dağıtmasını bekliyoruz. Bu da yüzde 13 gibi oldukça yüksek bir temettü verimine tekabül ediyor.

VERİM DE ÖNEMLİ

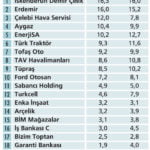

Hisse getirilerinde durum böyleyken temettü verimliliği hususuna da değinmek gerekiyor. Temettü verimi, bir şirketin hisse fiyatının ne kadarını temettü olarak ödediğini gösteriyor. Fiyat bazında başarılı performans sergileyen hisseler genelde yüksek temettü verimi kaydeden şirketlerin hisseleri oluyor.

Özellikle temettü dağıtım kararlarının verildiği ve temettü dağıtımının gerçekleştiği yılın ilk altı ayında bu hisselerin getirileri de yükseliyor. Sonuç olarak, temettü veriminin fiyatlara yansıması bu hisselerdeki beklentileri yükselterek yatırımcıları çekiyor ve bu hisseler yatırımcıların takibinde oluyor.

47 hisse arasında son beş yıldaki ortalama temettü verimi yüzde 8,3 olan Aksa Akrilik ilk sırada yer alıyor. Türk Traktör, Erdemir, Ecza-cıbaşı İlaç ve İndeks Bilgisayar'ın bu süreçteki temettü verimleri yüzde 7'nin üzerinde. Yüzde 6'nın üzerinde temettü verimi elde eden şirketler ise Eczacıbaşı Yatırım Holding Ortaklığı, Tüpraş, Çelebi Hava Servisi ve Hektaş Ticaret olarak sıralanıyor.

GCM Yatırım uzmanları, şirketin kâr etmesinin tek başına yeterli olmadığını, kârını yatırımcısıyla da paylaşan şirketlerin tercihlerde öne çıktığını söylüyor. "Düzenli temettü veren, yıl sonunda iyi kâr açıklaması beklenen şirketleri bir köşeye yazmak gerek" diyen GCM Yatırım, orta-uzun vadede yatırım yapan borsa yatırımcısı için temettü verimliliği yüksek şirketlerin çok cazip olduğunu belirtiyor.

HANGİ ŞİRKETLER?

Yatırım Finansman Araştırma Müdürü Serhan Gök, son beş yılda düzenli temettü ödeyen ve yüksek temettü verimi elde eden hisseleri, Erdemir, Tüpraş, Petkim, Ford Otosan, Tofaş Oto, Doğuş Oto, Türk Traktör, Otokar, İş GYO, TAV Havalimanları, Aksa Akrilik, Aygaz, Adana Çimento, Çimsa, Akçansa, Turkcell olarak sıralıyor.

Turkcell için ayrı bir parantez açan Gök, son beş yılda ortaklar arasındaki anlaşmazlık nedeniyle Turkcell'in bazı yıllar temettü ödemediğini söylüyor. Ancak şirketin anlaşmazlık çözüldüğünde ödenmeyen yılların birikmiş kârlarından da temettü ödediğini aktarıyor.

Serhan Gök, yatırımlarından düzenli nakit akışı sağlamak isteyen uzun vadeli yatırımcıların temettüyü dikkate alması gerektiğini kaydediyor. Yüksek temettü ödeyen şirketlerin piyasadaki dalgalanma dönemlerinde belli ölçüde korunaklı olduğunu aktaran Gök, "Temettü ödeme dönemi olan mart-mayıs ayları arasında bu şirket hisseleri performanslarıyla öne çıkıyor" diyor. Ayrıca bu tarz şirketlerin genellikle daha öngörülebilir ve istikrarlı bir operasyonel yapıya sahip olduklarını da vurguluyor.

BU NOKTALARA DİKKAT!

Temettü yatırımcılığında üzerinde dikkatle durulması gereken noktalar var. Temettü kültürünü kurumsallaşmanın önemli bir bileşeni olarak gören ÜNLÜ & Co Araştırma Bölümü Direktörü Muharrem Gülsever, düzenli temettü ödemelerinin şirketlerin öz kaynak kârlılığının yükselmesine yardımcı olurken şirket değerlemeleri üzerinde de pozitif etki yaptığını belirtiyor.

Gülsever, temettü politikası açısından Tüpraş, Erdemir, Tofaş, Ford Otosan, Türk Traktör, Aygaz, TAV, Çelebi, Enka ve Tekfen Holding ile çimento şirketlerini beğeniyor. Bu yıl ise Aksigorta ile Erdemir'den yüksek temettü performansı ve temettü verimi bekliyor.

Ancak bu noktada, Muharrem Gülsever, yatırımcıların temettü beklentilerini oluştururken şirketlerin önümüzdeki dönemdeki yatırım planlarını çok iyi incelenmeleri gerektiğine dikkat çekiyor. Gülsever, yatırımcıların bilançolardaki borç rakamlarını hesaba katmaları gerektiğinin de altını çiziyor. Bunun nedenini de, "Şirketler temettü dağıtmak yerine oluşan nakit kârları borç geri ödemelerinde kullanmayı tercih edebilirler" diyerek açıklıyor.

AHLATCI YATIRIM'IN ÖNERDİĞİ HİSSELER

ADANA ÇİMENTO

2018 son çeyrek finansal sonuçlarına göre yüzde 14,5 temettü verimi sağlayabileceğini düşünüyoruz.

EGE ENDÜSTRİ

Son beş yıldaki ortalama temettü verimi yüksek şirketlerden biri. 2018 yılı tahmini temettü verimliliğinin yüzde 7-8'lerde olabileceğini tahmin ediyoruz.

ERDEMİR

Düzenli temettü ödüyor. 2018'de tahmini yüzde 13,9, 2019 yılı tahmini finansal performansıyla değerlendirdiğimizde ortalama yüzde 13,5 temettü verimi sağlayabileceğini öngörüyoruz.

YATIRIM FİNANSMAN'IN ÖNERDİĞİ HİSSELER

ERDEMİR

Çelik sektöründeki 2018'deki güçlü kârlılık sonrası şirketin 2018 kârından 1 TL civarında brüt kâr payı dağıtılacağını tahmin ediyoruz. Temettü verimini yüzde 12 civarında hesaplıyoruz. Hedef fiyatımız 14,50 TL.

TÜPRAŞ

2018'de özellikle döviz bazlı gelirler sayesinde güçlü seyreden operasyonel performans sonucu oluşacak kârla 2019'da hisse başına 10,4 TL temettü ödemesini bekliyoruz. Bu da yaklaşık yüzde 8'lik verime işaret ediyor. Hedef fiyatımız 145 TL.

İNTEGRAL YATIRIM'IN ÖNERDİĞİ HİSSELER

ERDEMİR

Temettü verimi ve performans açısından dikkatimizi çeken hisseler arasında. 12 aylık periyotta hedef fiyatımız 12 TL. TOFAŞ OTO: Otomotiv sektöründe ihracatı en yüksek şirket olan Tofaş'ı beğeniyoruz. 2018'de hem teknik performans açısından hem de yüksek ihracatçı şirket olma özelliğinden dolayı takip ettiğimiz hisseler içerisindeydi. 12 aylık hedef fiyatımızı 35 TL olarak belirliyoruz.

TÜRK TRAKTÖR

Temettü verimi yüksek. Ayrıca hisse ucuz olduğundan takip ediyoruz. 12 aylık hedef fiyatımız 78 TL.

GLOBAL MENKUL DEĞERLER'İN ÖNERDİĞİ HİSSELER

ÇİMENTO ŞİRKETLERİ

Temettü verimliliği yüksek hisselerin daha çok çimento sektörü hisseleri olarak öne çıktığını görüyoruz. Çimsa, Bolu Çimento, Ünye Çimento, Nuh Çimento ve Akçansa'dan yine yüksek temettü verimliliği bekliyoruz.

ERDEMİR, FORD OTOSAN, SODA SANAYİİ, TOFAŞ OTO, TÜPRAŞ

Temettü verimlilikleri açısından öne çıkmalarını bekliyoruz. Hedef fiyatlarımız Erdemir'de 12,66 TL, Ford Otosan'da 70,30 TL, Soda Sanayii'de 8,9 TL, Tofaş Oto'da 29,50 TL, Tüpraş'ta 164,52 TL.

GCM YATIRIM'IN ÖNERDİĞİ HİSSELER

AKBANK

7,40 TL hedef fiyatımız var. Temettü verimi tahminimiz yüzde 6,5.

ARÇELİK

Hisse için 20 TL hedef fiyat ve yüzde 3,9 temettü verimi hesapladık.

ERDEMİR

Hedef fiyatımız 10,40 TL, temettü verimi tahminimiz yüzde 12.

KOÇ HOLDİNG

Temettü verimi beklentimiz yüzde 2,5, hedef fiyat beklentimiz 19,90 TL.

SABANCI HOLDİNG

10,40 TL hedef fiyat ile yüzde 3,1 temettü verimi öngörümüz mevcut.

TAV HAVALİMANLARI

Yüzde 7,9 temettü verimi hesapladığımız hissede hedef fiyatımız 31,70 TL.

TSKB

1 TL hedef fiyat öngörüyoruz. Temettü verimi tahminimiz yüzde 6,3.

BORSADA TEMETTÜ SÖZLÜĞÜ

TEMETTÜ NEDİR?

Temettü, bir şirketin bir yıllık faaliyet döneminde elde ettiği net dönem kârı üzerinden yasal karşılıklar ayrıldıktan sonra pay sahiplerine dağıttığı kâr payıdır. Pay sahiplerinin şirkette sermayelerinin bulunması karşılığında elde ettikleri getiridir.

KAÇ ŞEKİLDE DAĞITILIR?

İki şekilde dağıtılır. Birinci yöntem, nakit olarak ortaklara ödemedir. İkinci yöntem, bedelsiz sermaye artırımına dâhil edilerek karşılığında yeni hisse verme şeklinde olabilir.

NASIL ALINIR?

Bir şirketin temettü ödemelerinden faydalanabilmek için hisse senetlerini temettü ödemeleri başlamadan bir gün önce almak bile yeterlidir. Ancak temettü yatırımcılığı uzun vadeli bir yatırım sürecidir. Bu nedenle temettü beklentilerini erken satın almanın ve analizleri temettü dönemi başlamadan yaparak hisse biriktirmenin önemine de vurgu yapılıyor.

TEMETTÜ ORANI NEDİR?

Toplam dağıtılan temettü miktarının şirket sermayesine oranıdır. Örneğin şirketin sermayesi 500 milyon TL ise ve şirket o yıl 15 milyon TL nakit temettü ödemesi yaparsa temettü oranı yüzde 3 olur. Bu da şirketin hisse başı 0,03 TL temettü ödeyeceği anlamına gelir.

TEMETTÜ VERİMLİĞİ NEDİR?

Hisse başı ödenen temettünün temettü öncesinde hissenin son fiyatına oranıdır. Aynı örnek üzerinden gidersek, hissenin temettü ödeme tarihinden bir gün önceki kapanış fiyatı 2 TL ise temettü verimi 0,03/2=0,015 olur ve temettü verimi yüzde 1,5 olarak ortaya çıkar.

TEMETTÜ PAYI NEYE GÖRE BELİRLENİR?

Temettü, her bir ortağın sahip olduğu hisse miktarına göre belirlenir. Hisse başına net 1 TL temettü dağıtılıyorsa 300 adet hissesi olan kişi 300 TL alır.

DAĞITIM SONRASI HİSSE FİYATI NE OLUR?

Bir şirket temettü dağıtımı yaptığında hisse fiyatı aynı oranda düşer. Ancak şirketin kâr payı dağıtımı yatırımcılara güven verir. Nakit dağıtımın ardından şirkete güvenen yatırımcı dağıtılan nakit temettüyle tekrar aynı şirketten hisse almayı tercih edebilir. Böyle bir durumda hisse fiyatı yeniden yükselir.

TEMETTÜ FİYATI DÜŞÜRÜR!

Düzenli temettü ödeyen şirketler, düzenli kâr elde etmesi ve nakit pozisyonuna göre kârını dağıtabilme gücü açısından yatırım kararlarında tercih edilebiliyor. Ahlatcı Yatırım Araştırma Müdürü Barış Ürkün, bu tip şirketlere uzun vadeli yatırım yapılarak hisseden ve dağıtılacak temettülerden getiri elde edebilme olanağı olduğunu kaydediyor.

Temettü ödemesi yapıldığında hissenin fiyatının temettü oranı kadar düştüğü bilgisini veren Ürkün, "Ancak burada önemli olan şirketlerin temettü ödeyebilme gücü ve finansal performanslarının başarılı olması" diyor. Bu başarının hisse fiyatını olumlu etkilediğini de sözlerine ekliyor. Ürkün, son dönem finansal performansları başarılı şirketlerden Erdemir, Adana Çimento ve Ege Endüstri'yi temettü verimi açısından beğeniyor.

TEMETTÜ POLİTİKASI DEĞİŞEBİLİR

Ancak geçmişte düzenli, yüksek temettü ödeme politikası olan ve/veya güçlü bilançoya sahip şirketler temettü politikalarını değiştirebilirler. Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, "Ekonomik nedenlerden dolayı 2019'da Türk şirketleri için görünüm karmaşık ve olağandışı" diyerek bu olasılığa dikkat çekiyor.

Akkoyunlu'ya göre, borçlanma maliyetlerinin pahalılaşması bunun ilk nedeni. Bazı şirketlerin nakit açısından rahat olmalarına karşın, işletme sermayesi ihtiyaçları için yüksek faiz ödemek yerine nakitlerini kullanmayı tercih etmeleri de temettü politikasında değişikliği beraberinde getirebilir.

Bu beklentilerle seçimlerinde muhafazakâr davrandıklarını söyleyen Ali Kerim Akkoyun-lu'nun temettü dönemine girerken portföyü Erdemir, İş Menkul, İndeks Bilgisayar, Aksigorta, Vestel Beyaz Eşya, Ege Endüstri, Doğuş Oto, Tofaş Oto, Borusan, Aygaz, Enerjisa, Çimsa, TAV ve Tüpraş'tan oluşuyor.

Bu şirketlerden 2019'da yüksek temettü ödemesi bekleyen Akkoyunlu, "Özel durumlar haricinde, sahipleri daha verimli nakit yönetimi ihtiyacı bulunan iştiraklerin, net borcu düşük ve yabancı ortaklı şirketlerin, temettü dağıtım oranlarının yüksek olması olasılığını daha fazla görüyoruz" diyor.

CEREN ORAL

coral@ekonomist.com.tr

Çalışmamızda, son beş yılda en az dört kez düzenli temettü veren ve yüksek temettü verimliliği elde eden 47 hisseye ulaştık. Bu 47 hissenin 2013-2018'i kapsayan son beş yıllık performanslarını da inceledik ve 31'inin BİST-100'ün beş yılda elde ettiği yüzde 34,6'lık getirisinin üzerinde getiri sağladığı sonucuna vardık.

Tabloları görmek için görsellere tıklayın.

Böylece bu hisseler, piyasadaki dalgalanma dönemlerinde korunaklı kalarak hem temettü hem de hisse performansı açısından yatırımcılarına kazandırdı.

Aracı kurumların yüksek temettü beklentisiyle 'al' dediği hisselere de yer verdiğimiz çalışmamızda temettüde yeni dönem beklentilerini ve temettü yatırımcılığında dikkat edilmesi gereken noktaları da ana hatlarıyla ortaya koyduk.

2016'da yüzde 9, 2017'de yüzde 48,3 kazandıran BİST-100, 2018'de yatırımcısına yüzde 22,3 kaybettirdi. Bu tabloda piyasalardaki yüksek dalgalanma, döviz ve faizlerdeki ani yükselişler, not indirimleri, siyasi ve diplomatik krizler, jeopolitik riskler etkili oldu. 2017'de iyileşen hisse fiyatları 2018'de geriledi. Özellikle bankacılık hisselerindeki yüksek değer kayıpları dikkat çekti.

Piyasalar 2019'a TL ile hisse ve tahvil piyasasındaki satışlarla başladı. Ancak 3 Ocak'ta 87.399'u test eden BİST-100'ün bu tarihten itibaren yükselişe geçtiği ve 102.000'lerde seyrettiği görülüyor. MSCI Türkiye Endeksi'nin yılbaşından bu yana gelişmekte olan borsalara göre daha fazla getiri sağladığı belirtiliyor.

Önümüzdeki süreçte, küresel piyasalar, ABD-Çin ticaret savaşı, merkez bankalarının adımları takip edilecek. Yurtiçinde ise makro ekonomik verilerdeki ve CDS, tahvil, döviz piyasalarındaki gidişat, yerel seçimler ve Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) politikaları piyasalar açısından önemli olacak.

TEMETTÜ DÖNEMİ

Piyasalarda son durum böyleyken borsa yatırımcıları için hisse senetlerine dair beklentiler takip ediliyor. 2018 yıl sonu bilançoları geçen hafta itibarıyla gelmeye başladı. Aracı kurumların yıl sonu finansal sonuçlara dair beklentilerini bu haftaki borsa haberimizde okuyabilirsiniz.

Yıl sonu bilançoları deyince akla gelen bir diğer noktanın da temettü olduğunu belirtelim. Çünkü yıl sonu bilanço dönemi, temettü veren şirketlerin potansiyelinin de oluştuğu dönem.

Peki, temettüyle ilgili süreç nasıl işliyor? Şirketler, yıl sonu finansallarını açıkladıktan sonra genel kurul toplantısı düzenliyor. Temettü konusu, şirket o yılı kârla kapatmışsa devreye gidiyor.

Çünkü kâr etmeyen şirketler temettü ödeyemiyor. Şayet kâr elde edilmişse, genel kurul, yıllık şirket kârından temettü dağıtılıp dağıtılmayacağı, dağıtılırsa hangi oranda dağıtılacağı gibi konularda karar alıyor ya da karar alması için yetkiyi yönetim kuruluna veriyor.

Temettü dağıtım tarihleri genellikle mayıs ayının sonuna kadar belirleniyor, haziran ayının sonuna kadar da dağıtım gerçekleşiyor. Bazı şirketler temettülerini taksitlendirerek dağıtabildi-ğinden bu süre değişebiliyor.

47 LİDER HİSSE

Biz de buradan yola çıkarak temettü konusunda kapsamlı bir araştırma hazırladık. Son beş yıllık dönemde en az dört defa temettü ödemesi yapan ve temettü verimleri yüzde 0,5'in üzerinde olan şirketleri listeledik.

Araştırmamız sonucunda 47 şirkete ulaştık. Ancak şunu hatırlatmakta fayda var: Bu şirketlerin son beş yılda temettü ödemesi, 2018 yılı kârlarından da aynı oranda temettü dağıtacakları anlamına gelmiyor. Ama kârlarını yatırımcılarıyla paylaşma kültürleri olduğunu gösteriyor ve bu da beklenti oluşturabiliyor.

Hisse getirileri, hissenin geleceğe dönük potansiyelini göstermesi anlamında yatırımlar için önemli bir kriter. Bu nedenle hazırladığımız tabloya, bu 47 şirket hissesinin 31.12.2013- 31.12.2018 kapanışlarını kapsayan son beş yıldaki getirilerini de ekledik ve bunu diğer yatırım araçlarının getirileriyle kıyasladık. Bu süreçte 47 hissenin ortalama getirisi yüzde 159,6 olarak gerçekleşti.

Oysa aynı dönemde BİST-Temettü 25 Endeksi yüzde 56,4, BİST-100 Endeksi yüzde 34,6 getiri elde edebildi. Yine bu beş yılda doların getirisi yüzde 148,4, Euro'nun getirisi yüzde 105,8 oldu. Yani 47 temettü hissesi, borsadan da dövizden de daha çok kazandırdı. Gram altın ise yüzde 169,1'lik getirisiyle bu 47 temettü hissesinin az bir farkla önüne geçti.

YÜKSEK GETİRİLER

Beş yılık dönemde tabloda yer verdiğimiz 47 hissenin 31'i BİST-100'ün yüzde 34,6'lık getirisinin üzerinde getiri sağladı. 47 hisseden bu dönemi negatif getiriyle kapatanların sayısı sadece dokuz olurken, 21 hissenin getirisi yüzde 100'ün üzerinde gerçekleşti. Böylece bu hisseler hem temettü politikalarıyla hem de hisse performanslarıyla yatırımcılarına kazandırdı.

Tablomuza göre, Ege Endüstri, beş yıldaki yüzde 781,7'lik getirisiyle ilk sırada yer alıyor. Onu yüzde 650,4'lük getirisiyle Hektaş Ticaret, yüzde 640,6'lık getirisiyle Soda Sanayii, yüzde 633,1'lik getirisiyle Çelebi Hava Servisi takip ediyor. Çemtaş Çelik, Aselsan, Tekfen Holding, Kordsa, Erdemir, Petkim, Tüpraş, Polisan Holding ve T. Şişecam da yüzde 200'ün üzerindeki getirileriyle dikkat çekiyor.

ÜNLÜ & CO'NUN ÖNERDİĞİ HİSSELER

AKSİGORTA

Sigorta şirketleri yüksek nakit pozisyonlarıyla artan faizlerden oldukça pozitif etkileniyor. Yatırım gelirlerindeki artış ise öz sermaye kârlılıklarının yukarı gelmesine neden oluyor. Aksigorta'nın 2018'de 220 milyon TL net kâr elde etmesini bekliyoruz ve bu da yaklaşık 5,5x fiyat/kazanç (F/K) gibi oldukça düşük bir çarpana işaret ediyor. Şirketin 2018'de oluşan yüksek kâr rakamından 2019 yılı içinde 140 milyon TL nakit temettü dağıtmasını bekliyoruz. Bu da yaklaşık yüzde 12'lik temettü verimine işaret ediyor.

ERDEMİR

Erdemir'in 2018'i toplam 5,3 milyar TL gibi yüksek bir net kâr rakamıyla kapattığını tahmin ediyoruz. Bu beklentimiz oldukça cazip görülebilecek 5,5x F/K oranına tekabül ediyor. Son dönemde iç pazardaki çelik fiyatlarında görülen düşüş şirketin operasyonları üzerinde negatif etki yaratıyor. Ancak üretim tesislerinin limana yakınlığı neticesinde şirketin ihracat oranlarını artırarak bu etkileri bertaraf edebileceğini öngörüyoruz. 2018'de oluşmasını beklediğimiz rekor net kâr neticesinde Erdemir'in 2019'da 3,7 milyar TL nakit temettü dağıtmasını bekliyoruz. Bu da yüzde 13 gibi oldukça yüksek bir temettü verimine tekabül ediyor.

VERİM DE ÖNEMLİ

Hisse getirilerinde durum böyleyken temettü verimliliği hususuna da değinmek gerekiyor. Temettü verimi, bir şirketin hisse fiyatının ne kadarını temettü olarak ödediğini gösteriyor. Fiyat bazında başarılı performans sergileyen hisseler genelde yüksek temettü verimi kaydeden şirketlerin hisseleri oluyor.

Özellikle temettü dağıtım kararlarının verildiği ve temettü dağıtımının gerçekleştiği yılın ilk altı ayında bu hisselerin getirileri de yükseliyor. Sonuç olarak, temettü veriminin fiyatlara yansıması bu hisselerdeki beklentileri yükselterek yatırımcıları çekiyor ve bu hisseler yatırımcıların takibinde oluyor.

47 hisse arasında son beş yıldaki ortalama temettü verimi yüzde 8,3 olan Aksa Akrilik ilk sırada yer alıyor. Türk Traktör, Erdemir, Ecza-cıbaşı İlaç ve İndeks Bilgisayar'ın bu süreçteki temettü verimleri yüzde 7'nin üzerinde. Yüzde 6'nın üzerinde temettü verimi elde eden şirketler ise Eczacıbaşı Yatırım Holding Ortaklığı, Tüpraş, Çelebi Hava Servisi ve Hektaş Ticaret olarak sıralanıyor.

GCM Yatırım uzmanları, şirketin kâr etmesinin tek başına yeterli olmadığını, kârını yatırımcısıyla da paylaşan şirketlerin tercihlerde öne çıktığını söylüyor. "Düzenli temettü veren, yıl sonunda iyi kâr açıklaması beklenen şirketleri bir köşeye yazmak gerek" diyen GCM Yatırım, orta-uzun vadede yatırım yapan borsa yatırımcısı için temettü verimliliği yüksek şirketlerin çok cazip olduğunu belirtiyor.

HANGİ ŞİRKETLER?

Yatırım Finansman Araştırma Müdürü Serhan Gök, son beş yılda düzenli temettü ödeyen ve yüksek temettü verimi elde eden hisseleri, Erdemir, Tüpraş, Petkim, Ford Otosan, Tofaş Oto, Doğuş Oto, Türk Traktör, Otokar, İş GYO, TAV Havalimanları, Aksa Akrilik, Aygaz, Adana Çimento, Çimsa, Akçansa, Turkcell olarak sıralıyor.

Turkcell için ayrı bir parantez açan Gök, son beş yılda ortaklar arasındaki anlaşmazlık nedeniyle Turkcell'in bazı yıllar temettü ödemediğini söylüyor. Ancak şirketin anlaşmazlık çözüldüğünde ödenmeyen yılların birikmiş kârlarından da temettü ödediğini aktarıyor.

Serhan Gök, yatırımlarından düzenli nakit akışı sağlamak isteyen uzun vadeli yatırımcıların temettüyü dikkate alması gerektiğini kaydediyor. Yüksek temettü ödeyen şirketlerin piyasadaki dalgalanma dönemlerinde belli ölçüde korunaklı olduğunu aktaran Gök, "Temettü ödeme dönemi olan mart-mayıs ayları arasında bu şirket hisseleri performanslarıyla öne çıkıyor" diyor. Ayrıca bu tarz şirketlerin genellikle daha öngörülebilir ve istikrarlı bir operasyonel yapıya sahip olduklarını da vurguluyor.

BU NOKTALARA DİKKAT!

Temettü yatırımcılığında üzerinde dikkatle durulması gereken noktalar var. Temettü kültürünü kurumsallaşmanın önemli bir bileşeni olarak gören ÜNLÜ & Co Araştırma Bölümü Direktörü Muharrem Gülsever, düzenli temettü ödemelerinin şirketlerin öz kaynak kârlılığının yükselmesine yardımcı olurken şirket değerlemeleri üzerinde de pozitif etki yaptığını belirtiyor.

Gülsever, temettü politikası açısından Tüpraş, Erdemir, Tofaş, Ford Otosan, Türk Traktör, Aygaz, TAV, Çelebi, Enka ve Tekfen Holding ile çimento şirketlerini beğeniyor. Bu yıl ise Aksigorta ile Erdemir'den yüksek temettü performansı ve temettü verimi bekliyor.

Ancak bu noktada, Muharrem Gülsever, yatırımcıların temettü beklentilerini oluştururken şirketlerin önümüzdeki dönemdeki yatırım planlarını çok iyi incelenmeleri gerektiğine dikkat çekiyor. Gülsever, yatırımcıların bilançolardaki borç rakamlarını hesaba katmaları gerektiğinin de altını çiziyor. Bunun nedenini de, "Şirketler temettü dağıtmak yerine oluşan nakit kârları borç geri ödemelerinde kullanmayı tercih edebilirler" diyerek açıklıyor.

AHLATCI YATIRIM'IN ÖNERDİĞİ HİSSELER

ADANA ÇİMENTO

2018 son çeyrek finansal sonuçlarına göre yüzde 14,5 temettü verimi sağlayabileceğini düşünüyoruz.

EGE ENDÜSTRİ

Son beş yıldaki ortalama temettü verimi yüksek şirketlerden biri. 2018 yılı tahmini temettü verimliliğinin yüzde 7-8'lerde olabileceğini tahmin ediyoruz.

ERDEMİR

Düzenli temettü ödüyor. 2018'de tahmini yüzde 13,9, 2019 yılı tahmini finansal performansıyla değerlendirdiğimizde ortalama yüzde 13,5 temettü verimi sağlayabileceğini öngörüyoruz.

YATIRIM FİNANSMAN'IN ÖNERDİĞİ HİSSELER

ERDEMİR

Çelik sektöründeki 2018'deki güçlü kârlılık sonrası şirketin 2018 kârından 1 TL civarında brüt kâr payı dağıtılacağını tahmin ediyoruz. Temettü verimini yüzde 12 civarında hesaplıyoruz. Hedef fiyatımız 14,50 TL.

TÜPRAŞ

2018'de özellikle döviz bazlı gelirler sayesinde güçlü seyreden operasyonel performans sonucu oluşacak kârla 2019'da hisse başına 10,4 TL temettü ödemesini bekliyoruz. Bu da yaklaşık yüzde 8'lik verime işaret ediyor. Hedef fiyatımız 145 TL.

İNTEGRAL YATIRIM'IN ÖNERDİĞİ HİSSELER

ERDEMİR

Temettü verimi ve performans açısından dikkatimizi çeken hisseler arasında. 12 aylık periyotta hedef fiyatımız 12 TL. TOFAŞ OTO: Otomotiv sektöründe ihracatı en yüksek şirket olan Tofaş'ı beğeniyoruz. 2018'de hem teknik performans açısından hem de yüksek ihracatçı şirket olma özelliğinden dolayı takip ettiğimiz hisseler içerisindeydi. 12 aylık hedef fiyatımızı 35 TL olarak belirliyoruz.

TÜRK TRAKTÖR

Temettü verimi yüksek. Ayrıca hisse ucuz olduğundan takip ediyoruz. 12 aylık hedef fiyatımız 78 TL.

GLOBAL MENKUL DEĞERLER'İN ÖNERDİĞİ HİSSELER

ÇİMENTO ŞİRKETLERİ

Temettü verimliliği yüksek hisselerin daha çok çimento sektörü hisseleri olarak öne çıktığını görüyoruz. Çimsa, Bolu Çimento, Ünye Çimento, Nuh Çimento ve Akçansa'dan yine yüksek temettü verimliliği bekliyoruz.

ERDEMİR, FORD OTOSAN, SODA SANAYİİ, TOFAŞ OTO, TÜPRAŞ

Temettü verimlilikleri açısından öne çıkmalarını bekliyoruz. Hedef fiyatlarımız Erdemir'de 12,66 TL, Ford Otosan'da 70,30 TL, Soda Sanayii'de 8,9 TL, Tofaş Oto'da 29,50 TL, Tüpraş'ta 164,52 TL.

GCM YATIRIM'IN ÖNERDİĞİ HİSSELER

AKBANK

7,40 TL hedef fiyatımız var. Temettü verimi tahminimiz yüzde 6,5.

ARÇELİK

Hisse için 20 TL hedef fiyat ve yüzde 3,9 temettü verimi hesapladık.

ERDEMİR

Hedef fiyatımız 10,40 TL, temettü verimi tahminimiz yüzde 12.

KOÇ HOLDİNG

Temettü verimi beklentimiz yüzde 2,5, hedef fiyat beklentimiz 19,90 TL.

SABANCI HOLDİNG

10,40 TL hedef fiyat ile yüzde 3,1 temettü verimi öngörümüz mevcut.

TAV HAVALİMANLARI

Yüzde 7,9 temettü verimi hesapladığımız hissede hedef fiyatımız 31,70 TL.

TSKB

1 TL hedef fiyat öngörüyoruz. Temettü verimi tahminimiz yüzde 6,3.

BORSADA TEMETTÜ SÖZLÜĞÜ

TEMETTÜ NEDİR?

Temettü, bir şirketin bir yıllık faaliyet döneminde elde ettiği net dönem kârı üzerinden yasal karşılıklar ayrıldıktan sonra pay sahiplerine dağıttığı kâr payıdır. Pay sahiplerinin şirkette sermayelerinin bulunması karşılığında elde ettikleri getiridir.

KAÇ ŞEKİLDE DAĞITILIR?

İki şekilde dağıtılır. Birinci yöntem, nakit olarak ortaklara ödemedir. İkinci yöntem, bedelsiz sermaye artırımına dâhil edilerek karşılığında yeni hisse verme şeklinde olabilir.

NASIL ALINIR?

Bir şirketin temettü ödemelerinden faydalanabilmek için hisse senetlerini temettü ödemeleri başlamadan bir gün önce almak bile yeterlidir. Ancak temettü yatırımcılığı uzun vadeli bir yatırım sürecidir. Bu nedenle temettü beklentilerini erken satın almanın ve analizleri temettü dönemi başlamadan yaparak hisse biriktirmenin önemine de vurgu yapılıyor.

TEMETTÜ ORANI NEDİR?

Toplam dağıtılan temettü miktarının şirket sermayesine oranıdır. Örneğin şirketin sermayesi 500 milyon TL ise ve şirket o yıl 15 milyon TL nakit temettü ödemesi yaparsa temettü oranı yüzde 3 olur. Bu da şirketin hisse başı 0,03 TL temettü ödeyeceği anlamına gelir.

TEMETTÜ VERİMLİĞİ NEDİR?

Hisse başı ödenen temettünün temettü öncesinde hissenin son fiyatına oranıdır. Aynı örnek üzerinden gidersek, hissenin temettü ödeme tarihinden bir gün önceki kapanış fiyatı 2 TL ise temettü verimi 0,03/2=0,015 olur ve temettü verimi yüzde 1,5 olarak ortaya çıkar.

TEMETTÜ PAYI NEYE GÖRE BELİRLENİR?

Temettü, her bir ortağın sahip olduğu hisse miktarına göre belirlenir. Hisse başına net 1 TL temettü dağıtılıyorsa 300 adet hissesi olan kişi 300 TL alır.

DAĞITIM SONRASI HİSSE FİYATI NE OLUR?

Bir şirket temettü dağıtımı yaptığında hisse fiyatı aynı oranda düşer. Ancak şirketin kâr payı dağıtımı yatırımcılara güven verir. Nakit dağıtımın ardından şirkete güvenen yatırımcı dağıtılan nakit temettüyle tekrar aynı şirketten hisse almayı tercih edebilir. Böyle bir durumda hisse fiyatı yeniden yükselir.

TEMETTÜ FİYATI DÜŞÜRÜR!

Düzenli temettü ödeyen şirketler, düzenli kâr elde etmesi ve nakit pozisyonuna göre kârını dağıtabilme gücü açısından yatırım kararlarında tercih edilebiliyor. Ahlatcı Yatırım Araştırma Müdürü Barış Ürkün, bu tip şirketlere uzun vadeli yatırım yapılarak hisseden ve dağıtılacak temettülerden getiri elde edebilme olanağı olduğunu kaydediyor.

Temettü ödemesi yapıldığında hissenin fiyatının temettü oranı kadar düştüğü bilgisini veren Ürkün, "Ancak burada önemli olan şirketlerin temettü ödeyebilme gücü ve finansal performanslarının başarılı olması" diyor. Bu başarının hisse fiyatını olumlu etkilediğini de sözlerine ekliyor. Ürkün, son dönem finansal performansları başarılı şirketlerden Erdemir, Adana Çimento ve Ege Endüstri'yi temettü verimi açısından beğeniyor.

TEMETTÜ POLİTİKASI DEĞİŞEBİLİR

Ancak geçmişte düzenli, yüksek temettü ödeme politikası olan ve/veya güçlü bilançoya sahip şirketler temettü politikalarını değiştirebilirler. Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, "Ekonomik nedenlerden dolayı 2019'da Türk şirketleri için görünüm karmaşık ve olağandışı" diyerek bu olasılığa dikkat çekiyor.

Akkoyunlu'ya göre, borçlanma maliyetlerinin pahalılaşması bunun ilk nedeni. Bazı şirketlerin nakit açısından rahat olmalarına karşın, işletme sermayesi ihtiyaçları için yüksek faiz ödemek yerine nakitlerini kullanmayı tercih etmeleri de temettü politikasında değişikliği beraberinde getirebilir.

Bu beklentilerle seçimlerinde muhafazakâr davrandıklarını söyleyen Ali Kerim Akkoyun-lu'nun temettü dönemine girerken portföyü Erdemir, İş Menkul, İndeks Bilgisayar, Aksigorta, Vestel Beyaz Eşya, Ege Endüstri, Doğuş Oto, Tofaş Oto, Borusan, Aygaz, Enerjisa, Çimsa, TAV ve Tüpraş'tan oluşuyor.

Bu şirketlerden 2019'da yüksek temettü ödemesi bekleyen Akkoyunlu, "Özel durumlar haricinde, sahipleri daha verimli nakit yönetimi ihtiyacı bulunan iştiraklerin, net borcu düşük ve yabancı ortaklı şirketlerin, temettü dağıtım oranlarının yüksek olması olasılığını daha fazla görüyoruz" diyor.