Borsa İstanbul'da (BİST) yıl sonu bilançoları açıklanmaya başladı. Gözler şirketlerin kâr rakamlarında ve genel kurullara sunulacak kâr payı (nakit temettü) haberleri yakından izleniyor.

TALİP YILMAZ GÖZDE YENİOVA

tyilmaz@ekonomist.com.tr gyeniova@ekonomist.com.tr

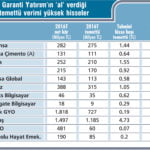

Buradan yola çıkarak yaptığımız araştırmada, son beş yılda yüksek ve düzenli temettü veren 44 hisse olduğunu gördük. Bu hisselerin 37'sinin performansı da borsa endeksinden ve diğer yatırım araçlarından daha yüksek.

Tabloları görmek için görsellere tıklayın.

Yani ilgili hisseler hem getirileri hem de verdikleri temettüyle yatırımcının yüzünü güldürüyor. Bu yıl aracı kurumların temettü beklentisi yüksek ve 'al'önerisi verdiği hisseleri de haberimize taşıdık.

Yani ilgili hisseler hem getirileri hem de verdikleri temettüyle yatırımcının yüzünü güldürüyor. Bu yıl aracı kurumların temettü beklentisi yüksek ve 'al'önerisi verdiği hisseleri de haberimize taşıdık.

Geçen yıldan itibaren piyasalan tedirgin eden belirsizliklerden dolayı Borsa İstanbul’da (BİST) beklenen çıkış hareketi bir türlü görülemedi. Not indirimi beklentisi, FED kararlan, TCMB faiz kararı, ABD’de Başkan Donald Trump’ın göreve gelmesi, jeopolitik riskler ve referandum gibi iç ve dış faktörler, Borsa İstanbul’u aşağı çekiyordu.

Önceki hafta başlayan piyasalardaki yukan yönlü trend ile birlikte ise şimdi endekste 90.000’e doğru çıkış hareketi gözleniyor. Fitch ve S&P’den gelen not indirimi sonrası piyasalarda yaşanan bahar havasının ana nedeni, TL cinsi varlıklar üzerinde bir süredir baskı oluşturan belirsizliklerin kayda değer bir biçimde azalması olarak açıklanıyor.

Şu anda 16 Nisan’da yapılması öngörülen referandum da önemli bir beklenti oluşturuyor. O döneme kadar olan sürede oynaklık yaşanabilir. Bu nedenle yatırım yaparken doğru hisseleri seçmek önem kazanıyor.

TEMETTÜ NEDİR?

Temettü (Kâr payı), şirketlerin bir yıllık faaliyet dönemleri sonucunda elde ettikleri net dönem kârı üzerinden (yasal karşılıklar ayrıldıktan sonra) dağıttıkları ve ortakların şirkette hisse oranlarına denk gelecek kadar elde ettikleri gelirlerdir.

Şirketler temettüyü nakit veya bedelsiz hisse senedi şeklinde dağıtabilir. Yatırımcılar nakit olarak dağıtılan temettüyü daha çok tercih eder.

TEMETTÜ VERİMLİLİĞİ NEDİR?

Bir şirketin düzenli temettü vermesinin yanı sıra borsa yatırımcıları açısından dikkat edilen bir konu da yüksek temettü verimlilik oranı olarak ortaya çıkıyor. Temettü verimliliği oranı, [(Nakit Net Temettü/Piyasa Değeri)*100] formülü ile hesaplanır.

Oran ne kadar yüksekse yatırımcı açısından o kadar iyidir. Örneğin yüzde 10 temettü verimliliğine sahip bir şirkete yatırım yapan bir yatırımcı, şirket bu oranı düzenli olarak her yıl veriyorsa, hisseye yatırdığı parayı 10 yıl içinde geri alabilir.

YATIRIMDA TEMETTÜ ETKİSİ

Yıl sonu bilançoları da hisse seçiminde önemli bir gösterge oluyor. 2016 yıl sonu bilançolarını şirketler açıklamaya başladılar. Yıl sonu bilanço dönemi, temettü (kâr payı) veren şirketlerin de potansiyelinin oluştuğu zaman. Yıl sonu bilançolarıyla birlikte şirketlerin genel kurulları yapılıyor ve temettü dağıtımı yapılıp yapılmayacağına karar veriliyor.

Temettüler büyük ölçüde 31 Mayıs tarihi itibariyle dağıtılmış oluyor. Ancak bazı şirketler temettüleri taksitlendirerek de dağıtabiliyor. Bu nedenle genel kurullar mart ve nisan aylarında gerçekleştirilse de temettü tarihleri hakkında kesin bir zaman sınırı mevcut değil.

Yatırımcının temettüden faydalanması için hisseyi temettü dağıtımından bir gün önce portföyüne katması ve temettü dağıtım gününde elinde bulundurması yeterli. Ancak bu tarz beklentilerin daha

önceden satın alındığı, bu nedenle yatırımcıların şimdiden bu yöndeki analizleri yapıp hisse alımı yapmaları, uzmanlarca tavsiye ediliyor.

Düzenli temettü veren şirketlerin hisseleri, yatırımcıların en çok takip ettikleri hisseler arasında yer alıyor. Genelde belirli bir büyüklük ve pazar payına ulaşmış, istisnai durumlar haricinde düzenli olarak kâr eden şirketler temettü ödemesi yapıyor.

Yüksek temettü verimine sahip bulunmanın veya istikrarlı temettü veriyor olmanın yatırımcı tercihleri açısından önemli bir kriter olduğu söylenebilir. Ancak kâr eden bir şirket temettü verebileceğinden, bu durum şirketlerin mali yapılarının da güvenilir olduğu anlamına geliyor.

İNTEGRAL MENKUL'ÜN ÖNERDİĞİ HİSSELER

AYGAZ

Geçen yıl yüzde 8,4 temettü verimi sağladı. Şirket düzenli olarak temettü ödüyor. Güçlü finansal performans, iyi kârlılık yönetimi ve istikrarlı büyüme, şirket için olumlu görüşte olmamızın diğer nedenleri.

TÜRK TRAKTÖR

Şirketin düzenli temettü ödemesi cazibesini artırıyor. Geçen yıl yaklaşık yüzde 7 seviyesinde temettü verimliliğine ulaşan şirkette güçlü kâr büyümesi, iyi kârlılık yönetimi, sektördeki büyümenin istikrarlı olması şirket için beklentimizi yüksek tutuyor

TÜPRAŞ

Geçen yıl yüzde 8,2 temettü verimi sağlayan şirket, her yıl düzenli temettü ödüyor Diğer yandan yeni yatırımlarıyla kâr marjlarını iyileştirmesi ve istikrarlı büyümesi, şirket için olumlu.

KAPİTAL FX'İN ÖNERDİĞİ HİSSELER

AYGAZ

Yüksek temettü verimi sayesinde ön plana çıkacaktır Tahmini temettü verimini yüzde 7,95 olarak öngörüyoruz. 'Al' önerisi kapsamında yüzde 14 yükseliş potansiyeliyle 15 TL hedef fiyat öngörüyoruz.

ÇELEBİ HAVA SERVİSİ

Tahmini temettü verimini yüzde 12,13 olarak öngörüyoruz. Yüzde 21 yükseliş potansiyeli ve 30 TL hedef fiyat bekliyoruz.

ÇİMSA

Tahmini temettü verimini yüzde 8,42 olarak öngörüyoruz. Yüzde 13 yükseliş potansiyeli ile 20,10 TL hedef fiyat öngörüyor, "endeks üzeri getiri" bekliyoruz.

FORD OTOSAN

Güçlü finansal veriler ve yüksek temettü verimi çerçevesinde bilanço dönemi öncesinde hissede ek alımlar gelebilir. Şirket, aktif kârlılığı ve öz sermaye kârlılığı gibi oranlar bakımından sektör ortalamasının üzerinde. Tahmini temettü verimini yüzde 5,41 olarak öngörüyoruz. Kısa vadede 38,80 TL hedef fiyatla yüzde 11 yükseliş potansiyeli öngörüyor ve "al" veriyoruz.

TÜPRAŞ

2016'daki zayıf operasyonel performans, 2017 yılında yükselen rafineri marjlarıyla beraber iyileşecek. Şirketin tarihsel olarak temettü verimini de beğeniyoruz. Tahmini temettü verimini yüzde 7,61 olarak öngörüyoruz. Yüzde 13 yükseliş potansiyeliyle 96 TL hedef fiyat öngörüyoruz ve 'al' tavsiyesi veriyoruz.

TÜRK TRAKTÖR

2016 mali tablolarında rekor finansal sonuçlar açıklayan şirketin aynı zamanda temettü verimliliği de oldukça yüksek. Tahmini temettü verimini yüzde 7 olarak öngörüyoruz. 'Endeks üzeri getiri" beklentisi ve yüzde 21 yükseliş potansiyeliyle 97 TL hedef fiyat bekliyoruz.

ALB FOREX'İN ÖNERDİĞİ HİSSELER

ÇİMSA

Dünyadaki sayılı beyaz çimento üreticileri arasında. Afyon ve Eskişehir'de yapılan yeni fabrika yatırımlarıyla birlikte altyapı ve kentsel dönüşüm projeleri, şirket bilançosuna olumlu yansıyacak. Ortalama-üstü temettü verimliliğiyle beğendiğimiz hisseler arasına giriyor. Hedef fiyatımız 19,00 TL.

TÜPRAŞ

Artan kur ortamında dolar bazlı satışları ve artmaya başlayan küresel endüstriyel üretimin getireceği talep ile ön plana çıkıyor. Özellikle Çin'den ABD'ye kadar global PMI verilerinin yükselmesine sert kış koşullarının da eklenmesi şirket için olumlu. Hedef fiyatımız 87,00 TL.

44 HİSSE ÖNE ÇIKIYOR

Buradan yola çıkarak son beş yıllık dönemde en az dört defa temettü ödemesi yapmış olan ve temettü verimleri yüksek seyreden hisseleri listeledik. Bu şirketlerin önceki yıllarda temettü ödemesi yapmış olması 2016 kârlarından bu yıl da aynı oranda temettü dağıtacakları anlamına gelmiyor ama kârlarını yatırımcılarıyla paylaşma kültürleri olduğunu gösteriyor.

Bu tabloda aynı zamanda şirketlerin 31 Aralık 2011 kapanışından 31 Aralık 2016 kapanışına kadar geçen beş yıldaki getirilerine yer verdik. Bu şirketlerin ortalama getirileri bu dönemde yüzde 187 olurken, aynı dönemde BIST 100’ün getirisi ise yüzde 52’de kaldı.

Söz konusu 44 hissenin beş yıllık performanslarına bakıldığında 37’sinin endeksin yüzde 52’lik getirisi-nin üzerinde bir getiri sağladığını da görüyoruz. Yani bu hisseler, hem temettü hem de hisse performansı açısından yatırımcının yüzünü güldürmeyi başarmış durumda. Söz konusu hisseler arasında getiri açısından öne çıkanları ise Otokar, Bolu Çimento, Ege Endüstri, Tofaş, Doğuş Otomotiv, İndeks Bilgisayar ve Hektaş oluşturuyor.

Temettü performansı yüksek 44 hissenin ortalamadaki yüzde 187’lik getirisi, mevduat, altın, dolar gibi Türk yatırımcısının geleneksel yatırım araçlarının da üzerinde performans sergileyerek yatırımcısının yüzünü güldürmeyi başardı.

HANGİ ŞİRKETLER ÖNE ÇIKACAK?

Kapital FX Genel Müdürü Gökalp İçer, inceleme kapsamlarında bulunan BİST 30, 50 ve 100 şirketleri arasında son beş yılda istikrarlı olarak her yıl temettü vermiş olan şirketleri, Türk Traktör, Ford Oto-san, Tofaş Otomobil, Tüpraş, Arçelik, Otokar, Aksa Akrilik, Eczacıbaşı İlaç, Ereğli Demir Çelik ve Emlak Konut GYO olarak sıralıyor.

İçer, “Söz konusu şirketlerin son beş yılda, yıl içerisindeki performans ve hisse getirilerine baktığımızda, istisnai durumlar haricinde endeksin iyi performans gösterdiği yıllarda kazandırdığı görülüyor. Endeksin gerilediği yıllarda da endeksten daha az gerilediler veya endeksten pozitif ayrıştılar” diyor.

Özellikle yılın ilk yarısında nisan-mayıs ayları yaklaşırken nakit temettü

dağıtan şirketlerin hisse performanslarında seçici olarak olumlu bir seyir oluyor. Fakat, Ata Yatırım Genel Müdür Yardımcısı Cemal Demirtaş, sadece te-mettü oranının değil aynı zamanda yıla ilişkin beklentilerin de piyasanın yönünü etkilediğini kaydediyor. Demirtaş, “Belli büyüklükteki şirketlere baktığı-

mızda, bu yıl Tüpraş, Erdemir, Petkim,

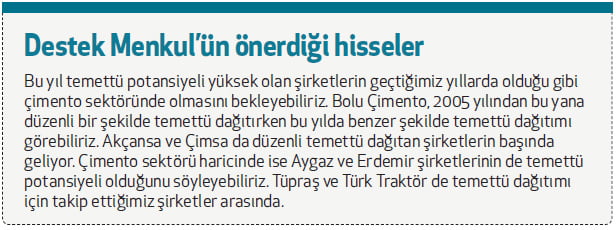

Aksa, Soda Sanayi, Türk Traktör, TAV, Ford Otosan, Tofaş ve Arçe-lik ile çimento şirketlerinin temettü verimleri yüksek olacaktır” diyor. Gedik Yatırım Yatırım Danışmanı Ceren Bakçay da Akçansa, Bolu Çimen-to, Çimsa, Aksa, Petkim, Tüpraş, Ford Otosan ve TAV’ın bu yıl da yüksek temettü verimi ve fiyat performansıyla ön plana çıkabileceği yorumunu yapıyor.

YÜKSEKTEMETTÜ YÜKSEK GETİRİ Mİ?

İntegral Yatırım Menkul Değerler Araştırma Direktörü Tuncay Turşucu, temettü oranı yüksek hisseler olarak Adana Çimento, Aygaz, Bolu Çimento, Tüpraş, Türk Traktör, Ünye Çimento, Çimsa, Mardin Çimento, Hektaş, Soda Sanayi hisselerini sıralıyor. Turşucu, “Bunlara ek olarak İndeks Bilgisayar ve Datagate şirketleri de son yıllarda yüksek temettü verimiyle öne çıkan şirketler. Son bir yıl içerisinde bu şirketler büyük çoğunlukla yatırımcısına iyi kazançlar sağladı” diyor.

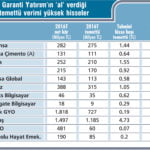

Destek Menkul Genel Müdürü Tuna Yılmaz, son beş yılda ortalama olarak yüksek temettü verimi oranıyla dikkat çeken ilk 10 şirketin GSD Holding, Lider Faktoring, İş Yatırım, Park Elektrik, Turkcell, Halkbank, Alternatif YO, Yapı Kredi Yatırım Ortaklığı, Ayen Enerji, Creditwest Faktoring olduğunu söylüyor. Yılmaz, “Getiri anlamında da baktığımızda son beş yıldan bu yana bu hisselerin önemli artışlar gerçekleştirdiğini söyleyebiliriz.

Park Elektrik hissesi ise yüksek miktardaki temettü oranına rağmen getiri anlamında beş yıldan bu yanaters birgö-rüntü sergiledi. Yüksek temettü verimi yüksek getiri anlamını taşımayabiliyor” diyor.

ALB Forex Genel Müdürü Cihan Aluç, BİST Temettü ve BİST 100 endeksi için son altı yıl incelendiğinde BİST Temettü Endeksi’nin BİST 100’e göre çoğunlukla iyi bir performans sergilediğini söylüyor. Aluç, “Ekonomik risklerin arttığı dönemlerde BİST Temettü endeksinin BİST 100’e göre performans farkı artıyor. Temettü bakımından ve hikayeleri itibariyle Tüpraş ve Çimsa’nın öne çıktığını düşünüyoruz” diyor.

KÂRLAR NASIL GELİYOR?

Temettüden sonra tekrar yıl sonu kârlarına dönecek olursak, bazı finans dışı şirketlerin de kârlılıklarının beklentilerin bir miktar üzerinde gerçekleştiği ifade ediliyor. Uzmanlar, bankaların kâr rakamlarının iyi olduğunu ancak kârlılıklarda baskı yaşandığını kaydediyor.

Diğer yandan dövizde yaşanan çalkantı ve zayıf büyüme, şirketlerin kârlılığında temel belirleyici olarak öne çıkıyor. Kur hareketliliği, yabancı para cinsi borcu olan şirketleri olumsuz yönde etkilerken, satışlarında ihracatın payı yüksek olan şirket bilançolarını ise olumlu yönde etkilediği görülüyor.

Bankaların yıl sonu bilançolarının oldukça iyi geldiği görülüyor. Garanti Yatırım Araştırma Genel Müdür Yardımcısı Alev Boşut Berrak, “Özellikle son çeyrekte marjlar beklentilerden daha iyi gerçekleşirken aktif kalitesi tarafında ise bankalar oldukça başarılı.

Ayrıca, bankalar dalgalı piyasa şartlarının hüküm sürdüğü 2016’da bilançolarını iyi yöneterek ciddi ticari işlemler kârı da kaydetti” diyor. Bankacılık dışı hisselerde ise kur farkı zararlarının net karlar üzerinde olumsuz etkisi var. Ancak Berrak, şu ana kadar açıklanan şirketlerin operasyonel gerçekleşmelerini olumlu buluyor.

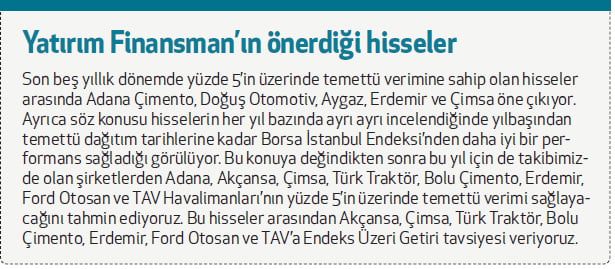

Yatırım Finansman Araştırma Müdür Yardımcısı Akif Daşıran da “Takibimizde olan şirketlerden şimdiye kadar son çeyrek sonuçlarını açıklayanların özellikle ope-rasyonel sonuçlarının kuvvetli olduğunu görüyoruz” diyor. İhracat geliri yüksek şirketlerin ve döviz bazlı kontratları bulunan şirketlerin beklentilerin üzerinde sonuçlar açıkladığını anlatan Daşıran, döviz borcu yüksek olan şirketlerin ise yüksek zararlarla karşı karşıya kaldığını kaydediyor.

ATA YATIRIM'IN ÖNERDİĞİ HİSSELER

AKÇANSA

2016 kâr beklentimiz olan 295 milyon TL'den 271 milyon TL temettü dağıtmasını bekliyoruz. Bu, yüzde 9,5 temettü verimine işaret ediyor.

AKBANK

Güncel durumda yüzde 162 toplam karşılık oranı (sektörün yüzde 134) ve yüksek öz sermaye kârlılığı (önümüzdeki üç yıl için ortalama yüzde 15,7) ile mevcut görünümde en avantajlı banka. 2017 için beklediğimiz yüksek batık kredi ve YP (yabancı para) fonlama maliyeti artışı karşısında en dayanıklı banka. Akbank yönetiminin varlık kalitesi konusundaki ihtiyatlı yaklaşımı ve düşük teminatsız kredi oranı ile bilançosunu korumaya devam edeceğini düşünüyoruz.

BİM

Mevcut güçlü mali yapısıyla ekonomide dalgalanmalara karşı oldukça dayanıklı olan BİM, Türkiye dışında Mısır ve Fas'ta da büyümeye devam edecektir. Ayrıca şirket yönetim kurulu İran'da mağaza açma konusunda çalışmalar yapmak üzere icra kuruluna yetki verdi. Büyüme potansiyelini, iskontosunu ve güçlü mali yapısını göz önüne alarak alım için fırsat görüyoruz.

BOLU ÇİMENTO

2016'da gerçekleşen 106 milyon TL kârından 91 milyon TL temettü dağıtmasını bekliyoruz. Bu, yüzde 9,8 temettü verimine işaret ediyor.

ÇİMSA

2016 kâr beklentimiz olan 245 milyon TL'den 209 milyon TL temettü dağıtmasını bekliyoruz. Bu, yüzde 8,7 temettü verimine işaret ediyor.

ERDEMİR

2016'da beklentilerin üzerinde 1,5 milyar TL net kâr elde etti. Bu yıl da istikrarın devam edeceğini ve net kârını 1,9 milyar TL'ye yükselteceğini düşünüyoruz. Yatırımlarını yaparken yüksek temettü ödemeye devam edecektir. Bu yıl hisse başına 0,37 TL nakit temettü dağıtmasını öngörüyoruz. Hisse için hedef değerimiz 6,80 TL. Yüzde 6,4 temettü verimi dahil yüzde 25 yukarı potansiyel taşıyor.

TEKFEN

İnşaat segmentinde yurtiçi ve yurtdışı inşaat projelerinin katkısıyla güçlü büyüme görünümü var. Gübre segmentinde ise amonyum nitratlı ürün yasağının kalkması ve yeni fosfat tesisiyle hem satış hacmi hem de kârlılık anlamındaki olumlu görünümü sürüyor.

TOFAŞ

İhracat satışlarına kapasite üzerinde gelen talep, iç pazarda beklentilerin üzerinde daralma yaşandığı takdirde dahi, şirketin özellikle binek araç satışlarının dayanıklı kalmasını sağlayacak.

TÜPRAŞ

Güçlü kârlılık görünümü ve yüksek temettü verimliliği, olası yurtiçi talepteki yavaşlamaya karşı esnekliği ve dolar bazlı nakit akışıyla en beğendiğimiz hisseler arasında. Şirketin en önemli ürünü olan dizel için kâr marjları 2016'ya kıyasla oldukça olumlu seyrediyor. Şirket için temettü hariç 12 aylık hedef değerimiz 90 TL.

TÜRK TRAKTÖR

İç pazar satışları büyüme hikayesini destekliyor. 2016 kâr beklentimiz olan 349 milyon TL'den 331 milyon TL temettü dağıtmasını bekliyoruz. Bu da yüzde 7,7 temettü verimine işaret ediyor.

TALİP YILMAZ GÖZDE YENİOVA

tyilmaz@ekonomist.com.tr gyeniova@ekonomist.com.tr

Buradan yola çıkarak yaptığımız araştırmada, son beş yılda yüksek ve düzenli temettü veren 44 hisse olduğunu gördük. Bu hisselerin 37'sinin performansı da borsa endeksinden ve diğer yatırım araçlarından daha yüksek.

Tabloları görmek için görsellere tıklayın.

Yani ilgili hisseler hem getirileri hem de verdikleri temettüyle yatırımcının yüzünü güldürüyor. Bu yıl aracı kurumların temettü beklentisi yüksek ve 'al'önerisi verdiği hisseleri de haberimize taşıdık.

Yani ilgili hisseler hem getirileri hem de verdikleri temettüyle yatırımcının yüzünü güldürüyor. Bu yıl aracı kurumların temettü beklentisi yüksek ve 'al'önerisi verdiği hisseleri de haberimize taşıdık.Geçen yıldan itibaren piyasalan tedirgin eden belirsizliklerden dolayı Borsa İstanbul’da (BİST) beklenen çıkış hareketi bir türlü görülemedi. Not indirimi beklentisi, FED kararlan, TCMB faiz kararı, ABD’de Başkan Donald Trump’ın göreve gelmesi, jeopolitik riskler ve referandum gibi iç ve dış faktörler, Borsa İstanbul’u aşağı çekiyordu.

Önceki hafta başlayan piyasalardaki yukan yönlü trend ile birlikte ise şimdi endekste 90.000’e doğru çıkış hareketi gözleniyor. Fitch ve S&P’den gelen not indirimi sonrası piyasalarda yaşanan bahar havasının ana nedeni, TL cinsi varlıklar üzerinde bir süredir baskı oluşturan belirsizliklerin kayda değer bir biçimde azalması olarak açıklanıyor.

Şu anda 16 Nisan’da yapılması öngörülen referandum da önemli bir beklenti oluşturuyor. O döneme kadar olan sürede oynaklık yaşanabilir. Bu nedenle yatırım yaparken doğru hisseleri seçmek önem kazanıyor.

TEMETTÜ NEDİR?

Temettü (Kâr payı), şirketlerin bir yıllık faaliyet dönemleri sonucunda elde ettikleri net dönem kârı üzerinden (yasal karşılıklar ayrıldıktan sonra) dağıttıkları ve ortakların şirkette hisse oranlarına denk gelecek kadar elde ettikleri gelirlerdir.

Şirketler temettüyü nakit veya bedelsiz hisse senedi şeklinde dağıtabilir. Yatırımcılar nakit olarak dağıtılan temettüyü daha çok tercih eder.

TEMETTÜ VERİMLİLİĞİ NEDİR?

Bir şirketin düzenli temettü vermesinin yanı sıra borsa yatırımcıları açısından dikkat edilen bir konu da yüksek temettü verimlilik oranı olarak ortaya çıkıyor. Temettü verimliliği oranı, [(Nakit Net Temettü/Piyasa Değeri)*100] formülü ile hesaplanır.

Oran ne kadar yüksekse yatırımcı açısından o kadar iyidir. Örneğin yüzde 10 temettü verimliliğine sahip bir şirkete yatırım yapan bir yatırımcı, şirket bu oranı düzenli olarak her yıl veriyorsa, hisseye yatırdığı parayı 10 yıl içinde geri alabilir.

YATIRIMDA TEMETTÜ ETKİSİ

Yıl sonu bilançoları da hisse seçiminde önemli bir gösterge oluyor. 2016 yıl sonu bilançolarını şirketler açıklamaya başladılar. Yıl sonu bilanço dönemi, temettü (kâr payı) veren şirketlerin de potansiyelinin oluştuğu zaman. Yıl sonu bilançolarıyla birlikte şirketlerin genel kurulları yapılıyor ve temettü dağıtımı yapılıp yapılmayacağına karar veriliyor.

Temettüler büyük ölçüde 31 Mayıs tarihi itibariyle dağıtılmış oluyor. Ancak bazı şirketler temettüleri taksitlendirerek de dağıtabiliyor. Bu nedenle genel kurullar mart ve nisan aylarında gerçekleştirilse de temettü tarihleri hakkında kesin bir zaman sınırı mevcut değil.

Yatırımcının temettüden faydalanması için hisseyi temettü dağıtımından bir gün önce portföyüne katması ve temettü dağıtım gününde elinde bulundurması yeterli. Ancak bu tarz beklentilerin daha

önceden satın alındığı, bu nedenle yatırımcıların şimdiden bu yöndeki analizleri yapıp hisse alımı yapmaları, uzmanlarca tavsiye ediliyor.

Düzenli temettü veren şirketlerin hisseleri, yatırımcıların en çok takip ettikleri hisseler arasında yer alıyor. Genelde belirli bir büyüklük ve pazar payına ulaşmış, istisnai durumlar haricinde düzenli olarak kâr eden şirketler temettü ödemesi yapıyor.

Yüksek temettü verimine sahip bulunmanın veya istikrarlı temettü veriyor olmanın yatırımcı tercihleri açısından önemli bir kriter olduğu söylenebilir. Ancak kâr eden bir şirket temettü verebileceğinden, bu durum şirketlerin mali yapılarının da güvenilir olduğu anlamına geliyor.

İNTEGRAL MENKUL'ÜN ÖNERDİĞİ HİSSELER

AYGAZ

Geçen yıl yüzde 8,4 temettü verimi sağladı. Şirket düzenli olarak temettü ödüyor. Güçlü finansal performans, iyi kârlılık yönetimi ve istikrarlı büyüme, şirket için olumlu görüşte olmamızın diğer nedenleri.

TÜRK TRAKTÖR

Şirketin düzenli temettü ödemesi cazibesini artırıyor. Geçen yıl yaklaşık yüzde 7 seviyesinde temettü verimliliğine ulaşan şirkette güçlü kâr büyümesi, iyi kârlılık yönetimi, sektördeki büyümenin istikrarlı olması şirket için beklentimizi yüksek tutuyor

TÜPRAŞ

Geçen yıl yüzde 8,2 temettü verimi sağlayan şirket, her yıl düzenli temettü ödüyor Diğer yandan yeni yatırımlarıyla kâr marjlarını iyileştirmesi ve istikrarlı büyümesi, şirket için olumlu.

KAPİTAL FX'İN ÖNERDİĞİ HİSSELER

AYGAZ

Yüksek temettü verimi sayesinde ön plana çıkacaktır Tahmini temettü verimini yüzde 7,95 olarak öngörüyoruz. 'Al' önerisi kapsamında yüzde 14 yükseliş potansiyeliyle 15 TL hedef fiyat öngörüyoruz.

ÇELEBİ HAVA SERVİSİ

Tahmini temettü verimini yüzde 12,13 olarak öngörüyoruz. Yüzde 21 yükseliş potansiyeli ve 30 TL hedef fiyat bekliyoruz.

ÇİMSA

Tahmini temettü verimini yüzde 8,42 olarak öngörüyoruz. Yüzde 13 yükseliş potansiyeli ile 20,10 TL hedef fiyat öngörüyor, "endeks üzeri getiri" bekliyoruz.

FORD OTOSAN

Güçlü finansal veriler ve yüksek temettü verimi çerçevesinde bilanço dönemi öncesinde hissede ek alımlar gelebilir. Şirket, aktif kârlılığı ve öz sermaye kârlılığı gibi oranlar bakımından sektör ortalamasının üzerinde. Tahmini temettü verimini yüzde 5,41 olarak öngörüyoruz. Kısa vadede 38,80 TL hedef fiyatla yüzde 11 yükseliş potansiyeli öngörüyor ve "al" veriyoruz.

TÜPRAŞ

2016'daki zayıf operasyonel performans, 2017 yılında yükselen rafineri marjlarıyla beraber iyileşecek. Şirketin tarihsel olarak temettü verimini de beğeniyoruz. Tahmini temettü verimini yüzde 7,61 olarak öngörüyoruz. Yüzde 13 yükseliş potansiyeliyle 96 TL hedef fiyat öngörüyoruz ve 'al' tavsiyesi veriyoruz.

TÜRK TRAKTÖR

2016 mali tablolarında rekor finansal sonuçlar açıklayan şirketin aynı zamanda temettü verimliliği de oldukça yüksek. Tahmini temettü verimini yüzde 7 olarak öngörüyoruz. 'Endeks üzeri getiri" beklentisi ve yüzde 21 yükseliş potansiyeliyle 97 TL hedef fiyat bekliyoruz.

ALB FOREX'İN ÖNERDİĞİ HİSSELER

ÇİMSA

Dünyadaki sayılı beyaz çimento üreticileri arasında. Afyon ve Eskişehir'de yapılan yeni fabrika yatırımlarıyla birlikte altyapı ve kentsel dönüşüm projeleri, şirket bilançosuna olumlu yansıyacak. Ortalama-üstü temettü verimliliğiyle beğendiğimiz hisseler arasına giriyor. Hedef fiyatımız 19,00 TL.

TÜPRAŞ

Artan kur ortamında dolar bazlı satışları ve artmaya başlayan küresel endüstriyel üretimin getireceği talep ile ön plana çıkıyor. Özellikle Çin'den ABD'ye kadar global PMI verilerinin yükselmesine sert kış koşullarının da eklenmesi şirket için olumlu. Hedef fiyatımız 87,00 TL.

44 HİSSE ÖNE ÇIKIYOR

Buradan yola çıkarak son beş yıllık dönemde en az dört defa temettü ödemesi yapmış olan ve temettü verimleri yüksek seyreden hisseleri listeledik. Bu şirketlerin önceki yıllarda temettü ödemesi yapmış olması 2016 kârlarından bu yıl da aynı oranda temettü dağıtacakları anlamına gelmiyor ama kârlarını yatırımcılarıyla paylaşma kültürleri olduğunu gösteriyor.

Bu tabloda aynı zamanda şirketlerin 31 Aralık 2011 kapanışından 31 Aralık 2016 kapanışına kadar geçen beş yıldaki getirilerine yer verdik. Bu şirketlerin ortalama getirileri bu dönemde yüzde 187 olurken, aynı dönemde BIST 100’ün getirisi ise yüzde 52’de kaldı.

Söz konusu 44 hissenin beş yıllık performanslarına bakıldığında 37’sinin endeksin yüzde 52’lik getirisi-nin üzerinde bir getiri sağladığını da görüyoruz. Yani bu hisseler, hem temettü hem de hisse performansı açısından yatırımcının yüzünü güldürmeyi başarmış durumda. Söz konusu hisseler arasında getiri açısından öne çıkanları ise Otokar, Bolu Çimento, Ege Endüstri, Tofaş, Doğuş Otomotiv, İndeks Bilgisayar ve Hektaş oluşturuyor.

Temettü performansı yüksek 44 hissenin ortalamadaki yüzde 187’lik getirisi, mevduat, altın, dolar gibi Türk yatırımcısının geleneksel yatırım araçlarının da üzerinde performans sergileyerek yatırımcısının yüzünü güldürmeyi başardı.

HANGİ ŞİRKETLER ÖNE ÇIKACAK?

Kapital FX Genel Müdürü Gökalp İçer, inceleme kapsamlarında bulunan BİST 30, 50 ve 100 şirketleri arasında son beş yılda istikrarlı olarak her yıl temettü vermiş olan şirketleri, Türk Traktör, Ford Oto-san, Tofaş Otomobil, Tüpraş, Arçelik, Otokar, Aksa Akrilik, Eczacıbaşı İlaç, Ereğli Demir Çelik ve Emlak Konut GYO olarak sıralıyor.

İçer, “Söz konusu şirketlerin son beş yılda, yıl içerisindeki performans ve hisse getirilerine baktığımızda, istisnai durumlar haricinde endeksin iyi performans gösterdiği yıllarda kazandırdığı görülüyor. Endeksin gerilediği yıllarda da endeksten daha az gerilediler veya endeksten pozitif ayrıştılar” diyor.

Özellikle yılın ilk yarısında nisan-mayıs ayları yaklaşırken nakit temettü

dağıtan şirketlerin hisse performanslarında seçici olarak olumlu bir seyir oluyor. Fakat, Ata Yatırım Genel Müdür Yardımcısı Cemal Demirtaş, sadece te-mettü oranının değil aynı zamanda yıla ilişkin beklentilerin de piyasanın yönünü etkilediğini kaydediyor. Demirtaş, “Belli büyüklükteki şirketlere baktığı-

mızda, bu yıl Tüpraş, Erdemir, Petkim,

Aksa, Soda Sanayi, Türk Traktör, TAV, Ford Otosan, Tofaş ve Arçe-lik ile çimento şirketlerinin temettü verimleri yüksek olacaktır” diyor. Gedik Yatırım Yatırım Danışmanı Ceren Bakçay da Akçansa, Bolu Çimen-to, Çimsa, Aksa, Petkim, Tüpraş, Ford Otosan ve TAV’ın bu yıl da yüksek temettü verimi ve fiyat performansıyla ön plana çıkabileceği yorumunu yapıyor.

YÜKSEKTEMETTÜ YÜKSEK GETİRİ Mİ?

İntegral Yatırım Menkul Değerler Araştırma Direktörü Tuncay Turşucu, temettü oranı yüksek hisseler olarak Adana Çimento, Aygaz, Bolu Çimento, Tüpraş, Türk Traktör, Ünye Çimento, Çimsa, Mardin Çimento, Hektaş, Soda Sanayi hisselerini sıralıyor. Turşucu, “Bunlara ek olarak İndeks Bilgisayar ve Datagate şirketleri de son yıllarda yüksek temettü verimiyle öne çıkan şirketler. Son bir yıl içerisinde bu şirketler büyük çoğunlukla yatırımcısına iyi kazançlar sağladı” diyor.

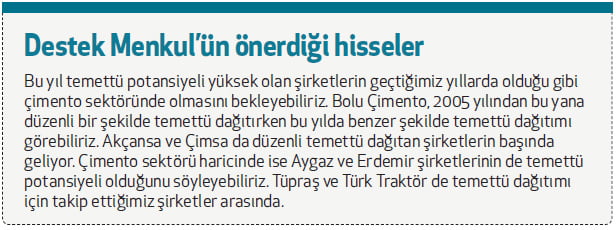

Destek Menkul Genel Müdürü Tuna Yılmaz, son beş yılda ortalama olarak yüksek temettü verimi oranıyla dikkat çeken ilk 10 şirketin GSD Holding, Lider Faktoring, İş Yatırım, Park Elektrik, Turkcell, Halkbank, Alternatif YO, Yapı Kredi Yatırım Ortaklığı, Ayen Enerji, Creditwest Faktoring olduğunu söylüyor. Yılmaz, “Getiri anlamında da baktığımızda son beş yıldan bu yana bu hisselerin önemli artışlar gerçekleştirdiğini söyleyebiliriz.

Park Elektrik hissesi ise yüksek miktardaki temettü oranına rağmen getiri anlamında beş yıldan bu yanaters birgö-rüntü sergiledi. Yüksek temettü verimi yüksek getiri anlamını taşımayabiliyor” diyor.

ALB Forex Genel Müdürü Cihan Aluç, BİST Temettü ve BİST 100 endeksi için son altı yıl incelendiğinde BİST Temettü Endeksi’nin BİST 100’e göre çoğunlukla iyi bir performans sergilediğini söylüyor. Aluç, “Ekonomik risklerin arttığı dönemlerde BİST Temettü endeksinin BİST 100’e göre performans farkı artıyor. Temettü bakımından ve hikayeleri itibariyle Tüpraş ve Çimsa’nın öne çıktığını düşünüyoruz” diyor.

KÂRLAR NASIL GELİYOR?

Temettüden sonra tekrar yıl sonu kârlarına dönecek olursak, bazı finans dışı şirketlerin de kârlılıklarının beklentilerin bir miktar üzerinde gerçekleştiği ifade ediliyor. Uzmanlar, bankaların kâr rakamlarının iyi olduğunu ancak kârlılıklarda baskı yaşandığını kaydediyor.

Diğer yandan dövizde yaşanan çalkantı ve zayıf büyüme, şirketlerin kârlılığında temel belirleyici olarak öne çıkıyor. Kur hareketliliği, yabancı para cinsi borcu olan şirketleri olumsuz yönde etkilerken, satışlarında ihracatın payı yüksek olan şirket bilançolarını ise olumlu yönde etkilediği görülüyor.

Bankaların yıl sonu bilançolarının oldukça iyi geldiği görülüyor. Garanti Yatırım Araştırma Genel Müdür Yardımcısı Alev Boşut Berrak, “Özellikle son çeyrekte marjlar beklentilerden daha iyi gerçekleşirken aktif kalitesi tarafında ise bankalar oldukça başarılı.

Ayrıca, bankalar dalgalı piyasa şartlarının hüküm sürdüğü 2016’da bilançolarını iyi yöneterek ciddi ticari işlemler kârı da kaydetti” diyor. Bankacılık dışı hisselerde ise kur farkı zararlarının net karlar üzerinde olumsuz etkisi var. Ancak Berrak, şu ana kadar açıklanan şirketlerin operasyonel gerçekleşmelerini olumlu buluyor.

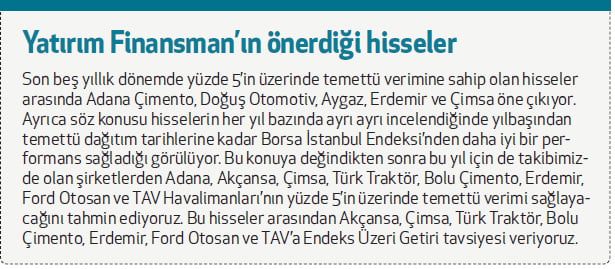

Yatırım Finansman Araştırma Müdür Yardımcısı Akif Daşıran da “Takibimizde olan şirketlerden şimdiye kadar son çeyrek sonuçlarını açıklayanların özellikle ope-rasyonel sonuçlarının kuvvetli olduğunu görüyoruz” diyor. İhracat geliri yüksek şirketlerin ve döviz bazlı kontratları bulunan şirketlerin beklentilerin üzerinde sonuçlar açıkladığını anlatan Daşıran, döviz borcu yüksek olan şirketlerin ise yüksek zararlarla karşı karşıya kaldığını kaydediyor.

ATA YATIRIM'IN ÖNERDİĞİ HİSSELER

AKÇANSA

2016 kâr beklentimiz olan 295 milyon TL'den 271 milyon TL temettü dağıtmasını bekliyoruz. Bu, yüzde 9,5 temettü verimine işaret ediyor.

AKBANK

Güncel durumda yüzde 162 toplam karşılık oranı (sektörün yüzde 134) ve yüksek öz sermaye kârlılığı (önümüzdeki üç yıl için ortalama yüzde 15,7) ile mevcut görünümde en avantajlı banka. 2017 için beklediğimiz yüksek batık kredi ve YP (yabancı para) fonlama maliyeti artışı karşısında en dayanıklı banka. Akbank yönetiminin varlık kalitesi konusundaki ihtiyatlı yaklaşımı ve düşük teminatsız kredi oranı ile bilançosunu korumaya devam edeceğini düşünüyoruz.

BİM

Mevcut güçlü mali yapısıyla ekonomide dalgalanmalara karşı oldukça dayanıklı olan BİM, Türkiye dışında Mısır ve Fas'ta da büyümeye devam edecektir. Ayrıca şirket yönetim kurulu İran'da mağaza açma konusunda çalışmalar yapmak üzere icra kuruluna yetki verdi. Büyüme potansiyelini, iskontosunu ve güçlü mali yapısını göz önüne alarak alım için fırsat görüyoruz.

BOLU ÇİMENTO

2016'da gerçekleşen 106 milyon TL kârından 91 milyon TL temettü dağıtmasını bekliyoruz. Bu, yüzde 9,8 temettü verimine işaret ediyor.

ÇİMSA

2016 kâr beklentimiz olan 245 milyon TL'den 209 milyon TL temettü dağıtmasını bekliyoruz. Bu, yüzde 8,7 temettü verimine işaret ediyor.

ERDEMİR

2016'da beklentilerin üzerinde 1,5 milyar TL net kâr elde etti. Bu yıl da istikrarın devam edeceğini ve net kârını 1,9 milyar TL'ye yükselteceğini düşünüyoruz. Yatırımlarını yaparken yüksek temettü ödemeye devam edecektir. Bu yıl hisse başına 0,37 TL nakit temettü dağıtmasını öngörüyoruz. Hisse için hedef değerimiz 6,80 TL. Yüzde 6,4 temettü verimi dahil yüzde 25 yukarı potansiyel taşıyor.

TEKFEN

İnşaat segmentinde yurtiçi ve yurtdışı inşaat projelerinin katkısıyla güçlü büyüme görünümü var. Gübre segmentinde ise amonyum nitratlı ürün yasağının kalkması ve yeni fosfat tesisiyle hem satış hacmi hem de kârlılık anlamındaki olumlu görünümü sürüyor.

TOFAŞ

İhracat satışlarına kapasite üzerinde gelen talep, iç pazarda beklentilerin üzerinde daralma yaşandığı takdirde dahi, şirketin özellikle binek araç satışlarının dayanıklı kalmasını sağlayacak.

TÜPRAŞ

Güçlü kârlılık görünümü ve yüksek temettü verimliliği, olası yurtiçi talepteki yavaşlamaya karşı esnekliği ve dolar bazlı nakit akışıyla en beğendiğimiz hisseler arasında. Şirketin en önemli ürünü olan dizel için kâr marjları 2016'ya kıyasla oldukça olumlu seyrediyor. Şirket için temettü hariç 12 aylık hedef değerimiz 90 TL.

TÜRK TRAKTÖR

İç pazar satışları büyüme hikayesini destekliyor. 2016 kâr beklentimiz olan 349 milyon TL'den 331 milyon TL temettü dağıtmasını bekliyoruz. Bu da yüzde 7,7 temettü verimine işaret ediyor.