Geçen hafta banka hisselerini etkileyecek iki hamle geldi. BDDK'nın swap kısıtlamasında hedefin kur oynaklığını kontrol altına almak olduğu belirtiliyor. BDDK ve TCMB'nin ücret ve komisyonlara getirdiği düzenleme ise bankaların gelir ve kârlarını azaltsa da şirketlerin kredi iştahını artırabilir.

CEREN ORAL BALABAN

coral@ekonomist.com.tr

Geçen hafta bankacılık sektörüne ilişkin iki hamle, piyasaları hareketlendirdi. İlk önce Bankacılık Düzenleme ve Denetleme Kurumu (BDDK), bankaların yurtdışı yerleşiklerle yaptıkları bir bacağı döviz, diğer bacağı TL olan ve vadede TL alım yönünde gerçekleştirecekleri bazı işlemlerde sınırlamaya gitti.

Para swapı, forward, opsiyon ve diğer türev işlemlerin toplamının, bankaların en son hesapladıkları yasal öz kaynaklarının yüzde 10'u ile sınırlandırılması kararı alındı.

İkinci olarak ise işlem maliyetlerinin düşürülmesi amacıyla BDDK bireysel müşterilerden ve Türkiye Cumhuriyet Merkez Bankası (TCMB) ticari müşterilerden bankaların alabileceği ücret ve komisyonları yeniden düzenledi.

Ücret, masraf ve komisyonların sayısı, ticari müşterilerde 2 bin 400'den 51 adede indirildi. BDDK'nin 2014'te 20 ile sınırlandırdığı finansal tüketicilerden yani bireysel müşterilerden alınabilecek ücret, masraf ve komisyonların sayısı da 16'ya düşürüldü.

EFT, HAVALE, KART MALİYETLERİ...

EFT ve havale işlemlerindeki tutarlarda da indirimlere gidilirken ticari kredilerde yüzde 2-6 olan erken ödeme komisyonu, vadesi iki yıla kadar olanlarda yüzde 1'e, vadesi iki yıldan uzun olanlarda yüzde 2'ye düştü.

Ticari kredi kartlarında yüzde 3-4'lerdeki nakit avans komisyonu yüzde 1 ile sınırlandırıldı. Ticari kredi kartlarında üyelik ücretine sınır getirilmedi.

Bireysel tüketicilerde ise kayıp, çalıntı ve benzeri nedenlerle yılda iki adede kadar kart yenileme ücreti kaldırıldı. Bir yılda ikiden fazla kart yenileme durumunda ise sadece kart maliyeti alınacak.

TL'YE ERİŞİM ZORLAŞACAK

Peki, bu değişikliklere neden ihtiyaç duyuldu? Öncelikle bankaların yurtdışı yerleşiklerle swap limitinin yüzde 10'a indirilmesiyle başlayalım. Dolar, uzun zamandır koruduğu 6 TL bariyerini önceki haftanın sonuna doğru aştı. Yukarı yönlü baskı ertesinde ise swap hamlesi geldi. Mevcutta da 6 TL'nin üzerindeki hareket sürüyor.

Yatırım Finansman Araştırma Müdürü Serhan Gök, swap kısıtlamasıyla yerleşik bankaların yurtdışı kurumlara TL cinsinden borç verip bunun karşılığında FX cinsi pozisyon almasının kısıtlanacağını söylüyor.

Gök, "Yetkililerin TL'de oynaklığın önüne geçme niyetleri ve swap kısıtlaması kur oynaklığının artma riskine karşı yükselen hassasiyeti gösteriyor" diyor.

2018 AĞUSTOSTA NE OLMUŞTU?

10 Ağustos 2018'de dolar/TL 5,55 TL'den 6,80 TL'ye çıkmış, sonraki günlerde de 7,21 TL ile tarihi zirvesini yapmıştı.

BDDK o dönemde swap işlemleri sınırını bankaların öz kaynaklarının yüzde 50'sinden yüzde 25'ine indirmişti.

Ahlatcı Yatırım Araştırma Müdürü Barış Ürkün'e göre, BDDK'nın geçen haftaki kararının altında 2018 Ağustos'taki kur şokuna benzer kur hareketinin önüne geçmek var.

Ürkün, "O dönemde TL açığa satış yapan yabancı yatırımcılar swap kısıtlamasıyla TL bulmakta zorlanmış, BİST'teki hisselerini veya ellerindeki tahvilleri satarak TL bulmaya yönelmişti" diyor.

Barış Ürkün, Ağustos 2018'deki bu hamleyle Londra swap piyasasına sağlanan düşük seviyedeki TL likiditesi nedeniyle TL açığa satış işlemlerinin oldukça sınırlı olduğunu kaydediyor.

Yüzde 10'a indirilen yeni swap işlemlerine dair sınır oranının BİST'e satış getirdiğini söyleyen Ürkün, bu etkinin geçen seferki kadar şiddetli olmasını beklemiyor.

Ayrıca Barış Ürkün, yıllık enflasyon oranıyla kıyaslandığında negatif reel faiz veren ülkeler arasına giren Türkiye'nin yumuşak karnı durumundaki döviz kurunun kontrol altında tutulması adına bu kararı olumlu karşılıyor.

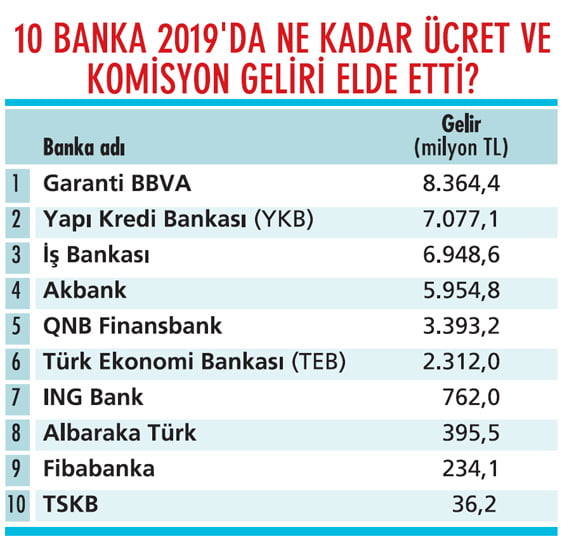

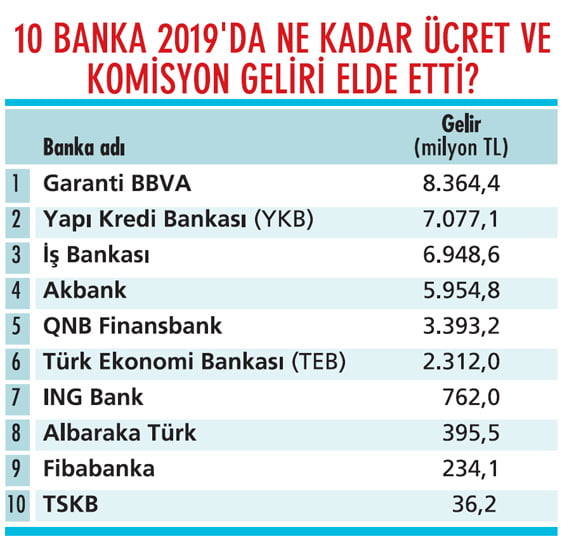

65,6 MİLYAR TL GELİR

Ücret ve komisyonlarla ilgili hamlenin etkilerine de değinmek gerekiyor. BDDK'nin verilerine göre, bankaların 2019'da toplam faiz gelirleri 420,4 milyar TL, faiz dışı gelirleri 106,2 milyar TL oldu. Faiz dışından elde edilen kazancın 16,4 milyar TLsi müşterilerden alınan ücret ve komisyonlardan geldi.

Bankacılık hizmetleri adı altında alınan ücretler toplamı ise 49,6 milyar TL oldu. Böylece bankaların 2018'de 48,7 milyar TL olan ücret, komisyon ve bankacılık hizmet gelirleri toplamı 2019'da 65,6 milyar TL'yi buldu.

Tera Yatırım Ekonomisti Enver Erkan, faizlerin zirve yaptığı dönemde azalan kredi çıkışlarıyla bankaların kârlılıklarını kontrol altına almak hedefiyle ücret ve komisyonlarını artırdıklarını söylüyor.

Bu nedenle Erkan, faizlerin gerilediği bu dönemde bunun normalleşmesi ihtiyacı olduğunu aktarıyor. Bu kararın arkasında bankaları, kârı kredi kanalı üzerinden elde etmeye yönlendirme hedefi olduğundan da bahsediyor. Erkan, müşterilerin güven artışıyla sistem içinde tutulmasının da hedefler arasında yer aldığı kanaatinde.

Ahlatcı Yatırım'dan Barış Ürkün ise bankaların bu taraftaki gelirlerinin düşeceği ve bunun fiyat-lamalara yansıdığı bilgisini veriyor. 7 Şubat'ta 176.517'den kapanan bankacılık endeksi, 171.000'lere kadar geriledi.

Ancak Barış Ürkün, bu düzenlemenin yükseliş eğilimindeki banka endeksinde trendi değiştirecek nitelikte olmayacağını tahmin ediyor. Ürkün'e göre, ücret ve komisyonların azaltılması şirketlerin krediye ulaşma iştahını artırabilir, bu da ekonomiye ve enflasyona olumlu etki edebilir.

ŞUBELER KAPANACAK

Bu düzenlemeye bir de bankalar açısından bakalım. Ücret ve komisyon gelirlerinin düşmesinin 2020 kârları üzerinde bir miktar negatif etki yaratacağı görüşü hakim. Konuştuğumuz birkaç banka yetkilisine göre, düşen gelirler paralelinde artan maliyetlerin karşılanması için bankalar kısıtlamalara gidebilir.

Burada en büyük risk altındaki tarafın ise insan kaynağı olduğu, şube kapanışları ve/veya insan kaynağını azaltma gibi tasarruflara gidilebileceği belirtiliyor. Bir bankacı, "Bir müşteri şubede işlem yapabilmek için başka bir ilçeye gitmek zorunda kalabilir"uyarısını yapıyor.

CEREN ORAL BALABAN

coral@ekonomist.com.tr

Geçen hafta bankacılık sektörüne ilişkin iki hamle, piyasaları hareketlendirdi. İlk önce Bankacılık Düzenleme ve Denetleme Kurumu (BDDK), bankaların yurtdışı yerleşiklerle yaptıkları bir bacağı döviz, diğer bacağı TL olan ve vadede TL alım yönünde gerçekleştirecekleri bazı işlemlerde sınırlamaya gitti.

Para swapı, forward, opsiyon ve diğer türev işlemlerin toplamının, bankaların en son hesapladıkları yasal öz kaynaklarının yüzde 10'u ile sınırlandırılması kararı alındı.

İkinci olarak ise işlem maliyetlerinin düşürülmesi amacıyla BDDK bireysel müşterilerden ve Türkiye Cumhuriyet Merkez Bankası (TCMB) ticari müşterilerden bankaların alabileceği ücret ve komisyonları yeniden düzenledi.

Ücret, masraf ve komisyonların sayısı, ticari müşterilerde 2 bin 400'den 51 adede indirildi. BDDK'nin 2014'te 20 ile sınırlandırdığı finansal tüketicilerden yani bireysel müşterilerden alınabilecek ücret, masraf ve komisyonların sayısı da 16'ya düşürüldü.

EFT, HAVALE, KART MALİYETLERİ...

EFT ve havale işlemlerindeki tutarlarda da indirimlere gidilirken ticari kredilerde yüzde 2-6 olan erken ödeme komisyonu, vadesi iki yıla kadar olanlarda yüzde 1'e, vadesi iki yıldan uzun olanlarda yüzde 2'ye düştü.

Ticari kredi kartlarında yüzde 3-4'lerdeki nakit avans komisyonu yüzde 1 ile sınırlandırıldı. Ticari kredi kartlarında üyelik ücretine sınır getirilmedi.

Bireysel tüketicilerde ise kayıp, çalıntı ve benzeri nedenlerle yılda iki adede kadar kart yenileme ücreti kaldırıldı. Bir yılda ikiden fazla kart yenileme durumunda ise sadece kart maliyeti alınacak.

CEM TÖZGE ATA YATIRIM DİREKTÖRÜ

CEM TÖZGE ATA YATIRIM DİREKTÖRÜ

"SWAP HAMLESİ BİST'E SATIŞ GETİRDİ"

"Swap adımının amacı, Londra bazlı TL/dolar alım ve satım işlemlerini kısıtlayarak TL'de olası manipülasyonun önüne geçmek gibi görünüyor. Yerli bankaların yurtdışından swap yoluyla borçlanmaları iyice sınırlanacak.

Yerli bankalar swap ihtiyaçlarını TCMB'nin taraf olduğu BİST piyasasından sağlamaya yönlendiriliyor diyebiliriz. Bu hamleyle TL üzerindeki baskı kısmen azalsa da asıl belirleyici doların global gücü ve yönü olacak.

Çünkü swap kanalıyla açılan TL short spekülatif pozisyonlar, eskiye oranla çok daha sınırlı. Dolar, tüm gelişmekte olan ülke kurlarına karşı değer kazanırken TL de bundan olumsuz etkileniyor. Düşük reel faiz de TL üzerinde kırılganlığı kısmen de olsa artırdı.

Swap piyasasında sıkışıp TL yaratmak için ellerindeki hisseleri satan yabancılar, BİST'te 117.000'in test edilmesine neden oldu. Swap kaynaklı satış baskısının geçici ve piyasalarda asıl fiyatlamanın jeopolitik unsurlar ve virüs kaynaklı haberlere bağlı olacağını düşünüyorum. Global hisse rallisi devam ettiği sürece, BİST 120.000'in altında ciddi alım fırsatı yaratıyor."

TL'YE ERİŞİM ZORLAŞACAK

Peki, bu değişikliklere neden ihtiyaç duyuldu? Öncelikle bankaların yurtdışı yerleşiklerle swap limitinin yüzde 10'a indirilmesiyle başlayalım. Dolar, uzun zamandır koruduğu 6 TL bariyerini önceki haftanın sonuna doğru aştı. Yukarı yönlü baskı ertesinde ise swap hamlesi geldi. Mevcutta da 6 TL'nin üzerindeki hareket sürüyor.

Yatırım Finansman Araştırma Müdürü Serhan Gök, swap kısıtlamasıyla yerleşik bankaların yurtdışı kurumlara TL cinsinden borç verip bunun karşılığında FX cinsi pozisyon almasının kısıtlanacağını söylüyor.

Gök, "Yetkililerin TL'de oynaklığın önüne geçme niyetleri ve swap kısıtlaması kur oynaklığının artma riskine karşı yükselen hassasiyeti gösteriyor" diyor.

2018 AĞUSTOSTA NE OLMUŞTU?

10 Ağustos 2018'de dolar/TL 5,55 TL'den 6,80 TL'ye çıkmış, sonraki günlerde de 7,21 TL ile tarihi zirvesini yapmıştı.

BDDK o dönemde swap işlemleri sınırını bankaların öz kaynaklarının yüzde 50'sinden yüzde 25'ine indirmişti.

Ahlatcı Yatırım Araştırma Müdürü Barış Ürkün'e göre, BDDK'nın geçen haftaki kararının altında 2018 Ağustos'taki kur şokuna benzer kur hareketinin önüne geçmek var.

Ürkün, "O dönemde TL açığa satış yapan yabancı yatırımcılar swap kısıtlamasıyla TL bulmakta zorlanmış, BİST'teki hisselerini veya ellerindeki tahvilleri satarak TL bulmaya yönelmişti" diyor.

Barış Ürkün, Ağustos 2018'deki bu hamleyle Londra swap piyasasına sağlanan düşük seviyedeki TL likiditesi nedeniyle TL açığa satış işlemlerinin oldukça sınırlı olduğunu kaydediyor.

Yüzde 10'a indirilen yeni swap işlemlerine dair sınır oranının BİST'e satış getirdiğini söyleyen Ürkün, bu etkinin geçen seferki kadar şiddetli olmasını beklemiyor.

Ayrıca Barış Ürkün, yıllık enflasyon oranıyla kıyaslandığında negatif reel faiz veren ülkeler arasına giren Türkiye'nin yumuşak karnı durumundaki döviz kurunun kontrol altında tutulması adına bu kararı olumlu karşılıyor.

65,6 MİLYAR TL GELİR

Ücret ve komisyonlarla ilgili hamlenin etkilerine de değinmek gerekiyor. BDDK'nin verilerine göre, bankaların 2019'da toplam faiz gelirleri 420,4 milyar TL, faiz dışı gelirleri 106,2 milyar TL oldu. Faiz dışından elde edilen kazancın 16,4 milyar TLsi müşterilerden alınan ücret ve komisyonlardan geldi.

Bankacılık hizmetleri adı altında alınan ücretler toplamı ise 49,6 milyar TL oldu. Böylece bankaların 2018'de 48,7 milyar TL olan ücret, komisyon ve bankacılık hizmet gelirleri toplamı 2019'da 65,6 milyar TL'yi buldu.

Tera Yatırım Ekonomisti Enver Erkan, faizlerin zirve yaptığı dönemde azalan kredi çıkışlarıyla bankaların kârlılıklarını kontrol altına almak hedefiyle ücret ve komisyonlarını artırdıklarını söylüyor.

Bu nedenle Erkan, faizlerin gerilediği bu dönemde bunun normalleşmesi ihtiyacı olduğunu aktarıyor. Bu kararın arkasında bankaları, kârı kredi kanalı üzerinden elde etmeye yönlendirme hedefi olduğundan da bahsediyor. Erkan, müşterilerin güven artışıyla sistem içinde tutulmasının da hedefler arasında yer aldığı kanaatinde.

Ahlatcı Yatırım'dan Barış Ürkün ise bankaların bu taraftaki gelirlerinin düşeceği ve bunun fiyat-lamalara yansıdığı bilgisini veriyor. 7 Şubat'ta 176.517'den kapanan bankacılık endeksi, 171.000'lere kadar geriledi.

Ancak Barış Ürkün, bu düzenlemenin yükseliş eğilimindeki banka endeksinde trendi değiştirecek nitelikte olmayacağını tahmin ediyor. Ürkün'e göre, ücret ve komisyonların azaltılması şirketlerin krediye ulaşma iştahını artırabilir, bu da ekonomiye ve enflasyona olumlu etki edebilir.

ŞUBELER KAPANACAK

Bu düzenlemeye bir de bankalar açısından bakalım. Ücret ve komisyon gelirlerinin düşmesinin 2020 kârları üzerinde bir miktar negatif etki yaratacağı görüşü hakim. Konuştuğumuz birkaç banka yetkilisine göre, düşen gelirler paralelinde artan maliyetlerin karşılanması için bankalar kısıtlamalara gidebilir.

Burada en büyük risk altındaki tarafın ise insan kaynağı olduğu, şube kapanışları ve/veya insan kaynağını azaltma gibi tasarruflara gidilebileceği belirtiliyor. Bir bankacı, "Bir müşteri şubede işlem yapabilmek için başka bir ilçeye gitmek zorunda kalabilir"uyarısını yapıyor.