Piyasalar, oldukça hareketli geçen yaz dönemini geride bırakıyor. Yazın sonuna geldiğimiz ve sonbahar dönemine girdiğimiz bu süreçte, portföylerde de yıl sonu hesapları yapılmaya başlandı. Bu noktada, portföyler oluşturulurken yatırımcıların kararları üzerinde belirleyici olacak hem yurt dışı hem de yurt içi odaklı birçok önemli gündem maddesi bulunuyor.

1-14 Eylül 2024 tarihli sayıdan

ETKİLİ OLACAK FAKTÖRLER NELER?

Portföy oluştururken hem global piyasaları hem de yurt içindeki gidişatı yakından takip etmenin önemine değinen uzmanlar, piyasaların seyrinde etkili olacak faktörlere dikkat çekiyor. Yurt dışında özellikle jeopolitik gelişmelerin etkisi ve geçtiğimiz haftalarda Jackson Hole toplantısında FED Başkanı Powell’ın faiz indirimlerinin başlayabileceğine yönelik vermiş olduğu mesajlar takip ediliyor. Japonya’dan gelen faiz artırımı ile ekonomide durağanlık beklentileri ve ABD’de makro ekonomik verilerin resesyona işaret etmesi de global piyasalara yön veren gelişmeler olarak masada duruyor. Yurt içinde ise uluslararası kredi derecelendirme kuruluşu Moody’s’in 19 Temmuz tarihindeki iki kademe not artışı sonrasında esen pozitif hava; borsanın yeni hikâye yaratamaması, mevduat, fon, altın gibi alternatif ürünlerin borsa performansı üzerindeki etkisi, yabancıların hisse senetlerinden çıkışlarını sürdürmesi, sıkı para politikasının reel sektör tarafında oluşturduğu baskıyla azalmış görünüyor.

TCMB’nin ise faizi sabit bırakması “Faiz indirimi hazırlığı mı?” sorusunu akla getirirken enflasyonun istenilen seviyeye inene kadar faiz silahının kullanılacağı yorumları da yapılıyor. Bu ay açıklanacak yeni Orta Vadeli Plan (OVP) ve Fitch’in Türkiye değerlendirmesi gibi haber akışları da takip edilecek gelişmeler olacak. Tüm bu beklentiler sürerken biz de bu süreçte uzmanlara yatırım önerilerini ve piyasa beklentilerini sorduk.

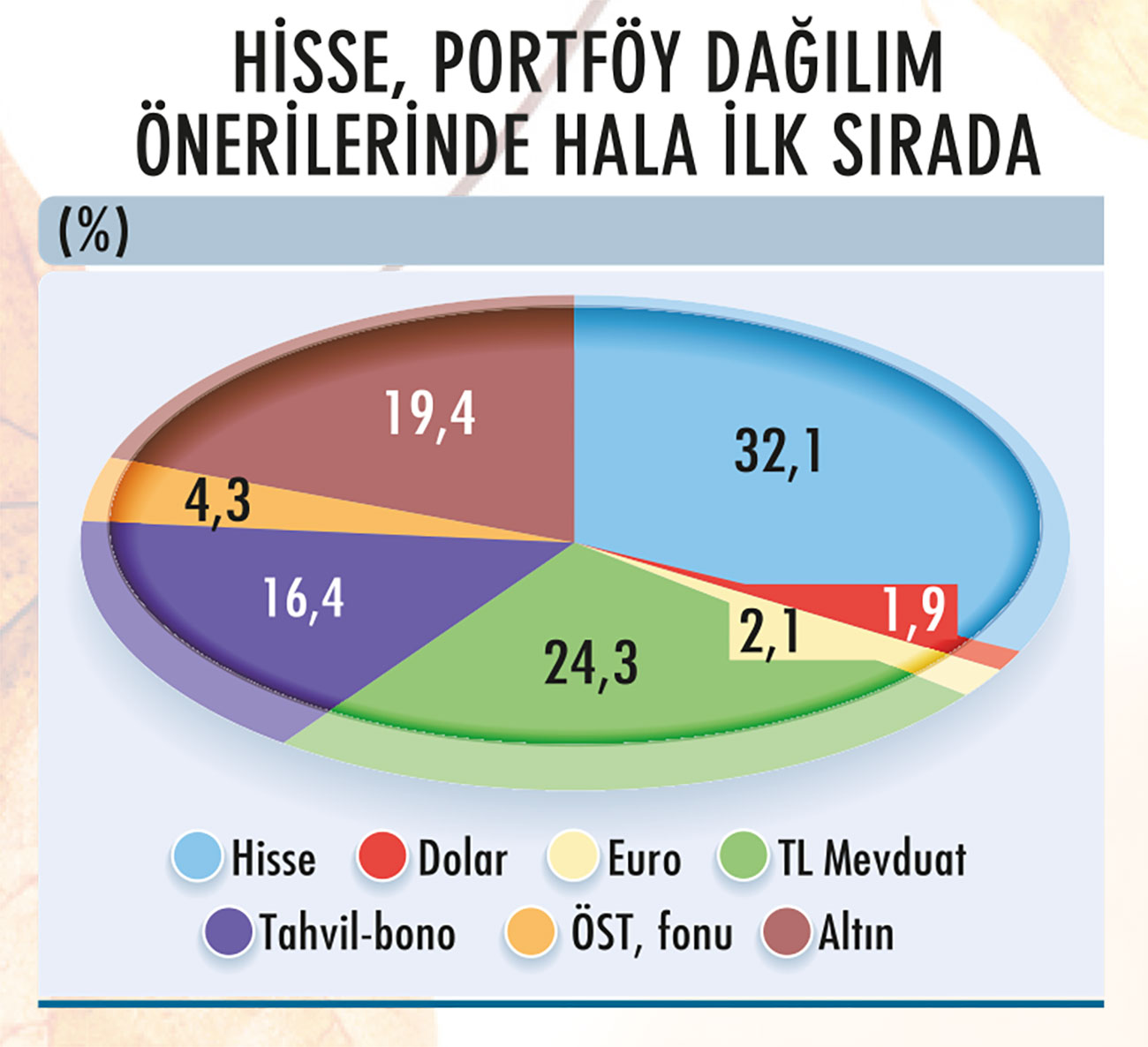

EN ÇOK HİSSE ÖNERİLİYOR

Buna göre, yıl sonuna kadar dengeli portföy dağılımının önemine vurgu yapan ve riski dağıtacak enstrümanlardan sepet yapmaya dikkat edilmesi gerektiğini söyleyen uzmanların en çok önerdiği yatırım aracı; hisse oldu. Onu, TL mevduat ve altın takip etti. Kısa vadede borsada volatilite sürerken özellikle bu ayın ilk haftası enflasyon verisinde beklenen hem aylık hem yıllık gerileme, ikinci çeyrek büyümesi ve Fitch’in olası kredi not artışı ile ay içerisinde FED’den gelecek faiz indirimlerinin borsada yükselişleri destekleyebileceği yorumları yapılıyor. Ek olarak FED’in faiz indirimi yönünde atacağı adım altın tarafında da ivmelenmeyi öne çıkartabilir. Diğer yandan uzmanlara göre, volatil seyrin bir süre daha devam edebileceği beklentisi unutulmamalı.

SEDA YALÇINKAYA ÖZER / INTEGRAL YATIRIM

Yüzde 30 olarak seçici olmak kaydıyla hisse tarafında portföy tutulabileceğini söyleyen Integral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer, “Buna karşın önce 10.200 ve daha sonra 10.500 seviyesi üzerindeki kapanışlarda kademeli olarak yüzde 50 hisse ağırlığına doğru hisse ağırlığı artırılabilir. Yüzde 30 altın fonunda ya da altında değerlendirilebilir. Geri kalan yüzde 40’lık kısım ise para piyasası fonu ve mevduatta paylaştırılabilir” diyor.

Enflasyonun düşme eğilimi gösterdiği ortamda mevcut seviyelerdeki sabit getirili varlıkların cazip olmaya devam ettiğini ifade eden Ziraat Yatırım Araştırma Yöneticisi Gaye Aksongur Yavuz da “Dolayısıyla, portföyde mevduat, tahvil - bono ağırlığının yüksek olması gerektiğini düşünüyoruz. Altında da riskler yukarı yönlü gözüküyor. Beklentilerimiz dahilinde, hisse tarafında ise seçici olmak şartıyla pozisyon alınabilir” diye konuşuyor.

BİST’TE NEGATİF AYRIŞMA SÜRÜYOR

Hisse yönünde tavsiyeler ağırlığını korurken 5 Ağustos’ta küresel piyasalarda yaşanan kırılmanın ardından yurt dışındaki yükselişlere katılmayan Borsa İstanbul (BİST), ağustos ayının büyük bölümünü dünyadan negatif ayrışarak geçirdi. Banka, holding ve döngüsel hisselerde temmuz ortasında başlayan ve 5 Ağustos’tan itibaren hızlanan satış dalgası geçtiğimiz haftalarda genele yayıldı.

22 Ağustos’ta kapanışını 9.921’den yapan BİST-100 Endeksi, 23 Ağustos Cuma günü ise kapanışa yakın sert satışlarla karşı karşıya kalarak 9.668’e geriledi. Hazine ve Maliye Bakanı Mehmet Şimşek’in istifa edeceğine yönelik spekülasyonların yatırımcıları korkutarak satışın derinleşmesini tetiklediği kaydediliyor. Söz konusu spekülasyon yetkili makamlar tarafından net bir dille yalansa da 23 Ağustos’ta BİST ve TL, en çok değer kaybeden varlıklar arasında yer aldı. Söz konusu tarihte dolar/TL de 34,00 seviyesini gördü.

MURAT AKYOL / ÜNLÜ & CO

KIRILGANLIK DAHA DA DERİNLEŞECEK Mİ?

Yıl başından beri sağladığı getirinin yarısını bir ayda kaybeden ve 26 Ağustos’ta 9.566’dan kapanış gerçekleştiren BİST-100 Endeksi, bu seviyelerde kapanışını en son 2024 Nisan ayı ortalarında yapmıştı. 27 Ağustos’ta ise beklenen tepki alımları geldi. ÜNLÜ & Co Araştırma Bölümü Kıdemli Müdürü Murat Akyol; BİST-100 Endeksi’nin gün içinde volatil bir görünüm sergilemesine karşın yukarı yönlü hareket etme isteğini 27 Ağustos’ta çok daha net bir şekilde ortaya koyduğunu söylüyor. “Önceki günlerden farklı olarak endeks, gün içi zirve seviyesini bu kez açılışın ardın dan değil kapanışa doğru gördü. Bu çerçevede yüzde 1,9’luk kazanımla 9.750 puan sınırında kapanış yapıldı” diyen Akyol; bu durumun iyimser bir zemin yarattığı görüşünde.

Yaklaşık üç haftadır devam eden kırılganlığın daha fazla derinleşmemesi için BİST’in özellikle 9.700’ün üzerinde arka arkaya kapanışlar yapması gerektiğinin altını çizen Murat Akyol; “9.700’ün altında kalındığı senaryoda ise kuvvetli bir ara desteğin olmadığını düşünürsek 9.450’yi takip edeceğiz” diyor. Sınırlı alımların sürdüğü 28 Ağustos’ta da endeks 9.775’leri test etti, kapanışını ise 9.757’den gerçekleştirdi.

SERHAT GÜRLEYEN / İŞ YATIRIM

ALIM FIRSATI MI, TREND DEĞİŞİKLİĞİ Mİ?

Ekonomide yavaşlamanın, enflasyonun kamu zamları ve inatçı hizmet fiyatlamalarıyla yükselmesinin ve TCMB’nin geç faiz indireceği endişesinin piyasayı baskıladığını kaydeden İş Yatırım Araştırma Direktörü Serhat Gürleyen, Japon yeninin değer kazanmasının gelişmekte olan ülke (GOÜ) paralarında yarattığı baskının da yangının büyümesine neden olduğunu söylüyor. Son dönemde sürekli hale gelen satışların tedirgin edici olduğunu, olası tepki alışını satış yapmak için kullanan yatırımcı sayısının arttığını belirten Gürleyen; “TL varlık fiyatlarında gerileme alım fırsatı mı, yoksa trend değişikliğine mi işaret ediyor?” sorusuna şu yanıtı veriyor:“BİST’te geri çekilmeleri fırsat olarak görme eğilimindeyiz ve BİST için seçici olarak iyimseriz. TL’de değer kaybının hızlanması ve ekonomide yavaşlama senet seçiminin ve zamanlamanın önemini artırıyor. Beyaz eşya, demir-çelik, otomotiv, petrol, kimya gibi döngüsel hisseler kısa vadede sert yavaşlama endişesi ile borsa geneline göre geride kalabilir. Bankalar iyi bir zamanlamayla son çeyrekte endeksin itici gücü olabilir.”

BEKLENTİLERİN ALTINDA KALDI

Güncel görünüm ve gelişmeler böyleyken sonbahar döneminde ekim ayı sonu için uzmanların BİST-100’e yönelik beklentileri 10.000 ile 12.500 gibi geniş bir bant aralığına bulunsa da ağırlıklı olarak 10.500-11.000 bandında yoğunlaşılıyor. Bu arada aynı anketi temmuz ayı başında yaptığımızda ağustos ayı sonu için beklentiler 11.000-12.500 bandında yer alıyordu. Ancak gelinen noktada bu öngörülerin gerçekleşmediği ve BİST’in beklentilerin aksine, çok ciddi satışlarla karşı karşıya kaldığı görülüyor.

ALPER NERGİZ / GCM YATIRIM

“10.200’ÜN ÜZERİNDE KALICILIK ŞART”

GCM Yatırım Genel Müdürü Alper Nergiz; BİST’in performansını en fazla etkileyecek konu başlıklarını ‘küresel merkez bankalarının faiz indirim temposu, dezenflasyon sürecinde baz etkisinin de verdiği düşüşle birlikte yurt içinde politika faizi altına sarkacak yıllık enflasyon ile TCMB’nin olası faiz indirimine yönelik tutumu’ olarak sıralıyor. Nergiz; Ortadoğu’daki jeopolitik risk temasının ve 2024 Kasım’da gerçekleşecek ABD başkanlık seçimi sonrasında yeni başkanın yol haritasının da hem sonbahar hem de kış dönemi için kritik başlıklar olduğuna işaret ediyor. BİST, ağustos ayını 10.000’in üzerinde tamamlama mücadelesinde yeterli reaksiyon veremedi. “BİST’in 9.700-10.200 bant bölgesinin de altına sarkması realizasyon sürecini bir süre daha konuşmamıza neden olabilir. Ancak bu tür bir baskı oluşsa dahi BİST, 52 haftalık ortalaması olan 9.050’nin üzerinde orta-uzun vadeli iyimserliğine devam edebilir” diyen Alper Nergiz’e göre; bu düşünce, uzun vadeli görünümde 2023 Ocak zirvesi olan 5.700 ile başlayan yeni zirve arayışında, endeksin 12.250’ye doğru yeni bir reaksiyon verme olasılığını güçlendirebilir. Ancak BİST’in 5 Ağustos’tan bu yana baskı gördüğü 10.200’ün üzerinde mutlaka kalıcılaşması gerektiğinin altını çizen Nergiz; son hareketler ışığında ekim ayı performansının da 10.200 seviyesi çevresinde gerçekleşebilme olasılığının gündemde olduğunu sözlerine ekliyor.

POZİSYON AĞIRLIĞI ARTIRILMALI MI?

Beklenen enflasyona göre mevcut faizlerin sabit getirili varlıkları cazip kıldığına ve halihazırda TCMB’nin de sıkı duruşunu koruduğuna dikkat çeken Ziraat Yatırım Araştırma Yöneticisi Gaye Aksongur Yavuz; şirket finansallarının genel olarak zayıf açıklandığına ve ekonomide yavaşlama sinyallerinin geldiğine değiniyor. Sermaye akımlarının da çok destekleyici olmadığını ve bu gelişmelerin endeks üzerinde baskı unsuru olarak kalabileceğini aktaran Aksongur Yavuz; diğer yandan, düşüş eğilimi yaşansa da enflasyondaki görüntünün endekste nominal bir düşüşü sınırlayabileceği görüşünde.

Makro istikrar ortamının da derecelendirme kuruluşlarına yönelik beklentileri canlı tutabileceği öngören Gaye Aksongur Yavuz; “Son çeyrekte pozitif reel faiz potansiyeli ve ekonomideki görüntü TCMB’ye yönelik en azından daha az şahin bir beklenti yaratabilir” diyor. Bu çerçevede yaşanan fiyatlamalar da düşünüldüğünde BİST-100’de 10.000 civarında bant hareketi bekleyen Gaye Aksongur Yavuz; şu an için çok fazla agresif olmayan ‘kademeli alım’ önermekle birlikte, 9.000’e yaklaşabilecek bir endekste ise pozisyon ağırlığının artırılabileceğini düşünüyor. Ziraat Yatırım’ın BİST-100’de ekim ayı sonu beklentisi ise 10.500-11.000 bandında bulunuyor.

12.000’LER İÇİN KATALİZÖRLER NELER?

BİST’te kısa vadede baskılanma ve volatil seyrin devam etmesi bekleniyor. InvestAZ Araştırma ve Strateji Birim Müdürü Mehmet Bilal Bircan; orta vadede ise borsayı destekleyecek temalara dikkat çekiyor. Bircan; “Özellikle enflasyonda kalıcı seyrin devam etmesi, makroekonomik dengelenme, FED’in faiz indirimleriyle küresel borsalara paralel bizde de risk iştahının artması gibi temalar orta vadede borsayı destekleyici katalizörler olabilir” diyor. Böyle bir senaryoda borsada yükselişlerin ivme kazanarak öne çıkmasını bekleyen Mehmet Bilal Bircan, orta ve uzun vadeyi hedefleyen yatırımcılar için mevcut seviyelerin ‘alım’ fırsatı olarak değerlendirilebileceği görüşünde ve bu varsayımlarla ekim sonu BİST-100 beklentisi de 12.000 seviyelerinde.

Piyasada oluşan likidite koşullarının eskiye nazaran sıkılaşması neticesinde hisse piyasasına para girişinin yavaşladığına dikkat çeken TEB Portföy Genel Müdürü Yağız Oral; “Yabancı yatırımcıların da mevcut ekonomi politikasına olan teveccühünün hisse senedi piyasalarında olumlu etkisini tam olarak görebilmiş değiliz” diyor. Yağız Oral’a göre; enflasyonun zaman içerisinde TCMB’nin tahminlerine paralel şekilde gerilemesi ve buna bağlı olarak yabancı yatırımcıların Türkiye’ye yatırım için kendilerini daha güvende hissetmeleri ile yerli hisse senetlerine olan ilgileri artacak. Global merkez bankalarının faiz indirim döngülerine başlıyor olmasını da bu beklentiyi destekleyen bir unsur olarak gördüklerini aktaran Yağız Oral; ekim ayı sonunda BİST-100 için 12.000-12.500 bandına işaret ediyor.

DOLARDA YÜKSELİŞ EĞİLİMİ VAR MI?

Borsada gelişmeler bu yöndeyken dolar/TL dalgalı hareketini sürdürüyor. 34,00 seviyelerinde seyrini devam ettiren dolar kuruyla ilgili tahminler ise 34,00-36,00 arasında bulunuyor. GCM Yatırım Genel Müdürü Alper Nergiz, 2024 yılına 29,44 ile başlayan dolar/TL kurunun yıl başından bu yana sergilediği yüzde 15’lik yükseliş ile temmuz TÜFE dahil yıllık yüzde 28’lik enflasyon altında kalarak reel anlamda pozitif görünümünü sürdürdüğüne dikkat çekiyor.

TL’deki iyimserliğin ve TCMB’nin bu süreçteki adımlarının dolar/TL tarafındaki kademeli yükselişin devam etmesine yönelik düşünceyi ön planda tuttuğunu söyleyen Alper Nergiz, “Yılın kalan bölümlerinde de enflasyon altındaki reel güçlenme hikâyesinin devam ederek ekim ayında 34,50 seviyesi çevresinde fiyatlama davranışı oluşturabilme ihtimali ön planda” diyor.

ÇAĞLAR TOROS / INFO YATIRIM

Dolar/TL’nin yıl sonu 36,50 - 37,00’li seviyelerde olacağını düşündüklerini ifade eden İnfo Yatırım Stratejisti Çağlar Toros ise KKM’den çıkışların hızlanmasıyla birlikte TL’ye olan geçişlerin hızlanarak TL’nin değer kazandığına işaret ediyor. Piyasada dolara olan talebin düşmesi ile birlikte döviz rezervlerinin düzelmesi adına TCMB’nin döviz tarafında alıcılı tarafa geçtiğini söyleyen Çağlar Toros, şöyle konuşuyor: “Yıl sonuna doğru Türkiye’nin dış borç ödemelerinin yaklaşması TL’de baskıyı hissettirebilir. Ayrıca daha önceki süreçlerde dolar/TL’nin kısmi de olsa baskılanması ihracat bedellerinin ve döviz kazandırıcı hizmet gelirlerinin TCMB’ye satış yükümlülüğü oranlarının yüzde 40 olmasıydı. Bu durumun da yüzde 30’a indirilmesi dolar/TL tarafında kısmi yükselişi beraberinde getirebilir. Döviz rezervlerindeki iyileşme durumu, olası kur ataklarında TCMB’nin elini güçlendirecektir.”

TCMB, AĞUSTOSTA DA PAS GEÇTİ

Haziran ayında tüketici enflasyonu (TÜFE) aylık yüzde 1,6 ile yüzde 3,4 olan İTO İstanbul enflasyonunun ve yüzde 2,2 olan piyasa ortalama tahmininin çok altında gelmiş, yıllık TÜFE yüzde 75,45’ten yüzde 71,60’a gerilemişti. Temmuz ayı TÜFE enflasyonu ise aylık yüzde 3,23 olurken, yıllık TÜFE enflasyonu yüzde 71,60’tan yüzde 61,78’e düştü.

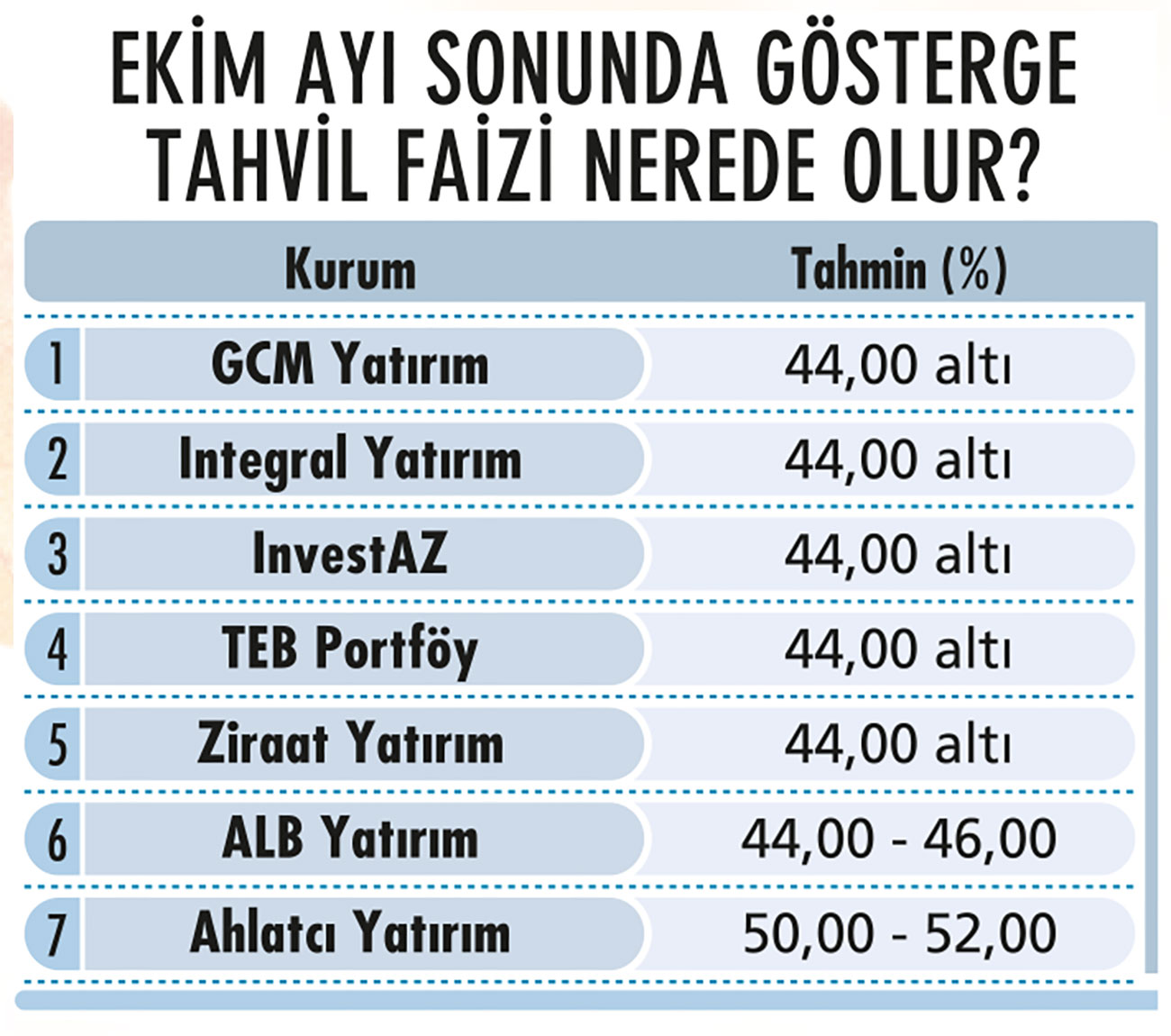

8 Ağustos’ta açıklanan 2024’ün üçüncü enflasyon raporunda da TCMB’nin üç yıllık enflasyon tahmin aralıkları; 2024 sonu için yüzde 38 (yüzde 34-42 aralığı), 2025 sonu için yüzde 14 (yüzde 7-21 aralığı) ve 2026 sonu için yüzde 9 olarak korundu. TCMB, 20 Ağustos’taki PPK toplantısında ise politika faizini son beş ayda olduğu gibi yüzde 50’de sabit bıraktı.

SERKAN GÖNENÇLER / GEDİK YATIRIM

TÜFE HEDEFLERİ MAKUL MÜ?

“TCMB’nin enflasyon beklentilerindeki bozulmayı önlemek adına enflasyon tahminini özellikle de tahmin aralığının üst bandını değiştirmek istememesini makul karşılıyoruz” diyen Gedik Yatırım Başekonomisti Serkan Gönençler, ancak mevcutta tahmin aralığının alt bandı olan yüzde 34 hedefinin bir geçerliliği kalmadığı ve bu rakamın yukarı revize edilmiş olması gerektiği görüşünde.

Temmuz sonunda yüzde 29 seviyesindeki yedi aylık kümülatif TÜFE enflasyonunun ağustos itibarıyla yüzde 32’ye yaklaşacağını, belki de aşacağını öngören Gönençler’e göre; yüzde 42’lik üst bant sabit tutulsa bile alt bant olan yüzde 34 tahmininin revize edilmesiyle orta noktanın yukarı çekilmesi daha makul bir yaklaşım olabilirdi. Tahmin aralığının hiç değiştirilmeden bırakılmasının ‘faizi ndirimine bir hazırlık’ olabileceğine dikkat çeken Serkan Gönençler, “Şöyle ki enflasyon tahmini yükseltilirken faiz indirimini gerekçelendirmek zor olabilirdi” diye de ekliyor.

YAĞIZ ORAL / TEB PORTFÖY

FAİZ İNDİRİMLERİ 2025’E KAYAR MI?

Peki, TCMB faiz indirimlerine ne zaman başlayabilir? İş Yatırım Araştırma Direktörü Serhat Gürleyen; ”Ekonomi yönetiminin başladığı işi tamamlayacağına inanıyoruz. Baz senaryomuzda TCMB’nin kasım ayında faiz indirmeye başlayacağını öngörüyoruz” diyor. Ancak kurun yükselişi ve inatçı hizmet fiyatlamaları nedeniyle faiz indiriminin 2025’e kayacağı bir senaryoyu da göz ardı etmediklerini belirten Gürleyen; İş Yatırım olarak TL’de Kasım 2023’te başlattıkları olumlu görüşü faiz indiriminin başlangıç tarihinden bağımsız koruduklarına da işaret ediyor.

TEB Portföy Genel Müdürü Yağız Oral; TCMB’nin enflasyon tarafında olumlu dinamikleri net görene ve hizmet enflasyonu tarafında bir yavaşlama olana kadar sıkı duruşunu korumasını bekliyor. Bu nedenle sonbahar döneminde erken bir faiz indirimi öngörmeyen ve olası faiz indiriminin yılın son aylarında başlayacağını tahmin eden Yağız Oral; enflasyon beklentilerinin hedeflere yakınsadığı dönemde yapılacak faiz indirimlerinin de tahvil getiri eğrisinde aşağı yönde bir harekete neden olacağını kaydediyor.

HANDE ŞEKERCİ / İŞ PORTFÖY YÖNETİMİ ARAŞTIRMA MÜDÜRÜ, EKONOMİST

"Para piyasası enstrümanlarına yatırım yapan fonlara ilgi devam eder”

TEMKİNLİ İYİMSERLİK ABD’de kredi kartlarında ve otomotiv kredilerinde son dönemde gecikme oranlarının yükselmeye başladığı, Covid-19 krizi sırasında biriken tasarrufların ekonomilere destek olduktan sonra artık birikimlerin de tüketime verdiği desteğin azaldığı görülüyor. ABD’de enflasyonun momentum kaybettiğini, işsizlik oranının yükselmeye başladığını da izliyoruz. Küresel ekonomik aktivite ise imalat sektöründeki zayıf seyre rağmen, üçüncü çeyreğin başı itibarıyla PMI gibi büyüme öncüsü endekslere göre halen dirençli. FED’in eylül ayında 50 baz puanlık indirimle faiz indirim döngüsüne başlayabileceğini, finansal koşullarda gevşemenin ekonomik stresi kademeli şekilde hafifletebileceğini ve bunun da yeniden küresel piyasalara destek olabileceğini düşünüyoruz. Bununla birlikte gelişmiş ülkelerde uzun süredir devam eden parasal sıkılaşmanın biriktirdiği riskler ve ABD hisse senedi piyasalarının göreli yüksek değerlemeleri nedeniyle temkinli iyimserliğimizi koruyoruz.

YATIRIMCILARA ÖNERİLER FED’in parasal gevşeme konusunda geç hareket etmesi ve/veya jeopolitik gerilimlerin artması ihtimalleri takip edilmeli, yatırımcılar bu durumlara karşı temkinli kalmalı. Piyasaların önümüzdeki belirsizlikleri ve oynaklıkları atlatma yetisinin olduğuna inanmakla birlikte; jeopolitik gerginliklerde eskalasyon ve dünyada para politikası ve mali politikaya ilişkin riskler nedenleriyle sektör ve hisse seçimlerinin zorlaştığını, portföylerin profesyonellere emanet edilmesi gerektiğini düşünüyoruz. Para piyasası enstrümanlarına yatırım yapan fonlara ilgi sürebilir. Para piyasası fonları ile yatımcılar yüksek faiz ortamında belirli bir vade beklemeden yatırımlarını günlük olarak değerlendirebiliyorlar. İş Portföy Dağıtım Kanalı Yönetimi Bölümü de kendini ani konjonktürel değişimlere adapte edebilen fon sepeti fonlarını, yatırımcılara risk algıları doğrultusunda portföylerini oluşturmak yönünde kolaylık sağladığı için öneriyor.