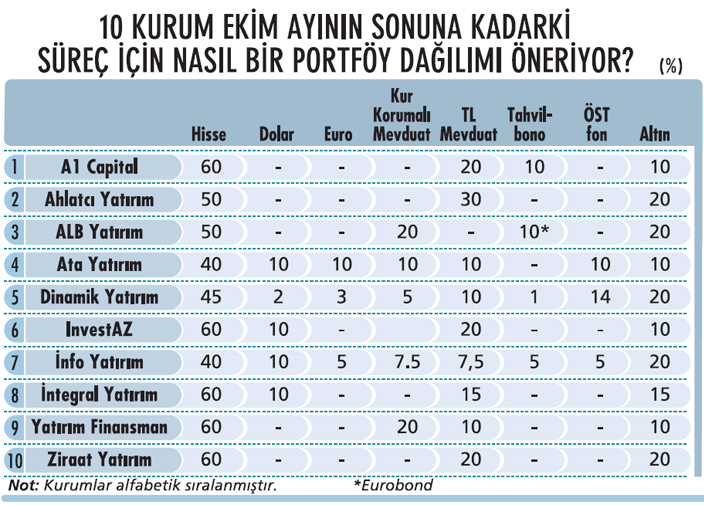

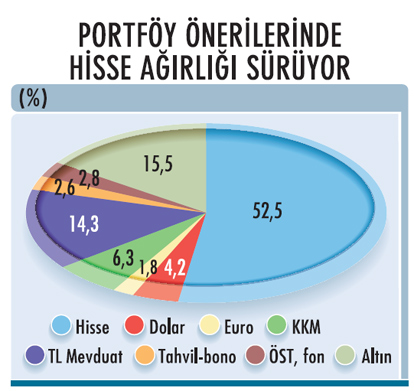

Oldukça hareketli geçen 2023’ün ilk yarısı; yüksek enflasyon ve kur, değişen faiz politikaları ve küresel gelişmelerle geride kalırken sonbahar döneminde piyasalar denge bulmaya çalışıyor. Bu dönemde risklerin azaltıldığı dengeli

bir portföy öneriliyor. Anketimize katılan uzmanların çoğu hisse önerisini önceliklendirirken hisseyi altın ve TL mevduat takip ediyor.

03-16 Eylül 22023 tarihli sayıdan

Piyasalar yüksek enflasyon ve kur ile yönünü bulmaya çalışırken yurtiçinde ve yurtdışında değişen politikalar dalgalanmayı artırıyor. Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) son Para Politika Kurulu (PPK) toplantısında gerçekleştirdiği beklenti üstünde faiz artırımıyla kur biraz soluklanırken enflasyonu düşürecek bir sıkılaşma için faiz artışının sürmesi gerektiği görüşü devam ediyor.

Bu arada Hazine’ye yük olan Kur Korumalı Mevduat (KKM) sisteminden çıkışa yönelik girişimler de başladı. KKM sahiplerini TL mevduata geçişe ikna edebilmek için güven ortamının sağlanması ve TL mevduat faizlerinin yüzde 50’ye kadar çıkması bekleniyor.

Bu gelişmelerle birlikte piyasalardaki hareket sürerken yatırımcılar portföylerini nasıl oluşturması gerektiği konusunu merak ediyor. Biz de bu süreçte aracı kurumlara ekim sonuna kadar yatırımcıların nasıl hareket etmesi gerektiğini sorduk.

OYNAKLIK ARTABİLİR

Yılın geri kalanında piyasalarda oynaklığın artabileceğine değinen uzmanlar risklerin azaltıldığı dengeli bir portföy öneriyor. Anketimize katılan uzmanların çoğu hisse önerisini önceliklendirirken onu altın ve TL mevduat takip ediyor.

Mevcut konjonktürde mevduat faizlerinde yükselişler yeniden gündeme gelse de yönünü tekrar yukarıya çeviren enflasyonla birlikte borsa hala cazibesini korumaya devam ediyor. Diğer yandan altın küresel piyasalardaki gelişmeler ve yurtiçindeki kur baskısına rağmen zayıf seyretse de hala popüler bir yatırım aracı olma unvanını koruyor.

PORTFÖY ÖNERİLERİ

Yatırımcıların öncelikle yatırım süreçleri, risk ve vade algıları, yatırım yapacakları ürün ve portföy büyüklüklerine göre kendi stratejilerini oluşturmalarının önemli olduğunu söyleyen ALB Yatırım Genel Müdürü İbrahim Çetin, yatırımcıların oluşturulan stratejilerin ardından risk/getiri/maliyet ve beklenti çerçevesinde, risklerini de minimize edebilmek adına uygun gördükleri ürün ve ağırlık dağılımıyla, portföy çeşitlendirmesine gidebileceklerini kaydediyor.

İbrahim Çetin, "Enflasyon ana eğilimlerinde yukarı yönlü risklerin artış göstermesi nedeniyle portföylerde hisse senedi, KKM, altın ve Eurobond gibi finansal enstrümanlar değerlendirilebilir" diyor.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan; düzeltmelere karşı dikkatli olunması gerektiğini söylemekle birlikte yıl sonu beklentileri de dikkate alındığında portföy büyüklüğünün yüzde 50'sinin hisse tarafında değerlendirilebileceğini ifade ediyor. Tuncay Karahan, şöyle bir portföy öneriyor: "TL mevduata yüzde 30'luk bir portföy büyüklüğü bırakmak verimli olabilir.

Altın tarafında ise 2023 yıl sonunda ve sonrasında yükseliş trendinin güçlenmesini bekleyebiliriz. Ancak kısa vadeli bakarsak KKM'den çıkışlar altın tarafında hareketliliğe neden olabilir. Bu nedenle altının portföy içerisinde yer almasını olumlu karşılayabiliriz."

HİSSEYE İLAVE POZİSYON AÇILABİLİR

A1 Capital Araştırmadan Sorumlu Genel Müdür Yardımcısı M. Baki Atılal'ın da portföy önerilerinde ilk tercihi hisse senedi. M. Baki Atılal, "TL mevduat faizlerindeki artış yatırımcıların yeniden mevduata yönelmesine olanak sağlayacaktır. Diğer taraftan TCMB'nin faiz artırımıyla kısa vadeli tahvil bono da risk iştahı düşük yatırımcılar açısından bir seçenek oluşturabilir.

Portföylerde bir miktar altının bulundurulması da yararlı olur" diyor. Rüzgârın şimdilik borsa endeksinden yana olduğunun altını çizen İntegral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer; "Dolayısıyla enflasyon üzeri getiri arayışında, hissenin portföylerde ağırlığını yüzde 60'a çıkarabiliriz" diyor.

Dolara yüzde 10, gram altına yüzde 15 pay ayıran Seda Yalçınkaya Özer, TL mevduata verdiği yüzde 15'lik payın ise BİST'in 8.200'ün üzerine yerleşmesi halinde ilave pozisyonlar için kullanılabileceği notunu da düşüyor.

BİST'İN ZİRVE YOLCULUĞU SÜRÜYOR

Portföylerde hisse senedi ön plana çıkarken borsa, rekor üzerine rekor kırmaya devam ediyor. Özellikle haziran ayında 5.750 direncini kırdıktan sonra yeni bir trend doğrultusunda hareket etmeye başlayan BİST-100 Endeksi, 8.000 sınırına dayanmış durumda.

Endekste bu trendin destek noktasının 7.500'lerde yer aldığına, bu seviyenin üzerinde kalındıkça trend doğrultusunda yukarı yönlü hareketlerin devam edeceğine sıklıkla dikkat çekiliyor.

BİST'in ekim ayının sonunda hangi seviyelerde olabileceği sorusunu yönelttiğimiz 10 aracı kurum yöneticisinin tamamı 8.000'in üzerini işaret ediyor. Burada dört kurum endekste ekim ayı sonunda 8.000-8.250 bandının, üç kurum 8.250-8.500 aralığının, üç kurum ise 8.500 ve üzerinin görülebileceği kanaatinde.

OLUMLU ALGI DEVAM EDİYOR

Ziraat Yatırım Genel Müdürü Uğur Boğday; makro finansal istikrarı güçlendirecek ve piyasa mekanizmalarının işlevselliğini artıracak sadeleşme sürecinin risk priminde belirgin bir iyileşme sağladığını söylüyor. Boğday'a göre; her ne kadar faiz artırım sürecinin kademeli olması negatif reel faiz ortamının sürmesine neden olsa da hem sürecin devam etmesi hem de son faiz artışının beklentilerin üzerinde gerçekleşmesi olumlu algının tesisini sağlıyor.

"Sadeleşme süreci ekonomik aktivitede kısmi yavaşlamaya neden olabilecekken, alınan tedbirlerin kırılganlığı azaltarak risk primini düşürmesiyle varlık fiyatlamalarını olumlu etkileyebilir" diyen Uğur Boğday; yabancı yatırımcıların olası ilgisinin de BİST için potansiyel bir katalizör olabileceğini öngörüyor.

Kredi derecelendirme kuruluşları tarafında ülke notunun iyileştirilmesine yönelik beklentiler de oluşmuş durumda. Böyle bir durumda varlık sınıfları arasında borsanın ön planda kalmaya devam edebileceğini kaydeden Uğur Boğday; analist tahminlerine göre de halen potansiyelin olduğu düşünüldüğünde borsada kâr realizasyonlarının sınırlı kalabileceğini ve yükseliş trendinin devam edebileceğini düşünüyor.

Dolar bazlı olarak 305 bölgesini önemli bir direnç olarak gören Boğday; TL bazında ekim sonunda 8.500'ün üzerinin görülebileceği tahmininde bulunuyor.

"DÜZELTME İSTEĞİ VAR"

Küresel faizlerdeki artışlara karşın risk iştahının yüksek kalmaya devam etmesi de BİST'in yükselişini destekleyen unsurlardan biri. Ancak Yatırım Finansman Strateji ve Yatırım Danışmanlığı Bölümü uzmanları, seçim sonrası artan yabancı ilgisinin son iki-üç haftalık süreçte zayıf kaldığına ve endekste de teknik olarak düzeltme isteğinin söz konusu olduğuna dikkat çekiyor.

Buna karşın ikinci çeyrek finansallarından sonra hisse bazlı hedef fiyatlarda görülen yükselişlerin BİST hedeflerini de yukarı çektiğine değinen kurum uzmanlarına göre; ekonomide hassas noktalar olan negatif rezerv ve negatif reel faiz makasında iyileşme beklentileri yabancı ilgisini BİST'teki olası geri çekilmelerde canlı tutabilir. Bu kapsamda Yatırım Finansman; BİST'in ekim ayı sonunda 8.250-8.500 bandında olmasını bekliyor.

BORSA İÇİN RİSKLER NELER?

Temelde BİST'e yönelik risk olarak görülen iki ana unsur var: Yabancı yatırımcı ilgisindeki olası azalış ve KKM tarafındaki yeni düzenleme. Ahlatcı Yatırım Genel Müdürü Tuncay Karahan; son TCMB PPK toplantısında piyasa beklentisinin çok üzerinde bir faiz artırım kararıyla para politikasının yüzde 25'e yükseltilmesinin bankalarda mevduat faizlerinin artması için olanak tanıyacağını söylüyor.

Bununla birlikte yatırımcılar tarafında risksiz ve sabit getirisi olan mevduat faizine kayma olasılığının güçlendiği görüşündeki Karahan; kısa vadede KKM'deki yeni düzenlemenin borsada ise baskı yaratabileceği uyarısında bulunuyor.

Yabancı yatırımcıların oyun içerisinde ne kadar kalacağı da önemli olacak. Bu baskıyla birlikte geri çekilen borsaya yabancının yeniden girmesi ya da dâhil olmakta geç kalan yatırımcıların yeniden dâhil olmasının ekim sonu beklentilerinin iyimserleşmesine dayanak olabileceğinin altını çizen Tuncay Karahan; enflasyonda ise gözle görülür iyileşmenin ekim sonuna kadar yatırımcıları tatmin etmeyeceğini varsayıyor.

Bu doğrultuda da ekim ayı sonunda 8.000-8.250 arasında bir BİST-100 Endeksi bekliyor. Karahan; "Son dönemde düzeltme hareketleriyle özellikle takip ettiğimiz 7.500'ün altına sarkmalar gerçekleşmez ve 7.850-8.000'ün üzerinde hareketlilik kalıcı olursa BİST'in yıl sonunda 9.000-10.000 bandına yükselebileceğini öngörüyoruz" diye de ekliyor.

DOLARDA YÖN NEREYE?

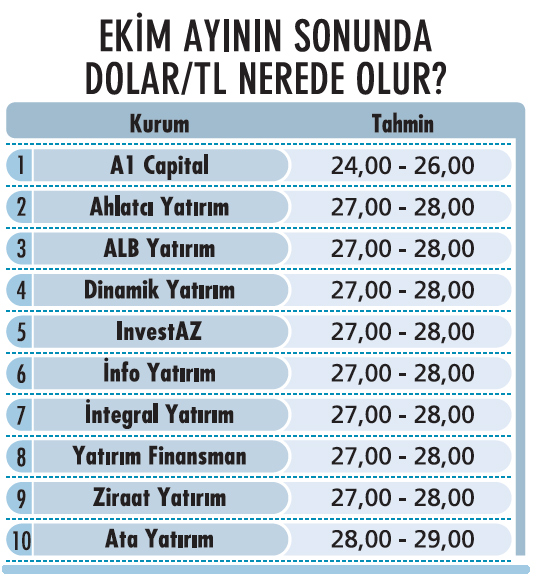

TCMB'nin sürpriz faiz artışıyla birlikte bir nebze geri çekilen dolar/ TL'de ise dalgalanmalar yaşanıyor. TCMB; yayımlanan metinde, enflasyonda belirgin bir iyileşme sağlanana kadar parasal sıkılaştır-manın gerektiği ölçüde ve zamanda, kademeli olarak yapılacağını vurguladı. Uzmanlara göre; bu vurgu ve geleneksel politikalara dönüş sin-

yalleri, kısa ve orta vadede dolar karşısında TL'yi desteklemeye devam edebilir. Ancak her ne kadar beklenti üzerinde faiz artırımı dolar/TL'de TL lehine hareketi desteklese de kur üzerinde mevcut risklerin sürdüğü de ifade ediliyor. Özellikle TCMB'nin faiz artırımlarında daha cesur olması, Orta Vadeli Plan'dan (OVP) alınacak yol haritası ve dolar/TL'nin serbest bırakılmasının hareket alanını belirleyeceği öngörülüyor.

Enflasyon beklentileri hala yüksek. Rezervlere dair yol haritası da henüz piyasalarda soru işareti olarak kalmaya devam ediyor. Ayrıca kademeli faiz artırım sürecinin nerede tamamlanacağına dair öngörü bulunmuyor. Bu kapsamda şimdilik TL'nin dolar karşısında değer kazanması için kalıcı bir neden gösterilmiyor.

Kur tarafında diğer önemli gelişme de ABD Merkez Bankası'nın (FED) faiz patikasına yönelik yaklaşımı olacak. Piyasa beklentisi; FED'in 2023'ün geri kalanında sıkılaştırıcı politikalara ara verebileceği ve 2024 için gevşeme yönünde adımlar atabileceği yönünde şekilleniyor. Kur fiyatlamaları açısından doların küresel piyasalardaki gelişimi ve FED'in atacağı adımlar da önemli olacak.

DÜŞÜŞLER SINIRLI KALABİLİR

Uzmanlar, genel olarak dolar kurunun ekim ayının sonuna kadarki süreçte 27,00-29,00 TL aralığında seyretmesini bekliyor. Ahlatcı Yatırım Genel Müdürü Tuncay Karahan; özellikle KKM tarafında gelen regülasyonlarla ve bankaları desteklemek ve fiyat istikrarını sağlamak için faizin artırılmasıyla birlikte dolarda yukarı beklentilerin kısmen geri çekildiğine işaret ediyor.

Tuncay Karahan, "Bununla birlikte enflasyonun özellikle ağustos sonrası yüzde 50 seviyelerine yükseleceğini de varsayarak eylül-ekim döneminde dolar/TL 27,00-28,00 seviyesinde denge bulmaya çalışacak" diyor. TL'nin reel açıdan geldiği tarihi düşük seviyeler de düşünüldüğünde kurda yükseliş eğiliminin biraz durulabileceğini söyleyen Ziraat Yatırım Genel Müdürü Uğur Boğday ise diğer yandan enflasyonist ortam ve turizm sezonunun bitmesinin düşüşleri sınırlandırabileceğine işaret ediyor. Uğur Boğday, "Bu kapsamda kur birkaç ay 27,00-28,00 TL bandında dengede kalmak isteyebilir" diyor.

TCMB'DEN SÜRPRİZ KARAR

24 Ağustos'ta Hafize Gaye Erkan başkanlığında gerçekleşen üçüncü PPK'da, TCMB uzun bir aradan sonra piyasaları pozitif yönde şaşırttı ve politika faizini 750 baz puan artırarak yüzde 17,50'den yüzde 25'e yükseltti.

Haziran ayındaki PPK'da 650 baz puan artışla yüzde 8,5'ten yüzde 15'e çıkan politika faizi, temmuz ayı PPK'sında 250 baz puan artışla yüzde 17,50'ye yükseltilmişti. Temmuz toplantısında faiz adımının küçülmesi nedeniyle piyasalardaki ortalama beklenti 24 Ağustos'taki toplantıda 250 baz puanlık artış ile politika faizinin yüzde 20'ye çıkacağı yönündeydi.

Bu nedenle TCMB'nin 750 baz puan artışı piyasalar için pozitif bir sürpriz olurken bu toplantının 2021 Mart'tan bu yana TCMB'nin piyasa beklentisinden daha yüksek faiz artırdığı ilk toplantı olduğu notunu da düşelim.

İş Yatırım Araştırma Direktörü Serhat Gürleyen; "TL'nin değer kaybettiği ve vergi artışları nedeniyle enflasyonun yeniden yükselme eğilimine girdiği ortamda TCMB'nin faiz adımını büyütmesi rasyonel politikalara dönülmeye başlandığı ve siyasi iradenin bu dönüşü desteklediği konusunda bizi ümitlendiriyor" diyor.

Beklenenden yüksek faiz artışının KKM'yi TL'ye döndürme hedefleriyle birlikte değerlendirildiğinde daha anlamlı hale geldiğini kaydeden Gürleyen; yapılan faiz artışına rağmen TL'nin halen ciddi boyutta eksi reel faiz verdiğine de dikkat çekiyor.

Enflasyonu düşürecek bir sıkılaşma için faiz artışının adım küçülterek de olsa sürmesi gerektiği görüşündeki Serhat Gürleyen'in tahmini; eylülde 250, ekimde 150 baz puan faiz artışıyla politika faizinin yüzde 29'a çekileceği yönünde.

GÖSTERGE FAİZDE ÖNGÖRÜLER

Ekim sonuna kadar planlı takvime göre TCMB, toplantılarını 21 Eylül ve 26 Ekim'de gerçekleştirecek. ALB Yatırım Genel Müdürü İbrahim Çetin; özellikle enflasyon ana eğilimlerinde yukarı risklerin devam etmesi nedeniyle TCMB'nin geleneksel ve sıkılaştırıcı politikalara devam etmesini bekliyor.

Çetin; bu bağlamda iki yıllık gösterge tahvil faizinin normal koşullar altında ekim ayı sonunda yüzde 24,00'ün hafif üzerinde dengelenebileceğini tahmin ediyor.

“KAMU MALİYESİ AÇISINDAN YÜK VAR”

İNFO YATIRIM GENEL MÜDÜRÜ TARKAN AKGÜL;

politika faizinin yüzde 14'lere kadar düşürüldüğü dönemlerde tahvil faizlerinde yükselişin yaşandığını hatırlatıyor. “Normal şartlar altında enflasyona karşı tasarrufların korunması açısından reel faiz verilir. Enflasyonist ülkelerde politika faizi ile tahvil faizleri arasındaki spread çok düşük olur” diyen Akgül; politika faizinin enflasyonun altında yani düşük ancak tahvil faizinin yüksek olmasının kamu maliyesi açısından yük oluşturabileceği riskine dikkat çekiyor.

Enflasyonda artış beklentisinin ve yurtiçindeki belirsizliklerin tahvil talebini düşürdüğü analizi yapan Tarkan Akgül; yurt-içi dinamiklere bağlı olarak ekim ayı sonunda tahvil faizlerinin yüzde 18-20 aralığında olmasını bekliyor.

SARI METALDE GÜNCEL BEKLENTİLER

Değerli metal altın, en çok merak edilen yatırım araçlarından biri. Son dönemde ons altında zayıf bir görünümün hâkim olduğu, özellikle ABD'de yükselen reel faizlerin ons altında kısa vadede baskı yarattığı, dolar/TL'nin hareketlerine bağlı olarak gram altında da kısmi geri çekilmeler yaşandığı gözlemleniyor.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan; FED unsuruna ek olarak ABD'de 10 yıllık tahvil faizlerinin yükselmesinin ve Çin tarafında hem işsizlik hem de düşük sanayi üretimi ve perakende satışlarla birlikte gündeme gelen deflasyon endişelerinin emtia fiyatlarında baskıya neden olduğu bilgisini veriyor. Karahan'ın yurtiçinde ise son PPK kararı sonrasında kurda yükselişlerin yılın geri kalanı içinde hız kesebileceğine yönelik beklentilerle birlikte gram altın fiyatlarında da geri çekilme beklentisi var.

Tuncay Karahan; kur ve ons altındaki oynaklığa bağlı olarak gram altın fiyatlarının ekim ayı sonunda 1,600-1,650 TL arasında hareket edebileceğini sözlerine ekliyor. A1 Capital Araştırmadan Sorumlu Genel Müdür Yardımcısı M. Baki Atılal; FED'in enflasyon yüzde 2 hedefine doğru istikrarlı şekilde hareket edene kadar kısıtlayıcı para politikasını sürdürmeyi ve gerekirse oranları daha da artırmayı planlamasının altını baskı altında tuttuğunu belirtiyor.

Bu sürecin kasım ayına kadar sürmesini bekleyen Atılal; “Son gelişmelerle ve düzenlemelerle yükseliş trendi beklentimizin olmadığı dolar/TL'de ekim ayı sonu için tahminimiz 24,00¬26,00 bandı. Bu süreçte gram altının da 1,700-1,750 TL bandında hareket edeceğini öngörüyoruz” diyor.

BASKI SÜRECEK Mİ?

InvestAZ Araştırma ve Strateji Birim Müdürü Mehmet Bilal Bircan; “FED yetkililerinden gelen şahin açıklamalar yılın devamında FED'den bir faiz artışının daha gelmesi olasılığını güçlendirirken ons altında ise baskı oluşturmaya devam ediyor” diyor.

Bircan; FED'den şahin açıklamaların devam etmesi ve yılın devamında bir faiz artışı gelmesi varsayımıyla ons altında aşağı baskılanmanın devam edebileceğini kaydediyor. Böyle bir ortamda yurtiçinde ekonomi yönetiminden gelecek sıkılaştırıcı adımlar ile kurdaki baskılanmayı da göz önünde bulunduran Mehmet Bilal Bircan'a göre; gram altında da ons altına paralel aşağı yönlü hareketler görülebilir ve ekim ayı sonunda gram altın 1,650-1,700 TL bandında yer alabilir.

UZMANLAR, KUR KORUMALI MEVDUAT (KKM) İLE İLGİLİ SON DÜZENLEMEYİ NASIL DEĞERLENDİRİYOR?

TCMB, bankalara mevcut KKM'leri standart TL mevduatlarına dönüştürme amacıyla yeni hedefler atadı. Hedeflerin altında kalan bankalar eksik kısım için menkul kıymet tesis zorunda kalacak. Peki, bankalar KKM sahiplerini TL mevduata geçmeye ikna etmek için mevduat faizlerini ne kadar yükseltir? Yeni uygulama borsayı nasıl etkiler? Uzmanlar, bu soruları şöyle cevapladı:

Dinamik Yatırım Genel Müdürü Arda Kocaman:

TL mevduat faizlerinin yüzde 40'a kadar çıkabileceği, enflasyonu kontrol altına almak adına atılacak adımların etkili olması durumunda mevduat faizlerindeki yükselişin yeterli olacağı görüşündeyiz. Yeterli olmaması durumunda ise yeni bir enstrüman finansal koşulların düzenlenmesinde yardımcı olabilir.

KKM'den çıkacak yatırımcının yapısı gereği az riskli ürünleri tercih edeceğini öngörüyoruz. TL mevduatın yüksek getirili ve risksiz olması, borsa gibi riskli bir alana göre tercih nedeni olabilir. Bu durumun borsada yaratacağı baskısı ile geçici olur.

Ata Yatırım Genel Müdür Yardımcısı Cemal Demirtaş:

TCMB'nin sürpriz faiz artırımı kararını ve KKM uygulamalarını göz önüne aldığımızda, mevduat faizleri yüzde 35-40 hatta yüzde 45'lere ulaşabilir. KKM sahiplerini TL mevduata geçişe ikna edebilmek için güven ortamının sağlanması gerek.

Mevduat faizlerinin enflasyon beklentilerine göre bir miktar reel faiz ifade etmesi ve ekonominin işleyişine ilişkin güvenin artmasıyla yatırımcıların KKM'den TL mevduata dönüşü için daha iyi bir ortam yaratılabilir. Yabancı sermaye girişlerinin de güveni destekleyici olması ve dövizdeki yükselişlerin ölçülü ve dengeli olacağına yönelik inancın artması da bu süreci olumlu etkileyebilir.

İntegral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer:

KKM yatırımcıları ya dövizin artmayacağına ikna edilmeli ya da mevduat faizi en az yüzde 45'lere çıkarılmalı. TCMB, 2023 enflasyon tahminini yüzde 58'e yükseltmişti. Yüksek kur, enflasyon ve cari açık ortamında KKM yatırımcısını TL mevduata çekmek kolay değil. Ancak son PPK'da beklenti üstünde faiz artırımıyla ilk etapta kur ve enflasyonda beklenti kırılmak istendi.

Sürece kararlılıkla devam edilirse KKM yatırımcısı ikna edilebilir. 3,4 trilyon TL'ye ulaşan KKM büyüklüğünün küçük bir kısmının dahi borsaya gelmesi BİST'i olumlu etkiler. Ancak KKM yatırımcısı risk sevmez, kendini koruma altına alır. KKM'de çözülme olduğunda en az enflasyon beklentisi kadar getiri getirecek enstrüman arayışı da başlayacak. Mevduat faizi en az enflasyon kadar getiri getirirse de borsa bundan olumsuz etkilenebilir.