Seçim süreci için portföylerde ağırlık; hisseye ve bankacılık krizi nedeniyle FED'in faiz artırım politikasını yumuşatacağı beklentisiyle yükselişe geçen altına veriliyor. Riskin mevduat ve kur korumalı mevduat ile dengelenebileceği de kaydediliyor.

9 Mart - 1 Nisan 2023 tarihli sayıdan

ABD bankalarında yaşanan iflas açıklamaları, tüm dünyadaki finans piyasalarını etkiledi. ABD'nin en büyük kripto odaklı bankası haline gelen ve 14 milyar dolarlık mevduata sahip olan Silvergate Bank'ın operasyonlarını durdurması, küresel piyasalarda finansal krizi beraberinde getirdi.

FED'in agresif faiz artışlarının yanı sıra FTX'in Kasım 2022'de yaşadığı çöküşün bankada önemli bir hasara neden olduğu kaydediliyor. Federal Mevduat Sigorta Kurumu (FDIC) raporuna göre; Silvergate Bank 2020'den beri ABD'de iflas eden ilk banka oldu.

Bu olayın ardından Silicon Valley Bank da (SVB) 2,25 milyar dolarlık hisse satışı gerçekleştireceğini duyurdu ve tahvil portföyünde 1,8 milyar dolar zarar açıkladı.

GÜVEN SAĞLANACAK MI?

Bu gelişmelerin ardından ABD'de finansal sisteme yönelik güveni artırmak için FDIC, bu iki bankanın sigortalı olmayan mevduatını garanti kapsamına aldı. Bankalara normalde sağladığından daha kolay koşullarda bir yıl vadeli krediler sunan yeni bir 'Banka Vadeli Finansman Programı' duyuran FED, borç verme koşullarını gevşetti.

Bu arada Hazine yetkililerinden, SVB ve Signature ile benzer durumda görünen başka bankalar olduğu uyarısı geldi. Avrupa cephesinde ise Credit Suisse, İsviçre Merkez Bankası'ndan yaklaşık 50 milyar İsviçre frangı yani 54 milyar dolar borçlanacağını duyurdu.

Bankacılık sektöründen gelecek açıklamalar global merkez bankalarının para poli-tikası kararlarını yönlendirecek ana unsur olacak gibi duruyor.

NASIL BİR PORTFÖY?

Arka arkaya gelen bu haberler, dünya piyasalarında 2008 ekonomik krizine benzer bir kriz yaşanması konusundaki endişeleri artırırken Türkiye'de ise piyasaların seyrini belirleyecek ana gelişme 14 Mayıs'ta yapılacak seçim olacak. Seçimlerin erken tarihe alınması, piyasaların da yönünü değiştiriyor.

Biz de seçime kadarki iki aylık süreçte piyasalara ve yatırım araçlarına dair beklentilerini sorduğumuz uzmanlardan 'Seçime nasıl bir portföyle girilmeli?' sorusunun cevabını aldık.

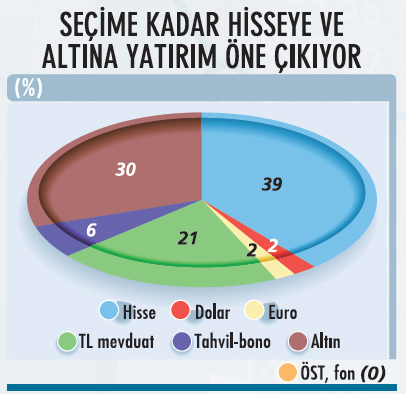

Beş aracı kurumun seçime kadarki kritik dönem için yatırımcılara önerilerinde ilk sırada yüzde 39 ile hisse yer alırken onu yüzde 30 ile altın takip ediyor. Üçüncü sırada yüzde 21 ile TL mevduat var.

Dinamik Yatırım Başekonomisti Enver Erkan; yatırımcıların seçime bağlı olarak dinamik yatırım anlayışı benimsemeleri gerektiğini ve seçimden sonra portföylerin duruma göre revize edilebileceğini söylüyor.

Getiri alternatifi anlamında halen borsanın bir numara olduğunu kaydeden Erkan; "TL mevduat yükümlülüğüne uyum için bankalar faiz oranlarını artırıyor.

TL mevduat, artan mevduat faizleri nedeniyle risk dağılımı anlamında portföylerde değerlendirilebilir. Belirsizlik aracı olarak da altına yer verilebilir" diyor.

DENGELEMEK ŞART

2022'nin ikinci yarısında 'alternatifsizlik' nedeniyle borsaya odaklanan yatırımcılar, 2023 stratejilerinde zorlanıyor. GCM Yatırım Genel Müdürü Alper Nergiz; bunun nedenlerinden birinin bor-sanın performansının 2023 ilk çeyrekte beklendiği kadar iyi gitmemesi olduğunu söylüyor.

Tasarruf sahiplerinin karar vermede zorlandığı bu ortamda seçim öncesi ve sonrasında portföyü dengelemek için alternatif yatırım araçlarının üzerinde durulması gerektiğini kaydeden Nergiz; "Seçime kadarki süreçte geleceğe yönelik taleplerin öne çekilme beklentisi, yatırımcıların yine hızlı şekilde nakde dönebileceği fiziki mallara talebi artırabilir" diyor.

Alper Nergiz; geleceğe yönelik global merkez bankalarının faiz artış temposunu sonlandırma olasılığı, yurtiçinde büyüme modelinin benimsenmesi, depremin de etkisiyle enflasyonda düşüşlerin beklendiği gibi gerçekleşmeyeceği düşüncesi ve jeopolitik riskler nedeniyle portföyde hisse ve altının toplamda maksimum yüzde 50 ağırlıkla tutulmasını öneriyor.

Nergiz'e göre; portföyü dengelemek için yüzde 30 mevduata (TL+KKM), yüzde 20 dövize (Dolar+Euro) yer verilebilir.

SEÇİM RALLİSİ GELİR Mİ?

Borsa, döviz, altın ve faize ilişkin beklentilere detaylı bakalım. A1 Capital Genel Müdür Yardımcısı Baki Atılal'a göre, seçim sonrasında uygulanacak ekonomi modelinin belirsiz olması, bilanço döneminin yeni bitmesi ve şirketlerin 2023 beklentilerini ağırlıklı olarak haziran ayından sonra verme niyetleri borsada olası bir pozitif seçim rallisinin gerçekleşmesini sağlayabilecek etkenler.

Seçime iki hafta kala başta bankacılık, holding ve otomotiv sektöründe pozisyonlanma-nın artmasını bekleyen Baki Atılal, BİST-100'ün seçime 5.500- 5.750 bandında giriş yapmasını bekliyor.

Ziraat Yatırım Genel Müdürü Uğur Boğday; önümüzdeki dönemde piyasaların yakından izleyeceği gelişmenin seçim anketleri olacağı görüşünde.

Buna göre sektörel hareketler olsa da borsada en azından düşüş beklemeyen Boğday; enflasyonist ortamın, kamu düzenlemelerinin ve geri alımların hisse piyasalarını destekleyebileceğini ve düşük momentumda yukarı eğilimlerin

gözlenebileceğini öngörüyor. Uğur Boğday, bu süreçte 5.750-6.000 bandıyla borsada yeni zirvenin görülebileceği tahmininde de bulunuyor.

Bu olumlu beklentilerin yanı sıra seçim belirsizliğinin borsada baskı yaratabileceği görüşünün var olduğu notunu da düşelim.

"19,20 TLLER SÜRPRİZ DEĞİL"

Dolar/TL, geçen hafta uzun zamandır kritik olan 18,90'ı aştı ve 19,00 sınırına geldi. Küresel çaptaki çalkantıların yarattığı oynaklık ve yurtiçinde enflasyon, cari denge gibi makro faktörler TL üzerinde baskı yapıyor.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan; KKM, döviz işlemlerinde kısıtlamalar ve TCMB'nin müdahaleleriyle dövizde sıkı yönetim uygulandığını ve seçim öncesi yeni bir enflasyon dalgası istenmediği için liralaşma adımlarının devam etmesiyle birlikte kurda yatay fiyatlamanın sürebileceğini belirtiyor.

Ancak Tuncay Karahan'a göre, seçime kadar bu politikalar uygulanmaya devam edilse bile geri çekilmeler sınırlı kalabilir ve dolar, seçime 19 TL'nin üzerinde girebilir.

Dövizde oynaklığın hafif artışı şu aşamada net bir kırılım olarak değerlendirilmiyor ve seçime kadar sınırlı artış eğiliminin sürmesi bekleniyor.

Seçime kadar dolar/TL'de anlamlı hareketlenme beklemeyen A1 Capital'den Baki Atılal; "Dolar endeksi rekor seviyeleri görmesine rağmen kurda hareket alanının çok düşük kalması bu görüşümüzü destekler nitelikte" diyor.

Atılal'a göre; seçime kadarki iki aylık sürede, enflasyon beklentileriyle düşünüldüğünde 19,20 TL'lerin görülmesi sürpriz sayılmamalı.

TAHVİL FAİZLERİ BASKILANABİLİR

TCMB, seçime kadar iki toplantı daha yapacak. Dinamik Yatırım'dan Enver Erkan; TCMB'nin seçime kadar genişlemeci anlayışını sürdürmesini beklese de bankanın faiz indirimi anlamında pek yerinin kalmadığını düşünüyor.

TCMB'den mayıs ayına kadar aksiyon beklemeyen Erkan; parasal aktarım mekanizması için regülasyon değişikliklerinin kullanılacağını değerlendiriyor. Enver Erkan; "Bu dönemde bankaların ticari krediler karşılığında almak zorunda oldukları tahvilleri, belli faiz oranlarını geçen ihtiyaç kredileri için de almak zorunda olmaları nedeniyle aynı geçen seneki gibi tahvil faizleri baskılanabilir" diyor.

Bu süreçte gösterge faizde yüzde 10-12 bandındaki seyrin devamını bekleyen Erkan'a göre; seçimden sonra ekonomide ortodoks politikalara dönülürse faiz hikayesi de değişebilir.