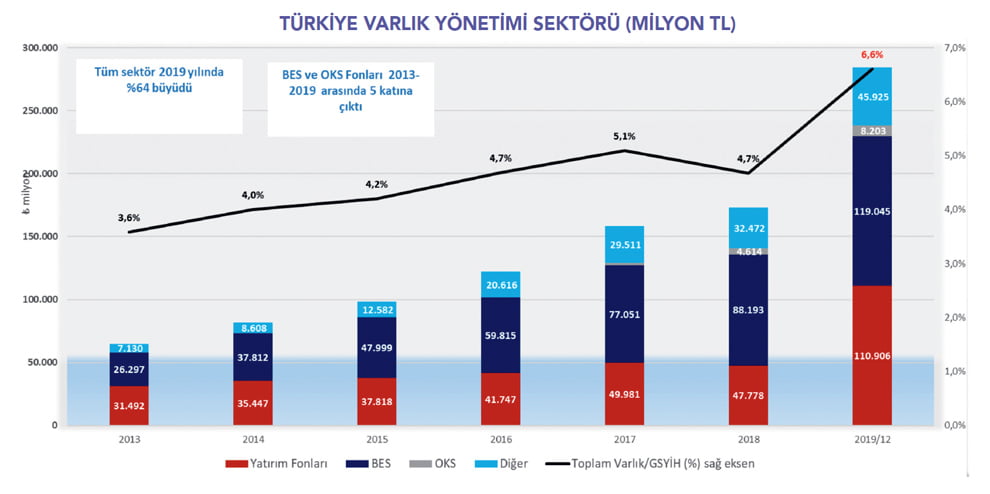

2013'ten bu yana hızlı bir büyüme ivmesi yakalayan portföy yönetimi sektörü, 2019'da 284 milyar TL yani 48 milyar dolar büyüklüğe ulaştı. Mevduatta getirilerin düşmesiyle hem yatırım hem de emeklilik fonları 2019'da parlak bir yıl geçirdi ve yüksek getiriler sağladı.

GÖZDE YENİOVA SAYLAK gyeniova@ekonomist.com.tr

CEREN ORAL BALABAN coral@ekonomist.com.tr

Sektör 2020'den de son derece umutlu. Bu yıl dikkatler özellikle Tamamlayıcı Emeklilik Sistemi'nde (TES) ve BES'te atılacak adımlarda olacak. 16 milyon yatırımcıyla sermaye piyasalarının derinleşmesinde önemli bir role sahip olan sektörün 2023 hedefi 100 milyar dolarlık büyüklüğe ulaşmak.

Türkiye varlık (portföy) yönetimi sektörü 2013'ten itibaren hızlı bir büyüme patikası izleyerek 2019'da 284 milyar TL (48 milyar dolar) büyüklüğe ulaştı. 2019 yıl sonu itibarıyla neredeyse 16 milyon yatırımcının hayatına dokunan bir sektör haline geldi.

Hızla büyüyen sektör, uzun vadeli finansmanda daha önemli hale gelirken reel ekonominin finanse edilmesinde de aktif bir aktör konumunda bulunuyor. Portföy yönetim sektörünün büyüklüğünün GSYİH'ye oranı yüzde 10'a doğru koşarken, 2023'te 100 milyar dolarlık büyüklüğe ulaşmak hedefler arasında yer alıyor.

Biz de hem bu hedefleri hem de ilişkin son gelişmeleri konuşmak için sektörün önde gelen dört portföy yönetim şirketinin genel müdürlerini bir araya getirdik.

HSBC Portföy Genel Müdürü Nilgün Şimşek, QNB Finansportföy Genel Müdürü Egemen Erden, TEB Portföy Genel Müdürü ve Yönetim Kurulu Üyesi Selim Yazıcı ve Mükafat Portföy Yönetimi Genel Müdürü Kağan Candan, Ekonomist'e özel gerçekleşen 'Portföy Yönetim Şirketleri 2020 Vizyon Toplantısı'nda sektörle ilgili önemli bilgiler aktardı.

Bu özel toplantıda; portföy yönetimi sektörüne ilişkin son veriler, sektörün gelişimi, yeni dönem iş planları, yasal otoritelerden beklentiler masaya yatırıldı.

2019'DA İYİ PERFORMANS GÖSTERDİ

Bankacılık sisteminin zorlandığı durumlarda verimli bir alternatif olarak görülen portföy yönetimi sektörü, sermaye piyasalarının derinleşmesinde önemli bir role sahip. Sektörle ilgili detaylı verilere baktığımızda ise 2019'da yatırım ve Bireysel Emeklilik Sistemi (BES) fonlarında pozitif gelişmeler yaşandığı görülüyor.

Türkiye Kurumsal Yatırımcı Yöneticileri Derneği'nin (TKYD) LUDENS İleri Finansal Hizmetler'e hazırlattığı Emeklilik Fonları Performans Raporu'na göre; yatırım fonları 2019'da oldukça iyi performans gösterdi.

Burada ciddi bir ivme yakalandı. En yüksek performansı yüzde 52 ile katılım hisse senedi fonları gösterirken, ikinci sırada yüzde 45 getiriyle yabancı hisse senedi, üçüncü sırada ise yüzde 44 getiriyle hisse senedi kategorisi yer aldı.

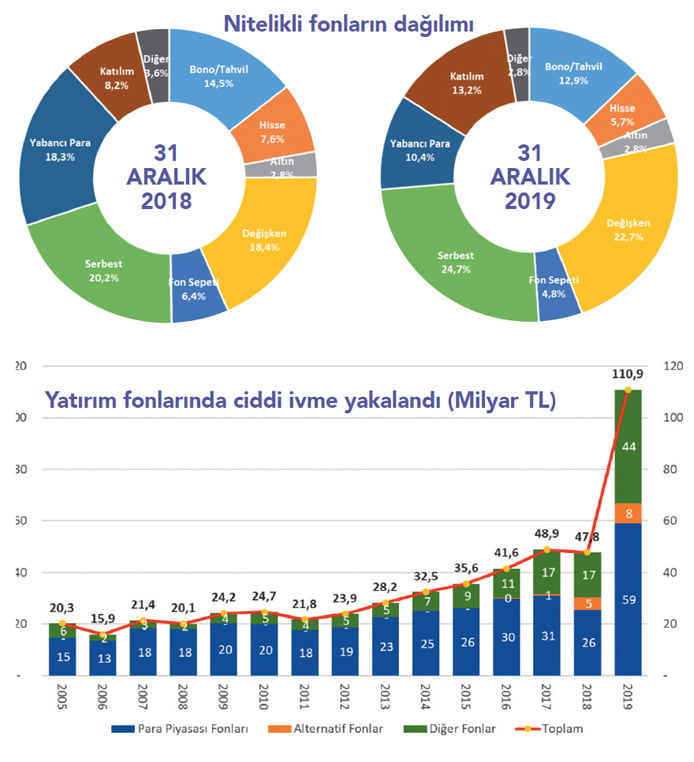

Nitelikli fonların ağırlığı yüzde 47 ile tarihteki en yüksek seviyesine ulaştı. Yatırım fonlarında hisse ve bono yatırımcısının ağırlığı azalırken katılım fonları ve değişken/karma fonlar yatırımcısının ağırlığı arttı.

HİSSE FONLARI İLK SIRADA

BES fonları tarafına baktığımızda ise Emeklilik Fonları Performans Raporu'na göre, gönüllü BES fonlarında, 2004'ten itibaren ortalama yüzde 596 oranında birikimli ağırlıklı net getiri söz konusu. 10 yıllık dönem için ortalama yüzde 230 ve son beş yılda yüzde 113'lük getiri yaratılmışken, 2019 yılında bu getiri yüzde 27 seviyesinde gerçekleşti.

Fon kategorileri bazında bakıldığında, gönüllü BES'te 2004'ten itibaren en yüksek getiri yüzde 702 ile kamu dış borçlanma araçları emeklilik fonlarına ait.

Son 10 yılda en yüksek getiri yine kamu dış borçlanma araçları fonları kategorisinde yüzde 384 getiriyle sağlanmışken, son beş yılda en yüksek getiri kıymetli maden fonları kategorisinde yüzde 201 oranıyla gerçekleşti. 2019 yılında ise en yüksek getiri yüzde 37 ile hisse fonları kategorisinde oldu.

BES fon getirileri, 2004'ten bu yana ise tüm kategorilerde TÜFE'nin üzerinde getiri sağladı. TÜFE'ye göre en yüksek getiri yüzde 703 ile kamu dış borçlanma kategorisinde elde edilirken, onu yüzde 696 ile hisse senedi fonları izledi.

Son 10 yıllık dönemde hisse senedi fonları, borçlanma araçları, kamu dış borçlanma araçları ve para piyasası fonları TÜFE'nin üzerinde getiri sağlarken; kamu borçlanma araçları, değişken ve karma, standart ve katılım fonlarının getirisi TÜFE'nin altında gerçekleşti.

2019'da ise tüm kategorilerin ağırlıklı ortalama net getirileri TÜFE'nin üzerinde olup en yüksek getiriyi yüzde 37 ile pay senetleri fonları elde etti. Bu getiriyi yüzde 34 ile katkı fonları ve yüzde 31 ile kıymetli maden fonları izledi.

MEVDUAT ÜZERİ GETİRİ VAR

Emeklilik fonlarının vergi sonrası getirileri mevduat faiz oranı ile karşılaştırıldığında tüm alt dönemler için ağırlıklı ortalama fon getirilerinin mevduat faizinin üzerinde olduğu görülüyor.

2019'un ilk altı ayında ağırlıklı ortalama fon getirileri mevduatın 8,4 puan üzerinde gerçekleşti. 2019 için karşılaştırma ölçütleri ile yapılan kıyaslamada karşılaştırma ölçütü getirisinin üzerinde getiri sağlayan fonların toplam fonlar içindeki payı yüzde 64 oldu.

Hisse senedi fonlarının ağırlıklandırılmış ortalama getirilerinin ise 2004'ten itibaren, son beş yıllık dönemde ve 2019'da BİST- 100 Endeksi'nden yüksek olduğu görüldü.

Başlangıçtan itibaren bu fark 181,6 puanken son beş yılda 26,3 puan olarak gerçekleşti. 2019'da BİST-100 Endeksi yüzde 25,4 değer kazanırken hisse senedi fon kategorisindeki ortalama getiri yüzde 37,2 oldu.

BES'TE 2019'DA HANGİ BAŞLIKLAR ÖNE ÇIKTI?

2020 yılı Cumhurbaşkanlığı Yıllık Programı'nda uzun vadeli tasarrufların artırılması açısından BES'in önemine yer verildi. Sistemin katılımcı tabanını genişletmeye yönelik çalışmalar kapsamında gelişimini sürdürdüğü belirtilerek önümüzdeki dönemde sürdürülebilirliğe yönelik iyileştirmeler yapılacağı kaydedildi.

Yıllık programda politika/tedbirler ve bunlara yönelik yürütülecek faaliyetlere yer verildi. Buna göre; devlet desteklerinin yaşa göre farklılaştırılması, katılımcılara kısmi çekme hakkı tanınması ve Tamamlayıcı Emeklilik Sistemi'nin (TES) hayata geçirilmesi öngörülüyor. s

SELİM YAZICI / TEB PORTFÖY GENEL MÜDÜRÜ VE YÖNETİM KURULU ÜYESİ

"DEĞİŞKEN FONLAR VE ÇOKLU VARLIK FONLARI KAZANDIRACAK"

FAİZLER DESTEKLEDİ

750 çalışan istihdam eden sektör, 2019 sonu itibarıyla 284 milyar TL büyüklüğe ulaştı. 2019, iyi bir yıldı. Ancak 'Yatırımcılar yatırım kültürü kazanıp fonlara yöneldiler' demek için erken.

Çünkü 2019'da getirilerin iyi olmasında faiz düşüşlerinin etkisi görüldü. Eurobond'larda ve bonolarda ciddi sermaye kazancı olduğu için fon getirileri çok iyi oldu. Fonlarda büyüme hızlı gerçekleştiği için yatırımcıların fonlarda kalmaya devam etmesini sağlamak kolay olmayacak. Yine de 2019'da gelen tüm paranın geri döneceğini düşünmüyorum.

Yatırımcılar, fonun ne olduğunu, işleyişini ve getirisini gördü. Fonlar, bankacılık sisteminde de getiri tarafında müşteri memnuniyetini sağlamak için yüksek mevduat faizine alternatif olarak faydalı bir araç haline geldi.

STRES YÜKSEK

Türkiye'de yeniden yükselişe geçen büyüme trendi ve kredi talebiyle mevduat faizlerinin çok düşük kalma olasılığı düşük gözüküyor. Mevduat faizleri düzelmeye başlayınca iyi getirinin dönüşünü de görebiliriz.

2020, sektörümüzün gerçek yeteneklerinin ortaya çıkacağı, stresli bir yıl olacak. Portföy yöneticilerinin doğru aktif ve varlık seçimleri yapabilmeleri önem arz edecek. Hayalim sektörün büyüklüğünün kısa vadede 100 milyar dolara ulaşması.

2023'te bu gerçekleşebilir, fona yatırımlar sürebilir. Ayrıca İstanbul Finans Merkezi (IFM), sektör açısından bir başarı hikayesi olabilir. Yurtdışından kaynak getirebilen bir sektöre dönüşebiliriz.

UMUTLUYUZ

2020'de kaygılı da olsak altı aylık süreçte umutluyuz. Değişken fonlar ve çoklu varlık fonları 2020'nin yıldızı olabilir. Paranın repo fonlarından çıkıp bu tarafa kayacağı trendi görmeye başladık.

Aktif fonlarda bir fonumuz 1 milyar TL büyüklüğü geçti. Bu fonlar yatırımcılara belirli vadede düşük volatilite ve mevduattan daha iyi getiri sunuyor. Değişik risk sınıflarına hitap eden ürünlerimiz var.

'Robo adviser' gibi ürünlerde ise etkiniz. TEB, 'Fon Danışmanım' hizmetini faaliyet soktu. Bu gibi hizmetlerin de etkin şekilde kullanıldığını gözlemliyoruz.

TES ÖNEMLİ OLACAK

Tamamlayıcı Emeklilik Sistemi (TES) hayata geçtiğinde sonuçları sektör için olumlu olacak. Bunun kademeli bir geçiş olduğunu, birikmiş kıdem tazminatlarında kayıp yaşanmayacağını, bundan sonrasının karşılığının fona yatırılacağını ve fonda birikmeye başlayacağını ve istifa durumunda da fonda biriken tazminatın alınabileceğini doğru aktarmamız lazım.

TES, zamanla artacak büyüklüğüyle sermaye piyasalarının büyümesine önemli katkıda bulunacak. Yönetim ücretlerinde de zamanla düşüş yaşanacaktır ancak bu düşüşün artan büyüklüklerle kademeli olması önem arz ediyor ki sektör negatif etkilenmesin. Yüzde 25 devlet katkısı faizlerin düştüğü konjonktürde artık daha anlamlı. Bu nedenle BES de desteklenmeli.

FON HAVUZU

Yaklaşık 400 adet emeklilik, 400 adet de yatırım fonu var. Emeklilik ve yatırım fonu ayrımı kaldırılabilir, sadece vergide ya da katkıda avantaj sağlanabilir. Fon havuzu oluşturulabilir, müşteriye açık mimaride istediği fonu seçme olanağı tanınabilir.

TEFAS konusunda, emeklilik şirketlerinin başka emeklilik şirketlerinin fonlarını müşterilerine nasıl sunacakları noktasında soru işaretlerim var. Açık mimariye geçersek bu sorunlar çözülecek. Belki bu noktada fon devri düşünülebilir.

Emeklilik şirketleri fon kuruculuğunu portföy yönetim şirketlerine (PYŞ) devredebilir. Tabii böyle önemli bir kararın emeklilik şirketleri ve PYŞ'ler ile beraber verilmesi gerekir. Bu, verimliliği artırır ve müşterilere de esneklik sağlar. Ayrıca fonlar, mevduata göre vergi avantajı sağlamalı ki sermaye piyasaları büyüsün.

NİLGÜN ŞİMŞEK /HSBC PORTFÖY GENEL MÜDÜRÜ

"FONLARIN GETİRİ VE RİSK POTANSİYELİNİ İYİ ANLATMALIYIZ"

4,3 MİLYAR TL'YE ULAŞTIK

Beklentilerimizin çok üzerinde güzel bir yıl oldu. 2018 Eylül faiz artışı ile birlikte müşteriler ağırlıklı olarak yatırımlarını mevduata yöneltmişti.

2019 Ocak ayından itibaren yatırım fonlarının cazibesinin artmasıyla yeniden fonlara geri dönüş olmaya başladı.

Yatırımcılar önce likit fonlara geldi. Yaz aylarında faiz indirimlerinin başlamasıyla daha fazla yatırımcı nitelikli fonlara ilgi göstermeye başladı. Sonuç olarak yılın başında 45 milyar TL olan toplam fon büyüklüğü, 2019'u 110 milyar TL olarak kapattı. HSBC Portföy olarak düşük faiz ortamına göre kurguladığımız az riskli fonlarımız mevcut.

Yatırımcılarımıza mevduatın 1-2 puan üzerinde getiri sağlamayı başardık. Bunun yanı sıra, dolar mevduat üzerinde getiri elde eden fonlarımız oldu. Yatırım fonları hacmimiz 2019 yılının başında 1 milyar TL iken, yılı 4,3 milyar TL ile bitirdik.

ÇALIŞANLARIMIZI EĞİTİYORUZ

Yatırımcı ile iletişimi çok önemsiyoruz. Öncelikle risk iştahını, ne kadarlık yatırım vadesi olduğunu, nasıl bir getiri aradığını, amacının düzenli bir gelir almak mı yoksa varlığını büyütmek mi olduğunu anlamaya çalışıyoruz.

Dağıtım kanallarımız, bu anlamda bankamızın gücüne sahip. Şubelerimizde birikim yönetimi alanında uzmanlaşmış, tamamı SPK sertifikalı çalışanlarımız mevcut. Şube ve dağıtım kanallarımıza düzenli olarak eğitimler vererek, yatırımcılara ürünlerimizi ve risklerini iyi aktarmalarını sağlıyoruz.

Yatırımcı salt geçmiş getiriye odaklanmamalı. Mümkünse fon yöneticisinden önümüzdeki döneme dair beklentilerini de almalı. Bu fonun nerelere yatırım yaptığına, ne kadar risk alarak bu getirileri elde ettiğine mutlaka bakmalı.

YENİ FONLAR SUNACAĞIZ

Hisse senedi ve sabit getirili menkul kıymetler gibi konvansiyonel varlık sınıflarında temel analize dayanarak oluşturduğumuz yatırım temaları ile performans olarak yatırımcıya uzun vadelerde artı değer yaratmaya devam ediyoruz.

Önümüzdeki dönemde bu varlık sınıflarında sürdürülebilirlik temasının da geniş kapsamlı olarak yer bulacağına inanıyoruz. Bu kapsamda, biz de yeşil finans temalı fonlar üzerinde çalışıyoruz.

BES'TE KALICI BÜYÜME SAĞLANMALI

Otomatik katılım sistemi pek çok ülkede uygulanıyor ama nasıl uygulandığı önemli bir konu. Şirket katkısı gibi uygulamalarla daha kalıcı ve uzun vadeli yatırımlara ulaşılabilir.

Burada kalıcı bir büyüme sağlanabilirse portföy yönetimi sektörü daha uzun vadeli, katma değeri daha yüksek ürünler sunarak hem BES'in gelişimini destekler hem de menkul değerler piyasasında önemli bir oyuncu olarak reel ekonomiye katkısını artırır.

DİJİTAL DÜNYAYA GİRDİK

Fon yönetiminde yeni teknolojileri kullanarak daha hızlı kararlar ve aksiyonlar almayı, ürünlere daha hızlı ulaşıp aynı zamanda maliyetleri düşürmeyi ve daha şeffaf olmayı hedefliyoruz. HSBC Portföy olarak en çok önem verdiğimiz konulardan biri 'Best Execution' yani en iyi fiyat esasına göre menkul alım satımı yapmak.

Geldiğimiz bu fon büyüklüğünde artık birden fazla aracı kurum ve banka hazineleri ile aktif bir şekilde çalışıyoruz. Alım satım emir iletiminin tamamen elektronik yöntemlerle ve tek bir sistem üzerinden yönetildiği, gereken tüm kontrollerin otomatik şekilde yapıldığı, hızlı çalışan bir altyapı gerekli. Buna yönelik çalışmalar yapacak fintech şirketleriyle görüşüyoruz.

EGEMEN ERDEN / QNB FİNANSPORTFÖY GENEL MÜDÜRÜ

"2019'DAKİ BÜYÜMEYİ KALICI HALE GETİRMELİYİZ"

4 MİLYAR TL BÜYÜKLÜK

Portföylerdeki uzun vadeli tasarrufların artırılması ülke ekonomisine fayda sağlar.

Biz de banka bilançosunda, yönettiğimiz varlıkların daha büyük bir kısmını portföy yönetimi gibi uzun vadeli araçlara yönlendirebilme misyonuyla hareket ediyoruz.

Bunun müşteri memnuniyetini ve kalıcılığını artırabileceğini öngörüyoruz. 2017 ve 2018'de QNB Finansportföy'ün yatırım fonları olarak büyüklüğü 400 milyon TL idi. 2019'da 4 milyar TL büyüklüğe ulaştık.

Ancak hemen hemen tamamı 2019'da gerçekleştiğinden bunu sağlıklı bir büyüme olarak görmüyorum. 2019, portföy getirileri açısından çok iyi bir yıldı ancak bu büyümeyi kalıcı hale getirmeliyiz.

DOĞRU RİSK DAĞILIMI

2019'da büyümemizin yarısı likit fonlardan, yarısı nitelikli fonlardan kaynaklandı. En iyi getirilerden biri de hisse senedindeydi. Ancak hisse fonumuz en az büyüyen fon oldu. Fonun büyümesinden ziyade doğru yatırımcının, doğru risk dağılımıyla ve doğru ürünle getiri elde etmesiyle ilgiliyiz.

2020'de hissede yükseliş potansiyeli görüyoruz. Kısa vadede aktif varlık alokasyonu yapan fonlarımızın yatırımcıların risk profiline göre daha aktif yönetilmesi en önemli konu olacak. Kalıcı ürünler geliştirmemiz, alternatif ürünleri zenginleştirmemiz şart.

Yatırımcılarda getiriyi uzun vadede de yakalayabilecekleri algısını oturtmalıyız. Sektörü, kurum içi eğitimi destekleyerek ve katma değerli ürünleri sunarak büyütebiliriz.

GELECEK FINTECH'LERDE

Sürdürülebilirlikle ve yeni teknolojilerle çok ilgiliyiz. Uzun vadeli bakış açısıyla yeni bir girişim sermayesi fonu kuruyoruz. Özellikle bankanın kullanabileceği teknolojileri geliştiren start up'lara yatırım yapıyoruz.

Bunları da bir fon haline getirmek gibi bir niyetimiz var. Sektörümüzün geleceği fintech'ler. Çünkü müşterilerimize iyi ürünleri sunmamızı sağlayacak şirketlere yatırım yapmak çıkarımıza olacak.

Doğru yatırımı yapıp bu şirketleri büyütebiliriz. Tasarruf ölçeğini büyütmek için teknolojiye ihtiyacımız var. Bilgiye erişimin hızlanması portföy yönetimlerinde doğru risk profillerine göre daha hızlı aksiyon almayı gerektiriyor.

YATIRIMLAR ARTMALI

Yapay zeka kilit öneme sahip olacak. Beş yılda bu teknolojileri bünyemizde geliştiriyor ve bu alanlara yatırım yapıyor olmamız gerekiyor. Büyümeyi, yatırıma dönüştürmemiz şart. Kendi içimizde teknolojik değişimi destekleyecek ekipler kurmalıyız.

İşgücü olarak büyüyeceksek bunun en az yarısı yazılım, teknolojik altyapı tarafında olmalı. Hem bu teknolojileri geliştiren şirketlere yatırım yapmak hem de bu olanakları yatırımcılarla paylaşabilmek istiyoruz.

En önemlisi ise bu teknolojileri, müşteriye dokunma kısmındaki ölçeği artırmak için kullanabilmek arzusundayız. Portföy yönetiminin de dijital platformalar üzerinde ölçeklendirilmesi gerekiyor.

GÜVEN OLUŞMASI GEREKİYOR

Portföy yönetimi sektörü olarak finans sektöründe daha büyük pay alma konusunda oldukça çabalıyoruz. Sektörümüzün fiyat rekabeti yapacak durumu olmadığı düşüncesindeyim.

Büyümesi ve kaynak yaratabilmesi için mutlaka desteklenmesi gerekiyor. Rekabetin getiriler üzerinde olması çok önemli. Burada kilit faktör, mali politikaların daha stabil olması. Özellikle emeklilik gibi hassas konularda deneysel değişiklikler yapmak sıkıntı yaratabiliyor.

Özellikle BES'te üretilecek politikaların hızlı değil iyi düşünülerek, sektör oyuncularının sürece dahil edilmesiyle ortaya konması ve ortak paydada karar alınması önemli.

BES'te, rekabeti katılımcının lehine geliştirmek için adımlar atılması gerekiyor. Güven oluşursa ürün konusunda da daha hızlı gelişim sağlarız. Vergi politikaları da özendirici ve yönlendirici olmalı. Vergi avantajı önemli bir nokta.

KAĞAN CANDAN / MÜKAFAT PORTFÖY YÖNETİMİ GENEL MÜDÜRÜ

"YATIRIMCILAR RİSK VE VADEYİ ÇOK İYİ BELİRLEMELİ"

FONLARA GERİ DÖNÜŞ YAŞADIK

Beş yıl önce bir portföy yönetim şirketinin fizibilitesine bakarken 250-300 milyon TL varlık büyüklüğü, neredeyse şirketi başa baş hale getiriyordu.

Biz sektörde sıfırdan başlayan genç bir şirketiz. Şimdi büyüklüklere baktığımızda portföy yönetim ücretlerinde alınan paylar da göz önüne alındığında, başa baş noktasının 600-700 milyon TL büyüklüğe geldiğini gördük.

Dolayısıyla kârlılık açısından zor bir sektörüz. Geçtiğimiz yıl fiyatlamalar ve finansal piyasalar açısından yatırım fonlarına bir geri dönüş yaşadık. Konjonktürel dönüşümlerle birlikte kendiliğinden olan gelişmeler de gördük.

İYİ BİR DÖNGÜDEYİZ

Yılın ikinci yarısında fonlar, kendi satışlarını kendileri yaptı. Bu şansı sektörün çok iyi değerlendirmesi lazım. Şu an iyi bir döngüdeyiz ama yatırımcılar çok detaylara bakmadan getiri elde etmek için fonlara yatırım yaptılar.

Bu fırsatı iyi kullanmalıyız. Yatırımcılar açısından düşünmeliyiz. İster robotik isterse manuel olsun belli yöntemlerle onları ve getirilerini korumamız gerekiyor.

Bununla beraber ama en önemlisi yatırımcının risk ve vadesini çok iyi belirleyip yatırımlarına bu şekilde yön vermesini öneriyorum. 2019'un ikinci yarısında gelen yatırımcı ilgisinin devamı için sürecin iyi yönetilmesi gerektiğini düşünüyorum.

ALTERNATİF VE ÖZEL FONLARA İLGİ OLUR

Faiz oranlarının düşük olduğu dönemde portföy yönetimine ilgi olur. Faizde tek haneye geçişten dolayı ilginin bu yıl da devamını bekliyoruz. Artık yatırımcılar fonlara yatırım yaptı ve öğrenmeye başladı.

Menkul kıymet fonları ile birlikte gayrimenkul yatırım fonlarına ve girişim sermayesi yatırım fonlarına da ilginin artmasını bekliyoruz. Ayrıca yüksek varlıklı ailelerin veraset yönetimleri için fonu bir araç olarak kullanacağını öngörüyoruz.

Bunu için 'Yadigar' adında bir proje başlattık. Aile varlıklarının bir sonraki nesle devrinde kayba uğramadan, aile içinde anlaşmazlığa neden olmadan sürdürülebilir olması gerekir. Bunun için aile varlıkları için özel kurulacak yatırım fonu çalışmaları yapıyoruz.

ESNEK UYGULAMA OLMALI

BES fonlarının TEFAS'a dahil edilmesi projesi oldukça güzel algılandı. Açık mimari uygulaması, sektörü geliştirici bir etki yapacak. Bu projenin bu yıl içinde gerçekleşmesi planlanıyor.

Sektörde önceki yıllarda yürürlükte olan yüzde 40 dağılım düzenlemesine rağmen rekabet dışı uygulamalar yaşadık. Bu yeni proje buna izin vermeyecek şekilde kurgulanmalı. Esneklik sağlayacak şekilde uygulama yapılmalı.

Fon katılımcısı, sistemde kalacağı süreye ve risk profiline göre belirlenen fonlar arasındaki seçiminde özgür olmalı. Sektöre de ancak bu şekilde faydası olur. Operasyonel olarak belirsizlikler halen var ancak ilk olması gereken BES fonlarının emeklilik şirketleri yerine portföy yönetim şirketlerince kurulması.

BES fonları portföy yönetim şirketleri sahipliğinde olursa daha iyi bir yapı oluşur. TEFAS projesi, umarım çok hızlı şekilde hayata geçer. Vergi konularında açık noktalar bırakılıyor. Uygulamada düzeltilecek algısı oluşuyor. Bu alanlarda düzenlemeler olmalı.

DİJİTAL PORTFÖY YÖNETİM ŞİRKETİ

Finansal yaşamın gittiği noktayı kendi akışlarımıza adım adım adapte ediyoruz. Örneğin, hisse senedi fonumuzu robot yönetiyor. Onun arkasından daha çok yatırımcıya ulaşmak için banka internet şubesinin çok ötesinde deneyimlerin yaşanacağını düşünüyorum.

Biz de buna en iyi ölçüde uyum sağlamayı planlıyoruz. Dijital projelerimiz var. Yapay zeka ve büyük veri gibi uygulamaların kullanımının önemini biliyoruz. Dijital portföy yönetim şirketi olma vizyonu ile hareket ediyoruz. Buna yönelik çalışmalar yapmamız gerekiyor. Yeni nesile hitap etmek için internet şubesinden öte bir deneyim sunmalıyız.