2018 yılı yatırım araçları açısından hayli zorlu geçmişti. Enflasyon yüzde 20,3’e çıkınca reel getiri neredeyse olanaksız hale gelmişti. Zaten yatırım fonlarına bakıldığında, altın ve kamu dış borçlanma araçları hariç, tüm fonlar reel olarak kaybettirmişti.

TALİP YILMAZ tyilmaz@ekonomist.com.tr

GÖZDE YENİOVA SAYLAK gyeniova@ekonomist.com.tr

CEREN ORAL BALABAN coral@ekonomist.com.tr

(5-11 Ocak 2020 tarihli sayıdan)

2019 yılı ise yatırımcının yüzünün güldüğü bir dönem oldu. Yıllık enflasyonun yüzde 11,84 seviyesinde gerçekleştiğini gördük. Bu dönemde, BES ve yatırım fonları tüm türlerinde enflasyonun üzerinde getiri sağladı.

Tabloları görmek için görsele tıklayın.

Bu durum, özellikle yatırım fonları pazarında yatırımcı ilgisinin artması sonucunu da beraberinde getirdi.

2020 yılına girerken jeopolitik riskler devam etmesine rağmen, dövizde stabilizasyon sağlandı.

Faizlerde getiriler artık ciddi şekilde geriledi. Türk yatırımcısının en çok tercih ettiği iki yatırım aracında getiriler düşerken, 2020 alternatif getiri arayışının arttığı bir dönem olacak.

İşte bu dönemdeki beklentileri ve yatırım stratejilerini, 2019'da fon türlerine göre en iyi getiriyi sağlayan fon şampiyonlarına sorduk.

Geçen yıl yatırım dünyası açısından dalgalanmanın yüksek olduğu bir dönem oldu. Döviz kurunda yaşanan dalgalanmaların etkisi devam ederken, yerel seçimler ve ABD ile ilişkilerdeki gerginlikler, yılın ilk yarısında daha temkinli olunması sonucunu doğurdu.

Ancak yılın ikinci yarısında, seçimlerin geride kalması, ABD ile ilişkilerin normalleşmeye başlaması, ABD başta büyük merkez bankalarının parasal genişleme politikaları ve makro göstergelerde toparlanma eğilimi piyasaları destekledi.

TCMB, olumluya giden tablo ile birlikte politika faizini son dört toplantısında 12 puan düşürerek yüzde 24 seviyesinden yüzde 12'ye çekti. Tüm bu gelişmeler piyasalarda yatırım araçlarının performansında belirleyici oldu.

Faizler çok hızlı bir şekilde geriledi, kur kısmen de olsa öngörülebilir hale geldi, BİST-100 Endeksi de oldukça yüksek performans gösterdi.

FONLARA İLGİ ARTTI

Faizlerdeki büyük oranlı düşüş sayesinde, uzun vadeli tahvillere yatırım yapan fonlar başta olmak üzere, para piyasası, kısa vadeli borçlanma araçları, özel sektör borçlanma araçları fonları çok büyük ilgi gördü.

Diğer taraftan altının uluslararası piyasalardaki yükselişi altın fonlarının performansını olumlu yönde etkilerken çok sayıda yatırımcı da bu fonları tercih etti. Yılın son çeyreğinde düşen faizlerin de etkisiyle hisse fonlara da ilgi arttı.

Portföy yönetim şirketlerinin çok farklı stratejilerle istikrarlı, sürdürülebilir ve nispeten yüksek getiri sağladıkları serbest fonlar, en fazla büyüyen fon türü oldu.

2018 yılı sonunda yatırım fonu pazarının büyüklüğü 41,4 milyar TL iken, 2019 yılının sonuna gelindiğinde büyüklük yüzde 121,9 artışla 91,8 milyar TL'ye geldi. Yine bireysel emeklilik tarafına bakıldığında 2018 sonunda 87,8 milyar TL olan büyüklük, 2019 yılı sonunda yüzde 35,1 artışla 118,6 milyar TL'ye ulaştı.

GETİRİLER DE MEMNUN ETTİ

Nitekim bu yönelimin karşılığı reel getiri oldu. BES ve yatırım fonları, 2019'da getiri açısından da yatırımcısını memnun etti. 2019 yıl sonunda enflasyon yüzde 11,84 seviyesinde gerçekleşmişken, yatırım fonlarının aynı dönemde ağırlıklı ortalama getirisi yüzde 22,4 oldu. BES fonlarının aynı dönemdeki getirisi ise yüzde 28,2 seviyesinde gerçekleşti.

Değerlendirme yaparken yatırım araçlarının performansına da bakmak gerekiyor. Böylece fonların performansı daha net anlaşılabilir. Buna göre 2019'un yatırım aracı ise altın oldu.

Cumhuriyet altını yatırımcısına yüzde 33,7 kazandırdı. Bonoların getirisi yüzde 31,4 seviyesinde gerçekleşti. 2019'da borsa yüzde 25,4, TL mevduat yüzde 19,5, Brent petrol ise yüzde 23,3 getiri sağladı. Bu dönemin düşük getirili yatırım aracı ise döviz oldu. Dolar yüzde 12,6'lık ve Euro yüzde 10,5'lik getiride kaldı.

ŞAMPİYON FON YÖNETİCİLERİ

Genel olarak 2020 yılına bakıldığında dövizde daha istikrarlı bir durum ve faizde daha düşük seviyeler söz konusu.

Piyasalarda getiriler daha zor sağlanırken jeopolitik riskler de piyasalarda tansiyonun dönem dönem artmasına neden oluyor. İşte böyle bir ortamda getiri sağlamanın daha zorlaştığı 2020 yılına giriliyor.

Buradan yola çıkarak 2019'da fon türü bazında yüksek getiri sağlayan fon yöneticileriyle konuştuk. 2020 beklentilerini ve yatırımcılara tavsiyelerini aldık. Burada önemli bir konuyu belirtmekte fayda var.

Büyük tablolarımızda, 20 milyon TL'nin altında büyüklüğe sahip fonları ve BES fonlarını değerleme dışında tuttuk.

İLK 10'DAKİ FONLAR

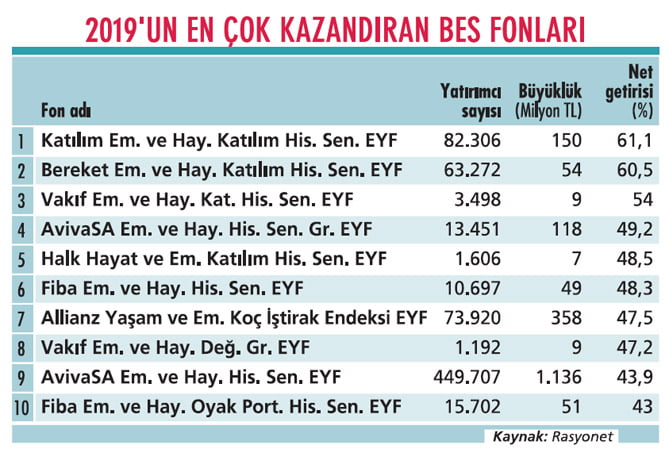

BES fonları arasında, en fazla getiriye sahip fonların hepsini hisse senedi fonları oluşturuyor. İlk üç sırada yer alan hisse senedi fonlarının hepsi de Yüksek Riskli Katılım Fonları kategorisinde yer alıyor.

BES fonları arasında Katılım Emeklilik'in hisse senedi fonu yüzde 61,14 getiriyle ilk sırada yer alıyor. Onu Bereket Emeklilik'in hisse senedi fonu yüzde 60,52 ile ve Vakıf Emeklilik'in hisse senedi fonu yüzde 54,01 ile takip ediyor.

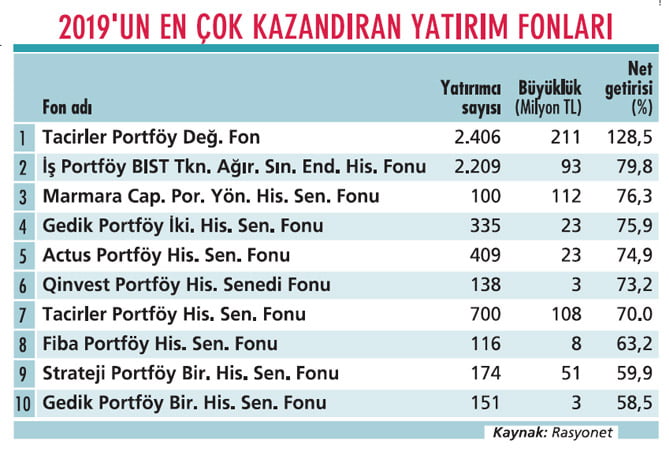

Yatırım fonları tarafında da yine en çok getiri sağlayan fon türleri hisse senedi fonlarından oluşuyor. En yüksek getiriyi Tacirler Portföy Değişken Fonu yüzde 128,5 getiriyle sağlamış durumda.

Onu Endeks Hisse Senedi Fonları kategorisindeki hisse fonu olan İş Portföy BİST Teknoloji Ağırlıklı Hisse Senedi Fonu yüzde 79,8 getiriyle takip ediyor. Marmara Capital Hisse Senedi Fonu da yüzde 76,3 getiri sağlayarak üçüncü sırada yer alıyor.

Peki, şampiyon fonların yöneticileri ne öngörüyor, ne tavsiye ediyor? Yeni yılda yatırım stratejinize iyi bir katkı yapacağını düşündüğümüz önerileri paylaşıyoruz.

CAN ÖZÇELİK AK PORTFÖY HİSSE SENEDİ FONLARI PORTFÖY YÖNETİCİSİ

“HİSSE SENETLERİNİN AĞIRLIĞI ARTACAK”

NASIL BAŞARILI OLDU?

AvivaSa Emeklilik Hisse Grup EYF fonu, geçen yıl yüzde 49,2 getiri sağladı. Uzmanlaşmış insan kaynağımız ile portföy yönetimi süreçlerini yürütüyoruz. Fonumuzun başarısında, konjonktüre uygun hisse senedi seçimi ve piyasaların içinde bulunduğu durumla doğru orantılı portföy yönetim stratejisi önemli rol oynadı.

Yatırım süreçlerimizde güncel makro ekonomik ve finansal gelişmeler ışığında niteliksel ve sayısal analizler yaparak oluşturulan farklı vadelerdeki stratejiler ve doğru risk-getiri bakış açısı ile optimal varlık seçimini amaçlıyoruz. 3Global yatırım süreçleri entegre risk yönetim anlayışı ile desteklenirken tüm yapı iç kontrol sistemleri ile denetleniyor. Bunun beraberinde değişen yatırımcı ihtiyaçlarını ve trendleri çok yakından izliyoruz.

Tabloyu görmek için görsele tıklayın.

2020'DE NE BEKLİYOR?

Mali ve parasal destekleyici politikaların hızlanarak devam etmesi, gelişmekte olan ülkeler için olumlu olacak. Bu durumun Türkiye gibi mevcut değerlemeleri cazip düzeylerdeki ülkelere olan fon akışlarının artmasına neden olması beklenebilir. Bu noktada son dönemde yaşanan ekonomik dengelenme sürecinin etkisiyle kapanan cari açık ve

düşüş trendindeki enflasyon Türkiye özelinde destekleyici unsurlar olacak. Hisse senetlerinin cazibesinin önceki dönemlere göre daha fazla olduğunu gözlemliyoruz. Dolayısıyla fonumuzun başarılı bir performans göstermesini bekliyoruz.

NE TAVSİYE EDİYOR?

Türk hisse senetlerinin uluslararası yatırımcılar açısından cazip seviyelerde olduğunu söyleyebiliriz. Yılın ikinci yarısında düşen faizler ve kurdaki stabilizasyon ise son dönemde düşük performans gösteren borçlu ve açık pozisyonu olan şirketleri olumlu yönde etkileyecek. Faizlerdeki düşüş trendiyle beraber tasarruf sahiplerinin portföylerinde Türk hisse senedi ağırlıklarını artırmaları rasyonel görünüyor.

GÜÇLÜ ÇOLAK YAPI KREDİ PORTFÖY EF HİSSE SENEDİ FONLARI GRUP MÜDÜRÜ

“UZUN VADELİ PERSPEKTİFLE BAKILMALI”

NASIL BAŞARILI OLDU?

Allianz Yaşam ve Emeklilik Karma Emeklilik Yatırım Fonu'nun başarısının sırrı portföy yönetiminin yanı sıra yatırımcı ihtiyaçlarına uygun varlık dağılımı ortaya koyarak fon yapısı oluşturmamızda yatıyor.

Bu fon, portföyü çeşitlendirmek ve riski dağıtmak üzere kurgulandı. Aynı anda birden fazla para birimine ve finansal enstrümana yatırım yapan fon, bu varlıkların birbiriyle ters yönlü fiyat ilişkisi sayesinde uzun vadede dengeli, tatmin edici getirisiyle yıllardır ayrışıyor.

Tabloyu görmek için görsele tıklayın.

2020'DE NELER BEKLİYOR?

2020'de bu dağılımın mevduat faizinden daha iyi getiriye sahip olmasını bekliyoruz. 2020'de yüzde 3'lük ekonomik büyüme öngörüyoruz. Bu rakamı ortaya çıkaracak sanayi şirketlerinin borsada iyi bir yıl geçirmesini bekliyoruz.

Düşük TL faizler de hisseleri destekleyecek. Fon portföyünde bulunan Türkiye Hazinesi Eurobond'ları ise düşük faiz ortamında cazip getiri fırsatı sunuyor. Dolar bazında yüzde 5-6 olan Eurobond faizleri, Türkiye risk priminin düşmesiyle Eurobond'ların da iyi bir yıl geçireceğini müjdeliyor.

NE TAVSİYE EDİYOR?

Yatırımcının getiri ve risk algısını belirleyerek ona göre bir varlık dağılımı oluşturması en doğrusuyken sistemde kalacağı süreye yani emekliliğe hak kazanacağı yıla kalan süreye göre alacağı risk daha yüksek olabilir.

Yatırımcılar danışmanların da yönlendirmesiyle belirli periyodlarda konjonktürel değişimler ve beklentilere göre portföylerini gözden geçirerek varlık alokasyonlarını güncellemeli. Bu gözden geçirmeleri piyasalarda görülebilecek dalgalanmalar, kısa vadeli hareketler esnasında yapmaktan kaçınmalı ve uzun vadeli perspektifte portföylerini değerlendirmeli.

FATİH BOZKURT KATILIM EMEKLİLİK FON YÖNETİMİ VE FON HİZMET MÜDÜRÜ

"FONLAR, RİSK TERCİHİNE GÖRE SEÇİLMELİ"

NASIL BAŞARILI OLDU?

2019'da 'Katılım Fonları-Yüksek Riskli Katılım Fonları' kategorisinde yüzde 61,1 getiriyle birinci olan Katılım Emeklilik ve Hayat Katılım Hisse Senedi EYF'mizin başarısını QInvest'e borçluyuz.

QInvest, 2019'da temel değerleme açısından cazip seviyelerde olan ve dağılımda endeks ağırlığı yüksek şirketlerden ziyade potansiyel değerinin çok altında olduğunu düşündüğü şirketlere ağırlık verdi. 2019 ikinci yarıda alternatif maliyetlerin azalmasıyla hisse piyasası olumlu seyrederken değerleme iskontosu yüksek şirketler de daha yüksek performans göstererek ayrışmaya destek oldu.

2020'DE NELER BEKLİYOR?

QInvest ile değer bazlı yatırım stratejisini sürdürerek orta ve uzun vadede katılımcılarımızın getirilerini artırmaya devam edeceğiz. 2020'de 2019'daki gibi hisse fonda yüzde 60'lık performans beklentisine girilmemesi gerekiyor.

Özellikle düşen faiz ortamında sabit getirili tarafta düşen getiri beklentilerinin, daha yüksek riskli araçlara getiri beklentisiyle bu tarafa bir yönelim yarattığı görülüyor.

NE TAVSİYE EDİYOR?

Risk tercihine göre getiri beklentisine girilmeli ve fon tercihinde bulunulmalı. Piyasalardaki ana kuralın, risk getiri asimetrisine göre hareket etmek ve düşük riskle yüksek getiri beklentisine girmemek olduğunu vurgulamakta fayda var.

Buradan yola çıkarak ancak yüksek risk tercihinde bulunulduğunda 2019'daki gibi yüzde 60'lık bir getiri beklentisine girilebileceğini de ayrıca belirtmek isterim.

HÜSEYİN GAYDE İS PORTFÖY HİSSE SENEDİ PORTFÖY YÖNETİMİ BÖLÜM MÜDÜRÜ

'TEKNOLOJİ FONU CAZİP FIRSATLAR SUNUYOR"

NASIL BAŞARILI OLDU?

İş Portföy BİST Teknoloji Ağırlık Sınırlamalı Endeksi Hisse Senedi Fonu 2019'da yüzde 79,8 getiri sağladı. Teknoloji Sektör Endeksi'ne dahil olan şirketlerin hisse senetlerine yatırım yapan, pasif yönetim stratejisiyle yönetilen bir fon.

Fon portföyünün en az yüzde 80'i devamlı olarak baz alınan endeks kapsamındaki menkul kıymetlere yatırılıyor. Fonun, teknoloji sektöründeki ileriye yönelik hızlı gelişim beklentisini ve içerisinde bulundurduğu şirketlerin büyüme potansiyelini yansıtması uzun vadede yatırımcılara cazip yatırım fırsatları sunabiliyor.

Fonumuz, teknoloji şirketlerindeki getiri fırsatlarından yararlanmak isteyen ve piyasadaki dalgalanmaların riskini alabilecek yatırımcılara önerdiğimiz fonlarımızdan.

2020'DE NE BEKLİYOR?

2020 yılı boyunca küresel anlamda artış gösteren teknoloji sektöründeki harcamalar ile beraber global teknoloji şirketlerindeki büyüme ve kârlılık artışının yatırımcıların ilgisini çekmeye devam etmesi bekleniyor.

Türkiye'de de gelişen teknoloji sektörüyle beraber şirketlerin büyüme ve kârlılık performansı paralelinde Teknoloji Endeksi'nin getirisi diğer endekslerden olumlu yönde farklılaştı. İş Portföy fonunun getirisinin alternatif yatırım araçlarıyla karşılaştırıldığında da görece daha iyi performans gösterdiği görüldü.

NE TAVSİYE EDİYOR?

2020 yılında da global piyasaların seyrini, ekonomik büyüme ve likidite koşulları belirleyecek. Düşen enflasyon, büyümede beklenen ivmelenme, borçlanma maliyetlerinde yaşanan düşüş, mevcut performansın barındırdığı iskonto seviyesi gibi faktörler, gelişmekte olan ülkeler sepetinde Türkiye'yi ön plana çıkarıyor.

ZİYA ÇAKMAK QNB FİNANS PORTFÖY PORTFÖY YÖNETİMİ GRUP YÖNETİCİSİ

'PORTFÖYLERDE ALTINA MUTLAKA YER VERİLMELİ'

NASIL BAŞARILI OLDU?

QNB Finans Portföy Altın BYF, altının TL cinsinden performansını yansıtmayı hedefleyen bir borsa yatırım fonu. Fon geçen yıl yüzde 32,5 prim yaptı. Altın 2019'u yıllık yüzde 18,7 artışla 1.517 dolar/ ons seviyesinde kapattı.

2019'da merkez bankalarının genişleyici adımları ve jeopolitik riskler sonucunda uluslararası piyasada yükselen altın fiyatlarına ek olarak dolar/TL'de 2019'daki yükseliş de fonun getirisine pozitif yansıdı. Altının güvenli liman olması ise global olarak, risk alma iştahının az olduğu ortamda tercih edilen bir varlık sınıfı oluşundan kaynaklanıyor.

2020'DE NELER BEKLİYOR?

2020'de de altın fiyatlarını destekleyen ortamın devamını öngörüyoruz.

Bir yandan bol likidite ortamının ve merkez bankalarının genişlemeci politikalarının devamını beklerken, ABD ile özellikle İran ve diğer ülkeler arasında artan politik gerginlikler de bu görüşümüzü destekliyor.

2019'a damga vuran ABD ve Çin arasındaki ticaret savaşları da yine altını pozitif etkileyecek etkenler arasında. Buna ek olarak ABD'de 2020'deki başkanlık seçimi de volatiliteyi artırması muhtemel gelişmeler arasında sayılabilir.

NE TAVSİYE EDİYOR?

Yatırımcıların portföylerinin belli bir yüzdesinin altında olması gerektiğini düşünüyoruz. 2020'de ılımlı bir büyüme sergilemesi beklenen Türkiye ekonomisinin, global merkez bankalarının genişleyici adımlarından faydalanmaya devam edeceğini tahmin ediyoruz.

Düşen faiz ortamında getiri arayan yatırımcıların, daha riskli varlıklara yönelmelerine karşılık, portföylerinin belli bir kısmını da riskten korunma amaçlı altına ayırmaları uygun olabilir.

OĞUZ ZİDDİOĞLU TACİRLER PORTFÖY KIDEMLİ PORTFÖY YÖNETİCİSİ

'EN İSTİKRARLI YATIRIM FONLARI SEÇİLMELİ'

NASIL BAŞARILI OLDU?

2019 yılında Tacirler Portföy Değişken Fon'umuz yüzde 128,5 gibi yüksek bir performans sergiledi. Hızlı değişen piyasa koşullarına göre esnek yönetilen bu fonumuz farklı varlık sınıfları kullanarak efektif bir çeşitlendirmeye gitti.

Genel piyasa için olumlu görüşümüzün olduğu 2019 yılı için, nispeten küçük ve orta ölçekli, makul değerinin altında işlem gören ve yüksek büyüme potansiyeli olan hisse senetlerine ağırlık verdik. Bunun yanı sıra, gerek yurtiçi gerekse yurtdışında vadeli işlem ve opsiyon piyasalarını kullanarak yatırımcıları koruma altına almayı hedefledik.

2020'DE NELER BEKLİYOR?

2020 yılında 2019 yılına göre daha ihtiyatlı olmamıza rağmen genel piyasa için olumlu görüşümüzü koruyoruz. Daha aktif bir portföy yönetimi tercih eden ve yüksek risk profiline sahip yatırımcılarımız için bu fonumuzu tavsiye etmeye devam ediyoruz.

NE TAVSİYE EDİYOR?

Yatırımcılar kısa vadeli beklentilerle yatırım kararı vermemeli. Yatırım fonları seçerken kısa vadeli değil tüm zaman dilimlerini göz önünde bulundurarak en istikrarlı yatırım fonlarını seçmelerini önerebiliriz. Yatırımcılara risklerini mutlaka dağıtmalarını tavsiye edebiliriz.

HAYDAR ACUN MARMARA CAPİTAL VARLIK YÖNETİMİ YÖNETİCİ ORTAĞI

“UZUN DÖNEMLİ YATIRIM YAPILMALI”

NASIL BAŞARILI OLDU?

Marmara Capital Hisse Fonu geçen yıl yüzde 76,3 prim yaptı. Fonu uzun dönemli bir bakış açısıyla değerlendiriyoruz. Bu stratejiyle fonu, şirkete ortak oluyormuşuz gibi temel analiz yaparak hisse seçimiyle yönetiyoruz.

Fonu yönetirken al-sat günlük işlemler yapmıyoruz. Fonu kendi paramız gibi yönetiyoruz çünkü kendi paramız da fonda bulunuyor. Sonuç olarak yatırımcı para kaybederse bizi de etkiliyor. Bağımsız bir şirketiz. Dolayısıyla yatırım kararını kimseye danışmadan, komitelerden onay almak zorunda kalmadan ama en önemlisi çıkar çatışması yaşamadan alıyoruz.

2020'DE NE BEKLİYOR?

2020'de tabii ki aynı getiriyi yakalamamız söz konusu olmayabilir ama elimizden geleni yapmaya tıpkı son altı yılda yaptığımız gibi devam edeceğiz. Piyasanın gidişatı da önemli ama son altı yılda şunları başardık: Faizlerden daha fazla kazandırdık ve borsanın getirisinden 3-4 kat daha fazla getiri elde ettik.

NE TAVSİYE EDİYOR?

Son zamanlarda fonun performansı iyi olduğu için TEFAS'tan yatırımcıların fona ilgisinin arttığını görüyoruz. Bu yatırımcıların birçoğu ise piyasada bir düzeltme olduğunda muhtemelen satış yapıp çıkıyor. Biz bu şekilde yatırım yapmalarını istemiyoruz.

Bizim fonumuza yatırım yapanlar uzun dönemli ve sabırlı olmalı. Hisse senedi alır gibi fon işlemi yapılması doğru değil. Yatırımcılar, mutlaka birikimlerinin bir kısmını çocuklarının geleceği için ya hisse senedinde ya da bizim gibi fonlarda tutmalılar. Ayrıca şirketlere de tavsiyem bu yönde.

OKAN ALPAY TACİRLER PORTFÖY GENEL MÜDÜRÜ

“YATIRIM SEPETİ OLUŞTURULMALI”

NASIL BAŞARILI OLDU?

Özel sektör borçlanma araçları fonumuz yüzde 42 oranında kazandırdı. Yılbaşında strateji değişikliğine gidip daha riskli gördüğümüz sektörlerden çıkış yaptık ve nispeten düşük kredi riskine sahip sektörlere olan yatırımlarımızı artırdık.

Durasyon ve kredi riskine odaklandığımız bu yılda fon getirimizin pozitif ayrıştığını gördük. Bunun yanı sıra, kısa ve orta vadede fırsat gördüğümüz alanlarda farklı yatırım araçları kullanarak taktiksel yatırımlar yaptık. Böylece yatırımcılarımıza ek getiri sağlamayı da başardık.

2020'DE NELER BEKLİYOR?

Faizlerin düşüş patikasına girmiş olması, yüksek getirili ürünlere olan ilgiyi artırdı. Özel sektör borçlanma araçları fonları 2019 yılında yüzde 50'nin üzerinde büyüme kaydetti.

düşüş trendi bu yıl da sürecek gibi görünüyor. Dolayısıyla yatırımcıların bu ilgisinin 2020 yılında da devam edeceğini düşünüyoruz. 2019 yılında izlediğimiz stratejiyi bu yıl da sürdürerek istikrarlı getiri sağlamayı amaçlıyoruz.

NE TAVSİYE EDİYOR?

Yatırımcıya en büyük tavsiyemiz kısa vadeli beklentilerle hareket etmemeleri yönünde. Kısa dönem performanslar yerine, fonların bir, üç, hatta beş yıllık performanslarını inceleyerek uygun yatırım fonu seçmelerini öneriyoruz. Ayrıca tek bir yatırım aracına odaklanmak yerine bir yatırım sepeti oluşturulmalı.