Yılbaşından eylül ayına kadar olumlu bir trend sergileyen piyasalarda son dönemde negatif gelişmeler nedeniyle düzeltmelerin olduğu gözleniyor. Kuzey Irak referandumu ve Suriye, vergi artışlarının etkileri, büyümeye yönelik endişeler ve son olarak ABD ile vize krizi yatırımcıların kafasında soru işaretleri yaratmış durumda. Buradan yola çıkarak uzmanlarla konuştuk ve 15 soruda piyasaların yönünü araştırdık.

TALİP YILMAZ GÖZDE YENİOVA

tyilmaz@ekonomist.com.tr gyeniova@ekonomist.com.tr

Uzmanların genel görüşüne göre, son dönemdeki olumsuzlara rağmen global tarafta gelişen piyasalar adına bir bozulma beklenmiyor. Türkiye özelinde haberlerle dönem dönem kırılmalar olabilir. Ancak bunlar da yatırım fırsatı olarak kullanılabilir. Uzmanların önerilerinde ise hisse senedi, TL mevduat ve döviz ürünleri öne çıkıyor.

Tabloyu görmek için görsele tıklayın.

Global piyasalarda yılbaşından bu yana devam eden pozitif görünüm eylül ayında FED’den yapılan şahin açıklamalardan sonra özellikle gelişmekte olan ülke piyasaları için yatay bir görünüme sahne oldu. Kuzey Kore ile ABD arasındaki gerginlik, Çin’in borç stokuna ilişkin endişeler, İspanya’daki referandum, pozitif görünümün değişmesinde etkili olan diğer faktörleri oluşturdu.

Global piyasalarda yılbaşından bu yana devam eden pozitif görünüm eylül ayında FED’den yapılan şahin açıklamalardan sonra özellikle gelişmekte olan ülke piyasaları için yatay bir görünüme sahne oldu. Kuzey Kore ile ABD arasındaki gerginlik, Çin’in borç stokuna ilişkin endişeler, İspanya’daki referandum, pozitif görünümün değişmesinde etkili olan diğer faktörleri oluşturdu.

Türkiye özelinde ise Kuzey Irak Bölgesel Yönetimi’nin düzenlediği referandum ve Suriye ve Kuzey Irak’a askeri operasyon beklentileri kurlarda yukarı yönlü harekete neden olurken hisse senedi piyasalarında risk algısının değişmesine yol açtı. Orta Vadeli Program’ın (OVP) açıklanmasıyla birlikte duyurulan vergi artışları da piyasalara kâr satışı için neden sundu.

Son olarak ABD ile Türkiye arasında karşılıklı olarak vize başvurularının askıya alınması diplomatik kriz olarak değerlendirildi ve piyasalarda sert fiyatlamalara neden oldu. Sonrasında FED tarafında gelişmekte olan piyasalara yönelik olumlu beklentiler ve vize krizine yönelik görüşme trafiğinin başlayacağı haberleri olumsuz havayı biraz olsun dağıttı.

Bu süreçte BIST-100 110.000 seviyelerinden 101.000’e geriledi ve sonrasında 106.000 seviyelerine hareket etti. Dolar/TL, 3,43’ten vize kriziyle birlikte gün başlangıcında Uzakdoğu piyasalarında 3,90’ı gördü ve sonrasında 3,60-3,70 arasında dalgalanmaya başladı. Gösterge faiz yüzde 11,8’lerden yüzde 12,5’e çıktı ve şimdilerde yüzde 12 seviyesinin üzerinde.

Gram altın fiyatı ise bölgesel riskler, Kuzey Kore gerginliği ve son olarak ABD ile vize krizi gelişmelerinin ardından 155,7 TL ile tüm zamanların en yüksek seviyesini gördü. Bölgesel riskler dikkate alındığında gram altın 150 TL’nin üzerinde seyretmeye devam ediyor.

Bundan sonra piyasaların yönünü analiz etmek üzere 15 soruda uzmanların görüşünü aldık.

1- Piyasaların vize krizine verdiği tepkiyi değerlendirir misiniz? Bu tepki normal mi? Bundan sonra piyasalar hangi başlıkları izleyecek?

ING Yatırım Genel Müdürü Bülent Altınel'e göre, piyasalar genel olarak belirsizlikten tedirginlik duyar ve bu durumu fiyatlamalara yansıtır. Olumsuz algılanabilecek yeni haber akışının olmaması halinde de ilk verilen tepkinin şiddeti azalır hatta fiyatlarda kısmen geri çekilme yaşandığı gözlenebilir. Son yaşanan gelişmelerin de bu duruma örnek olduğunu söyleyen Altınel, "Eğer piyasalar bu durumun kalıcı olacağını düşünmüş olsaydı daha sert tepki verebilirdi" diyor. Önümüzdeki günlerde ise piyasalar için FED'in faiz arttırma ve bilanço küçültme planları gelişmekte olan ülkelere risk iştahını belirleyici unsur olacak. Diğer taraftan ABD-Türkiye ilişkileri, Suriye'deki gelişmeler ve Kuzey Irak meselesi piyasalarca yakından takip edilecek.

2- Global piyasalarda, gelişmekte olan ülkeler için olumlu hava devam eder mi?

Zayıf dolar, düşük faiz, güçlü gelişmekte olan borsalar trendinin şimdilik devam edeceği görülüyor. Küresel risk iştahındaki düzelme devam ediyor. Enflasyondaki düşüşün geçici olmayabileceğine yönelik endişelerin öne çıktığı FED tutanakları sonrası dolar zayıflarken ABD tahvilleri değer kazandı. Aralık ayı faiz artış ihtimalinde bir değişiklik yok. Gelişmekte olan piyasalara yönelik risk iştahı güçleniyor. İş Yatırım analistleri, paranın bol, ucuz varlığın kıt olduğu bir konjonktürde gelişmekte olan piyasalara para akışının devam etmesini bekliyor. Analistlere göre, vize kriziyle ilgili olarak ABD'den bir heyetin gelecek olması, bu ay dünya ortalamasına göre yüzde 6 aşağı performans sergileyen Türk varlıklarını destekleyebilir.

3- Borsa gelişmekte olan piyasalara göre iskontolu mu? Ne yapmalı?

Vize krizi sonrası yaşanan sert satışlarla birlikte Borsa İstanbul’un gelişmekte olan piyasalara göre iskontosu yüzde 40’a gelerek tarihi dip seviyelerine yaklaştı. Bu seviyeleri alım fırsatı olarak gördükleri konusunda yatırımcıları bilgilendirdiklerini söyleyen Yatırım Finansman Genel Müdürü Ömer Eryılmaz, yüzde 38 ile yüksek iskontonun devam ettiğini belirtiyor. Eryılmaz, geri çekilmelerin uzun vadeli yatırımcılar için alım fırsatı olarak değerlendirilmesi gerektiğini anlatıyor.

4- Olası negatif ve pozitif faktörlerin borsaya yansıması nasıl olur?

Kuzey Irak ve Suriye'deki gelişmelerin, ABD ile ilişkilerin, dördüncü çeyrek büyümesindeki soru işaretlerinin ve vergi artışlarının sektörlere muhtemel etkilerine değinen Ata Portföy Genel Müdür Yardımcısı Cemal Demirtaş, piyasada güçlenmelerin ardından olumsuz haberlerde yine kuvvetli satışların gelebileceği yorumunu yapıyor. Demirtaş'a göre, bölgesel tansiyonun daha hızlı düşmesi, ABD faiz artırımlarının beklentilerden yavaş gerçekleşmesi ve gelişmekte olan ülkelere olan fon girişlerinin artması durumunda Türkiye de bu durumdan faydalanabilir. Sonuçta borsada hedef değerlerinin 12 aylık dönemde 128.000 olduğunu anlatan Demirtaş şunları söylüyor: "Kısa vadede, önümüzdeki 3-6 aylık dönemde, bölgesel ve genel anlamda artan jeopolitik riskler piyasaları bir süre rahatsız edebilir. Ayrıca vergi artışlarının ekonomiye muhtemelen etkileri, KGF'nin katkısının yılın ilk dokuz ayındaki gibi olamayacağı beklentileri, çok güçlü bir dokuz ayın ardından son çeyrekte ve 2018 yılının ilk çeyreğinde büyümenin de hız kesmeye başlayabileceği yönünde oluşan riskler de kısa vadede borsada baskı yaratabilir"'

5- Gösterge faiz çift hanede tutunmaya devam edecek mi?

Uzmanlar yakın vadede faizdeki yüksek seyrin korunacağını ve iki yıllık tahvilin bileşik faizinin yüzde 12 seviyesinin üzerinde tutunacağını düşünüyor. Türkiye 10 yıllık tahvil faizlerinde yüzde 11,5 seviyelerinden tepkilerin geldiği görülüyor. Bu süreçte yüzde 11,1 seviyelerine kadar gerileme olabilir. Ancak yüzde 10,7 seviyeleri aşağı yönlü geçilmediği sürece, orta vadede yüzde 11,2’lerin üzerindeki hareket dikkat çekici olabilir.

6- TL faiz tarafında hangi yatırım aracı öne çıkıyor?

Enflasyonun çift haneli seviyelerde olduğu bu süreçte yılın son çeyreğine yönelik beklentiler de önemli bir düşüşe işaret etmiyor. Bu durumda tahvil ve bono yerine öne çıkan yatırım aracı, faizi yıllık bazda yüzde 14-15 seviyelerinde seyreden mevduat. Bunun yanında özel sektör tahvili veya özel sektör tahvili fonları da yatırımcıların tercihleri arasında olmaya devam ediyor.

7- Dolar/TL'de bundan sonraki beklentiler nedir? Yıl sonu için yeni denge seviyeleri neresi?

ABD ile yaşanan vize krizi sonrası yurtiçi piyasalar açılışta sert tepkiler verse de haftanın devamında toparlanma çabalarının oluştuğunu izledik. Dolar/TL'de 3,80'li seviyelerin hatta Uzakdoğu'da açılışta 3,90'ın görülmesinin ardından 3,70'in altına doğru hareketler gözlendi. ABD'nin vize kararının ardından Türkiye'ye bu krizin aşılması amacıyla gelecek heyet ile yapılacak görüşmelerden çıkacak sonuçlar yakından izlenecek. Vize sorununda uzlaşma sağlanması piyasalardaki stresi azaltabilir. Dolar/TL'de yönün yukarıyı işaret etmeyi sürdüreceğini söyleyen Ahlatcı Yatırım Menkul Değerler Genel Müdürü Tuncay Karahan, şöyle devam ediyor: "Düzeltme hareketi 3,65-3,60 bölgesine doğru bir hareket getirdi. Fakat teknik olarak baktığımızda 3,60 üzerinde kalındığı sürece kurda yeniden 3,70-3,80 bölgesine doğru hareket olanağı var. Vize krizinin çözüme kavuşması ihtimalinin gerçekleşmesi durumunda yurtiçi piyasalarda yaşanacak rahatlamayla 3,60'ın altında hareketler meydana gelirse, 3,55-3,50 bölgesine doğru hareketler görülebilir."

8- Dolar/TL'yi etkileyecek gelişmeler neler olacak?

Zaman zaman piyasalarda oynaklık gözlenebilecekse de, TCMB'nin bir süre daha sıkı para politikası uygulamasını devam ettireceği varsayımı altında, yabancı yatırımcıların 'carry trade' olanağı sürdükçe TL'ye ilgisinin devam edebileceği düşünülüyor. Yıl sonu için 3,60-3,70 seviyeleri yeni denge seviyeleri olarak gösteriliyor. TL ve TL varlıkları üzerindeki jeopolitik risklerden kaynaklanan 'iskontonun nedeni ABD ile olan gergin ilişkiler. Öte yandan TL'nin seyrini belirleyen tek faktör jeopolitik riskler değil. Global likidite koşulları ve burada da FED ile diğer büyük merkez bankalarının kararları da kurları etkiliyor. Bir de tabii ki Türkiye ekonomisindeki gidişat ve uygulanan para politikası kurlar üzerinde etkili oluyor. ABD'den gelen olumlu veriler ve FED'in faiz artırım ve bilanço küçültme sürecine başlaması, doların önümüzdeki günlerde yükselişine hız kazandırabilir.

9-Altın fiyatları yeni gelişmelere nasıl tepki verdi? Altında TL ve ons olarak beklentiniz nedir?

Altın fiyatları ons tarafında ABD'den gelen verilere ve jeopolitik risklere göre dalgalanmaya devam ediyor. FED'in aralık ayında faiz artıracağına dair beklentilerin keskinliğini koruması ve Başkan Trump'ın vergi reformunu kongreden geçirebileceği beklentisi altın fiyatlarında baskı yaratıyor. Diğer yandan Kuzey Kore ile yaşanan gerginlik jeopolitik riskler bakımından altın fiyatlarının daha fazla düşüş yaşamasını engelliyor. Ons altında 1.295 direnci önemini koruyor. Bu seviye üzerinde kalıcılık sağlanabilirse alımlar hız kazanabilir ve 1.305-1.315 bölgesine doğru bir hareket meydana gelebilir. Gram altında ise hem küresel jeopolitik gelişmeler hem de Türk Lirası'nda son günlerde yaşanan olayların etkileriyle oluşan değer kaybı yukarı yönlü hareketleri destekler nitelikte oldu ve gram/TL 155 TL ile rekor seviyesini gördü. Önümüzdeki süreçte bu gelişmelere bağlı olarak gram altında 150 TL üzerinde kalıcılık sürdükçe, yukarı yönde 155-160 TL bölgesine doğru hareketler görülebilir.

10- Gram altında dip seviye neresi olarak görülüyor?

Altında dolar/TL tarafındaki hareketin gram fiyatlarını yukarı çektiğini gördüklerini söyleyen ALB Menkul Genel Müdürü Cihan Aluç, bu süreçte hane halkının daha çok satışa yöneldiğine dikkat çekiyor. Aluç, "Ons tarafında son günlerde ABD 10 yıllık faizlerindeki gerilemeye paralel olarak bir tepki hareketinin geldiği görülüyor. Ons tarafında 1.292 dolar üzerine yerleşmeler yaklaşık olarak 20 dolarlık bir çıkış yaşatabilir. Bu durumda kısa vadede gram altında 147 TL seviyelerini dip olarak kabul edebiliriz" diyor.

11- Faiz tarafında ne bekleniyor?

Son yaşanan gelişmelere dayalı olarak içinde bulunulan belirsizlik ve jeopolitik risklerle birlikte yükselişe geçen tahvil faizleri, önümüzdeki süreçte bu belirsizliklerin süreceği beklentisi altında yükselişine devam edebilir. Siyasi risklere ek olarak enflasyonun çift hanelerde seyretmesi ve bu nedenle Merkez Bankası'nın sıkı para politikası uygulamaya devam etmesi de tahvil faizlerinin önümüzdeki haftalarda da yüksek seviyelerde kalacağı beklentisine yol açıyor. Bununla birlikte küresel boyutta tahvil faizlerinin yükselmeye devam etmesiyle beraber gelişmekte olan ülke tahvilleri geneline para girişlerinin yavaşlaması beklentisi de faizlerin yüksek seyrini korumasında etken olabilir.

12- Yatırım fonu pazarında hangi ürünler tercih ediliyor, hangi fonlar kazandırıyor?

Yatırım fonu platformu TEFAS’ın verilerine göre platformdaki fonların toplam büyüklüğü 44,1 milyar TL. Burada en büyük payı 22,7 milyar TL ile borçlanma araçları alıyor. Onu 14,1 milyar TL ile para piyasası fonları takip ediyor. Hisse fonlar ise 2 milyar TL ile üçüncü sırada yer alıyor. Ancak son bir yıllık getiriler itibarıyla bakıldığında, hisse fonlar yüzde 35 getiriyle ilk sırada bulunuyor. Onu yabancı hisse fonlar ağırlıklı fon sepeti fonları yüzde 22,7 getiriyle takip ediyor. Karma fonlar ise yüzde 19,1 getiriyle üçüncü sırada yer alıyor. Deniz Portföy Genel Müdürü Fatih Arabacıoğlu, "Son dönemde dövizdeki hareketlilikten dolayı Eurobond fonlara ilgi var. Karma fonlarda da talep artıyor, Tahvil, ÖST ve hisse fonlarda belirgin bir değişiklik yok" diyor. İş Portföy Genel Müdürü Tevfik Eraslan da gerek USD/TL’nin yükselişinden gerekse yurtdışı piyasaların olumlu hareketinden yararlanmak isteyen yatırımcıların Eurobond ve yabancı hisse fonlarını tercih ettiğini söylüyor. Eraslan’ın verdiği bilgiye göre, yılbaşında 1,2 milyar TL olan Eurobond fonları ekim ayı itibarıyla 2 milyar TL’ye yaklaştı. Yabancı hisse fonlarında da yılbaşına göre büyüklükler neredeyse 2,5 kat arttı. Belirsizlik dönemlerinde altın fonuna olan ilgi de artıyor. Ekim ayı itibarıyla altın fon büyüklüğü 380 milyon TL’nin üzerinde seyrediyor.

13- Portföy dağılımı nasıl olmalı?

Konuştuğumuz piyasa uzmanları genel olarak TL mevduat, hisse senedi ve döviz ürünler ağırlıklı dengeli bir portföy önerisi yapıyor. Deniz Portföy Genel Müdürü Fatih Arabacıoğlu'na göre borsa tarafında büyük özel bankalar kendi tarihlerine göre en ucuz dönemlerinden birini yaşıyor. Telekom, petrol ve petrokimya, otomotiv sektörleri de hem büyüme hem de kârlılıkta çok iyiler. Mevduat, enflasyon beklentileri ve fon ihtiyacı nedeniyle verimli kalmaya devam ediyor. Arabacıoğlu, "Eurobondlarda ise Türkiye'nin risk algısında uluslararası yatırımcı bazında geri dönüş ve gelişen piyasa muadillerine doğru iyimserleşen bir hareket olmasını bekliyoruz" diyor.

14- Büyük dalgalanmalarda BES fonlarında, fon dağılımlarında değişiklik oluyor mu?

Emeklilik Gözetim Merkezi verilerine göre, BES tarafında 6,8 milyon katılımcının 63,5 milyar TL'lik fonu var. Yüzde 25 devlet katkısı da 9,6 milyar TL. Bu yıl devreye giren otomatik katılım tarafında ise 3,3 milyon katılımcının fon büyüklüğü 1,2 milyar TL seviyesinde. BES sisteminde yatırımcıların yılda altı kez fon değişikliği yapma hakkı bulunuyor. Fon büyüklüğü olarak esnek fonların ve kamu iç borçlanma araçları fonlarının ön planda olduğunu söyleyen İş Portföy Genel Müdürü Tevfik Eraslan, konuşmasına şöyle devam ediyor: "Ancak bu fon türlerine olan ilgide azalma var. Diğer taraftan yılbaşında 1,5 milyar TL olan altın fonları ekim ayı itibarıyla 2,7 milyar TL'ye yaklaştı. Yine kamu dış borçlanma fonları 6,5 milyar TL'nin üzerine çıkarak yılbaşına göre yüzde 85 gibi ciddi bir artış gösterdi. Hisse senedindeki çok yüksek getiriye rağmen bu fonlara reel para girişi ise çok sınırlı"

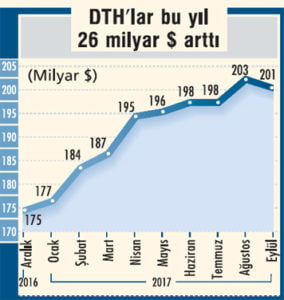

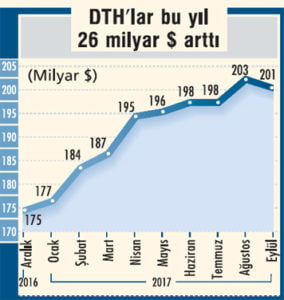

15- Döviz Tevdiat Hesabı'nda (DTH) nasıl bir değişim gözleniyor?

15- Döviz Tevdiat Hesabı'nda (DTH) nasıl bir değişim gözleniyor?

Türkiye'de yatırımcının tercihlerinde döviz önemli bir yer tutuyor. Döviz kurunda yaşanan dalgalanmalar ise bu ilgiyi daha da artırıyor. 2017 yılı da bu anlamda yatırımcının dövize ilgisinin arttığı bir dönem olarak tanımlanabilir. Merkez Bankası verilerine göre, 2016 yılı sonunda 175 milyar dolar olan DTH'lar eylül sonunda 201 milyar dolara ulaştı. DTH'lar 18 Ağustos'tan bu yana 200 milyar dolar barajının üzerinde seyrediyor. Bu da DTH'lar için bir rekor oluşturuyor.

TALİP YILMAZ GÖZDE YENİOVA

tyilmaz@ekonomist.com.tr gyeniova@ekonomist.com.tr

Uzmanların genel görüşüne göre, son dönemdeki olumsuzlara rağmen global tarafta gelişen piyasalar adına bir bozulma beklenmiyor. Türkiye özelinde haberlerle dönem dönem kırılmalar olabilir. Ancak bunlar da yatırım fırsatı olarak kullanılabilir. Uzmanların önerilerinde ise hisse senedi, TL mevduat ve döviz ürünleri öne çıkıyor.

Tabloyu görmek için görsele tıklayın.

Türkiye özelinde ise Kuzey Irak Bölgesel Yönetimi’nin düzenlediği referandum ve Suriye ve Kuzey Irak’a askeri operasyon beklentileri kurlarda yukarı yönlü harekete neden olurken hisse senedi piyasalarında risk algısının değişmesine yol açtı. Orta Vadeli Program’ın (OVP) açıklanmasıyla birlikte duyurulan vergi artışları da piyasalara kâr satışı için neden sundu.

Son olarak ABD ile Türkiye arasında karşılıklı olarak vize başvurularının askıya alınması diplomatik kriz olarak değerlendirildi ve piyasalarda sert fiyatlamalara neden oldu. Sonrasında FED tarafında gelişmekte olan piyasalara yönelik olumlu beklentiler ve vize krizine yönelik görüşme trafiğinin başlayacağı haberleri olumsuz havayı biraz olsun dağıttı.

Bu süreçte BIST-100 110.000 seviyelerinden 101.000’e geriledi ve sonrasında 106.000 seviyelerine hareket etti. Dolar/TL, 3,43’ten vize kriziyle birlikte gün başlangıcında Uzakdoğu piyasalarında 3,90’ı gördü ve sonrasında 3,60-3,70 arasında dalgalanmaya başladı. Gösterge faiz yüzde 11,8’lerden yüzde 12,5’e çıktı ve şimdilerde yüzde 12 seviyesinin üzerinde.

Gram altın fiyatı ise bölgesel riskler, Kuzey Kore gerginliği ve son olarak ABD ile vize krizi gelişmelerinin ardından 155,7 TL ile tüm zamanların en yüksek seviyesini gördü. Bölgesel riskler dikkate alındığında gram altın 150 TL’nin üzerinde seyretmeye devam ediyor.

Bundan sonra piyasaların yönünü analiz etmek üzere 15 soruda uzmanların görüşünü aldık.

1- Piyasaların vize krizine verdiği tepkiyi değerlendirir misiniz? Bu tepki normal mi? Bundan sonra piyasalar hangi başlıkları izleyecek?

ING Yatırım Genel Müdürü Bülent Altınel'e göre, piyasalar genel olarak belirsizlikten tedirginlik duyar ve bu durumu fiyatlamalara yansıtır. Olumsuz algılanabilecek yeni haber akışının olmaması halinde de ilk verilen tepkinin şiddeti azalır hatta fiyatlarda kısmen geri çekilme yaşandığı gözlenebilir. Son yaşanan gelişmelerin de bu duruma örnek olduğunu söyleyen Altınel, "Eğer piyasalar bu durumun kalıcı olacağını düşünmüş olsaydı daha sert tepki verebilirdi" diyor. Önümüzdeki günlerde ise piyasalar için FED'in faiz arttırma ve bilanço küçültme planları gelişmekte olan ülkelere risk iştahını belirleyici unsur olacak. Diğer taraftan ABD-Türkiye ilişkileri, Suriye'deki gelişmeler ve Kuzey Irak meselesi piyasalarca yakından takip edilecek.

2- Global piyasalarda, gelişmekte olan ülkeler için olumlu hava devam eder mi?

Zayıf dolar, düşük faiz, güçlü gelişmekte olan borsalar trendinin şimdilik devam edeceği görülüyor. Küresel risk iştahındaki düzelme devam ediyor. Enflasyondaki düşüşün geçici olmayabileceğine yönelik endişelerin öne çıktığı FED tutanakları sonrası dolar zayıflarken ABD tahvilleri değer kazandı. Aralık ayı faiz artış ihtimalinde bir değişiklik yok. Gelişmekte olan piyasalara yönelik risk iştahı güçleniyor. İş Yatırım analistleri, paranın bol, ucuz varlığın kıt olduğu bir konjonktürde gelişmekte olan piyasalara para akışının devam etmesini bekliyor. Analistlere göre, vize kriziyle ilgili olarak ABD'den bir heyetin gelecek olması, bu ay dünya ortalamasına göre yüzde 6 aşağı performans sergileyen Türk varlıklarını destekleyebilir.

3- Borsa gelişmekte olan piyasalara göre iskontolu mu? Ne yapmalı?

Vize krizi sonrası yaşanan sert satışlarla birlikte Borsa İstanbul’un gelişmekte olan piyasalara göre iskontosu yüzde 40’a gelerek tarihi dip seviyelerine yaklaştı. Bu seviyeleri alım fırsatı olarak gördükleri konusunda yatırımcıları bilgilendirdiklerini söyleyen Yatırım Finansman Genel Müdürü Ömer Eryılmaz, yüzde 38 ile yüksek iskontonun devam ettiğini belirtiyor. Eryılmaz, geri çekilmelerin uzun vadeli yatırımcılar için alım fırsatı olarak değerlendirilmesi gerektiğini anlatıyor.

4- Olası negatif ve pozitif faktörlerin borsaya yansıması nasıl olur?

Kuzey Irak ve Suriye'deki gelişmelerin, ABD ile ilişkilerin, dördüncü çeyrek büyümesindeki soru işaretlerinin ve vergi artışlarının sektörlere muhtemel etkilerine değinen Ata Portföy Genel Müdür Yardımcısı Cemal Demirtaş, piyasada güçlenmelerin ardından olumsuz haberlerde yine kuvvetli satışların gelebileceği yorumunu yapıyor. Demirtaş'a göre, bölgesel tansiyonun daha hızlı düşmesi, ABD faiz artırımlarının beklentilerden yavaş gerçekleşmesi ve gelişmekte olan ülkelere olan fon girişlerinin artması durumunda Türkiye de bu durumdan faydalanabilir. Sonuçta borsada hedef değerlerinin 12 aylık dönemde 128.000 olduğunu anlatan Demirtaş şunları söylüyor: "Kısa vadede, önümüzdeki 3-6 aylık dönemde, bölgesel ve genel anlamda artan jeopolitik riskler piyasaları bir süre rahatsız edebilir. Ayrıca vergi artışlarının ekonomiye muhtemelen etkileri, KGF'nin katkısının yılın ilk dokuz ayındaki gibi olamayacağı beklentileri, çok güçlü bir dokuz ayın ardından son çeyrekte ve 2018 yılının ilk çeyreğinde büyümenin de hız kesmeye başlayabileceği yönünde oluşan riskler de kısa vadede borsada baskı yaratabilir"'

5- Gösterge faiz çift hanede tutunmaya devam edecek mi?

Uzmanlar yakın vadede faizdeki yüksek seyrin korunacağını ve iki yıllık tahvilin bileşik faizinin yüzde 12 seviyesinin üzerinde tutunacağını düşünüyor. Türkiye 10 yıllık tahvil faizlerinde yüzde 11,5 seviyelerinden tepkilerin geldiği görülüyor. Bu süreçte yüzde 11,1 seviyelerine kadar gerileme olabilir. Ancak yüzde 10,7 seviyeleri aşağı yönlü geçilmediği sürece, orta vadede yüzde 11,2’lerin üzerindeki hareket dikkat çekici olabilir.

6- TL faiz tarafında hangi yatırım aracı öne çıkıyor?

Enflasyonun çift haneli seviyelerde olduğu bu süreçte yılın son çeyreğine yönelik beklentiler de önemli bir düşüşe işaret etmiyor. Bu durumda tahvil ve bono yerine öne çıkan yatırım aracı, faizi yıllık bazda yüzde 14-15 seviyelerinde seyreden mevduat. Bunun yanında özel sektör tahvili veya özel sektör tahvili fonları da yatırımcıların tercihleri arasında olmaya devam ediyor.

7- Dolar/TL'de bundan sonraki beklentiler nedir? Yıl sonu için yeni denge seviyeleri neresi?

ABD ile yaşanan vize krizi sonrası yurtiçi piyasalar açılışta sert tepkiler verse de haftanın devamında toparlanma çabalarının oluştuğunu izledik. Dolar/TL'de 3,80'li seviyelerin hatta Uzakdoğu'da açılışta 3,90'ın görülmesinin ardından 3,70'in altına doğru hareketler gözlendi. ABD'nin vize kararının ardından Türkiye'ye bu krizin aşılması amacıyla gelecek heyet ile yapılacak görüşmelerden çıkacak sonuçlar yakından izlenecek. Vize sorununda uzlaşma sağlanması piyasalardaki stresi azaltabilir. Dolar/TL'de yönün yukarıyı işaret etmeyi sürdüreceğini söyleyen Ahlatcı Yatırım Menkul Değerler Genel Müdürü Tuncay Karahan, şöyle devam ediyor: "Düzeltme hareketi 3,65-3,60 bölgesine doğru bir hareket getirdi. Fakat teknik olarak baktığımızda 3,60 üzerinde kalındığı sürece kurda yeniden 3,70-3,80 bölgesine doğru hareket olanağı var. Vize krizinin çözüme kavuşması ihtimalinin gerçekleşmesi durumunda yurtiçi piyasalarda yaşanacak rahatlamayla 3,60'ın altında hareketler meydana gelirse, 3,55-3,50 bölgesine doğru hareketler görülebilir."

8- Dolar/TL'yi etkileyecek gelişmeler neler olacak?

Zaman zaman piyasalarda oynaklık gözlenebilecekse de, TCMB'nin bir süre daha sıkı para politikası uygulamasını devam ettireceği varsayımı altında, yabancı yatırımcıların 'carry trade' olanağı sürdükçe TL'ye ilgisinin devam edebileceği düşünülüyor. Yıl sonu için 3,60-3,70 seviyeleri yeni denge seviyeleri olarak gösteriliyor. TL ve TL varlıkları üzerindeki jeopolitik risklerden kaynaklanan 'iskontonun nedeni ABD ile olan gergin ilişkiler. Öte yandan TL'nin seyrini belirleyen tek faktör jeopolitik riskler değil. Global likidite koşulları ve burada da FED ile diğer büyük merkez bankalarının kararları da kurları etkiliyor. Bir de tabii ki Türkiye ekonomisindeki gidişat ve uygulanan para politikası kurlar üzerinde etkili oluyor. ABD'den gelen olumlu veriler ve FED'in faiz artırım ve bilanço küçültme sürecine başlaması, doların önümüzdeki günlerde yükselişine hız kazandırabilir.

9-Altın fiyatları yeni gelişmelere nasıl tepki verdi? Altında TL ve ons olarak beklentiniz nedir?

Altın fiyatları ons tarafında ABD'den gelen verilere ve jeopolitik risklere göre dalgalanmaya devam ediyor. FED'in aralık ayında faiz artıracağına dair beklentilerin keskinliğini koruması ve Başkan Trump'ın vergi reformunu kongreden geçirebileceği beklentisi altın fiyatlarında baskı yaratıyor. Diğer yandan Kuzey Kore ile yaşanan gerginlik jeopolitik riskler bakımından altın fiyatlarının daha fazla düşüş yaşamasını engelliyor. Ons altında 1.295 direnci önemini koruyor. Bu seviye üzerinde kalıcılık sağlanabilirse alımlar hız kazanabilir ve 1.305-1.315 bölgesine doğru bir hareket meydana gelebilir. Gram altında ise hem küresel jeopolitik gelişmeler hem de Türk Lirası'nda son günlerde yaşanan olayların etkileriyle oluşan değer kaybı yukarı yönlü hareketleri destekler nitelikte oldu ve gram/TL 155 TL ile rekor seviyesini gördü. Önümüzdeki süreçte bu gelişmelere bağlı olarak gram altında 150 TL üzerinde kalıcılık sürdükçe, yukarı yönde 155-160 TL bölgesine doğru hareketler görülebilir.

10- Gram altında dip seviye neresi olarak görülüyor?

Altında dolar/TL tarafındaki hareketin gram fiyatlarını yukarı çektiğini gördüklerini söyleyen ALB Menkul Genel Müdürü Cihan Aluç, bu süreçte hane halkının daha çok satışa yöneldiğine dikkat çekiyor. Aluç, "Ons tarafında son günlerde ABD 10 yıllık faizlerindeki gerilemeye paralel olarak bir tepki hareketinin geldiği görülüyor. Ons tarafında 1.292 dolar üzerine yerleşmeler yaklaşık olarak 20 dolarlık bir çıkış yaşatabilir. Bu durumda kısa vadede gram altında 147 TL seviyelerini dip olarak kabul edebiliriz" diyor.

11- Faiz tarafında ne bekleniyor?

Son yaşanan gelişmelere dayalı olarak içinde bulunulan belirsizlik ve jeopolitik risklerle birlikte yükselişe geçen tahvil faizleri, önümüzdeki süreçte bu belirsizliklerin süreceği beklentisi altında yükselişine devam edebilir. Siyasi risklere ek olarak enflasyonun çift hanelerde seyretmesi ve bu nedenle Merkez Bankası'nın sıkı para politikası uygulamaya devam etmesi de tahvil faizlerinin önümüzdeki haftalarda da yüksek seviyelerde kalacağı beklentisine yol açıyor. Bununla birlikte küresel boyutta tahvil faizlerinin yükselmeye devam etmesiyle beraber gelişmekte olan ülke tahvilleri geneline para girişlerinin yavaşlaması beklentisi de faizlerin yüksek seyrini korumasında etken olabilir.

12- Yatırım fonu pazarında hangi ürünler tercih ediliyor, hangi fonlar kazandırıyor?

Yatırım fonu platformu TEFAS’ın verilerine göre platformdaki fonların toplam büyüklüğü 44,1 milyar TL. Burada en büyük payı 22,7 milyar TL ile borçlanma araçları alıyor. Onu 14,1 milyar TL ile para piyasası fonları takip ediyor. Hisse fonlar ise 2 milyar TL ile üçüncü sırada yer alıyor. Ancak son bir yıllık getiriler itibarıyla bakıldığında, hisse fonlar yüzde 35 getiriyle ilk sırada bulunuyor. Onu yabancı hisse fonlar ağırlıklı fon sepeti fonları yüzde 22,7 getiriyle takip ediyor. Karma fonlar ise yüzde 19,1 getiriyle üçüncü sırada yer alıyor. Deniz Portföy Genel Müdürü Fatih Arabacıoğlu, "Son dönemde dövizdeki hareketlilikten dolayı Eurobond fonlara ilgi var. Karma fonlarda da talep artıyor, Tahvil, ÖST ve hisse fonlarda belirgin bir değişiklik yok" diyor. İş Portföy Genel Müdürü Tevfik Eraslan da gerek USD/TL’nin yükselişinden gerekse yurtdışı piyasaların olumlu hareketinden yararlanmak isteyen yatırımcıların Eurobond ve yabancı hisse fonlarını tercih ettiğini söylüyor. Eraslan’ın verdiği bilgiye göre, yılbaşında 1,2 milyar TL olan Eurobond fonları ekim ayı itibarıyla 2 milyar TL’ye yaklaştı. Yabancı hisse fonlarında da yılbaşına göre büyüklükler neredeyse 2,5 kat arttı. Belirsizlik dönemlerinde altın fonuna olan ilgi de artıyor. Ekim ayı itibarıyla altın fon büyüklüğü 380 milyon TL’nin üzerinde seyrediyor.

13- Portföy dağılımı nasıl olmalı?

Konuştuğumuz piyasa uzmanları genel olarak TL mevduat, hisse senedi ve döviz ürünler ağırlıklı dengeli bir portföy önerisi yapıyor. Deniz Portföy Genel Müdürü Fatih Arabacıoğlu'na göre borsa tarafında büyük özel bankalar kendi tarihlerine göre en ucuz dönemlerinden birini yaşıyor. Telekom, petrol ve petrokimya, otomotiv sektörleri de hem büyüme hem de kârlılıkta çok iyiler. Mevduat, enflasyon beklentileri ve fon ihtiyacı nedeniyle verimli kalmaya devam ediyor. Arabacıoğlu, "Eurobondlarda ise Türkiye'nin risk algısında uluslararası yatırımcı bazında geri dönüş ve gelişen piyasa muadillerine doğru iyimserleşen bir hareket olmasını bekliyoruz" diyor.

14- Büyük dalgalanmalarda BES fonlarında, fon dağılımlarında değişiklik oluyor mu?

Emeklilik Gözetim Merkezi verilerine göre, BES tarafında 6,8 milyon katılımcının 63,5 milyar TL'lik fonu var. Yüzde 25 devlet katkısı da 9,6 milyar TL. Bu yıl devreye giren otomatik katılım tarafında ise 3,3 milyon katılımcının fon büyüklüğü 1,2 milyar TL seviyesinde. BES sisteminde yatırımcıların yılda altı kez fon değişikliği yapma hakkı bulunuyor. Fon büyüklüğü olarak esnek fonların ve kamu iç borçlanma araçları fonlarının ön planda olduğunu söyleyen İş Portföy Genel Müdürü Tevfik Eraslan, konuşmasına şöyle devam ediyor: "Ancak bu fon türlerine olan ilgide azalma var. Diğer taraftan yılbaşında 1,5 milyar TL olan altın fonları ekim ayı itibarıyla 2,7 milyar TL'ye yaklaştı. Yine kamu dış borçlanma fonları 6,5 milyar TL'nin üzerine çıkarak yılbaşına göre yüzde 85 gibi ciddi bir artış gösterdi. Hisse senedindeki çok yüksek getiriye rağmen bu fonlara reel para girişi ise çok sınırlı"

15- Döviz Tevdiat Hesabı'nda (DTH) nasıl bir değişim gözleniyor?

15- Döviz Tevdiat Hesabı'nda (DTH) nasıl bir değişim gözleniyor?Türkiye'de yatırımcının tercihlerinde döviz önemli bir yer tutuyor. Döviz kurunda yaşanan dalgalanmalar ise bu ilgiyi daha da artırıyor. 2017 yılı da bu anlamda yatırımcının dövize ilgisinin arttığı bir dönem olarak tanımlanabilir. Merkez Bankası verilerine göre, 2016 yılı sonunda 175 milyar dolar olan DTH'lar eylül sonunda 201 milyar dolara ulaştı. DTH'lar 18 Ağustos'tan bu yana 200 milyar dolar barajının üzerinde seyrediyor. Bu da DTH'lar için bir rekor oluşturuyor.