Faizler KKM'de yüzde 25'lere yükselirken, TL mevduatta yüzde 30'u geçti. Bankalar düşük faizli tahvil/bono almak istemeyeceği için mevduat faizlerinde yükselişin sürmesi bekleniyor. Ancak bu durumun bankaların kaynak maliyetini yükselterek bilanço yönetimini zorlaştırabileceği söyleniyor.

16 - 29 Nisan 2023 tarihli sayıdan

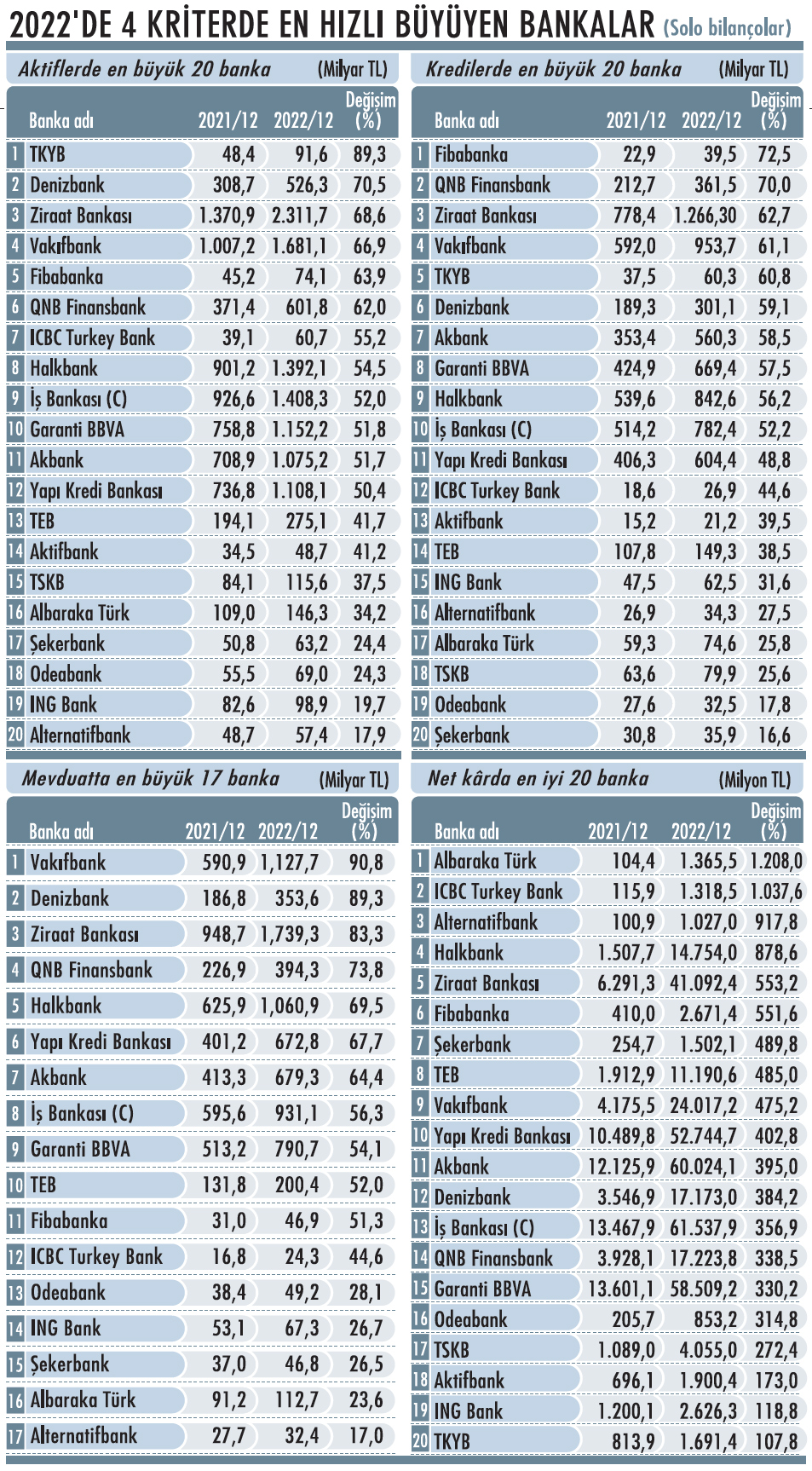

Bankalar, 2022'yi rekor finansal sonuçlarla ve çok yüksek kâr rakamlarıyla tamamladı. Dörtlü rasyo tablomuzda da inceleyebileceğiniz gibi, 20 büyük banka; 2022'yi aktifler, krediler, mevduat ve net kâr rasyolarında 2021'e göre önemli büyüme oranlarıyla kapatırken bankalar, son haftalarda sektöre ilişkin alınan kararlarla da gündemde yer alıyor.

Bu kararların ayrıntılarına geçmeden önce, 2023 beklentilerine bakalım.

ZORLU BİR YIL

2023, bankalar açısından 'öngörülmesi zor bir yıl' olarak tanımlanıyor. Ak Yatırım Strateji Müdürü ve Bankacılık Analisti Hakan Aygün; marj baskısı ve makro beklentilerdeki belirsizlik nedeniyle 2023'ün bankalar için zorlu geçeceğini tahmin ediyor.

Aygün; 2023 beklentilerini şöyle sıralıyor: "Artan mevduat maliyetleri, baskılanan kredi getirileri ve düşük sabit getirili devlet tahvillerinin portföyler içinde artan ağırlığı nedeniyle, 2023'te banka kârlarının ortalama yüzde 18 düşmesini bekliyoruz.

Öz kaynak kârlılık oranı; özel bankalarda yüzde 50'lerden yüzde 30'lara, kamu bankalarında yüzde 30'lardan yüzde 10-15'e gelebilir.

Birkaç istisna dışında, bankaların ilk çeyrek net kârları önceki çeyreğin güçlü rakamlarına yakın olabilir. Ancak kredi artışındaki ivme kaybı ve kredi mevduat getiri makasındaki daralmaya bağlı olarak takip eden dönemlerde kârlar gerileyebilir."

GETİRİ POTANSİYELİ VAR MI?

2022'de bankalardaki toplamda yüzde 364'lük rekor yüksek kâr artışını takiben 2023'te yıllık yüzde 23 daralma öngören Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur, "Banka endeksindeki geri çekilmeler orta vadeli yatırımcılar için alım fırsatı olarak değerlendirilmeli" diyor.

Onur; olası yeni düzenlemelerin yaratabileceği belirsizliğin hisse performanslarında belirleyici olabileceği ve satış baskısı yaratabileceği uyarısında da bulunuyor.

Ak Yatırım'dan Hakan Aygün'e göre; bankalara ilişkin değerlemelerine olumlu etki edecek gelişmeler, 'banka faiz marjlarını baskılayan makro ihtiyati tedbirlerin yumuşatılması, güçlü kredi artışının sürmesi, CDS oranının 400 baz puana doğru gerilemesi' olarak sayılabilir.

Aşağı yönlü risklerin öne çıkması ihtimaline eşit olasılık atfettikleri notunu da düşen Aygün; "Bankalardaki fiyat hedeflerimiz, özel bankalarda halen cazip ve güçlü getiri potansiyeli olduğuna işaret ediyor. Ancak belirsizlik riski nedeniyle temkinli yatırım yapılmasını öneriyoruz" diyor.

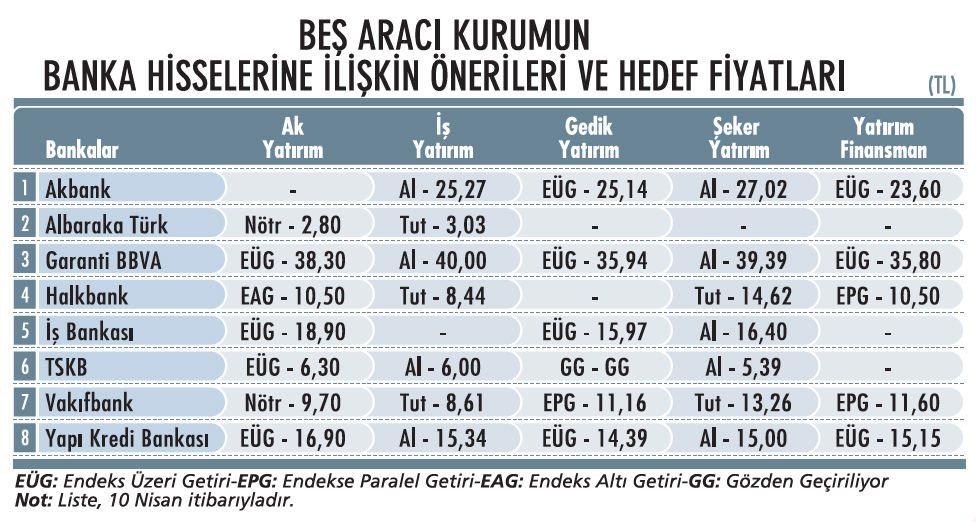

Bu noktada beş aracı kurumun banka hisselerine yönelik öneri ve hedef fiyatlarını bu konuda hazırladığımız tablomuzda detaylarıyla inceleyebilirsiniz. Burada en çok önerilen banka hisselerinin, Garanti BBVA, YKB ve Akbank olduğu da görülüyor.

KKM'DE FAİZ SINIRI KALKTI

31 Mart'ta Resmi Gazete'de yayımlanan karara göre; Hazine destekli Kur Korumalı Mevduat (KKM) hesaplarında faiz tavanı kaldırıldı.

KKM'lerde asgari faiz oranının politika faiz oranında olmasına, üst sınırın banka tarafından belirlenmesine karar verildi.

Öncesinde KKM'deki üst faiz sınırı 'politika faizi + 3 puan' şeklindeydi. Ayrıca yeni düzenlemeyle vade sınırlamasının da kaldırıldığı görüldü.

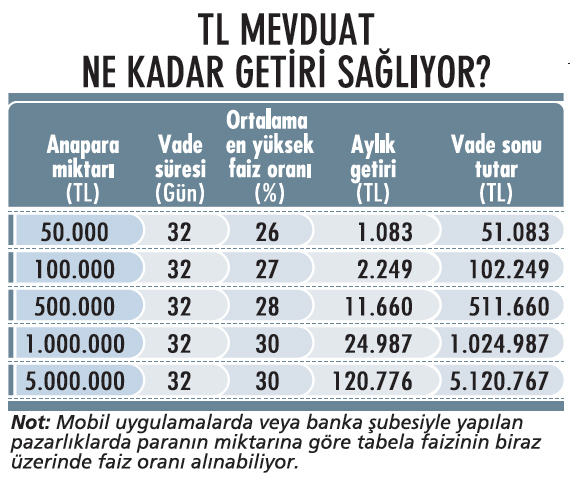

Son dönemde TL mevduat faizlerinde artışlar başlamıştı. Nitekim TCMB'nin verilerine göre, 31 Mart itibarıyla üç aya kadar vadeli mevduatlarda TCMB'nin ortalama faizi yüzde 29,23'e kadar çıkmış, 2003'ten bu yana en yüksek seviyeye ulaşılmıştı.

Son değişiklikten sonra faiz oranlarının KKM'de yüzde 11,5'ten yüzde 25'lere yükseldiği, TL mevduatta yüzde 30'ları geçtiği bilgisi veriliyor. BDDK verilerine göre; 7 Nisan haftasında, 53 haftanın zirvesi olarak KKM hesaplarına net giriş 75,8 milyar TL oldu ve toplam mevduat 1,78 trilyon TL'ye yükseldi.

"BİR NEVİ FAİZ ARTIŞI"

İnfo Yatırım Stratejisti Çağlar Toros; yüksek enflasyon ortamında KKM'nin getirisinin geride kaldığını belirtiyor. "Kur, 2022'nin ilk aylarında sert yükselse de yılın ikinci yarısında yatay bantta hareket etti.

TCMB'nin faiz indirimlerine devam etmesiyle de faiz getirisi düştü" diyen Toros'a göre; KKM'de faiz tavanının kaldırılması kararının arkasında, yüksek enflasyonda tasarrufların azalması nedeniyle yatırımcının enflasyona yenilmesini engellemek var.

Çağlar Toros; bu kararla yatırımcıların nakit döviz talebini engelleyerek kurdaki yükselişi baskılama isteğinin olduğunu da vurguluyor.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan'a göre; bu adımla temel amaç, TL'yi cazip kılmak ve bu da bir nevi faiz artışıyla TL üzerinden daha fazla getiri sağlamak olarak düşünülebilir.

Faiz tavanının kaldırılmasının hem kur koruması hem faiz almak isteyenlerde 'en yüksek getiri nerede' arayışı başlattığını ve bankalar arasında yarışın ortaya çıkmasının normal olduğunu söyleyen Karahar; KKM faizlerinde oranların ilk aşamada yüzde 25'in birkaç puan daha üstüne yükselebileceğini öngörüyor.

ZK VE MK DÜZENLEMELERİ

TL mevduatı toplam mevduat içindeki payı yüzde 60'ın altında olan bankalar için yabancı para (YP) zorunlu karşılık (ZK) oranları da 5 puan artırıldı. Banka bilançolarında TL payına dönük menkul kıymet (MK) yükümlülükleri de düzenlendi.

Buna göre; bilançodaki TL payı yüzde 60 ve yüzde 70'in üzerinde olan bankalar için sırasıyla 5 ve 7 puan indirim uygulanacak. Bilançodaki TL payı yüzde 60'ın altında kalan bankalar için daha önce 3 puan olan MK yükümlülüğü de 7'ye çıkarıldı.

"BİLANÇO YÖNETİMİ ZORLAŞACAK"

Dinamik Yatırım Başekonomisti Enver Erkan; seçime kadarki döngüde, bu tip regülasyonlar itibarıyla kurun yükselmesinin arzu edilmediğinin anlaşıldığına dikkat çekiyor.

Son dönemde liralaşma stratejisi kapsamında bankalardan TL mevduatı artırmalarının talep edildiğini aktaran Erkan, burada bankaların belli bir oranın altında kalmaları halinde daha fazla MK almak ve ZK tesis etmek zorunda olduğuna işaret ediyor.

Bankaların, düşük faiz ortamında, olası faiz artışında değer kaybedecek olan MK yükümlülüklerini artırmak istemediğini kaydeden Enver Erkan, şu bilgileri veriyor: "Bankalar, daha fazla MK alarak veya ZK tesis ederek topladıkları mevduatları bloke etmek istemez.

Bono/tahvil alımlarını da türev araç yönetimi stratejisiyle getiri elde etmek için kullanmayı hedefler. TL mevduat belli bir oran altında kalırsa daha fazla ZK tutacak olması, bankanın bu kaynağını azaltacağı için istemeyeceği bir durum.

Çünkü daha fazla ZK kullanımı, krediye dönüşebilir kaynağı ve kârı azaltır. Bu nedenle bankalar, yüzde 60 üzeri TL mevduatı aşmak için faizleri daha da artıracak. Ancak mevduatı faizlerinin artması, pasif tarafın oluşturduğu kaynak maliyetini yükseltecek, bankaların bilanço yönetimini zorlaştıracak."

FİYATLAR BASKILANABİLİR

Ahlatcı Yatırım'dan Tuncay Karahan; "Bir süre daha sakin kalacak olan banka hisselerinde, eğer kurda stabilizasyon sağlanırsa, orta-uzun vadede yabancı yatırımcıların ve fonların girişiyle yukarı hareket oluşabilir" diyor.

Ancak Karahan'a göre; tahvil faizlerindeki yükselişler seçim sonrasında da sürerse, bankaların tahvil getirileri azaldığından zarar yazma olasılığı artar, bu da risk algısı olarak banka hisse fiyatlarını baskılayabilir.

"KKM'nin en düşük vadesinin üç aylık olduğunu düşünürsek, bankaların üç aylık mevduat faizi yüzde 27-30 arasında değişiyor" diyen İnfo Yatırım'dan Çağlar Toros, faizlerin yükselmesinin risksiz getirileri öne çıkarttığını kaydediyor.

Borsadan para çıkışları hızlanırken KKM'ye ve mevduata geçişlerin artabileceğini öngören Toros; seçime kadar dar bantta hareket eden ve düşük hacimli borsanın sürpriz olmayacağı görüşünde. Çağlar Toros, seçim sonrası belirsizlerin kalkmasıyla BİST'te yönelik pozitif görüşünü de koruyor.

8 BANKAYA İLİŞKİN GÜNCEL ANALİZLER

AKBANK: Tüketici kredilerinin toplam krediler içindeki ağırlığının yüzde 14,2 olduğu kaydedilirken, bu stratejinin marjları destekleyeceği öngörülüyor. Güçlü sermaye tamponu ve yüksek iç sermaye üretimi kapasitesiyle olası kur şoklarına karşı korunaklı yapıda olduğu aktarılıyor.

ALBARAKA TÜRK: YP mevduatlar, Albaraka'nın kompozisyonunda sektör ortalamasının üzerinde paya sahip. Bu yüzden TCMB'nin döviz mevduata ilişkin düzenlemelerinden en çok etkilenen bankalardan biri. Artan TL mevduat hedefleriyle 2023'te ödenen komisyon tutarının yıllık 600 milyon TL'yi geçebileceği tahmin ediliyor.

GARANTİ BBVA: TL mevduatının toplam içindeki payı yüzde 55-60 aralığında hesaplanıyor. Makro ihtiyati düzenlemelerin etkisinin, sektör ortalamasına yakın, net faiz marjında 100 baz puanlık daralma şeklinde gözlenebileceği tahmin ediliyor.

HALKBANK: 2022'de sektör ortalamasının çok üzerine çıkan karşılık oranlarında, 2023'te kârı desteklemek üzere bir miktar düşüş bekleniyor. 2022'de öz kaynakların 1,5 katı düzeyinde olan TÜFE tahvillerin marj üzerindeki etkisi, 2023'te rakiplerine göre daha olumlu düzeyde olabilir.

İŞ BANKASI: TL mevduat payı 2022/12 bilançosuna göre yüzde 42 düzeyinde kaldığı için ZK komisyonu ve MK tesisi düzenlemelerinden en çok etkilenen banka oldu. İş Bankası'nın bu iki uygulamadan kaynaklanan marj kaybının, rakiplerin en az 100 baz üzerinde olabileceği aktarılıyor.

TSKB: Mevduat toplamadığı ve ağırlıklı yatırım finansmanı sağladığı için son düzenlemelerden fazla etkilenmedi. 2023'te kârı aşağı yönlü etkileyebilecek olası gelişmeler; TÜFE tahvil getirisinin gerilemesi ve kredi risk maliyetinde öngörülemeyen sıçrama olabilir. VAKIFBANK: Yüzde 60 TL mevduat hedefine ulaştığı öngörülüyor. Mevcut verilerle YP ZK'lara ödenen komisyonlar ve TL MK tesis etme zorunluluğunun net faiz marjı üzerindeki etkisi 50 baz puanla sektör ortalamasının altında hesaplanıyor.

YKB: Özel bankalar arasında 2022'de TL mevduat payı neredeyse yüzde 60'a ulaşan ilk banka oldu. Bu durumun, YKB'nin sert mevduat rekabetinden kaçınmasına ve TCMB'nin ters dolarizasyon politikası kapsamındaki makro ihtiyati tedbirlere daha kolay uyum sağlamasına olanak sağladığı belirtiliyor.