Gelişmekte olan piyasalar, önemli gelişmiş ülkelerin merkez bankalarının ‘güvercin’ politikaları sayesinde olumlu bir trend sergiliyor.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Geçen hafta ECB ve BOJ para politikası faizlerini sabit tuttu. Bu hafta ise FED’in toplantısı izlenecek. Bu hafta ayrıca TCMB’nin toplantısı da var. Beklentiler FED’in faiz artışı yapmayacağı yönünde. TCMB’nin de faizde değişikliğe gitmesi beklenmiyor.

Tabloları görmek için görsellere tıklayın.

Piyasalar büyük merkez bankalarına göre şekillenmeye devam ediyor. Global likidite ortamının devam edeceği öngörüsüyle gelişmekte olan piyasalara olan para girişi sürüyor.

Piyasalar büyük merkez bankalarına göre şekillenmeye devam ediyor. Global likidite ortamının devam edeceği öngörüsüyle gelişmekte olan piyasalara olan para girişi sürüyor.

Yatırımcı açısından bu anlamda merkez bankalarından gelecek haberler kritik öneme sahip. Geçen hafta Japonya Merkez Bankası (BOJ) ile Avrupa Merkez Bankası’nın (ECB) toplantıları vardı. BOJ, para politikası faizinde değişiklik yapmadı.

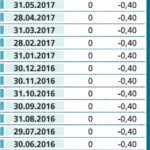

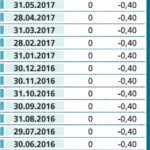

ECB de faiz oranlarında herhangi bir değişiklik yapmayarak mevduat faizini yüzde -0,40 seviyesinde tutmaya devam etti. Banka, beklentiler doğrultusunda daha önce ilan ettiği gibi aylık varlık alım tutarını da 60 milyar Euro olarak belirledi.

ECB Başkanı Mario Draghi’nin açıklamalarına göre temkinli bir hava çiziliyor. Ancak hala büyük miktarda genişlemeye ihtiyaç duyulduğunun altı çiziliyor.

Bunun nedenini de enerji fiyatlarındaki zayıflık nedeniyle manşet enflasyonun istenen seviyelere ulaşamamış olması oluşturuyor.

İKİ TOPLANTI VAR

Bu hafta ise 26 ve 27 Temmuz’da önce ABD Merkez Bankası (FED), ardından da Türkiye Cumhuriyet Merkez Bankası (TCMB) faiz toplantısı yapacak.

FED toplansından çıkacak kararlar ve sonrasında politikaların nasıl şekilleneceğine yönelik mesajlar, gelişmekte olan piyasalara para girişinin devamı için önem taşıyor. TCMB’nin toplantısından çıkacak kararların da elbette Türkiye için büyük önemi var.

Bu nedenle biz de piyasa uzmanlarına bu haftaki iki toplantıya ilişkin beklentilerini ve sonrasında bu gelişmelerin piyasalara olası etkilerini sorduk. Konuştuğumuz uzmanlardan aldığımız izlenim, bu haftaki toplantılarda yeni bir faiz hamlesinin gelme ihtimalinin düşük olduğu yönünde.

Stabil durumda da gelişmekte olan piyasalara yönelik olumlu gidişatın bir süre daha devam edeceğine vurgu yapılıyor.

BU HAFTA NE OLUR?

Piyasanın FED’in faiz artırışına verdiği en yüksek olasılık aralık ayına işaret ediyor. Ancak bu olasılık FED Başkanı Janet Yellen’ın kongre sunumlarının ardından yüzde 50’nin altına gerilemiş durumda.

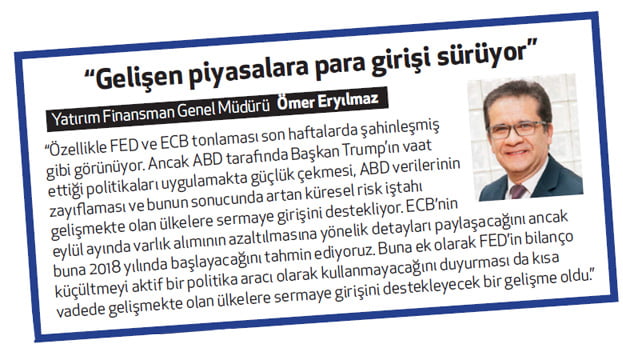

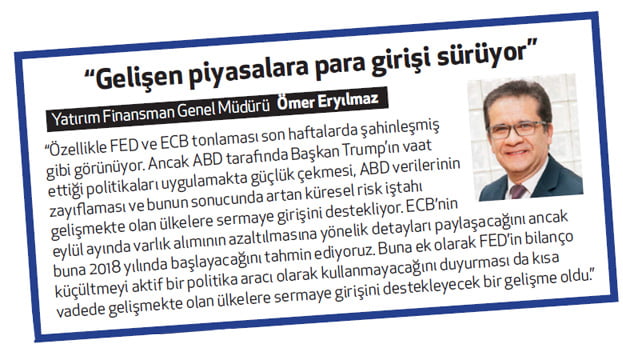

Yatırım Finansman Genel Müdürü Ömer Eryılmaz, “Temmuz toplantısından herhangi bir değişiklik kararınınçıkmamasının piyasalara etkisi nötr olacaktır” diyor.

Eryılmaz, “TCMB tarafında da son gelen beklenti anketinde görüldüğü üzere politika faiz oranında yıl sonuna kadar bir değişiklik beklenmiyor. Faiz oranlarının aynen devam etmesi durumunda piyasa etkisi nötr kalacaktır” diyor.

FED’e yönelik olarak bu hafta faizlerde artırım beklentisi bulunmadığını söyleyen Integral Menkul Genel Müdürü Kıvanç Memişoğlu, buna parelel olarak TCMB toplantısından da faiz değişikliği çıkmasını beklemiyor.

Memişoğlu, “FED’den beklentilere paralel hareket gelirse piyasalardaki mevcut algının devam etmesi ve mevcut olumlu sürecin sürmesi muhtemel. Jackson Hole toplantısı 24-26 Ağustos tarihlerinde yapılacak ve bu tarihe kadar piyasalarda bir miktar daha olumlu seyrin sürmesi için zaman olacak” diye konuşuyor.

BUNDAN SONRA NE OLUR?

Ata Portföy Genel Müdür Yardımcısı Altuğ Dayıoğlu, gelişmekte olan piyasalara girişin özellikle ABD verileri ekseninde belirleneceğini öngördüklerini söylüyor.

Dayıoğlu, “FED çıkış stratejisi konusunda kararlı bile olsa verilerin zayıf gelmesi yavaş yavaş bu stratejiden vazgeçileceği beklentisini güçlendirerek piyasalarımıza girişi destekleyebilir” diyor.

AHL Yatırım Genel Müdürü Tuncay Karahan, ECB’nin 7 Eylül’deki para politikası toplantısında varlık alım programının geleceğine ilişkin bir plan açıklanacağı yönündeki söylemlerin ağırlık kazanmasına dikkat çekiyor.

Karahan, bunun özellikle gelişmekte olan ülke para birimleri ve portföy akımları üzerinde baskı oluşturmaya devam edebileceği görüşünü savunuyor.

Piyasalarda yılın geri kalanında FED’in bilanço daraltmasına yönelik normalleşme sürecine başlaması ve yılı bir faiz artışıyla kapatacağı görüşü hakim. Ancak 3 Şubat 2018’de görev süresi dolacak olan FED Başkanı Janet Yellen büyük ihtimalle görevine devam etmeyecek.

Bu ise para politikası açısından belirsizlik demek. Öte yandan vergi reformu, büyük altyapı ve kamu projeleri gibi unsurlar gerçekleşmediği için FED’in faizleri artırması için elde yeterli argüman olmadığı belirtiliyor.

ENFLASYON ÖNEMLİ

Kapital Yatırım Genel Müdürü İbrahim Ethem Eren, bu yüzden FED’in birkaç ay daha güvercin kalmasıyla dolar hareketinin küresel bazda stabil kalmaya devam etmesini bekliyor. Eren, “Ancak faizleri düşük tuttukça da başta ABD hisse senetleri olmak üzere varlık sınıflarında balon endişeleri söz konusu olacaktır. Bu nedenle küresel hisse senetleri fiyatlarına düzeltme gelmesini bekleyenlerdenim” diyor.

IKON Menkul Genel Müdürü Engin Kuru, FED’in faizlerde bir değişikliğe gitmemesinin dolar endeksi üzerindeki baskının sürmesine neden olacağını söylüyor.

Gelecek açıklamanın tonunun da burada önemli olacağını söyleyen Kuru, benzer şekilde TCMB’nin kararının da TL cephesinde sınırlı hareketlilik yaşanmasına neden olacağı kanaatinde.

TCMB, enflasyon oranında kalıcı bir düşüş gözlemlemeden sıkı para politikasından çıkmayacağını daha önce ifade etmişti. Bu bağlamda gelecek toplantıda bu vurgunun devam edeceğini söyleyen Altuğ Dayıoğlu, gelecekteki fiyat değişimleri referans alınarak oranlarda bir değişime gidilmeyeceğini düşünüyor.

Tuncay Karahan ise yurti-çinde makro verilerde yaşanabilecek iyileşme beklentisiyle birlikte 2017 yıl sonuna kadar TCMB’nin para politikasında revizyonlara gidebileceğini öngörüyor.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Geçen hafta ECB ve BOJ para politikası faizlerini sabit tuttu. Bu hafta ise FED’in toplantısı izlenecek. Bu hafta ayrıca TCMB’nin toplantısı da var. Beklentiler FED’in faiz artışı yapmayacağı yönünde. TCMB’nin de faizde değişikliğe gitmesi beklenmiyor.

Tabloları görmek için görsellere tıklayın.

Piyasalar büyük merkez bankalarına göre şekillenmeye devam ediyor. Global likidite ortamının devam edeceği öngörüsüyle gelişmekte olan piyasalara olan para girişi sürüyor.

Piyasalar büyük merkez bankalarına göre şekillenmeye devam ediyor. Global likidite ortamının devam edeceği öngörüsüyle gelişmekte olan piyasalara olan para girişi sürüyor.Yatırımcı açısından bu anlamda merkez bankalarından gelecek haberler kritik öneme sahip. Geçen hafta Japonya Merkez Bankası (BOJ) ile Avrupa Merkez Bankası’nın (ECB) toplantıları vardı. BOJ, para politikası faizinde değişiklik yapmadı.

ECB de faiz oranlarında herhangi bir değişiklik yapmayarak mevduat faizini yüzde -0,40 seviyesinde tutmaya devam etti. Banka, beklentiler doğrultusunda daha önce ilan ettiği gibi aylık varlık alım tutarını da 60 milyar Euro olarak belirledi.

ECB Başkanı Mario Draghi’nin açıklamalarına göre temkinli bir hava çiziliyor. Ancak hala büyük miktarda genişlemeye ihtiyaç duyulduğunun altı çiziliyor.

Bunun nedenini de enerji fiyatlarındaki zayıflık nedeniyle manşet enflasyonun istenen seviyelere ulaşamamış olması oluşturuyor.

İKİ TOPLANTI VAR

Bu hafta ise 26 ve 27 Temmuz’da önce ABD Merkez Bankası (FED), ardından da Türkiye Cumhuriyet Merkez Bankası (TCMB) faiz toplantısı yapacak.

FED toplansından çıkacak kararlar ve sonrasında politikaların nasıl şekilleneceğine yönelik mesajlar, gelişmekte olan piyasalara para girişinin devamı için önem taşıyor. TCMB’nin toplantısından çıkacak kararların da elbette Türkiye için büyük önemi var.

Bu nedenle biz de piyasa uzmanlarına bu haftaki iki toplantıya ilişkin beklentilerini ve sonrasında bu gelişmelerin piyasalara olası etkilerini sorduk. Konuştuğumuz uzmanlardan aldığımız izlenim, bu haftaki toplantılarda yeni bir faiz hamlesinin gelme ihtimalinin düşük olduğu yönünde.

Stabil durumda da gelişmekte olan piyasalara yönelik olumlu gidişatın bir süre daha devam edeceğine vurgu yapılıyor.

BU HAFTA NE OLUR?

Piyasanın FED’in faiz artırışına verdiği en yüksek olasılık aralık ayına işaret ediyor. Ancak bu olasılık FED Başkanı Janet Yellen’ın kongre sunumlarının ardından yüzde 50’nin altına gerilemiş durumda.

Yatırım Finansman Genel Müdürü Ömer Eryılmaz, “Temmuz toplantısından herhangi bir değişiklik kararınınçıkmamasının piyasalara etkisi nötr olacaktır” diyor.

Eryılmaz, “TCMB tarafında da son gelen beklenti anketinde görüldüğü üzere politika faiz oranında yıl sonuna kadar bir değişiklik beklenmiyor. Faiz oranlarının aynen devam etmesi durumunda piyasa etkisi nötr kalacaktır” diyor.

FED’e yönelik olarak bu hafta faizlerde artırım beklentisi bulunmadığını söyleyen Integral Menkul Genel Müdürü Kıvanç Memişoğlu, buna parelel olarak TCMB toplantısından da faiz değişikliği çıkmasını beklemiyor.

Memişoğlu, “FED’den beklentilere paralel hareket gelirse piyasalardaki mevcut algının devam etmesi ve mevcut olumlu sürecin sürmesi muhtemel. Jackson Hole toplantısı 24-26 Ağustos tarihlerinde yapılacak ve bu tarihe kadar piyasalarda bir miktar daha olumlu seyrin sürmesi için zaman olacak” diye konuşuyor.

BUNDAN SONRA NE OLUR?

Ata Portföy Genel Müdür Yardımcısı Altuğ Dayıoğlu, gelişmekte olan piyasalara girişin özellikle ABD verileri ekseninde belirleneceğini öngördüklerini söylüyor.

Dayıoğlu, “FED çıkış stratejisi konusunda kararlı bile olsa verilerin zayıf gelmesi yavaş yavaş bu stratejiden vazgeçileceği beklentisini güçlendirerek piyasalarımıza girişi destekleyebilir” diyor.

AHL Yatırım Genel Müdürü Tuncay Karahan, ECB’nin 7 Eylül’deki para politikası toplantısında varlık alım programının geleceğine ilişkin bir plan açıklanacağı yönündeki söylemlerin ağırlık kazanmasına dikkat çekiyor.

Karahan, bunun özellikle gelişmekte olan ülke para birimleri ve portföy akımları üzerinde baskı oluşturmaya devam edebileceği görüşünü savunuyor.

Piyasalarda yılın geri kalanında FED’in bilanço daraltmasına yönelik normalleşme sürecine başlaması ve yılı bir faiz artışıyla kapatacağı görüşü hakim. Ancak 3 Şubat 2018’de görev süresi dolacak olan FED Başkanı Janet Yellen büyük ihtimalle görevine devam etmeyecek.

Bu ise para politikası açısından belirsizlik demek. Öte yandan vergi reformu, büyük altyapı ve kamu projeleri gibi unsurlar gerçekleşmediği için FED’in faizleri artırması için elde yeterli argüman olmadığı belirtiliyor.

ENFLASYON ÖNEMLİ

Kapital Yatırım Genel Müdürü İbrahim Ethem Eren, bu yüzden FED’in birkaç ay daha güvercin kalmasıyla dolar hareketinin küresel bazda stabil kalmaya devam etmesini bekliyor. Eren, “Ancak faizleri düşük tuttukça da başta ABD hisse senetleri olmak üzere varlık sınıflarında balon endişeleri söz konusu olacaktır. Bu nedenle küresel hisse senetleri fiyatlarına düzeltme gelmesini bekleyenlerdenim” diyor.

IKON Menkul Genel Müdürü Engin Kuru, FED’in faizlerde bir değişikliğe gitmemesinin dolar endeksi üzerindeki baskının sürmesine neden olacağını söylüyor.

Gelecek açıklamanın tonunun da burada önemli olacağını söyleyen Kuru, benzer şekilde TCMB’nin kararının da TL cephesinde sınırlı hareketlilik yaşanmasına neden olacağı kanaatinde.

TCMB, enflasyon oranında kalıcı bir düşüş gözlemlemeden sıkı para politikasından çıkmayacağını daha önce ifade etmişti. Bu bağlamda gelecek toplantıda bu vurgunun devam edeceğini söyleyen Altuğ Dayıoğlu, gelecekteki fiyat değişimleri referans alınarak oranlarda bir değişime gidilmeyeceğini düşünüyor.

Tuncay Karahan ise yurti-çinde makro verilerde yaşanabilecek iyileşme beklentisiyle birlikte 2017 yıl sonuna kadar TCMB’nin para politikasında revizyonlara gidebileceğini öngörüyor.