10 aracı kurumun ve portföy yönetim şirketinin üst düzey yöneticilerine ilk çeyrek için portföy önerilerini sorduk. Önerilerde ilk iki sırada TL mevduat ve hisse yer alıyor. Hissenin orta-uzun vadeli yatırım açısından cazip seviyelerde olduğu belirtiliyor.

CEREN ORAL

coral@ekonomist.com.tr

Aralık 2018'de borsaları vuran satış baskısı, ocak başı itibarıyla daha da şiddetlendi. Özellikle yılın ilk haftasında Türkiye varlıkları, küresel risk iştahındaki bozulmadan olumsuz etkilenen yatırım araçları arasında başı çekti.

Önceki hafta borsada 87.000'lere gerileme ve dolar/TL'de 5,50'lere varan yükseliş görülürken, geçen hafta ise dünya borsalarındaki toparlanmanın etkisiyle yurtiçi piyasalardaki dalgalanma kısmen azalsa da sürdü.

İş Yatırım ekonomistleri, küresel ekonomide yavaşlama işaretleriyle gerileyen faizler, ABD-Çin dış ticaret görüşmelerine yönelik olumlu beklentiler ve Ekim 2018 seviyelerine gerileyen Dolar Endeksi'nin risk iştahını desteklediğini söylüyor.

"Altın ve yen gibi emin liman yatırım araçlarının değer kaybı risk iştahındaki toparlanmayı teyit ediyor" diyen İş Yatırım, ancak Türkiye varlıklarının bu toparlanmaya katılamadığını kaydediyor.

Kurum ekonomistleri, bunu, ABD'nin Suriye'den çekilme takvimindeki belirsizliğin ve Türkiye'nin Fırat'ın doğusuna girme konusundaki kararlılığının Türkiye varlıklarındaki risk primini artırmasına bağlıyor.

10 KURUMA SORDUK

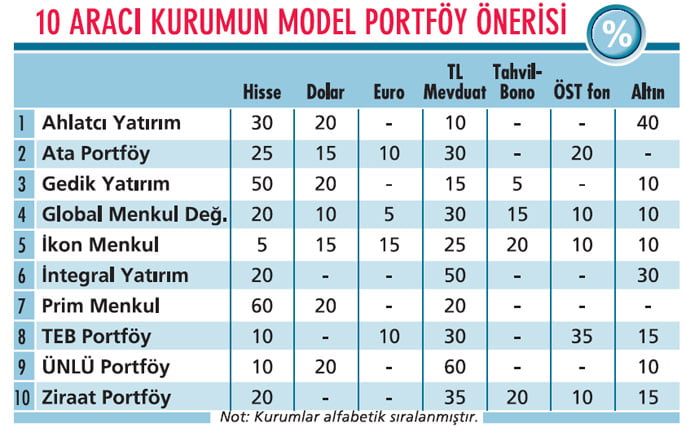

Piyasalardaki görünüm bu şekildeyken yatırımcılar için portföy dağılımı da önemli oluyor. Biz de 10 aracı kurumun ve portföy yönetim şirketinin üst düzey yöneticilerine ilk çeyrek portföy önerilerini sorduk. 10 kurumun yüzdesel dağılım önerilerini tablomuzda görebilirsiniz. Çalışmamızda, portföyler için ağırlıklı olarak TL mevduat ve hisse önerisi yapıldığı görülüyor.

Prim Menkul'un dağılımda hissenin payı yüzde 60 seviyesinde bulunuyor. Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen, bunun nedenini, "Kötü gelişmeler çok fazla satıldı. 2019'un beklentinin tersine piyasalar açısından olumlu olacağını düşünüyorum" diyerek açıklıyor. Prim Menkul'un ilk çeyrek için öneri listesinde Koza Altın, Sasa Polyester, Otokar, Türk Telekom, Türk Hava Yolları (THY), Migros, Kordsa ve Hektaş bulunuyor.

CAZİP SEVİYELER

Gedik Yatırım Genel Müdürü Metin Ayışık, bir süredir hisse senedi piyasalarında görülen baskının birçok önemli hisseyi uzun vadeli yatırım açısından cazip seviyelere getirmiş olduğuna dikkat çekiyor.

Ayışık, seçici yaklaşılması ve orta-uzun vadeli pozisyon alınması kaydıyla portföylerdeki hisse ağırlığının yüzde 50'lerde belirlenmesinin yerinde olacağını kaydediyor. Ancak hisse seçiminde çok seçici olmanın ve hikayesi olan hisselere yönelmenin gerekliliğine de dikkat çekiyor.

Ayışık, satış gelirleri içinde ihracat payı yüksek ve nakit pozisyonu güçlü şirket hisselerinin olumlu tarafta kalmasını bekliyor. Metin Ayışık, "Hisse piyasasında görülebilecek dalgalanmaların portföy getirisini dengeli seviyelerde tutabilmesi ve mevcut faiz seviyelerinden yararlanmak maksadıyla, sabit getirili menkul kıymet (mevduat, tahvil-bono, ÖST-fon) ağırlığı yüzde 20'lerde tutulabilir" diyor.

Ayışık, hissede görülebilecek dalgalanmalara karşı risklerin dağıtılması maksadıyla yüzde 20 dolar/TL ve yüzde 10 gram altın taşınabileceğini de sözlerine ekliyor.

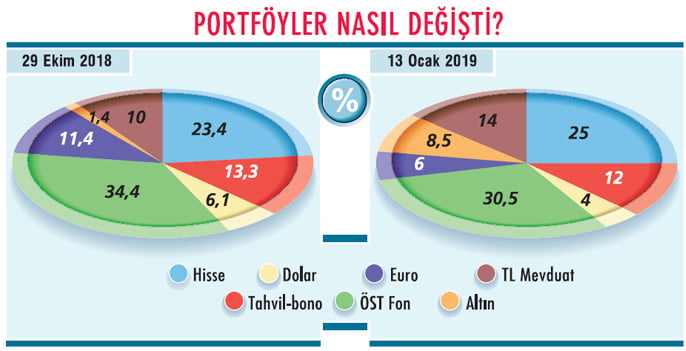

Çalışmamızda yüzde 30,5 ile TL mevduat ilk sırada yer alırken onu yüzde 25 ile hisse takip ediyor. 29 Ekim 2018’deki araştırmamızda ise TL mevduat yüzde 34,4, hisse yüzde 23,5 paya sahipti.

Bu süreçte öneri listesinin ilk iki sırasındaki yatırım araçlarının değişmediği ancak TL mevduatın gerilediği, hissenin yükseldiği fark ediliyor. İki tarih arasında faizlerde yaşanan kısmi geri çekilme, TL mevduatın payındaki düşüşü açıklıyor.

Borsada geri çekilmelerin alım fırsatı olabileceği öngörüsüyle hisse payında, hisse pozisyonlarının altınla dengelenmesinin sağlıklı olacağı görüşünden hareketle de altında yükseliş var.

ÖST/fondaki artış, mevduat faizlerinin kısa-uzun vadeli faizlerden yukarıda olmasıyla ÖST/fonların ekstra prim vereceği tahmininden kaynaklanıyor. Tahvil/bonodaki gerileme için ise tahvil-bonoya yatırım yapılmamasının risk/getiri açısından mantıklı olacağı görüşü dillendiriliyor.

"HİSSEYİ MAKSİMİZE EDİN"

Küresel piyasalarda ABD piyasaları liderliğinde düşüş söz konusu. Ata Portföy Genel Müdürü Mehmet Gerz, bunu normal bir kâr satışı olarak karşılıyor. ABD'de büyüme ile enflasyonun yavaşlamasının FED'in daha az faiz artışı yapması anlamına geldiğini belirten Gerz, 2019'da FED üyeleri iki faiz artışı beklerken piyasanın faiz artışı beklemediğini ve GOÜ'ler lehine bir senaryo oluştuğunu söylüyor.

Petrol fiyatlarının düşmesinin Türkiye ve Hindistan gibi petrol ithalatçısı GOÜ'ler açısından olumlu olacağını kaydeden Mehmet Gerz, bu beklentilerle ilk çeyrekte portföy dağılımında mevduatı kademli azaltıp riskli varlıkları artırmayı öneriyor.

Yatırımcılara risk alma kapasitelerini hisse miktarını maksimize ederek kullanmalarını öneren Gerz'e göre, tek tek hisse seçmek yerine iyi yönetilen, uzun vadede yatırımcısına istikrarlı değer yaratan hisse fonları araştırılmalı.

CEREN ORAL

coral@ekonomist.com.tr

Aralık 2018'de borsaları vuran satış baskısı, ocak başı itibarıyla daha da şiddetlendi. Özellikle yılın ilk haftasında Türkiye varlıkları, küresel risk iştahındaki bozulmadan olumsuz etkilenen yatırım araçları arasında başı çekti.

Önceki hafta borsada 87.000'lere gerileme ve dolar/TL'de 5,50'lere varan yükseliş görülürken, geçen hafta ise dünya borsalarındaki toparlanmanın etkisiyle yurtiçi piyasalardaki dalgalanma kısmen azalsa da sürdü.

İş Yatırım ekonomistleri, küresel ekonomide yavaşlama işaretleriyle gerileyen faizler, ABD-Çin dış ticaret görüşmelerine yönelik olumlu beklentiler ve Ekim 2018 seviyelerine gerileyen Dolar Endeksi'nin risk iştahını desteklediğini söylüyor.

"Altın ve yen gibi emin liman yatırım araçlarının değer kaybı risk iştahındaki toparlanmayı teyit ediyor" diyen İş Yatırım, ancak Türkiye varlıklarının bu toparlanmaya katılamadığını kaydediyor.

Kurum ekonomistleri, bunu, ABD'nin Suriye'den çekilme takvimindeki belirsizliğin ve Türkiye'nin Fırat'ın doğusuna girme konusundaki kararlılığının Türkiye varlıklarındaki risk primini artırmasına bağlıyor.

10 KURUMA SORDUK

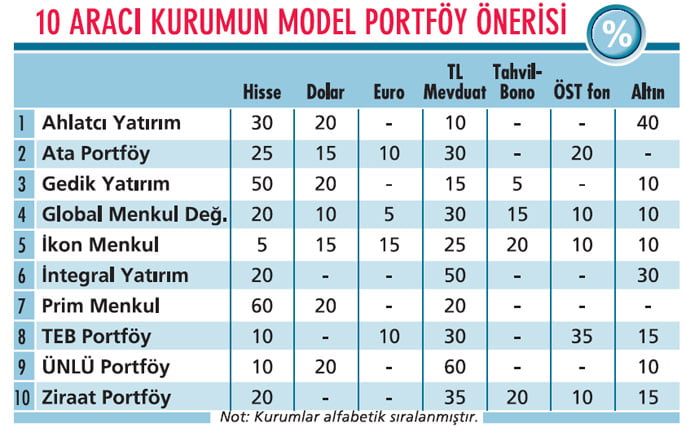

Piyasalardaki görünüm bu şekildeyken yatırımcılar için portföy dağılımı da önemli oluyor. Biz de 10 aracı kurumun ve portföy yönetim şirketinin üst düzey yöneticilerine ilk çeyrek portföy önerilerini sorduk. 10 kurumun yüzdesel dağılım önerilerini tablomuzda görebilirsiniz. Çalışmamızda, portföyler için ağırlıklı olarak TL mevduat ve hisse önerisi yapıldığı görülüyor.

Prim Menkul'un dağılımda hissenin payı yüzde 60 seviyesinde bulunuyor. Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen, bunun nedenini, "Kötü gelişmeler çok fazla satıldı. 2019'un beklentinin tersine piyasalar açısından olumlu olacağını düşünüyorum" diyerek açıklıyor. Prim Menkul'un ilk çeyrek için öneri listesinde Koza Altın, Sasa Polyester, Otokar, Türk Telekom, Türk Hava Yolları (THY), Migros, Kordsa ve Hektaş bulunuyor.

CAZİP SEVİYELER

Gedik Yatırım Genel Müdürü Metin Ayışık, bir süredir hisse senedi piyasalarında görülen baskının birçok önemli hisseyi uzun vadeli yatırım açısından cazip seviyelere getirmiş olduğuna dikkat çekiyor.

Ayışık, seçici yaklaşılması ve orta-uzun vadeli pozisyon alınması kaydıyla portföylerdeki hisse ağırlığının yüzde 50'lerde belirlenmesinin yerinde olacağını kaydediyor. Ancak hisse seçiminde çok seçici olmanın ve hikayesi olan hisselere yönelmenin gerekliliğine de dikkat çekiyor.

Ayışık, satış gelirleri içinde ihracat payı yüksek ve nakit pozisyonu güçlü şirket hisselerinin olumlu tarafta kalmasını bekliyor. Metin Ayışık, "Hisse piyasasında görülebilecek dalgalanmaların portföy getirisini dengeli seviyelerde tutabilmesi ve mevcut faiz seviyelerinden yararlanmak maksadıyla, sabit getirili menkul kıymet (mevduat, tahvil-bono, ÖST-fon) ağırlığı yüzde 20'lerde tutulabilir" diyor.

Ayışık, hissede görülebilecek dalgalanmalara karşı risklerin dağıtılması maksadıyla yüzde 20 dolar/TL ve yüzde 10 gram altın taşınabileceğini de sözlerine ekliyor.

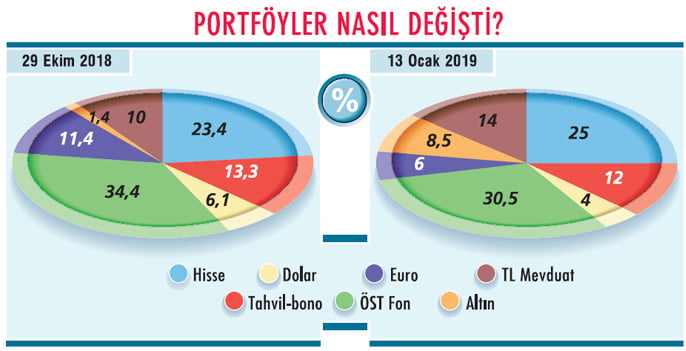

Çalışmamızda yüzde 30,5 ile TL mevduat ilk sırada yer alırken onu yüzde 25 ile hisse takip ediyor. 29 Ekim 2018’deki araştırmamızda ise TL mevduat yüzde 34,4, hisse yüzde 23,5 paya sahipti.

Bu süreçte öneri listesinin ilk iki sırasındaki yatırım araçlarının değişmediği ancak TL mevduatın gerilediği, hissenin yükseldiği fark ediliyor. İki tarih arasında faizlerde yaşanan kısmi geri çekilme, TL mevduatın payındaki düşüşü açıklıyor.

Borsada geri çekilmelerin alım fırsatı olabileceği öngörüsüyle hisse payında, hisse pozisyonlarının altınla dengelenmesinin sağlıklı olacağı görüşünden hareketle de altında yükseliş var.

ÖST/fondaki artış, mevduat faizlerinin kısa-uzun vadeli faizlerden yukarıda olmasıyla ÖST/fonların ekstra prim vereceği tahmininden kaynaklanıyor. Tahvil/bonodaki gerileme için ise tahvil-bonoya yatırım yapılmamasının risk/getiri açısından mantıklı olacağı görüşü dillendiriliyor.

"HİSSEYİ MAKSİMİZE EDİN"

Küresel piyasalarda ABD piyasaları liderliğinde düşüş söz konusu. Ata Portföy Genel Müdürü Mehmet Gerz, bunu normal bir kâr satışı olarak karşılıyor. ABD'de büyüme ile enflasyonun yavaşlamasının FED'in daha az faiz artışı yapması anlamına geldiğini belirten Gerz, 2019'da FED üyeleri iki faiz artışı beklerken piyasanın faiz artışı beklemediğini ve GOÜ'ler lehine bir senaryo oluştuğunu söylüyor.

Petrol fiyatlarının düşmesinin Türkiye ve Hindistan gibi petrol ithalatçısı GOÜ'ler açısından olumlu olacağını kaydeden Mehmet Gerz, bu beklentilerle ilk çeyrekte portföy dağılımında mevduatı kademli azaltıp riskli varlıkları artırmayı öneriyor.

Yatırımcılara risk alma kapasitelerini hisse miktarını maksimize ederek kullanmalarını öneren Gerz'e göre, tek tek hisse seçmek yerine iyi yönetilen, uzun vadede yatırımcısına istikrarlı değer yaratan hisse fonları araştırılmalı.