Eylül ayında Moody’s kredi notumuzu ‘yatırım yapılabilir’ seviyenin altına indirmişti. Önceki hafta da Fitch aynı şeyi yaptı. Başta emeklilik fonları olmak üzere global fonlar sadece ‘yatırım yapılabilir’ nota sahip ülkelere yatırım yapabiliyor.

Moody’s’in not indirimiyle 10-15 milyar dolarlık fon çıkışı olduğu tahmin ediliyor. Notu geri kazanmanın ise altı yılı bulabileceği öngörülüyor.

GÖZDE YENİOVA

gyeniova@ekonomist.com.tr

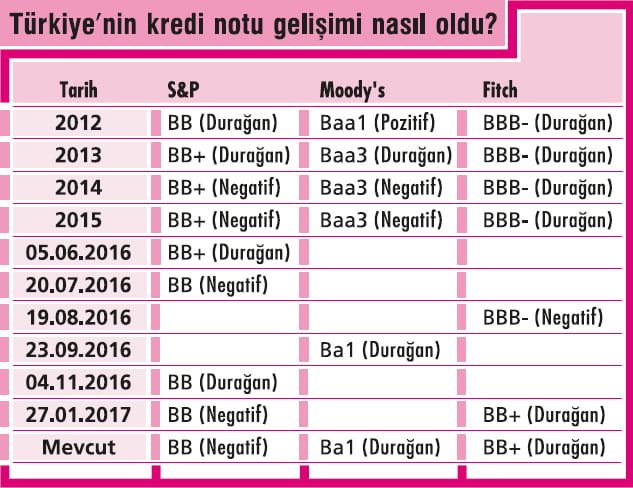

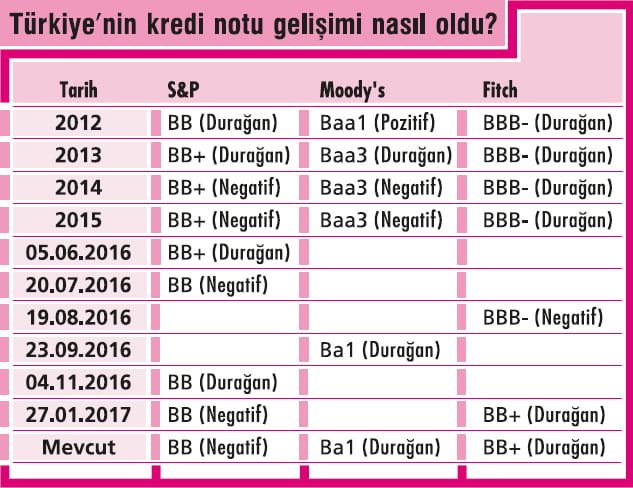

Fitch, önceki haftanın son işlem gününde, Türkiye'nin ‘BBB-’ yani ‘yatırım yapılabilir’ seviyenin el alt basamağında olan uzun vadeli döviz cinsinden kredi notunu ‘BB+’ya indirdi. Ayrıca not görünümünü ‘durağan’ olarak belirledi.

Geçen yılın eylül ayında da Moody's Türkiye’nin kredi notunu yatırım yapılabilir seviyenin altına düşürmüştü. Standart and Poor's’un Türkiye’ye ilişkin kredi notu ise zaten yatırım yapılabilir seviyede değildi. Böylece üç büyük kredi derecelendirme kuruluşu arasında Türkiye'ye yatırım yapılabilir notu veren kurum kalmadı.

UZUN VADEDE NEGATİF

Fitch'in bu yönde bir karar alacağı bir süredir bekleniyor ve piyasalar tarafından fiyatlanıyordu. Bu nedenle etkisi sınırlı oldu. Önceki haftanın ortasından itibaren kurdaki yükselişin bir kısmı not indirimi endişesini de içeriyordu. Ancak kısa vadedeki etki sınırlı kalsa da, bu not indiriminin uzun vadede Türk finansal varlıklarını negatif etkilemesinin muhtemel olduğu yorumları yapılıyor.

Moody's öncesi ve sonrası Türkiye piyasalarından tahmini olarak 1015 milyar dolarlık fon çıkışı olduğu ifade ediliyor. Fitch'in etkileri ise önümüzdeki süreçte görülecek. Ama aşırı satıma gelmiş Türkiye varlıklarında arada yüksek fon getirisi hedefleyen nispeten orta ve kısa vadeli fonların da giriş yaptığına da dikkat çekiliyor.

Küresel yatırım yapan fonların bir bölümü, özellikle bazı emeklilik fonları ile varlık fonları, regülasyonları gereği yatırım yapılabilir seviyedeki ülke ve varlıklara yatırım yapabiliyor. Bu fonlar genelde de yatırım yapabilmek için ‘yatırım yapılabilir’ seviyede iki tane kredi notuna gereksinim duyuyor. Özellikle de hisse senedi ve tahvil varlıklarına yatırım yapıyor.

Kredi notunun kaybedilmesi zaten beklendiği için bu tip fonların önemli bölümünün not indirimi öncesi çıktıklarına işaret eden Finansinvest Baş ekonomisti Burak Kanlı, bu nedenle not indiriminin ardından çıkışın sınırlı olduğunu ifade ediyor.

Fitch’in not indiriminin ardından ciddi bir fon çıkışının olmasını beklemeyen Kanlı, en kötünün geride kaldığını düşünen yatırımcı grubunun Türk varlıklarına ilgi duyabileceğini söylüyor. Olumsuz tabloda ise Burak Kanlı’ya göre, yatırım yapılabilir seviyedeki kredi notunun kaybı, uzun vadede Türk varlık fiyatlarını olumsuz yönde etkileyecek. Zira düşük not yatırımcıların gözünde daha yüksek risk primi anlamına geliyor.

ÇIKIŞ SINIRLI OLDU

Önümüzdeki süreçte referandum kaynaklı politik unsurların ön planda olacağına dikkat çeken Burak Kanlı, şöyle konuşuyor: “Ekonomik görünüme dair de riskler var. Ekonomik toparlanmanın yavaş gerçekleşmesi, enflasyonun yüksek seviyelerde kalması ve petrol fiyatlarındaki artışla dış finansman ihtiyacının artması gibi.

Bu, mevcut olumlu görünümün ve yukarı yönlü hareketin yıl geneline yayılmasının önünde engel teşkil edecek. Dolayısıyla bu yıl varlık fiyatlarında tek yönlü değil de, yine dalgalı bir seyir göreceğiz.”

Moody’s’in not indirimiyle 10-15 milyar dolarlık fon çıkışı olduğu tahmin ediliyor. Notu geri kazanmanın ise altı yılı bulabileceği öngörülüyor.

GÖZDE YENİOVA

gyeniova@ekonomist.com.tr

Fitch, önceki haftanın son işlem gününde, Türkiye'nin ‘BBB-’ yani ‘yatırım yapılabilir’ seviyenin el alt basamağında olan uzun vadeli döviz cinsinden kredi notunu ‘BB+’ya indirdi. Ayrıca not görünümünü ‘durağan’ olarak belirledi.

Geçen yılın eylül ayında da Moody's Türkiye’nin kredi notunu yatırım yapılabilir seviyenin altına düşürmüştü. Standart and Poor's’un Türkiye’ye ilişkin kredi notu ise zaten yatırım yapılabilir seviyede değildi. Böylece üç büyük kredi derecelendirme kuruluşu arasında Türkiye'ye yatırım yapılabilir notu veren kurum kalmadı.

UZUN VADEDE NEGATİF

Fitch'in bu yönde bir karar alacağı bir süredir bekleniyor ve piyasalar tarafından fiyatlanıyordu. Bu nedenle etkisi sınırlı oldu. Önceki haftanın ortasından itibaren kurdaki yükselişin bir kısmı not indirimi endişesini de içeriyordu. Ancak kısa vadedeki etki sınırlı kalsa da, bu not indiriminin uzun vadede Türk finansal varlıklarını negatif etkilemesinin muhtemel olduğu yorumları yapılıyor.

Moody's öncesi ve sonrası Türkiye piyasalarından tahmini olarak 1015 milyar dolarlık fon çıkışı olduğu ifade ediliyor. Fitch'in etkileri ise önümüzdeki süreçte görülecek. Ama aşırı satıma gelmiş Türkiye varlıklarında arada yüksek fon getirisi hedefleyen nispeten orta ve kısa vadeli fonların da giriş yaptığına da dikkat çekiliyor.

Küresel yatırım yapan fonların bir bölümü, özellikle bazı emeklilik fonları ile varlık fonları, regülasyonları gereği yatırım yapılabilir seviyedeki ülke ve varlıklara yatırım yapabiliyor. Bu fonlar genelde de yatırım yapabilmek için ‘yatırım yapılabilir’ seviyede iki tane kredi notuna gereksinim duyuyor. Özellikle de hisse senedi ve tahvil varlıklarına yatırım yapıyor.

Kredi notunun kaybedilmesi zaten beklendiği için bu tip fonların önemli bölümünün not indirimi öncesi çıktıklarına işaret eden Finansinvest Baş ekonomisti Burak Kanlı, bu nedenle not indiriminin ardından çıkışın sınırlı olduğunu ifade ediyor.

Fitch’in not indiriminin ardından ciddi bir fon çıkışının olmasını beklemeyen Kanlı, en kötünün geride kaldığını düşünen yatırımcı grubunun Türk varlıklarına ilgi duyabileceğini söylüyor. Olumsuz tabloda ise Burak Kanlı’ya göre, yatırım yapılabilir seviyedeki kredi notunun kaybı, uzun vadede Türk varlık fiyatlarını olumsuz yönde etkileyecek. Zira düşük not yatırımcıların gözünde daha yüksek risk primi anlamına geliyor.

ÇIKIŞ SINIRLI OLDU

Önümüzdeki süreçte referandum kaynaklı politik unsurların ön planda olacağına dikkat çeken Burak Kanlı, şöyle konuşuyor: “Ekonomik görünüme dair de riskler var. Ekonomik toparlanmanın yavaş gerçekleşmesi, enflasyonun yüksek seviyelerde kalması ve petrol fiyatlarındaki artışla dış finansman ihtiyacının artması gibi.

Bu, mevcut olumlu görünümün ve yukarı yönlü hareketin yıl geneline yayılmasının önünde engel teşkil edecek. Dolayısıyla bu yıl varlık fiyatlarında tek yönlü değil de, yine dalgalı bir seyir göreceğiz.”