PPK'nın faiz kararı metninden 'ilave sıkılaşmaya gidebileceği' ifadesini çıkarmasıyla faiz indirimine işaret ettiği yorumları, piyasalarda hareketliliği artırdı. Yurtdışı piyasalar da dikkate alındığında, önümüzdeki dönem için dengeli portföy önerileri öne çıkıyor.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Yerel seçimlerden sonra piyasaların rahat bir nefes alacağı, yapısal reformlara odaklanılacağı, global konjonktürle birlikte Türkiye piyasalarının bu havadan olumlu etkilenebileceği yorumları yapılıyordu.

Tabloyu görmek için görsele tıklayın.

Seçimler biteli neredeyse bir ay oldu. Bu süreçte döviz sepetine karşı TL yüzde 10 değer kaybetmiş durumda. Borsa endeksi bir türlü 100.000 direncini yukarı yönlü kıramıyor. Gösterge faiz seçimlerden önce yüzde 18-19 ban-dındayken, bugün gelinen noktada yüzde 21 seviyelerinde.

Geçen hafta içinde ise TCMB'nin Para Politikası Kurulu (PPK) açıklamaları ön plandaydı. TCMB beklentiler doğrultusunda politika faizini yüzde 24'te sabit tuttu. Ancak açıklanan kısa nottan "gerekli görüldüğünde ilave sıkılaştırma yapılabileceği" yönündeki 'şahin' ifadenin çıkarılması, piyasalarda üzerinde en çok durulan konuların başında geldi.

MB HAMLESİ

Peki bundan sonra neler olacak? Sular durulabilecek mi? Yatırım portföyleri beklentilere göre nasıl şekillenmeli? Bu sorulara yanıt aradık. Piyasaların önünde takip ettiği iki ana faktör var. Yurtdışı gelişmeler ve içerde makro göstergeler ve olası reform adımları.

İş Yatırım'ın analizine göre zirve seviyelere yakın seyreden ABD borsalarına karşın dünya ekonomileri ve piyasalardan alarm sinyalleri gelmeye devam ediyor. Veriler dünya ticaretinde sert yavaşlamaya işaret ediyor.

Gelişmiş ülke hisse senedi ve borçlanma piyasalarındaki olumlu havaya karşın emin liman olarak görülen dolar ve yen güçleniyor. Gelişmekte olan piyasaların zayıf halkaları olarak görülen Arjantin ve Türkiye varlıkları negatif ayrışıyor.

Politik belirsizlik nedeniyle Türkiye varlıklarındaki satış baskısı Merkez Bankası'nın "politika belirsizliğiyle" daha da hızlanmış görünüyor.

İş Yatırım analizinde, "Merkez Bankası'nın Para Politikası Kurulu açıklamasında 'ilave sıkılaşmaya gidebileceği' cümlesini çıkarması ve koşullar izin verirse 'faiz indirimine başlayabileceğine' işaret etmesi sonrası TL'den başlayarak hisse senedi ve tahvil piyasasına yayılan yeni bir satış dalgasına dönüştü" notunu düşüyor.

Yapı Kredi Yatırım ise içerde politik gelişmelere dikkat çekiyor. Kurumun analizine göre, yurtiçi piyasalarda İstanbul yerel seçimlerine yönelik gelişmeler, S-400 konusu ve Türkiye-ABD ilişkilerine yönelik haber akışı ön planda kalmaya devam ediyor.

Dolar endeksindeki yükselişler ve ABD'nin İran'dan petrol ithalatına muafiyetleri uzatmama kararı almasının ardından petrol fiyatlarındaki yükselişler soru işareti yaratan konular arasında yer alıyor.

PORTFÖY NASIL OLMALI?

Piyasalarda bu belirsizlikler söz konusuyken, portföylerin nasıl şekillenmesi gerektiğini sorduk. Aldığımız yanıtlara bakıldığında dengeli portföy önerileri öne çıkıyor. Borsa İstanbul, gelişmekte olan ülke borsalarına göre yüzde 45 oranında iskontolu.

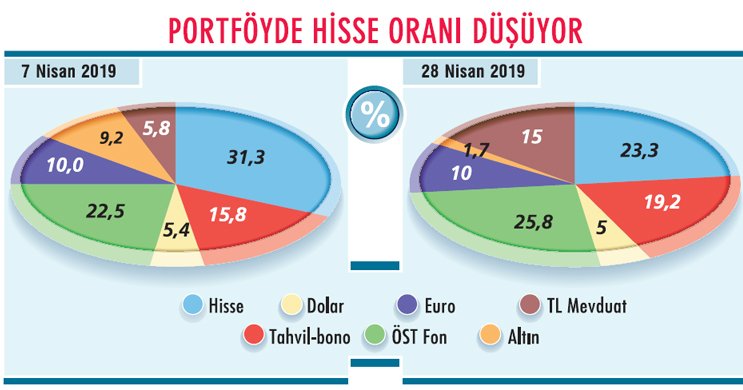

Beş yıllık ortalamada iskonto oranı ise yüzde 28. Yüksek iskontoya rağmen portföylerde hisse oranı nisan ayı başında yüzde 30'lardayken bugün yüzde 25'lere çekilmiş durumda. Dövizde yukarı hareket yaşanmasına rağmen, portföylerde döviz oranı nisan ayı başına göre yaklaşık 3 puan artırılarak yüzde 20 seviyesine çıkarılmış bulunuyor.

Yine TL mevduat ve altın ürünlere ilginin arttığı görülüyor. IKON Menkul Genel Müdürü Engin Kuru, "Borsa tarafında hazirana kadar stabil bir durum olacağını öngördüğümüzden dolayı portföy dağılımında ağırlığını azaltmayı tercih ettik. Ancak döviz cinsi borcu az olan ve bilançosu iyi şirketlere uzun vadeli bir yönelim olabilir" diyor.

KUR NE OLUR?

Türkiye özelindeki risk fiyatlaması TL üzerinde de olumsuz etkilere yol açtı. Bununla birlikte, ABD-Çin arasındaki ticaret savaşı müzakerelerine yönelik basına yansıyan olumlu gelişmeler de doların küresel bazda değer kazanmasını sağladı.

Önümüzdeki süreçte TCMB'nin mevcut sıkı duruşunu korumasını bekleyen Gedik Yatırım Genel Müdürü Metin Ayışık, gelecek 1-2 aylık dönemde dolar/TL kurunun 5,75-6,00 aralığında dengelenmesini bekliyor.

Ayışık, "TL özelindeki mevcut risk unsurlarının azalması veya tamamen ortadan kalkması durumunda söz konusu denge arayışının 5,75 TL'nin altında gözlenmesi olasılığı da güçlenecektir" diyor.

Metin Ayışık, TCMB'den gelebilecek olası erken bir faiz indirimi veya rezervlere ilişkin soru işaretlerinin devam etmesi gibi durumlarda ise kurun 6,00 TL'nin üzerine taşınabileceği değerlendirmesinde bulunuyor.

Invest AZ Genel Müdürü Hakan Avdan da dolar kurunda 6,00 TL'nin üzerinin test edilebileceği beklentisi içinde. Bu nedenle Avdan, portföylerde döviz oranını yüzde 30 ve altın oranını yüzde 20 şeklinde tutuyor.