BİST-100 Endeksi tarihi zirvelerinde hareket ediyor ve rekor üstüne rekor kırmaya devam ediyor. Doların ateşi sönmezken küresel bazda dolar endeksinde de yükseliş var. Küresel ölçekte enflasyonun yükselmesi ise altın ve gümüş gibi metallerin fiziksel talebini artırıyor ve bu da ons altında yükselişi tetikliyor. Euro/Dolar paritesinde ise yeniden satışlar ön plana geçmeye başladı. ALB Forex Araştırma Müdürü Emre Çayırlı ile piyasalardaki son durumu değerlendirdik. Çayırlı, "Portföy oluştururken mümkün olduğu kadar çok üründe, risk algısı gözetilerek çeşitlendirme yapılması daha yararlı olabilir" diyor

Ceren Oral Balaban / coral@ekonomist.com.tr

Ceren Oral Balaban / coral@ekonomist.com.tr

Küresel piyasalarda; varyantlar, ilaç gelişmeleri, arz kısıtları, enflasyon endişeleri ve merkez bankaları politikaları takip edilen ana konu başlıkları olmaya devam ediyor. Fed’den yavaş “tapering” mesajı, Pfizer’ın Covid-19 ilacının olumlu deney sonuçları, güçlü bilançolar gibi gelişmeler eşliğinde yeni rekor seviyeleri test eden riski varlık sınıfında yer alan hisse senetlerinde kâr satışları ardından yukarı eğilim korunuyor. Geçen hafta beklenenin üzerinde gelen 2021 Ekim ayı ABD TÜFE verisi yavaş ‘tapering’ temasına yönelik soru işaretlerine neden olurken, tahvil faizleri ve dolar endeksinde yükselişler hisse senetlerinde satış baskısı etkili oldu. Kâr satışlarının ardından yukarı eğilimin korunduğu piyasalarda yeni haftada küresel risk barometres olarak da izlenen S&P 500 Endeksi’nde getiri eğrisi dikleşti.

BIST-100 Endeksi’nde ise yükseliş banka hisseleriyle güçleniyor. Kısa vadeli yükseliş trendi içerisindeki güçlü seyrini sürdüren piyasa, yeni haftaya yüzde 3,91 oranında değer artışıyla başladı. Bankacılık sektör endeksinin yüzde 9,74 oranında yükselişle yukarı harekete öncülük ettiği piyasada, dün 1.702 puan ile tüm zamanların TL bazındaki en yüksek kapanışı gerçekleşmiş oldu. Haftanın ilk işlem gününde bir üst direnç olarak izlenen 1.700 seviyesini test eden piyasada, bugün bu nokta önemli olacak. 1.700’ü yukarı geçecek hareketlerde piyasada dolar bazındaki grafiklerde hedef direnç noktası olarak izlenen 1.800 seviyesi önem arz ediyor. Dolar bazındaki grafiklerde orta ve uzun vadeli taban oluşuma yönelik sinyallerin oluşabilmesi için 1.800 direncinin aşılması gerektiği üzerinde duruluyor. Şu aşamada yukarı potansiyelini koruyan piyasada, 1.640 seviyesinin kısa vadeli hareketin ana desteği ve aynı zamanda yükseliş yönündeki pozisyonlar için stop-loss noktası olarak alınması da öneriliyor.

Piyasalarda hareketliliğin oldukça yüksek olduğu bu dönemde, BİST-100 Endeksi’ne ek olarak dolar, dolar endeksi ve altın cephesinde de yükselişler hız kesmiyor. Euro/dolar paritesinde ise düşüş sürüyor. ALB Forex Araştırma Müdürü Emre Çayırlı ile piyasalardaki mevcut durumu değerlendirdik. Çayırlı’nın sorularımıza verdiği yanıtlar şöyle:

Borsa rekor üstüne rekor kırıyor. Bu hızlı yükselişin nedenleri neler?

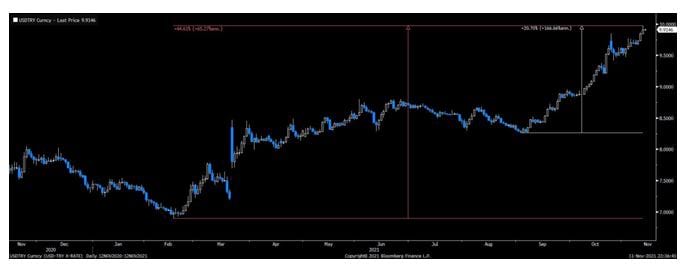

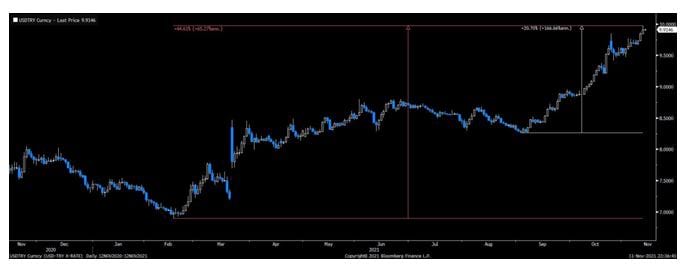

İkinci çeyrek itibarıyla Borsa İstanbul’da sıkça yaşanan, küresel borsalardan negatif ayrışma eğiliminin yakın dönemde sonlandığını görüyoruz. Genel olarak değerlendirecek olursak bu duruma iki neden gösterebiliriz: Üçüncü çeyrek bilanço döneminde başta bankacılık olmak üzere şirketlerin açıkladığı finansal tablolar beklentilerin üzerinde performans kaydedildiğini gösterdi ve hisselerde değer artışı meydan getirdi. Bununla birlikte son bir ayda dolar/TL paritesinin yüzde 20 değer kazanması ise dolar bazlı BİST-100 Endeksi’nin 2020 Ekim ayı seviyelerine kadar gerilemesine neden olup teknik alımları başlattı. Bu iki durumun etkisi ve küresel çapta artan risk iştahı, oldukça iskontolu olan Borsa İstanbul’da bir ralli başlangıcı oluşturdu.

Faiz indirimleri bu yükselişi nasıl tetikledi?

Yükselen enflasyon ve TCMB’nin sert faiz indirimi sonrasında mevduat getirisinin enflasyon oranının altında kalmış olması, alternatif getiri arayışına zemin oluşturdu. BİST’te yıl ortası itibarıyla 20 milyar TL civarında seyreden işlem hacminin faiz indirimi sonrasında 40 milyar TL’lere ulaşması getiri arayışının tekrar Borsa İstanbul tarafına döndüğünü işaret ediyor. Artan risk iştahı ve tekrar göz kırpan yabancı yatırımlarıyla Borsa İstanbul, rekor tazelemeye devam ediyor.

Aralık ayı sonuna kadarki süreç için beklentileriniz nasıl şekilleniyor, yükseliş sürer mi?

BİST-100 endeksi TL bazında yeni rekor yenilemiş olsa da yılbaşında hesaplanan dolar bazlı seviyelerin yüzde 40 aşağısında işlem görüyor. Üçüncü çeyrek bilançolarının sona ermesi ile endekste bir miktar kâr realizasyonları görebiliriz. Gelen güçlü bilançoların ardından çoğunlukta endekste ağırlığı yüksek şirketlerin iskonto oranlarının artması yılbaşına kadar fiyatlamaları pozitif tarafta tutabilir. TCMB faiz indirimleriyle birlikte talebin canlanması yılın son iki ayında perakende sektörünü hareketlendirebilir. Konut kredilerinde faizin düşmesiyle talepte artış yaşanırsa GYO şirketlerin de alım geldiğini görebiliriz. Teknik olarak 1.585 seviyesi üzerinde hareketin korunması durumunda orta vadede 1.750 bölgesine doğru yükseliş eğilimi devam edebilir. Bu süreçte; Brisa, Lokman Hekim, Aksa, Tekfen, Migros, Türk Traktör hisselerini beğeniyoruz.

Son dönemde altında yaşanan yükselişi neye bağlıyorsunuz?

Yılın büyük bir bölümünde, enflasyon oranlarının sürekli olarak artması metal fiyatlarının yükselmesine zemin hazırladı. Ekim ayı ABD enflasyon oranının yüzde 6,2’ye yükselmesinin ardından, enflasyonun geçici olduğuna yönelik beklentilerin törpülenmeye başlaması uzun vadeli tahvil getirilerinin düşmesine neden oldu. Enflasyonun hızla yükseldiği tek ülke ABD değil. Küresel alanda da enflasyon oranlarında hızla artış yaşanıyor. Veriler; Çin, Japonya ve Almanya'daki enflasyon oranlarında son 10 yılın en hızlı yükselişinin yaşandığını gösteriyor. Küresel ölçekte enflasyonun yükselmesi altın ve gümüş gibi metallerin fiziksel talebini artırmaya devam edebilir.

Teknik olarak 1.865-1.875 dolar seviyesi ara direnç bölgesini oluşturuyor, hareket yükseliş kanalı içinde devam ederse kısmi değer kaybı yaşanabilir. Olası düşüşlerin geri dönüş hareketi oluşturması halinde 1.835-1.825 destek bölgesi takip edilecek. Yükselişin devam edip 1.875 dolar seviyesi üzerine geçilmesi halinde 1.915 dolara kadar önemli bir direnç bulunmuyor. Son iki yıldır sıkışan altın fiyatında yaşanan düşüşün sonlanmış olması uzun vadede başlayacak yükselişin ilk göstergesi olabilir.

Ons altın düşüş trendini sonlandırdı

Ons altın düşüş trendini sonlandırdı

Altın tarafında yılsonuna kadarki süreçte neler öngörüyorsunuz?

Bundan sonra dikkatler; FED yetkililerinin enflasyonda yaşanan yükselişe ilişkin yapacakları açıklamalara ve yorumlara çevrilecek. Bununla beraber altının son rallisi, geçen hafta tahvil alımlarını azaltma hızını açıklayan FED'in enflasyondaki yükselişi yakın dönemde durdurma olasılığının düşük olduğunu gösterdi. FED'in önümüzdeki ay yapılacak toplantıda daha hızlı bir daralma sinyali vermesi durumunda altında yaşanan hızlı yükseliş yavaşlamaya başlayabilir.

Altın fiyatında yaşanan yükselişin aksine, borsada işlem gören altın fonları ise henüz sessizliğini koruyor. Toplam altın ETF’leri Mayıs 2020'den bu yana en düşük seviyesine yakın ve altında yaşanan yükselişin devam etmesi için fiziksel talebin canlanması gerekli.

Doların da ateşi sönmüyor. Bunu neye bağlıyorsunuz?

ABD Merkez Bankası FED’in varlık alımlarını azaltacağı ve faiz oranını yükselteceği beklentisiyle yıl içinde değer kazanan ABD tahvilleri, yıl içinde ABD enflasyon oranının yüzde 1,4’ten yüzde 6,2’ye yükselmesinden dolayı getirilerini düşürdü. FED Başkanı Jerome Powell’ın söylemine göre; geçici olacağı beklenen enflasyon oranının her çeyrek katlanarak artması, beklentilerin değişmesine neden olmuş durumda. Diğer yandan ABD istihdam piyasasında işsizlik sorunu henüz ortadan kalkmamışken, FED’in enflasyonu düşürmek için faiz oranlarını yükseltmesi de pek olası gözükmüyor.

ABD getiri eğrisi, yukarı yönlü bir kayma ile kısa bir dalgalanmanın ardından tekrar düzleşiyor. Beş yıllık ve 30 yıllık getiriler arasındaki fark, enflasyon raporunun ardından bir gecede Mart 2020'den bu yana görülmeyen seviyelerde daraldı. FED'in tahvil alımlarını azaltma kararı almasının hemen ardından hızlanan faiz artırımı beklentileri de daha güçlü bir dolara dönüşüyor. Bu durum, gelişen piyasa varlıklarından sermaye akışını tetikleyerek hisse senetleri, tahviller ve diğer para birimlerini etkileme riski taşıyor. Dolar endeksin bu hafta içinde yüzde 1,40’a yükselmesi ve 95,00 seviyesinin üzerine çıkması, faiz beklentilerindeki şahinleşmeden kaynaklı yaşanıyor olabilir.

Dolar Endeksi’nden nasıl hareketler bekliyorsunuz?

Pandemi sürecinin başında 103.80 seviyesine kadar yükselen ve bir yıl geçmeden 89.15 seviyesine kadar gerileyen dolar endeksi, haftalık bazda ikili dip formasyonu çizmiş durumda. Son bir yıldır 95 seviyesinin üzerine geçemeyen dolar endeksinde direnç kırılması durumunda orta-uzun vadeli yükseliş başlayabilir. Pandemi sonrasındaki süreç içinde yapılan Fibonacci hesaplamasında F38,2’lik direnç seviyesinin de bulunduğu 94,75 ikili dip formasyonunun direnç seviyesini oluşturması bakımında oldukça önemli. İlerleyen süreçte beklentilerin değişmesiyle birlikte dolar kuvvetlenmesinin başlaması durumunda ilk olarak ara direnç seviyesi olan 95,70 seviyesine doğru yükselişin başladığını görebiliriz. Devamında ise F50,0 ‘nin bulunduğu 96,50 ana direnç olarak izleyeceğimiz bölgeyi oluşturacak. Formasyon hedefi ise Fibonacci 61,8’lik düzeltme hareketinin direncinin hesaplandığı 98.20 hatta 100 bölgesini işaret ediyor.

Euro/dolar paritesinde zayıflama sürüyor. Burada aralık ayı sonuna kadarki süreç için nasıl hareketler bekliyorsunuz?

2008 yılında başlayan düşüş trendinin kırılmasının ardından 1,23 bölgesinin üzerine çıkan Euro/Dolar paritesinde yeniden satışlar ön plana geçmeye başladı. Temel makro ekonomik gelişmelerin aşağıya yönelttiği parite için 1,15 seviyesi oldukça önemli bir destek seviyesi konumunda bulunuyor. İlerleyen süreçte destek bölgesi altında fiyatlanmaların başlaması halinde, kırılan uzun vadeli düşüş trendine doğru geri dönüş hareketi yaşanabilir. Böyle bir senaryoda 1,12 seviyesi bir sonraki durulma bölgesi olarak izlenebilir. Teknik göstergeler aylık bazda paritenin güç kaybettiğini göstermesi bakımında önemli.

Euro/dolar paritesinin grafiğini haftalık olarak incelediğimizde ise 2017 yılında sonra başlayan sıkışmanın içinde hareket eden paritenin bu yıl mayıs ayı sonrasında düşüş kanalı içinde bulunduğu görülüyor. Son yükseliş dalgası içinde yapılan Fibonacci hesaplamasına göre F50,0 seviyesine denk gelen 1,1490 seviyesi satış baskısını devam etmesi için önemli bir destek seviyesi olarak karşımıza çıkıyor. Bollinger alt bandının da bulunduğu bu destek seviyenin kırılması durumunda F61,8’nin hesaplandığı 1,1290 seviyesine doğru değer kaybı hız kazanabilir.

• ABD ekonomisine dair gelişmelere bundan sonraki süreçte en önemli gündem maddeleri olacak. Uluslararası alanda ABD ve Çin görüşmesinden çıkacak sonuçları takip edeceğiz.

• Asya piyasasında ise hasıraltı ediliyormuş gibi görünen bir konut sorunu mevcut ve bu duruma ilişkin gelişmeler tahvil piyasalarında dalgalanmaya neden olabilir.

• OPEC+ petrol üretimini pandemi öncesi seviyelere çıkarmadığı sürece enerji fiyatlarında artışın sürmesine bağlı olarak, gübre ve gıda fiyatları başta olmak üzere enflasyonist süreç devam edebilir.

• Arz sıkıntıları da küresel ticareti zorlaştıran diğer bir konu olarak kalmaya devam ediyor. Bu ortamda ekonomilerin enflasyon sarmalarından çıkmak için çok fazla alternatifleri yok gibi görünüyor.

• Enflasyonun aşındırıcı sebeplerinden dolayı portföy oluştururken mümkün olduğu kadar çok üründe, risk algısı gözetilerek çeşitlendirme yapılması daha yararlı olabilir.

Hisse (%25)

Dolar (%25)

Gümüş (%25)

Altın (%25)

Küresel piyasalarda; varyantlar, ilaç gelişmeleri, arz kısıtları, enflasyon endişeleri ve merkez bankaları politikaları takip edilen ana konu başlıkları olmaya devam ediyor. Fed’den yavaş “tapering” mesajı, Pfizer’ın Covid-19 ilacının olumlu deney sonuçları, güçlü bilançolar gibi gelişmeler eşliğinde yeni rekor seviyeleri test eden riski varlık sınıfında yer alan hisse senetlerinde kâr satışları ardından yukarı eğilim korunuyor. Geçen hafta beklenenin üzerinde gelen 2021 Ekim ayı ABD TÜFE verisi yavaş ‘tapering’ temasına yönelik soru işaretlerine neden olurken, tahvil faizleri ve dolar endeksinde yükselişler hisse senetlerinde satış baskısı etkili oldu. Kâr satışlarının ardından yukarı eğilimin korunduğu piyasalarda yeni haftada küresel risk barometres olarak da izlenen S&P 500 Endeksi’nde getiri eğrisi dikleşti.

BIST-100 Endeksi’nde ise yükseliş banka hisseleriyle güçleniyor. Kısa vadeli yükseliş trendi içerisindeki güçlü seyrini sürdüren piyasa, yeni haftaya yüzde 3,91 oranında değer artışıyla başladı. Bankacılık sektör endeksinin yüzde 9,74 oranında yükselişle yukarı harekete öncülük ettiği piyasada, dün 1.702 puan ile tüm zamanların TL bazındaki en yüksek kapanışı gerçekleşmiş oldu. Haftanın ilk işlem gününde bir üst direnç olarak izlenen 1.700 seviyesini test eden piyasada, bugün bu nokta önemli olacak. 1.700’ü yukarı geçecek hareketlerde piyasada dolar bazındaki grafiklerde hedef direnç noktası olarak izlenen 1.800 seviyesi önem arz ediyor. Dolar bazındaki grafiklerde orta ve uzun vadeli taban oluşuma yönelik sinyallerin oluşabilmesi için 1.800 direncinin aşılması gerektiği üzerinde duruluyor. Şu aşamada yukarı potansiyelini koruyan piyasada, 1.640 seviyesinin kısa vadeli hareketin ana desteği ve aynı zamanda yükseliş yönündeki pozisyonlar için stop-loss noktası olarak alınması da öneriliyor.

Piyasalarda hareketliliğin oldukça yüksek olduğu bu dönemde, BİST-100 Endeksi’ne ek olarak dolar, dolar endeksi ve altın cephesinde de yükselişler hız kesmiyor. Euro/dolar paritesinde ise düşüş sürüyor. ALB Forex Araştırma Müdürü Emre Çayırlı ile piyasalardaki mevcut durumu değerlendirdik. Çayırlı’nın sorularımıza verdiği yanıtlar şöyle:

Borsa rekor üstüne rekor kırıyor. Bu hızlı yükselişin nedenleri neler?

İkinci çeyrek itibarıyla Borsa İstanbul’da sıkça yaşanan, küresel borsalardan negatif ayrışma eğiliminin yakın dönemde sonlandığını görüyoruz. Genel olarak değerlendirecek olursak bu duruma iki neden gösterebiliriz: Üçüncü çeyrek bilanço döneminde başta bankacılık olmak üzere şirketlerin açıkladığı finansal tablolar beklentilerin üzerinde performans kaydedildiğini gösterdi ve hisselerde değer artışı meydan getirdi. Bununla birlikte son bir ayda dolar/TL paritesinin yüzde 20 değer kazanması ise dolar bazlı BİST-100 Endeksi’nin 2020 Ekim ayı seviyelerine kadar gerilemesine neden olup teknik alımları başlattı. Bu iki durumun etkisi ve küresel çapta artan risk iştahı, oldukça iskontolu olan Borsa İstanbul’da bir ralli başlangıcı oluşturdu.

Faiz indirimleri bu yükselişi nasıl tetikledi?

Yükselen enflasyon ve TCMB’nin sert faiz indirimi sonrasında mevduat getirisinin enflasyon oranının altında kalmış olması, alternatif getiri arayışına zemin oluşturdu. BİST’te yıl ortası itibarıyla 20 milyar TL civarında seyreden işlem hacminin faiz indirimi sonrasında 40 milyar TL’lere ulaşması getiri arayışının tekrar Borsa İstanbul tarafına döndüğünü işaret ediyor. Artan risk iştahı ve tekrar göz kırpan yabancı yatırımlarıyla Borsa İstanbul, rekor tazelemeye devam ediyor.

Aralık ayı sonuna kadarki süreç için beklentileriniz nasıl şekilleniyor, yükseliş sürer mi?

BİST-100 endeksi TL bazında yeni rekor yenilemiş olsa da yılbaşında hesaplanan dolar bazlı seviyelerin yüzde 40 aşağısında işlem görüyor. Üçüncü çeyrek bilançolarının sona ermesi ile endekste bir miktar kâr realizasyonları görebiliriz. Gelen güçlü bilançoların ardından çoğunlukta endekste ağırlığı yüksek şirketlerin iskonto oranlarının artması yılbaşına kadar fiyatlamaları pozitif tarafta tutabilir. TCMB faiz indirimleriyle birlikte talebin canlanması yılın son iki ayında perakende sektörünü hareketlendirebilir. Konut kredilerinde faizin düşmesiyle talepte artış yaşanırsa GYO şirketlerin de alım geldiğini görebiliriz. Teknik olarak 1.585 seviyesi üzerinde hareketin korunması durumunda orta vadede 1.750 bölgesine doğru yükseliş eğilimi devam edebilir. Bu süreçte; Brisa, Lokman Hekim, Aksa, Tekfen, Migros, Türk Traktör hisselerini beğeniyoruz.

Son dönemde altında yaşanan yükselişi neye bağlıyorsunuz?

Yılın büyük bir bölümünde, enflasyon oranlarının sürekli olarak artması metal fiyatlarının yükselmesine zemin hazırladı. Ekim ayı ABD enflasyon oranının yüzde 6,2’ye yükselmesinin ardından, enflasyonun geçici olduğuna yönelik beklentilerin törpülenmeye başlaması uzun vadeli tahvil getirilerinin düşmesine neden oldu. Enflasyonun hızla yükseldiği tek ülke ABD değil. Küresel alanda da enflasyon oranlarında hızla artış yaşanıyor. Veriler; Çin, Japonya ve Almanya'daki enflasyon oranlarında son 10 yılın en hızlı yükselişinin yaşandığını gösteriyor. Küresel ölçekte enflasyonun yükselmesi altın ve gümüş gibi metallerin fiziksel talebini artırmaya devam edebilir.

Teknik olarak 1.865-1.875 dolar seviyesi ara direnç bölgesini oluşturuyor, hareket yükseliş kanalı içinde devam ederse kısmi değer kaybı yaşanabilir. Olası düşüşlerin geri dönüş hareketi oluşturması halinde 1.835-1.825 destek bölgesi takip edilecek. Yükselişin devam edip 1.875 dolar seviyesi üzerine geçilmesi halinde 1.915 dolara kadar önemli bir direnç bulunmuyor. Son iki yıldır sıkışan altın fiyatında yaşanan düşüşün sonlanmış olması uzun vadede başlayacak yükselişin ilk göstergesi olabilir.

Ons altın düşüş trendini sonlandırdı

Ons altın düşüş trendini sonlandırdıAltın tarafında yılsonuna kadarki süreçte neler öngörüyorsunuz?

Bundan sonra dikkatler; FED yetkililerinin enflasyonda yaşanan yükselişe ilişkin yapacakları açıklamalara ve yorumlara çevrilecek. Bununla beraber altının son rallisi, geçen hafta tahvil alımlarını azaltma hızını açıklayan FED'in enflasyondaki yükselişi yakın dönemde durdurma olasılığının düşük olduğunu gösterdi. FED'in önümüzdeki ay yapılacak toplantıda daha hızlı bir daralma sinyali vermesi durumunda altında yaşanan hızlı yükseliş yavaşlamaya başlayabilir.

Altın fiyatında yaşanan yükselişin aksine, borsada işlem gören altın fonları ise henüz sessizliğini koruyor. Toplam altın ETF’leri Mayıs 2020'den bu yana en düşük seviyesine yakın ve altında yaşanan yükselişin devam etmesi için fiziksel talebin canlanması gerekli.

Doların da ateşi sönmüyor. Bunu neye bağlıyorsunuz?

ABD Merkez Bankası FED’in varlık alımlarını azaltacağı ve faiz oranını yükselteceği beklentisiyle yıl içinde değer kazanan ABD tahvilleri, yıl içinde ABD enflasyon oranının yüzde 1,4’ten yüzde 6,2’ye yükselmesinden dolayı getirilerini düşürdü. FED Başkanı Jerome Powell’ın söylemine göre; geçici olacağı beklenen enflasyon oranının her çeyrek katlanarak artması, beklentilerin değişmesine neden olmuş durumda. Diğer yandan ABD istihdam piyasasında işsizlik sorunu henüz ortadan kalkmamışken, FED’in enflasyonu düşürmek için faiz oranlarını yükseltmesi de pek olası gözükmüyor.

ABD getiri eğrisi, yukarı yönlü bir kayma ile kısa bir dalgalanmanın ardından tekrar düzleşiyor. Beş yıllık ve 30 yıllık getiriler arasındaki fark, enflasyon raporunun ardından bir gecede Mart 2020'den bu yana görülmeyen seviyelerde daraldı. FED'in tahvil alımlarını azaltma kararı almasının hemen ardından hızlanan faiz artırımı beklentileri de daha güçlü bir dolara dönüşüyor. Bu durum, gelişen piyasa varlıklarından sermaye akışını tetikleyerek hisse senetleri, tahviller ve diğer para birimlerini etkileme riski taşıyor. Dolar endeksin bu hafta içinde yüzde 1,40’a yükselmesi ve 95,00 seviyesinin üzerine çıkması, faiz beklentilerindeki şahinleşmeden kaynaklı yaşanıyor olabilir.

Dolar Endeksi’nden nasıl hareketler bekliyorsunuz?

Pandemi sürecinin başında 103.80 seviyesine kadar yükselen ve bir yıl geçmeden 89.15 seviyesine kadar gerileyen dolar endeksi, haftalık bazda ikili dip formasyonu çizmiş durumda. Son bir yıldır 95 seviyesinin üzerine geçemeyen dolar endeksinde direnç kırılması durumunda orta-uzun vadeli yükseliş başlayabilir. Pandemi sonrasındaki süreç içinde yapılan Fibonacci hesaplamasında F38,2’lik direnç seviyesinin de bulunduğu 94,75 ikili dip formasyonunun direnç seviyesini oluşturması bakımında oldukça önemli. İlerleyen süreçte beklentilerin değişmesiyle birlikte dolar kuvvetlenmesinin başlaması durumunda ilk olarak ara direnç seviyesi olan 95,70 seviyesine doğru yükselişin başladığını görebiliriz. Devamında ise F50,0 ‘nin bulunduğu 96,50 ana direnç olarak izleyeceğimiz bölgeyi oluşturacak. Formasyon hedefi ise Fibonacci 61,8’lik düzeltme hareketinin direncinin hesaplandığı 98.20 hatta 100 bölgesini işaret ediyor.

Euro/dolar paritesinde zayıflama sürüyor. Burada aralık ayı sonuna kadarki süreç için nasıl hareketler bekliyorsunuz?

2008 yılında başlayan düşüş trendinin kırılmasının ardından 1,23 bölgesinin üzerine çıkan Euro/Dolar paritesinde yeniden satışlar ön plana geçmeye başladı. Temel makro ekonomik gelişmelerin aşağıya yönelttiği parite için 1,15 seviyesi oldukça önemli bir destek seviyesi konumunda bulunuyor. İlerleyen süreçte destek bölgesi altında fiyatlanmaların başlaması halinde, kırılan uzun vadeli düşüş trendine doğru geri dönüş hareketi yaşanabilir. Böyle bir senaryoda 1,12 seviyesi bir sonraki durulma bölgesi olarak izlenebilir. Teknik göstergeler aylık bazda paritenin güç kaybettiğini göstermesi bakımında önemli.

Euro/dolar paritesinin grafiğini haftalık olarak incelediğimizde ise 2017 yılında sonra başlayan sıkışmanın içinde hareket eden paritenin bu yıl mayıs ayı sonrasında düşüş kanalı içinde bulunduğu görülüyor. Son yükseliş dalgası içinde yapılan Fibonacci hesaplamasına göre F50,0 seviyesine denk gelen 1,1490 seviyesi satış baskısını devam etmesi için önemli bir destek seviyesi olarak karşımıza çıkıyor. Bollinger alt bandının da bulunduğu bu destek seviyenin kırılması durumunda F61,8’nin hesaplandığı 1,1290 seviyesine doğru değer kaybı hız kazanabilir.

Emre Çayırlı’dan yatırımcılara kritik öneriler:

• ABD ekonomisine dair gelişmelere bundan sonraki süreçte en önemli gündem maddeleri olacak. Uluslararası alanda ABD ve Çin görüşmesinden çıkacak sonuçları takip edeceğiz.

• Asya piyasasında ise hasıraltı ediliyormuş gibi görünen bir konut sorunu mevcut ve bu duruma ilişkin gelişmeler tahvil piyasalarında dalgalanmaya neden olabilir.

• OPEC+ petrol üretimini pandemi öncesi seviyelere çıkarmadığı sürece enerji fiyatlarında artışın sürmesine bağlı olarak, gübre ve gıda fiyatları başta olmak üzere enflasyonist süreç devam edebilir.

• Arz sıkıntıları da küresel ticareti zorlaştıran diğer bir konu olarak kalmaya devam ediyor. Bu ortamda ekonomilerin enflasyon sarmalarından çıkmak için çok fazla alternatifleri yok gibi görünüyor.

• Enflasyonun aşındırıcı sebeplerinden dolayı portföy oluştururken mümkün olduğu kadar çok üründe, risk algısı gözetilerek çeşitlendirme yapılması daha yararlı olabilir.

ALB Forex’in portföy dağılımı:

Hisse (%25)

Dolar (%25)

Gümüş (%25)

Altın (%25)