Banka hisselerinde faiz indirimleri ve makro ihtiyati tedbirlerle dalga boyu arttı. Yatirım kararlarında regülasyon baskılarına dikkat edilmesi gerektiği, sektör değerlemelerinin doyum noktasına yaklaştığı kaydediliyor. En çok Akbank, Garanti, Yapı Kredi beğeniliyor.

11 - 24 Aralık 2022 tarihli sayıdan

Son dönemde bankacılık hisselerindeki inişli-çıkışlı seyir baş döndürüyor. Eylül ayındaki hızlı yükselişle 4.800'leri aşarak zirvesini gören BİST-Bankacılık Endeksi; eylül ayını sert düşüşle 2.965'ten tamamlamıştı.

Ekim ve kasım aylarında da benzer hareketler yaşandı. 17 Kasım'a kadar 4.000'lerin altında seyreden BİST-Bankacılık Endeksi, atağa geçerek 23 Kasım'da 4.530'u gördü.

Bankalar, ikinci çeyrekte olduğu gibi üçüncü çeyrekte çok güçlü finansallar açıkladı. Net kârlarda ciddi artışlar kaydedildi. Finansal açıdan güçlü tabloyla bankalar, rekor kırdığı bu dönemlerde BİST'e öncülük etti.

Özellikle dalgalı makroekonomik ortamda bankacılık sektörünün ön plana çıkması, 2020'den bu yana açılan sanayi-bankacılık spreadinin kapanmasını da sağladı.

NEDEN NEGATİF AYRIŞTI?

Geçen hafta ise bankalar yeniden satış baskısıyla karşı karşıya kaldı ve BİST-Bankacılık Endeksi 7 Aralık'ta günlük bazda yüzde 3,30 düşüşle 4.130'lara kadar geri çekildi.

Aynı gün BİST-100 de günlük olarak yüzde 3,46 kaybettirerek 5.000'den 4.827'ye geriledi. Bu tablo; banka hisselerinin seyrinin borsanın performansında oynadığı rolün önemini gösteriyor. Banka hisselerindeki hareketlerin borsanın seyrinde belirleyici olmaya devam edeceği de kaydediliyor.

Gedik Yatırım Araştırma Genel Müdür Yardımcısı Ali Kerim Akkoyunlu; bankacılık hisselerinde son aylarda TCMB'nin faiz indirimlerinin etkisi ve alınan makro ihtiyati tedbirler nedeniyle volatilite yaşandığını söylüyor.

Akkoyunlu; banka hisselerinde kasım ayının sonlarındaki faiz kararı öncesinde kısmi artış görülse de önceki düzenlemelere ek olarak yabancı para zorunlu karşılıklara gelen ek komisyon haberiyle banka hisselerinin tekrardan BİST'ten negatif ayrıştığını aktarıyor.

DOYUM NOKTASI MI?

İnfo Yatırım Genel Müdürü Tarkan Akgül; son dönemde haber akışlarının bankacılık sektörü hisseleri üzerinde hem pozitif hem negatif etkisinin daha fazla olduğunu söylüyor. Akgül; "TCMB'nin faiz indirimleri fonlama maliyetlerini düşürse de bankaların kredi ve mevduat faizleri resmi faizlerden ziyade fiili faizlere daha duyarlı" diyor.

Olası bir kur şokunun bankacılık tarafında ayrılan karşılıkları artırabileceği ve bu durumun kârlılığı baskılayabileceği uyarısında bulunan Tarkan Akgül, yatırımcılara şu önerileri veriyor:

"Tek haneli faiz politikasıyla bankaların fonlama maliyetlerindeki azalış algısı nedeniyle bankacılık payları takip edilebilir. Ancak bankacılık sektörü değerlemelerinin bizim açımızdan doyum noktasına yaklaştığını belirtmekte fayda var.

Makroekonomik politikalar ile para ve maliye politikalarındaki belirsizliğin etkisiyle bankacılık tarafında yön arayışının süreceğini düşünüyoruz.

Yatırımcılara yükselişlerde fazla cesaretli, düşüşlerde fazla panik olmamalarını önerebiliriz. 2024'te geçilmesi beklenen enflasyon muhasebesi de bankaların kârlılığını baskılayacak faktörler arasında yer alıyor."

"2023, 2022 GİBİ OLMAYABİLİR"

Tera Yatırım Başekonomisti Enver Erkan; bankacılık için 2023'te kârlılığın 2022'deki gibi gerçekleşmeyeceği kanaatinde.

"Yabancı yatırımcıların satacağı hisse oranının azalması, bankalarda kârlılıkların yüksek olması ve diğer hisselere göre performansın aşağıda kalması mevcut dönemde banka hisselerine ilgiyi canlı tutuyor" diyen Erkan; piyasaya para girişinin olmasının ister istemez bankacılık hisselerini yukarı taşıdığına dikkat çekiyor.

Kısa vadede BİST-Bankacılık Endeksi'nde yukarı yön arayışının süreceğini öngören Enver Erkan'a göre; 2023'te sektör hisselerine alternatif bir getirinin oluşması durumunda banka hisselerinin 2022'ye benzer şekilde yükselmesi beklenmemeli.

ÖNERİLERDE SON DURUM

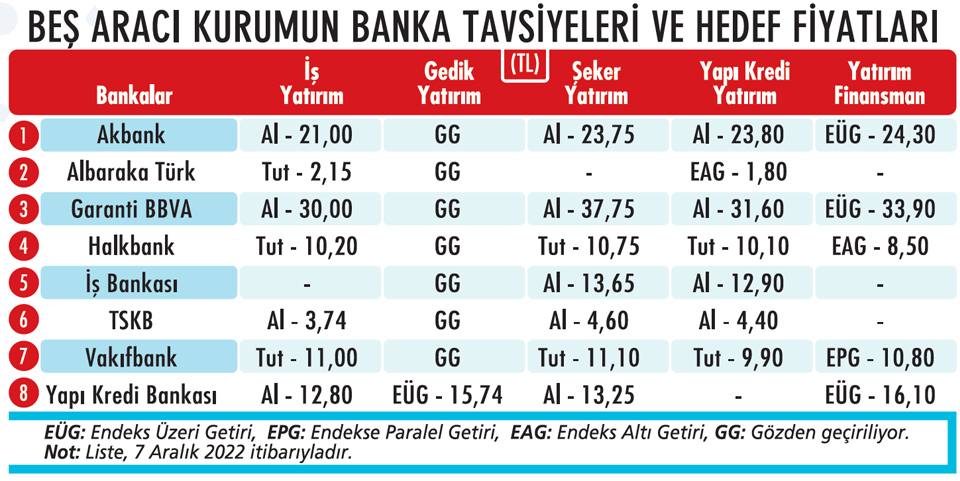

Banka hisselerinin potansiyeline yönelik öngörüler böyleyken hisseler özelindeki önerilere ve hikayelere de bakalım. Tablomuzda beş önemli aracı kurumun banka hisselerindeki güncel önerilerini ve hedef fiyatlarını görebilirsiniz.

Burada en çok önerilen banka hisselerinin Yapı Kredi Bankası (YKB), Garanti BBVA ve Akbank olduğu görülüyor. Albaraka Türk, Halkbank ve Vakıfbank hisselerinde ise şu aşamada 'al' önerisi verilmediği de dikkat çekiyor.

İş Yatırım Araştırma Müdürü Dr. Bülent Şengönül; temel değerleriyle yüzde 3-30 arası getiri potansiyeli olan takip listesindeki bankalardan Akbank'ın, 6 Aralık itibarıyla en düşük F/K ve yüzde 29'luk yüksek getiri potansiyeliyle öne çıktığı analizini yapıyor. Şengönül; Akbank'ın ardından yüzde 16 ve üzeri getiri potansiyelleri ve makul F/K değerleriyle YKB ile Garanti BBVA'nın geldiğini aktarıyor.

Bülent Şengönül; Garanti'nin TÜFEX harici güçlü çekirdek spread görünümünün ve karşılık oranlarının yüksek oluşunun yanında 8 milyar TL'ye ulaşan serbest karşılıklarının, gelirlerdeki oynaklığı düşürme potansiyeline ve sermayeyi destekleme gücüne sahip olduğuna işaret ediyor.

"2023 için pozitif mevduat büyümesi beklenen listemizdeki bankalar arasında Akbank, YKB ve Garanti temettü veriminde de diğerlerini geride bırakıyor" diyen Şengönül; başta YKB olmak üzere bankaların BİST'teki ağırlığından dolayı, piyasanın trendini önemli ölçüde etkileme potansiyeli olduğunun da altını çiziyor.

ALİ KERİM AKKOYUNLU / GEDİK YATIRIM ARAŞTIRMA GMY. “BANKALARA YATIRIMDA, REGÜLASYON BASKILARINA DİKKAT EDİLMELİ”

KOMİSYON ORANLARI DEĞİŞTİ

TL mevduat payı yüzde 50 sınırı altında kalan bankalar için yabancı para yükümlülüklerden alınan zorunlu karşılıklara uygulanan komisyon oranı yüzde 3'ten yüzde 8'e çıkartıldı. Yüzde 50-60 sınırları arasında kalan bankalar için de yüzde 3 komisyon uygulaması getirildi. Banka kârları açısından düşünüldüğünde cezalar çok yüklü miktarda değil.

Ancak burada önemli olan; daha önce TL mevduat payında yüzde 50 sınırını aşamayan bankalar için getirilen devlet tahvili alımı uygulaması. Bu tahvillerin uzun vadeli ve düşük getirili oluşu, bir faiz artırımı durumunda bankaların bilançolarında risk oluşturacağı için bu tahviller bankalar tarafından tercih edilmiyor.

NASIL ETKİLERİ OLABİLİR?

2023'te bankalar; daha az devlet tahvili alabilmek, komisyon cezası ödememek veya daha az ödemek için TL mevduat paylarını belirlenen sınırların yukarısında tutma çabası içinde olabilir. Artan mevduat maliyetleri ile bazı TL ticari kredilere getirilen faiz tavanı ve büyüme sınırı gibi düzenlemelerle azalan kredi getirileri nedeniyle TL kredi-mevduat makası daralmaya devam edebilir.

Düzenlemelerin getirdiği kısa-orta-uzun vadeli risklerin son dönemde fiyatlandığını düşünsek de yatırımcılar, banka hisselerine yatırım yaparken regülasyon baskısını göz önünde bulundurmalı. Özel bankalar içinde YKB'nin marjlarının, TL mevduat payı regülasyonundan en az etkilenecek banka olacağını öngörüyoruz. Likit bilançosu, güçlü sermayesi, sağlam fonlama yapısıyla beğendiğimiz YKB model portföyümüzde de yer alıyor.