Rallide BİST'e göre daha iyi performans gösteren BİST-Bankacılık Endeksi, düşüşte de başroldeydi. Banka hisselerinin değerlemelere göre hala cazip olduğunu söyleyen uzmanlar, fiyatlar oturduğunda kârlılığın yüksek seyrettiği sektörde yukarı potansiyel görmeye devam ediyor.

02- 15 Ekim 2022 tarihli sayıdan

Piyasalar için oldukça hareketli geçen eylül ayında, en çok konuşulan ve takip edilen sektör bankacılık oldu. Borsanın ağustosun başından eylül ayı ortasına kadarki rallisine öncülük eden banka hisseleri, 13 Eylül'den itibaren yaşanan ani düşüşte de başrolü oynadı.

Son dönemde özellikle bankacılık sektöründeki satış baskısı dikkat çekerken, uzmanlar borsa için itici bir güç olarak çalışan banka hisselerinin izleyeceği seyrin, borsanın performansında da belirleyici olacağı noktasında birleşiyor.

Tabloyu görmek için görsele tıklayın.

Biz de bankacılık sektörünün ve hisselerinin öneminden yola çıkarak detaylı bir sektör haberi hazırladık. Öncelikle bankaların ikinci çeyrek finansallarını incelediğimiz haberimizde; TCMB'nin sektörü direkt olarak ilgilendiren düzenlemelerine de değindik. Ayrıca bankacılık hisselerinin son dönemdeki fiyat-performans analizini yaptık ve gelecek döneme ilişkin beklentileri öğrendik.

Biz de bankacılık sektörünün ve hisselerinin öneminden yola çıkarak detaylı bir sektör haberi hazırladık. Öncelikle bankaların ikinci çeyrek finansallarını incelediğimiz haberimizde; TCMB'nin sektörü direkt olarak ilgilendiren düzenlemelerine de değindik. Ayrıca bankacılık hisselerinin son dönemdeki fiyat-performans analizini yaptık ve gelecek döneme ilişkin beklentileri öğrendik.REKOR KÂRLILIK

Bilançolar açıklanmaya başlamadan önce bankalardan güçlü kârlar geleceği beklentisi ağırlıktaydı. Sonuçlar da beklentilere paralel geldi ve bankalar hem ikinci çeyreği hem de yılın ilk altı ayını çok yüksek kârlarla ve kâr artışlarıyla tamamladı.

Ziraat Yatırım Araştırma Uzmanı Gaye Aksongur Yavuz; 2022 ikinci çeyrekte, 2021 ikinci çeyreğe göre BİST-TÜM Endeksi'nin toplam kâr artışına en yüksek katkıyı şirket bazında İş Bankası'nın sağladığını söylüyor.

Yine büyük bankalar kategorisinde yer alan Garanti BBVA, YKB, Vakıfbank ve Halkbank'ın ikinci çeyrekte yıllık kârlarını yüksek oranda artırdığını aktaran Aksongur Yavuz; bu bankaların BİST-TÜM Endeksi'nin toplam kâr artışına sırasıyla 20,1, 19,8, 13 ve 5,1 puan katkı sağladığı bilgisini paylaşıyor.

Altı aylık dönemde de bankaların kârlılığa ek olarak aktifler, krediler ve mevduatta da önemli yükselişler kaydettiği görülüyor. Detayları, 'Dört kriterin en hızlı büyüyen bankaları' başlıklı tablomuzda inceleyebilirsiniz.

YÜKSEK AKTİF KALİTESİ

Tera Yatırım Başekonomisti Enver Erkan; yılın ilk altı ayında bankacılık sektörünün toplam net kârının yıllık yüzde 401 artarak 169 milyar TL'ye yükseldiğini, sektörün ikinci çeyrekteki toplam kârının ise ilk çeyreğe göre yüzde 67 arttığını söylüyor.

"Artan kredi/mevduat marjlarının yanı sıra TÜFEX menkul kıymetlerinin artan gelir katkısı net kârı olumlu etkiliyor" diyen Erkan; düşük swap maliyetleri ve yüksek döviz ve menkul kıymet alım satım gelirlerinin de kârlılığa olumlu katkı sağladığını kaydediyor.

Çoğu bankanın karşılık giderlerinin ılımlı seyrettiğini aktaran Erkan'a göre; bu durum sektörde yüksek karşılık politikasının devam etmesinin yanı sıra aktif kalitesinin de yüksek olduğunu ortaya koyuyor.

TL TİCARİ KREDİ DÜZENLEMESİ

Bu arada TCMB; ağustosun sonunda TL cinsi ticari kredi büyümesine ve kredi faiz oranlarına geçici süreliğine üst sınır getiren ve TL cinsinden ticari krediler için zorunlu karşılık uygulamasında bazı revizyonlar içeren yeni bir tebliğ yayımladı.

Sınırlama, daha önce belirlenen selektif krediler (KOBİ, esnaf, ihracat, yatırım, tarımsal krediler ile KİT'ler ve bunların bağlı ortaklık ve iştiraklerine kullandırılan krediler, kurumsal kredi kartları ve mali kuruluşlara kullandırılan krediler) dışında kalan TL ticari krediler için geçerli olacak.

TL cinsinden ticari kredilerde, bankalar için yüzde 20 olarak uygulanan zorunlu karşılık tesisinin yüzde 30'luk menkul kıymet tesisiyle ikâme edilmesi kararı alındı. TL ticari kredilerin faizlerine bir üst sınır ya da aşım durumunda menkul kıymet tutma zorunluluğu getirildi.

29 Temmuz'dan itibaren yıl sonuna kadar yüzde 10 kredi büyüme oranını aşan kredi tutarı kadar menkul kıymetin bir yıl boyunca tesis edilmesine, hariç tutulan kredi türlerinin amacına uygun kullandırılmaması halinde menkul kıymet tesisine tabi olmasına da karar verildi.

NAKİT BULMAK ZORLAŞABİLİR

Gedik Yatırım Araştırma Genel Müdür Yardımcısı Ali Kerim Akkoyunlu; TCMB'nin kullandırılan kredinin döviz talebine yönelmesini önlemeyi hedeflediğini kaydediyor.

Bankaların ticari kredi vermede daha seçici olacağını ve kredi verme iştahının azalabileceğini kaydeden Akkoyunlu; bunun hem reel sektörün işletme sermayesi amaçlı nakit bulmasını zorlaştırabileceğini hem de TCMB'nin sanayi üretimindeki büyüme ivmesini ve istihdamdaki olumlu eğilimi koruma amacıyla çelişeceğini düşünüyor.

Bankaların alt sınırdan faizle kredi vermesi durumunda yıllık olarak TL kredi-mevduat makasında kabaca 100-150 baz puan, net kârda yüzde 6-8'lik negatif etki hesaplayan Ali Kerim Akkoyunlu; şöyle devam ediyor: "İkinci yarıyılda kredilerde yavaşlama beklentimize paralel marjlarda bankaların TÜFE'ye endeksli tahvil portföy getirilerinin etkisinin daha görünür olmasını bekliyoruz.

Bankalar; tüketici kredilerinde veya düzenlemelerden hariç tutulan diğer kredilerde pazar payını artırarak veya düşük faize yüksek komisyon oranları gibi çeşitli önlemlerle uygulamanın negatif etkisini azaltabilir. Bu krediler için uygulanan yüzde 20 zorunlu karşılık oranının yerine yüzde 30 oranında menkul kıymet tesisi getirilmesi de bankalar açısından olumlu.

Mevcutta zorunlu karşılıklara faiz ödenmesi uygulaması son düzenlemelerle kaldırılmıştı, bankalar zorunlu karşılıklardan getiri sağlamıyordu. Şimdi devlet tahvilleri yoluyla mevcut kredi getirilerine oranla düşük de olsa getiri sağlama olanağı geldi."

HIZLI ATAK-ANİ DÜŞÜŞ

Banka hisselerindeki hareketleri de inceleyelim. TCMB'nin uygulamaya koyduğu makro ihtiyati tedbirlerin etkisiyle artan taleple hazine kâğıtlarının faizleri geriledi. Bankaların elindeki hazine kâğıtlarından ticari kâr yazacağı beklentisine ek olarak güçlü gelen ikinci çeyrek bilançolarıyla BİST, ağustos ayını yüzde 22,3 artışla 3.171'den tamamladı. Sadece ağustos ayında yüzde 51,8 artışla pozitif ayrışan BİST-Bankacılık Endeksi'nin sekiz aylık getirisi yüzde 101,9 oldu.

BİST, 3.700'leri test ettiği 12 Eylül'de kapanışını 3.649'dan yaparak zirvesini yeniledi. Ancak ABD TÜFE rakamının FED'in agresif faiz artırımlarını sürdüreceğine yönelik tahminleri kuvvetlendirmesinin ardından BİST, 13 Eylül'de günlük bazda yüzde 6 kayıpla 3.427'ye geriledi.

Özellikle bankalardaki satışlarla 3.200'lerin altına sarkan BİST; eylülün son haftasında zayıf küresel görünümün de etkisiyle 3.150 desteğinin de altını gördü. 12 Eylül'de 4.846 ile zirvesini gören, ay sonunda ise 3.000'in altına kadar gerileyen BİST-Bankacılık Endeksi'nin dokuz aylık getirisi ise halen yüzde 80'lerde bulunuyor.

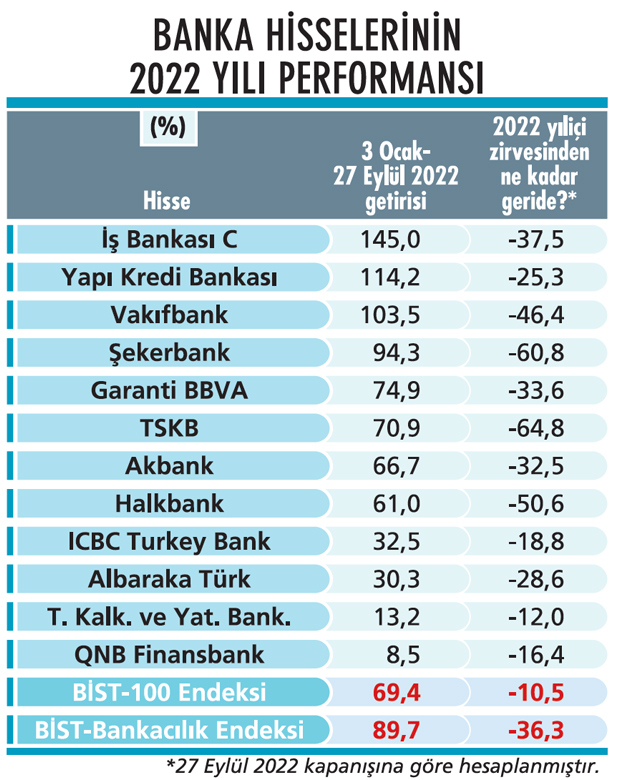

Tabloda; sektör hisselerinin yılbaşından 27 Eylül'e kadarki süreçte ne kadar getiri elde ettiklerini ve yıl içinde test ettikleri zirve seviyelerine göre ne kadar düşüş yaşadıklarını inceleyebilirsiniz.

VİOP VE HEDGE FONLAR

VİOP VE HEDGE FONLAR

Tera Yatırım'dan Enver Erkan'a göre; banka hisselerindeki yükseliş, tamamen yerli yatırımcıların vadeli işlem piyasasında (VİOP) aldığı pozisyonlar ile hedge fonlarının ters yönde pozisyon almasıyla spot fiyatlara yansımasıyla gerçekleşti ve uç fiyatlamalar sonucunda düşüş de sert oldu.

Bankacılık hisselerinde vola-tilitenin bir süre daha devam edebileceği uyarısında bulunan Erkan; fiyatlar oturunca kârlılığın yüksek seyrettiği sektörde yönün yeniden yukarı olacağını öngörüyor. Enver Erkan; "Ekonomi yönetimi bankacılık kâr ve karar alma mekanizmasına belirli yollarla müdahalede bulunsa da bankacılık sektörü kârlılığını sürdürmeyi başarıyor" diyor.

HALA POTANSİYEL VAR MI?

İş Yatırım Araştırma Müdürü Dr. Bülent Şen-gönül; ağustostan eylül ortasına kadar süren çok güçlü rallide, BİST-Bankacılık Endeksi'nin BİST-100'e göre dolar bazında yüzde 83 daha iyi performans gösterdiğini, ardından gelen güçlü satışlarla göreceli olumlu performansın erimeye başladığını söylüyor.

Şengönül; "Piyasalarda özellikle banka hisselerindeki yüksek oynaklık, var olan belirsizliklere yeni endişeler ekledi. Biz, orta-uzun vadede seçici olduğumuz banka hisselerinde önemli değer ve yukarı potansiyel görmeye devam ediyoruz" diye konuşuyor.

Dr. Bülent Şengönül; geçen birkaç 10 yılda tanık olunmayan biçimde artan banka hisse fiyatlarına rağmen bankaların, değerlemelere göre genel olarak halen cazip olduğu kanaatinde.

2022 tahmini kârlara göre F/K oranlarının 2'nin altında işlem gördüğü bilgisini paylaşan Şengönül; bu çarpanlar enflasyona göre düzeltilmiş olarak genişlese de bu halde bile F/K oranlarının özellikle özel bankalarda 6-8x seviyelerinde bulunduğunu aktarıyor.

TUNA ÇETİNKAYA İNFO YATIRIM GENEL MÜDÜR YARDIMCISI "BANKACILIK SEKTÖRÜ GÜCÜNÜ VE KÂRLILIĞINI KORUYOR"

SULAR DURULACAK MI?

BİST-Bankacılık Endeksi; faiz politikası nedeniyle bankaların kârlarını arttıracağı beklentisiyle yükselişe geçmişti. Bir yerden sonra fiyatlamalar analistleri rahatsız edecek ve teorik olarak açıklanamayacak seviyelere, ani şekilde yükseldi.

Bazı spekülatif haber akışlarının ve büyük yatırımcıların pay piyasası ileVİOP'ta yükselişe yönelik pozisyonlarını artırmalarının hızlı ralliyi tetiklediği görüldü. Bu döngü ters döndüğünde gerek kredili pozisyonlarda gerekse kaldıraçlı VİOP pozisyonlarında panik satışları yaşandı.

Bazı kurum ve yatırımcılar takas yükümlülüklerinde zorlanınca bu satış özellikle bazı küçük bankalarda sürdü. Eylül vadesinin sonlanmasıyla burada suların durulmasını bekliyoruz.

GÜVEN KAYBI YAŞANABİLİR

Bankacılık sektörünün, esasen gücünü ve kârlılığını korusa da yatırımcılar nezdinde güven kaybına uğraması kaçınılmaz gözüküyor. Bu yaşananlar bittiğinde, korku satışları ve kredi satışlar dindiğinde, bu seviyelerin orta-uzun vadede bankalar için fırsat yaratabileceğini söyleyebiliriz.

Belki bugünden yarına değil ama bankacılık sektörünün 2023'te, yurtdışında ya da yurtiçinde öngöremediğimiz bir risk gelişmezse, bilançolarıyla yine bekleneni vereceğini öngörüyoruz.