Bankalar 2016’da aktif büyüklük, kredi ve mevduatta önemli büyüme oranları yakalarken, en büyük artış kârlılıkta görüldü. 2017’nin özellikle ilk yarısında siyasi belirsizliklerin kredi talebini azaltabileceği, yüksek faizlerin kârı baskılayarak marjları daraltabileceği öngörülse de yılın geri kalanı için olumlu bir tablo çiziliyor.

CEREN ORAL

coral@ekonomist.com.tr

En çok Akbank, TSKB, Iş Bankası C ve Garanti Bankası hisseleri öneriliyor. İç ve dış faktörler nedeniyle dalgalı hareket eden piyasalarda kısa vadede bozulma öngörülmüyor. Bu süreçte borsa şirketlerinden gelmeye başlayan 2016 yılı bilançoları ve özellikle borsayı sürükleyen banka bilançoları, dikkatle takip ediliyor.

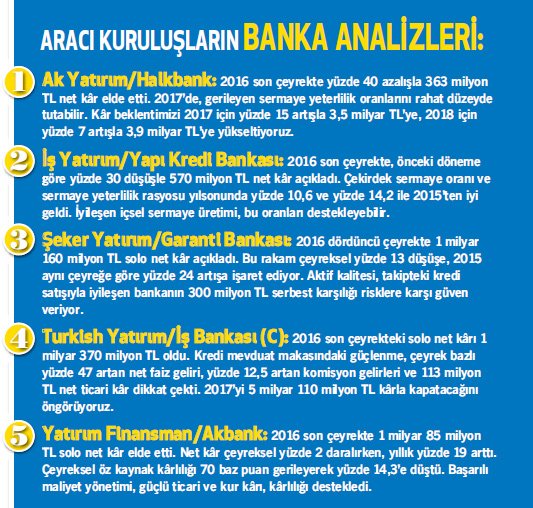

Biz de açıklanan banka bilançolarının analizini yaptık ve yılın geri kalanındaki beklentileri derledik. Halka açık bilançosunu açıklamış sekiz bankanın aktifler, krediler, mevduat ve net kâr rasyolarındaki görünümlerine tablo olarak yer verdik.

Tabloyu görmek için görsele tıklayın.

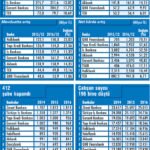

Diğer tablomuzda da 2014, 2015 ve 2016’da bankaların şube ve çalışan sayısında meydana gelen değişimi inceledik. Burada bir gerileme yaşandığı görülüyor. Türkiye Bankalar Birliği’nin (TBB) verilerine göre, bankaların 2014’te 11 bin 223 olan şube sayıları, 2015’te 11 bin 193’e, 2016’da 10 bin 781’e geriledi. Sektördeki toplam çalışan sayısı 2014’te 200 bin 886’dan 2015’te 201 bin 204’e yükselse de 2016’da düşen şube sayılarıyla paralel olarak 196 bin 699 kişiye geriledi.

Diğer tablomuzda da 2014, 2015 ve 2016’da bankaların şube ve çalışan sayısında meydana gelen değişimi inceledik. Burada bir gerileme yaşandığı görülüyor. Türkiye Bankalar Birliği’nin (TBB) verilerine göre, bankaların 2014’te 11 bin 223 olan şube sayıları, 2015’te 11 bin 193’e, 2016’da 10 bin 781’e geriledi. Sektördeki toplam çalışan sayısı 2014’te 200 bin 886’dan 2015’te 201 bin 204’e yükselse de 2016’da düşen şube sayılarıyla paralel olarak 196 bin 699 kişiye geriledi.

HANGİ BANKALAR İLK SIRADA?

2015’e kıyasla aktiflerde en fazla Halkbank’ın büyüdüğü, onu QNB Fi-nansbank’ın ve TSKB’nin takip ettiği görülüyor. Aktif kârlılıkta ise Garanti, Akbank ve İş Bankası iyi performans sergiledi. Özkaynak kârlılığında yüzde 14,9 ile Akbank önde.

Kredi büyümesindeki sıralama TSKB, Halkbank ve Garanti Bankası şeklinde oluyor. Halkbank, Yapı Kredi ve İş Bankası (C)’nın ise mevduatta en çok büyüyen bankalar. Bu üç banka, 2016 itibarıyla 2015’e oranla yüzde 15,31’in üzerinde kredi büyümesi gerçekleştirdi.

Net kârlılıkta QNB Finansbank yüksek değişim rakamıyla öne çıkıyor. 2015’e göre yüzde 70,51 artışla 1,2 milyar TL net kâra ulaşan bankayı, Yapı Kredi ve İş Bankası (C) izliyor. Bunoktada en çok kâr elde edenler arasında ilk üç sırada yer alan Garanti, İş Bankası (C) ve Akbank’ın 4,5 milyar TL’nin üzerinde net kâra ulaştığını belirtelim. Bu bankalar diğer üç rasyoda da başarılı sonuçlara sahip.

Gedik Yatırım’ın bankacılık analisti Erol Gürcan, 2016’yı ‘banka kârlarında olumlu yıl’ olarak değerlendiriyor. Bunu, 2016’daki ekonomik önlemlere, 2011’den itibaren sektörü kârlılıkta zorlayan makroihtiyati tedbirlerin bir miktar gevşetilmesine, Visa gelirleri gibi tek seferlik etkilere bağlıyor. Sermaye yeterlilik oranının 2016 yıl sonunda yüzde 15,57 ile yüzde 12’lik yasal sınırın üzerinde kaldığını vurgulayan Gürcan, aşağı yönlü riskler olsa da en kötünün geride kaldığını düşünüyor.

ACELECİ OLMAYIN

Bankacılık Endeksi’nde özellikle 2017 yılı başından bu yana yükseliş olduğu gözden kaçmıyor. 2017’ye 128.986’dan başlayan endeks, 9 Şu-bat'ta 152.255'tan kapandı ve 22 Ocak ^ 2015'teki 176.355'ten ' sonraki en yüksek seviyesini gördü.

Bu yükselişle birçok banka hissesinin yıllık hedef fiyatlarına yaklaştığına dikkat çeken Erol Gürcan, bankacılık hisselerinde potansiyel görse de yatırımcıları uyarmayı da ihmal etmiyor. “Alımda seçici olunmalı, aceleci dav-ranılmamalı” diyen analist, Akbank, İş Bankası C ve TSKB’yi beğeniyor.

BİST-100 Endeksi’nin son iki buçuk aydaki yüzde 25’e yakın rallisinin banka hisseleri öncülüğünde olduğunu vurgulayan Integral Menkul Değerler Araştırma Direktörü Tuncay Turşucu, endekste yorulma gözlendiği kanaatinde. Endeksteki olası geri çekilmelerin yine banka hisseleri öncülüğünde olabileceğini öngören Turşucu, mevcut seviyeleri alım için önermiyor. Ancak 2017’de, piyasalarda güven unsurunun oturması halinde bankalar için risk beklemiyor.

FITCH NASIL ETKİLER?

Bankacılık sektörü açısından en önemli gelişmelerin başında ise Fitch’in 27 Ocak’ta Türkiye’nin kredi notunu indirmesi geliyor. Not indirimi, bankaların özellikle sendikasyon kredi maliyetleri ve sermaye yeterlilik oranları açısından risk taşıyor.

Yatırım Finansman’ın kıdemli bankacılık analisti Gökay Böbek, Fitch’in not indiriminin ilk etkisini yabancı para fonlama maliyetlerinde artış olarak görmeyi bekliyor.

Moody’s’in 2016 Eylül’deki not indiriminden sonra, sendikasyon kredisi alan bankaların maliyetlerinin 25 baz puan arttığını hatırlatan Böbek, “Dolar bazındaki döviz mevduat maliyetleri de 40 baz puandan fazla yükseldi. Sendikasyon kredi maliyetleri 15 baz puan daha artabilir” diyor.

Şeker Yatırım’ın kıdemli bankacılık analisti Övünç Gürsoy, not indiriminin bankaların sermaye yeterlilik oranlarında negatif etkisi olacağını öngörüyor. Bu etkiyi ortalama 1,2 puan olarak hesaplıyor. Gürsoy, Vakıfbank, TSKB, Garanti ve İş Bankası için ‘al’ önerisi veriyor.

YÜKSELEN FAİZLER

Kurdaki yükselişler sonrası bir dizi önlem alan TCMB, 24 Ocak’taki toplantısında gecelik faiz koridorunun üst bandını 0,75 puan artırarak yüzde 9,25'e yükseltti.

Bu noktada yurtiçinde yükselen faizlerin ve FED’in olası faiz artışlarının bankalara etkisi merak ediliyor.

ALB Forex Araştırma Yönetmeni Onur Altın, ABD faizlerinin yükselmesinin küresel borçlanma maliyetlerini gösteren libor faizine yansıyarak, yurtiçinde bankaların sendikasyon kredileri çerçevesinde borçlanma maliyetlerini arttıracağını belirtiyor.

“Küresel faiz hadlerindeki yükselişin gelişmekte olan ülkelerden para çıkışlarına neden olmasıyla yurtiçinde faizler yükselebilir” diyen Altın, bunun konut, araç ve tüketici kredi faizlerini yukarı yönlü çekmesiyle tüketici talebini azaltarak kârı düşürebileceği uyarısında bulunuyor.

Onur Altın, sektörün dış finansman ihtiyacı bulmakta zorlanmasını ve büyümedeki daralmayı riskler olarak sıralıyor. Referanduma kadar siyasi belirsizliklerin ön planda olması nedeniyle sermaye yatırımlarında düşüş, kredi talebinde ve kârlılıkta azalış bekliyor.

Yüksek enflasyon da faizlerin yükselmesinde etkili bir unsur. AHL Forex’in araştırma uzmanı Vahap Taştan, yüksek enflasyonun mevduat faizini yükselterek bankaların maliyetlerini artırabileceğini ve kredi faizlerindeki yükselişle kredi genişleme hızını düşürebileceğini söylüyor.

İlk yarıyılda politik gelişmelerin ön planda olacağı öngörüsüyle ilk iki çeyrekte daha yavaş, ikinci yarıda daha hızlı büyüme tahmin ediyor. Taştan, kârlılıkta Akbank ve Garanti’yi, kârlılık ve F/K açısından Yapı Kredi’yi beğeniyor.

CEREN ORAL

coral@ekonomist.com.tr

En çok Akbank, TSKB, Iş Bankası C ve Garanti Bankası hisseleri öneriliyor. İç ve dış faktörler nedeniyle dalgalı hareket eden piyasalarda kısa vadede bozulma öngörülmüyor. Bu süreçte borsa şirketlerinden gelmeye başlayan 2016 yılı bilançoları ve özellikle borsayı sürükleyen banka bilançoları, dikkatle takip ediliyor.

Biz de açıklanan banka bilançolarının analizini yaptık ve yılın geri kalanındaki beklentileri derledik. Halka açık bilançosunu açıklamış sekiz bankanın aktifler, krediler, mevduat ve net kâr rasyolarındaki görünümlerine tablo olarak yer verdik.

Tabloyu görmek için görsele tıklayın.

HANGİ BANKALAR İLK SIRADA?

2015’e kıyasla aktiflerde en fazla Halkbank’ın büyüdüğü, onu QNB Fi-nansbank’ın ve TSKB’nin takip ettiği görülüyor. Aktif kârlılıkta ise Garanti, Akbank ve İş Bankası iyi performans sergiledi. Özkaynak kârlılığında yüzde 14,9 ile Akbank önde.

Kredi büyümesindeki sıralama TSKB, Halkbank ve Garanti Bankası şeklinde oluyor. Halkbank, Yapı Kredi ve İş Bankası (C)’nın ise mevduatta en çok büyüyen bankalar. Bu üç banka, 2016 itibarıyla 2015’e oranla yüzde 15,31’in üzerinde kredi büyümesi gerçekleştirdi.

Net kârlılıkta QNB Finansbank yüksek değişim rakamıyla öne çıkıyor. 2015’e göre yüzde 70,51 artışla 1,2 milyar TL net kâra ulaşan bankayı, Yapı Kredi ve İş Bankası (C) izliyor. Bunoktada en çok kâr elde edenler arasında ilk üç sırada yer alan Garanti, İş Bankası (C) ve Akbank’ın 4,5 milyar TL’nin üzerinde net kâra ulaştığını belirtelim. Bu bankalar diğer üç rasyoda da başarılı sonuçlara sahip.

Gedik Yatırım’ın bankacılık analisti Erol Gürcan, 2016’yı ‘banka kârlarında olumlu yıl’ olarak değerlendiriyor. Bunu, 2016’daki ekonomik önlemlere, 2011’den itibaren sektörü kârlılıkta zorlayan makroihtiyati tedbirlerin bir miktar gevşetilmesine, Visa gelirleri gibi tek seferlik etkilere bağlıyor. Sermaye yeterlilik oranının 2016 yıl sonunda yüzde 15,57 ile yüzde 12’lik yasal sınırın üzerinde kaldığını vurgulayan Gürcan, aşağı yönlü riskler olsa da en kötünün geride kaldığını düşünüyor.

ACELECİ OLMAYIN

Bankacılık Endeksi’nde özellikle 2017 yılı başından bu yana yükseliş olduğu gözden kaçmıyor. 2017’ye 128.986’dan başlayan endeks, 9 Şu-bat'ta 152.255'tan kapandı ve 22 Ocak ^ 2015'teki 176.355'ten ' sonraki en yüksek seviyesini gördü.

Bu yükselişle birçok banka hissesinin yıllık hedef fiyatlarına yaklaştığına dikkat çeken Erol Gürcan, bankacılık hisselerinde potansiyel görse de yatırımcıları uyarmayı da ihmal etmiyor. “Alımda seçici olunmalı, aceleci dav-ranılmamalı” diyen analist, Akbank, İş Bankası C ve TSKB’yi beğeniyor.

BİST-100 Endeksi’nin son iki buçuk aydaki yüzde 25’e yakın rallisinin banka hisseleri öncülüğünde olduğunu vurgulayan Integral Menkul Değerler Araştırma Direktörü Tuncay Turşucu, endekste yorulma gözlendiği kanaatinde. Endeksteki olası geri çekilmelerin yine banka hisseleri öncülüğünde olabileceğini öngören Turşucu, mevcut seviyeleri alım için önermiyor. Ancak 2017’de, piyasalarda güven unsurunun oturması halinde bankalar için risk beklemiyor.

FITCH NASIL ETKİLER?

Bankacılık sektörü açısından en önemli gelişmelerin başında ise Fitch’in 27 Ocak’ta Türkiye’nin kredi notunu indirmesi geliyor. Not indirimi, bankaların özellikle sendikasyon kredi maliyetleri ve sermaye yeterlilik oranları açısından risk taşıyor.

Yatırım Finansman’ın kıdemli bankacılık analisti Gökay Böbek, Fitch’in not indiriminin ilk etkisini yabancı para fonlama maliyetlerinde artış olarak görmeyi bekliyor.

Moody’s’in 2016 Eylül’deki not indiriminden sonra, sendikasyon kredisi alan bankaların maliyetlerinin 25 baz puan arttığını hatırlatan Böbek, “Dolar bazındaki döviz mevduat maliyetleri de 40 baz puandan fazla yükseldi. Sendikasyon kredi maliyetleri 15 baz puan daha artabilir” diyor.

Şeker Yatırım’ın kıdemli bankacılık analisti Övünç Gürsoy, not indiriminin bankaların sermaye yeterlilik oranlarında negatif etkisi olacağını öngörüyor. Bu etkiyi ortalama 1,2 puan olarak hesaplıyor. Gürsoy, Vakıfbank, TSKB, Garanti ve İş Bankası için ‘al’ önerisi veriyor.

YÜKSELEN FAİZLER

Kurdaki yükselişler sonrası bir dizi önlem alan TCMB, 24 Ocak’taki toplantısında gecelik faiz koridorunun üst bandını 0,75 puan artırarak yüzde 9,25'e yükseltti.

Bu noktada yurtiçinde yükselen faizlerin ve FED’in olası faiz artışlarının bankalara etkisi merak ediliyor.

ALB Forex Araştırma Yönetmeni Onur Altın, ABD faizlerinin yükselmesinin küresel borçlanma maliyetlerini gösteren libor faizine yansıyarak, yurtiçinde bankaların sendikasyon kredileri çerçevesinde borçlanma maliyetlerini arttıracağını belirtiyor.

“Küresel faiz hadlerindeki yükselişin gelişmekte olan ülkelerden para çıkışlarına neden olmasıyla yurtiçinde faizler yükselebilir” diyen Altın, bunun konut, araç ve tüketici kredi faizlerini yukarı yönlü çekmesiyle tüketici talebini azaltarak kârı düşürebileceği uyarısında bulunuyor.

Onur Altın, sektörün dış finansman ihtiyacı bulmakta zorlanmasını ve büyümedeki daralmayı riskler olarak sıralıyor. Referanduma kadar siyasi belirsizliklerin ön planda olması nedeniyle sermaye yatırımlarında düşüş, kredi talebinde ve kârlılıkta azalış bekliyor.

Yüksek enflasyon da faizlerin yükselmesinde etkili bir unsur. AHL Forex’in araştırma uzmanı Vahap Taştan, yüksek enflasyonun mevduat faizini yükselterek bankaların maliyetlerini artırabileceğini ve kredi faizlerindeki yükselişle kredi genişleme hızını düşürebileceğini söylüyor.

İlk yarıyılda politik gelişmelerin ön planda olacağı öngörüsüyle ilk iki çeyrekte daha yavaş, ikinci yarıda daha hızlı büyüme tahmin ediyor. Taştan, kârlılıkta Akbank ve Garanti’yi, kârlılık ve F/K açısından Yapı Kredi’yi beğeniyor.