Banka hisseleri, yılbaşından bu yana ciddi değer kaybetti. Öz sermaye maliyetindeki artışlar da hedef fiyatları aşağı çekti. Bu dönemde kârlarda ve mevduat/kredi faiz makasında daralma, sorunlu kredilerde artış, bilanço kalitesi ile nakit akışlarında bozulma bekleniyor.

CEREN ORAL

coral@ekonomist.com.tr

2018'e 174.965'ten başlayan BİST Bankacılık Endeksi, 26 Ocak'ta 192.443 ile rekor seviyesini test etti. Ancak sonrasında düşüş başladı. BİST Bankacılık Endeksi, 12 Eylül'de gördüğü 93.564 ile 3 Mart 2014'teki 104.960'tan bu yana en düşük seviyesini test etti.

Bu süreçte bankalardaki yüksek satışlar, BİST-100 Endeksi'ni de aşağı çeken en temel nedenlerin başında geldi. Nitekim BİST-100 Endeksi de 29 Ocak'ta rekoru olan 120.45'i gördükten sonra gerileme trendine girdi, 16 Ağustos'ta 87.143'e kadar düştü. Şu anda BİST Bankacılık Endeksi 111.000'lerde, BİST-100 Endeksi ise 93.000'lerde hareket ediyor.

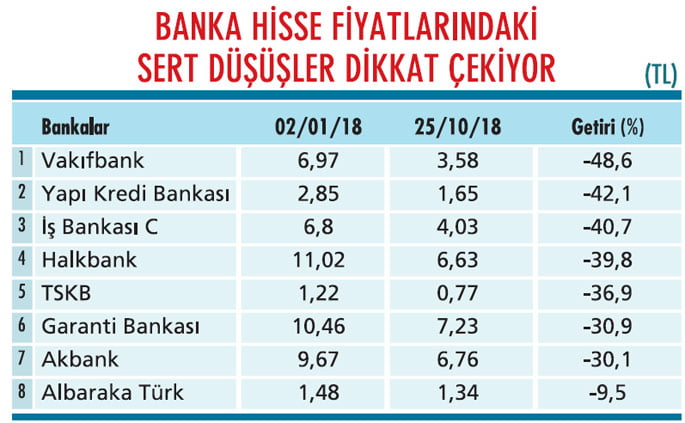

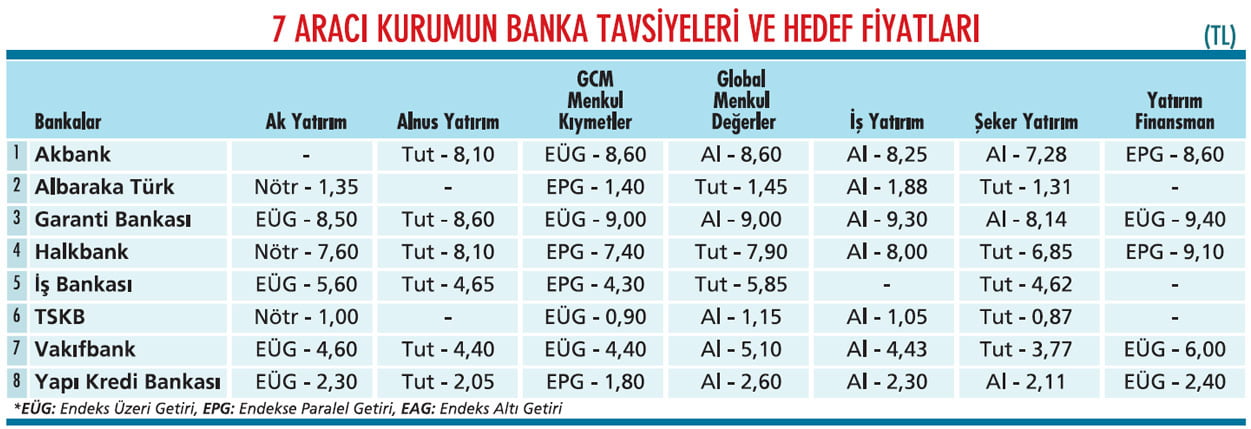

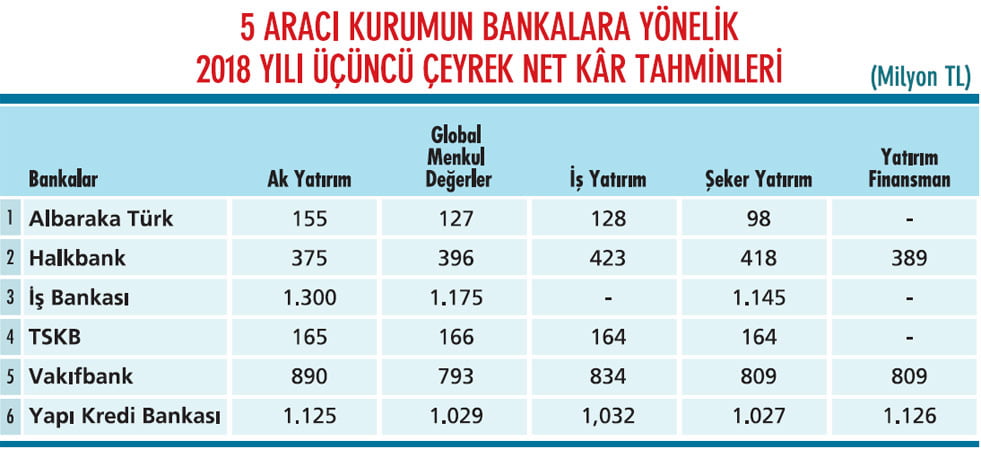

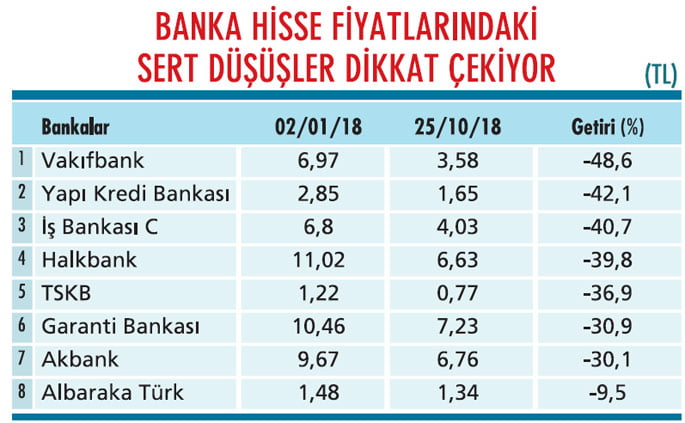

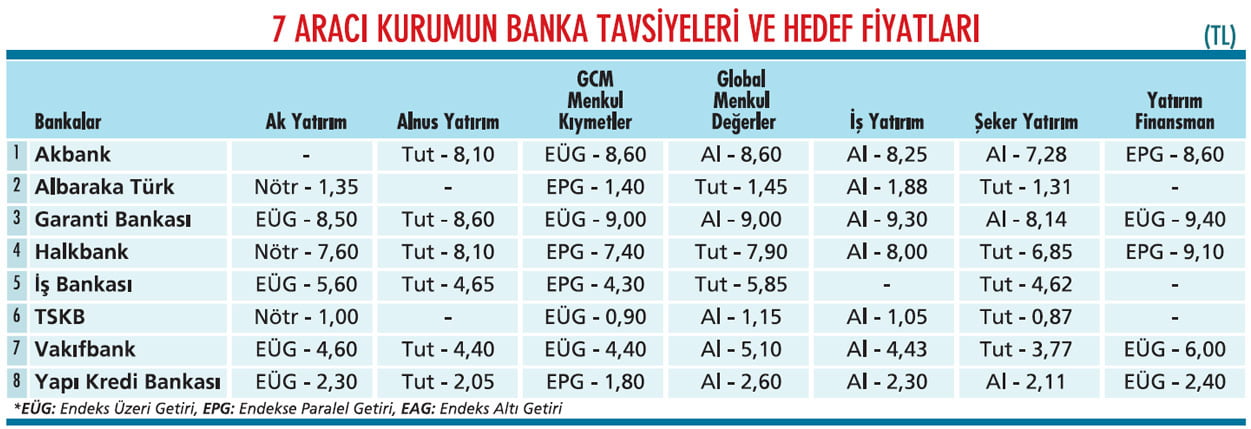

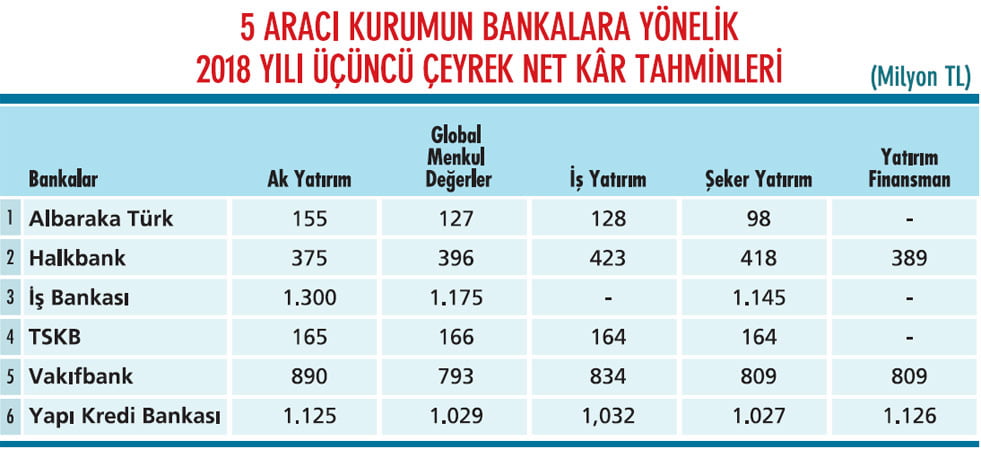

Biz de bankacılık sektöründeki ve hisselerindeki son görünümü analiz ettik. Beş aracı kurumun 2018 üçüncü çeyrek net kâr tahminlerini öğrendik, yedi aracı kurumdan banka hisselerindeki öneri ve hedef fiyatlarını aldık. Hedef fiyatlardaki güncellemelere de değindiğimiz haberimizde banka hisselerinin yılbaşından bugüne hisse değerlerindeki değişime de yer verdik.

FITCH VE MOODY'S ETKİLEDİ

Bu süreçte uluslararası kredi derecelendirme kuruluşlarının Türk bankaları için arka arkaya verdiği not düşürme kararları, sektörü ve hisseleri olumsuz etkileyen gelişmelerin başında geldi. Fitch'ten ve Moodys'ten gelen bu haberler, banka hisselerindeki satışları da artırdı.

Tabloda da görüleceği gibi, yılbaşından 23 Ekim'e kadarki süreçte Akbank, Albaraka Türk, Garanti, Halkbank, İş Bankası C, TSKB, Vakıfbank ve Yapı Kredi Bankası (YKB) hisselerinin tümü yatırımcılarına kaybettirdi. Hisse fiyatlarında yüzde 49'lara varan düşüşler görüldü.

Bankaların kredi faizlerinin belirlenmesinde Fitch ve Moody's gibi kuruluşların verdiği notlar etkili oluyor. Not indirimleri bankaların para kaynağının maliyetinin artması, kredi verirken bu maliyetin yatırımcının alacağı krediye yansıması anlamına geliyor.

Not indirimlerinin etkisiyle borçlanma maliyetlerindeki olası yükselişlerin net kârları baskılaması bekleniyor. Takipteki krediler oranında (NPL) yükselişler olması da bu beklentiyi artırıyor. Tüm bunlar, bankalardaki negatif ayrışmanın nedenleri olarak sıralanıyor.

BEKLENTİLER NASIL?

Bu noktada bankalar için üçüncü çeyrek ve sonrasına yönelik öngörüler de merak ediliyor. Üçüncü çeyrekte Akbank 1 milyar 327 milyon TL, Garanti ise 1 milyar 673 milyon TL net kâr elde etti. Şeker Yatırım'ın bankacılık analisti Sevgi Onur, takip ettiği bankalar için kârlılıkta bir önceki çeyreğe göre yüzde 24,4, yıllık bazda yüzde 2,7 daralma modelliyor.

Onur, bankacılık sektörü için üçüncü çeyreğin öne çıkacak başlıklarını; takipteki krediler rasyosunda 10 baz puanlık artış, kredi-mevduat makasında daralma, net ücret ve komisyon gelirlerinde yüzde 2 artış, ticari zararlarda azalma olarak sıralıyor.

Enflasyona endeksli menkul kıymet gelirlerinin bazı bankalarda çok destekleyici olmaması nedeniyle düzeltilmiş net faiz marjında 35 baz puanlık daralma bekleyen Onur, beklenen zarar karşılıklarında ise zayıf TL ve yeni takipteki krediler oluşumu nedeniyle yüzde 70,6'lık yüksek artış öngörüyor.

İş Yatırım Araştırma Müdürü Dr. Bülent Şen-gönül, üçüncü çeyreğin bankalar açısından ekonomideki yavaşlama ve TL'deki zayıflığın daha çok hissedildiği bir çeyrek olacağını söylüyor. Şengönül, "Takibe atılan kredilerde artış gözlemlerken UFRS 9 nedeniyle yakın takipteki krediler için ayrılan karşılıkların oldukça yükseldiğini göreceğiz" diyor.

Bülent Şengönül'e göre, üçüncü çeyrekte bankacılık sektör kârlılıkları yüzde 24 gerileyecek. Albaraka Türk, TSKB, Garanti ve YKB'nin tahmini net kârlarının görece iyi gelmesini öngören Şengönül, Halkbank'ta net kârın çeyrek bazında yüzde 61 düşmesini bekliyor.

HANGİLERİ ÖNERİLİYOR?

Peki, bankalar içinde en çok hangileri öneriliyor? Yedi aracı kurumdan altısı Garanti Bankası için 'al' önerisinde bulunuyor. Garanti'yi beş alım önerisiyle Vakıfbank ve YKB izliyor. Akbank için ise dört kurum 'al' diyor. Ak Yatırım Bankacılık Analisti Hakan Aygün; Garanti, İş Bankası, Vakıfbank ve YKB için 'endeksin üzerinde getiri' öngörüyor.

Hakan Aygün, bankalar için değerlendirmesini şöyle sürdürüyor: "TSKB'nin önceki çeyrekteki kârını yakalayacağını, Albaraka Türk'ün kârını önceki çeyreğe göre yüzde 58 artıracağını öngörüyoruz. Bu iki bankanın olumlu ayrışmasında

TSKB'nin döviz ağırlıklı bilanço yapısının etkili olduğunu, Albaraka Türk'ün artan kârını büyük ölçüde 205 milyon dolarlık birincil sermaye benzeri kredisinin kur değerlemesine borçlu olduğunu görüyoruz. Garanti, YKB ve yine temettü gelirlerindeki mevsimsellik etkisi dışarıda bırakıldığında Vakıfbank'ta, net kârların yüzde 10'a yakın gerilemesi makul görünüyor.

İş Bankası'nda net kârın çeyreksel bazda yüzde 15 gerileyeceğini öngörüyoruz. Bu gerileme, marj ve provizyon baskısından kaynaklanıyor. Halkbank ise kâr beklentileri açısından olumsuz ayrışmasıyla öne çıkıyor."

BİLANÇO KALİTESİ BOZULUYOR!

Beklentiler böyleyken fırsatlara ve risklere de değinmek gerekiyor. A1 Capital Araştırma Uzmanı Vahap Taştan, "Kredi derecelendirme kuruluşlarının da dile getirdiği sorunlu kredi oranının artacağı ve sermaye yeterlilik rasyolarında olası bozulma endişesi, yani bilanço kalitesindeki bozulma kârlılıktan daha çok fiyat-lanıyor" diyor. Taştan, bankaların ilk iki çeyrekte beklentilerin üzerinde kâr yaratsa da fiyatlarda ciddi yükselişler oluşmadığını hatırlatıyor.

Ekonomik yavaşlamayı, mevduat/kredi faizi makasındaki daralmayı ve artan sorunlu kredileri net kârları baskılayabilecek ve bilanço kalitesini bozabilecek ana başlıklar arasında gösteren Vahap Taştan, şöyle devam ediyor: "Yükselen faiz ortamı kredi talebini aşağı çekiyor. Mevduat /kredi faiz makasının daralması kârlılık açısından olumsuz.

Batık krediler ve yapılandırma ise bankaların nakit akışlarını ve bilanço kalitelerini bozuyor. Tüm bu nedenlerle bankalarda yeni bir alım önerimiz yok. 'Dip görüldü' demek kısa vadede doğru olabilir ancak 'Yeni bir yükseliş trendine girdik' demek için de erken."

HEDEFLER AŞAĞI YÖNLÜ

Düşen hisse fiyatlarına paralel olarak aracı kurumlar hedef değerlerinde aşağı yönlü güncellemeler yapıyor. İş Yatırım; Akbank'ta 11 TL'den 7,80 TL'ye, Garanti'de 12,30 TL'den 8,21 TL'ye, Halkbank'ta 10 TL'de 8 TL'ye, TSKB'de 1,72 TL'den 1,05 TL'ye, Vakıfbank'ta 7,80 TL'den 4,43 TL'ye, YKB'de 3,35 TL'den 2,30 TL'ye aşağı yönlü hedef fiyat güncellemesi yaptı.

Yatırım Finansman ise hedef fiyatlarını Akbank'ta 11,20 TL'den 8,60 TL'ye, Garanti'de 11,70 TL'den 9,40 TL'ye, Halkbank'ta 11,10 TL'de 9,10 TL'ye, Vakıfbank'ta 7,70 TL'den 6 TL'ye, YKB'de 2,89 TL'den 2,40 TL'ye indirdi.

Yatırım Finansman Araştırma Müdürü Serhan Gök, hedef fiyatlardaki revizyonun ana nedeninin yüzde 20'den yüzde 25'e yükselen öz sermaye maliyetindeki artış olduğunu söylüyor. "Değerlemede kullandığımız 10 yıllık TL tahvil getirisi yüzde 13'ten yüzde 18'e yükseldi" diyen Gök, revize ettikleri fiyat hedeflerinin bankalarda yüzde 30'luk potansiyel getiriye işaret ettiğini aktarıyor.

Eylüldeki yüzde 48 düşüşten sonra bankacılık endeksinin ekimin ilk üç haftasında yüzde 25 yükseldiğine değinen Gök, "Ancak değerleme varsayımlarımıza göre zayıf kârlılık beklentileri ve artan öz sermaye maliyetine bağlı olarak Türk bankaları aşırı satıldı" diyor. Serhan Gök, en çok satılan bankaları tercih eden bir taktiksel satın alma stratejisinin kısa vadede mantıklı olduğunu düşünüyor.

YUNUS KAYA ALNUS YATIRIM ARAŞTIRMA MÜDÜRÜ

YUNUS KAYA ALNUS YATIRIM ARAŞTIRMA MÜDÜRÜ

'BANKALARDA DÖVİZ-VADE UYUMSUZLUĞU GÖRÜLECEK"

"BİST Bankacılık Endeksi'nin 2018'deki kaybı yüzde 45'e ulaşırken sanayi endeksindeki kayıp yüzde 3'te kaldı. Banka hisselerindeki yabancı payı da yüksekti ve yabancıların sattığını karşılayacak yerli yatırımcı gücü de yoktu. Bu yüzden bankalardaki düşüşler daha sert oldu.

Örneğin, yabancı payları son bir yılda Halkbank'ta yüzde 90'dan yüzde 55'e, Vakıfbank'ta yüzde 91'den yüzde 78'e indi. Mayıs 2013'de BİST-100 dolar bazlı zirve yaparken Akbank, Albaraka Türk, Garanti, Halkbank, ICBC Turkey Bank, İş Bankası, Şekerbank, TSKB, Vakıfbank ve YKB'yi kapsayan 10 bankanın BİST-100'deki payı yüzde 44 idi. Bu pay, 2018 Eylül'de yüzde 18'e kadar geriledi.

Bankaları, önümüzdeki bir yılda ciddi bir döviz- vade uyumsuzluğu bekliyor. Sendikasyon kredilerindeki maliyet artışı ciddi boyutta. Bunda libordaki ve risk primindeki artış etkili. Kur arttıkça dövizli kredilerin geri dönüşlerinde de zorlanma görülüyor. Bu da aktif kaliteyi bozuyor. Henüz sıkıntıların devam etmesi nedeniyle banka hisseleri için önerimiz 'tut' yönünde."

CEREN ORAL

coral@ekonomist.com.tr

2018'e 174.965'ten başlayan BİST Bankacılık Endeksi, 26 Ocak'ta 192.443 ile rekor seviyesini test etti. Ancak sonrasında düşüş başladı. BİST Bankacılık Endeksi, 12 Eylül'de gördüğü 93.564 ile 3 Mart 2014'teki 104.960'tan bu yana en düşük seviyesini test etti.

Bu süreçte bankalardaki yüksek satışlar, BİST-100 Endeksi'ni de aşağı çeken en temel nedenlerin başında geldi. Nitekim BİST-100 Endeksi de 29 Ocak'ta rekoru olan 120.45'i gördükten sonra gerileme trendine girdi, 16 Ağustos'ta 87.143'e kadar düştü. Şu anda BİST Bankacılık Endeksi 111.000'lerde, BİST-100 Endeksi ise 93.000'lerde hareket ediyor.

Biz de bankacılık sektöründeki ve hisselerindeki son görünümü analiz ettik. Beş aracı kurumun 2018 üçüncü çeyrek net kâr tahminlerini öğrendik, yedi aracı kurumdan banka hisselerindeki öneri ve hedef fiyatlarını aldık. Hedef fiyatlardaki güncellemelere de değindiğimiz haberimizde banka hisselerinin yılbaşından bugüne hisse değerlerindeki değişime de yer verdik.

FITCH VE MOODY'S ETKİLEDİ

Bu süreçte uluslararası kredi derecelendirme kuruluşlarının Türk bankaları için arka arkaya verdiği not düşürme kararları, sektörü ve hisseleri olumsuz etkileyen gelişmelerin başında geldi. Fitch'ten ve Moodys'ten gelen bu haberler, banka hisselerindeki satışları da artırdı.

Tabloda da görüleceği gibi, yılbaşından 23 Ekim'e kadarki süreçte Akbank, Albaraka Türk, Garanti, Halkbank, İş Bankası C, TSKB, Vakıfbank ve Yapı Kredi Bankası (YKB) hisselerinin tümü yatırımcılarına kaybettirdi. Hisse fiyatlarında yüzde 49'lara varan düşüşler görüldü.

Bankaların kredi faizlerinin belirlenmesinde Fitch ve Moody's gibi kuruluşların verdiği notlar etkili oluyor. Not indirimleri bankaların para kaynağının maliyetinin artması, kredi verirken bu maliyetin yatırımcının alacağı krediye yansıması anlamına geliyor.

Not indirimlerinin etkisiyle borçlanma maliyetlerindeki olası yükselişlerin net kârları baskılaması bekleniyor. Takipteki krediler oranında (NPL) yükselişler olması da bu beklentiyi artırıyor. Tüm bunlar, bankalardaki negatif ayrışmanın nedenleri olarak sıralanıyor.

BEKLENTİLER NASIL?

Bu noktada bankalar için üçüncü çeyrek ve sonrasına yönelik öngörüler de merak ediliyor. Üçüncü çeyrekte Akbank 1 milyar 327 milyon TL, Garanti ise 1 milyar 673 milyon TL net kâr elde etti. Şeker Yatırım'ın bankacılık analisti Sevgi Onur, takip ettiği bankalar için kârlılıkta bir önceki çeyreğe göre yüzde 24,4, yıllık bazda yüzde 2,7 daralma modelliyor.

Onur, bankacılık sektörü için üçüncü çeyreğin öne çıkacak başlıklarını; takipteki krediler rasyosunda 10 baz puanlık artış, kredi-mevduat makasında daralma, net ücret ve komisyon gelirlerinde yüzde 2 artış, ticari zararlarda azalma olarak sıralıyor.

Enflasyona endeksli menkul kıymet gelirlerinin bazı bankalarda çok destekleyici olmaması nedeniyle düzeltilmiş net faiz marjında 35 baz puanlık daralma bekleyen Onur, beklenen zarar karşılıklarında ise zayıf TL ve yeni takipteki krediler oluşumu nedeniyle yüzde 70,6'lık yüksek artış öngörüyor.

İş Yatırım Araştırma Müdürü Dr. Bülent Şen-gönül, üçüncü çeyreğin bankalar açısından ekonomideki yavaşlama ve TL'deki zayıflığın daha çok hissedildiği bir çeyrek olacağını söylüyor. Şengönül, "Takibe atılan kredilerde artış gözlemlerken UFRS 9 nedeniyle yakın takipteki krediler için ayrılan karşılıkların oldukça yükseldiğini göreceğiz" diyor.

Bülent Şengönül'e göre, üçüncü çeyrekte bankacılık sektör kârlılıkları yüzde 24 gerileyecek. Albaraka Türk, TSKB, Garanti ve YKB'nin tahmini net kârlarının görece iyi gelmesini öngören Şengönül, Halkbank'ta net kârın çeyrek bazında yüzde 61 düşmesini bekliyor.

HANGİLERİ ÖNERİLİYOR?

Peki, bankalar içinde en çok hangileri öneriliyor? Yedi aracı kurumdan altısı Garanti Bankası için 'al' önerisinde bulunuyor. Garanti'yi beş alım önerisiyle Vakıfbank ve YKB izliyor. Akbank için ise dört kurum 'al' diyor. Ak Yatırım Bankacılık Analisti Hakan Aygün; Garanti, İş Bankası, Vakıfbank ve YKB için 'endeksin üzerinde getiri' öngörüyor.

Hakan Aygün, bankalar için değerlendirmesini şöyle sürdürüyor: "TSKB'nin önceki çeyrekteki kârını yakalayacağını, Albaraka Türk'ün kârını önceki çeyreğe göre yüzde 58 artıracağını öngörüyoruz. Bu iki bankanın olumlu ayrışmasında

TSKB'nin döviz ağırlıklı bilanço yapısının etkili olduğunu, Albaraka Türk'ün artan kârını büyük ölçüde 205 milyon dolarlık birincil sermaye benzeri kredisinin kur değerlemesine borçlu olduğunu görüyoruz. Garanti, YKB ve yine temettü gelirlerindeki mevsimsellik etkisi dışarıda bırakıldığında Vakıfbank'ta, net kârların yüzde 10'a yakın gerilemesi makul görünüyor.

İş Bankası'nda net kârın çeyreksel bazda yüzde 15 gerileyeceğini öngörüyoruz. Bu gerileme, marj ve provizyon baskısından kaynaklanıyor. Halkbank ise kâr beklentileri açısından olumsuz ayrışmasıyla öne çıkıyor."

BİLANÇO KALİTESİ BOZULUYOR!

Beklentiler böyleyken fırsatlara ve risklere de değinmek gerekiyor. A1 Capital Araştırma Uzmanı Vahap Taştan, "Kredi derecelendirme kuruluşlarının da dile getirdiği sorunlu kredi oranının artacağı ve sermaye yeterlilik rasyolarında olası bozulma endişesi, yani bilanço kalitesindeki bozulma kârlılıktan daha çok fiyat-lanıyor" diyor. Taştan, bankaların ilk iki çeyrekte beklentilerin üzerinde kâr yaratsa da fiyatlarda ciddi yükselişler oluşmadığını hatırlatıyor.

Ekonomik yavaşlamayı, mevduat/kredi faizi makasındaki daralmayı ve artan sorunlu kredileri net kârları baskılayabilecek ve bilanço kalitesini bozabilecek ana başlıklar arasında gösteren Vahap Taştan, şöyle devam ediyor: "Yükselen faiz ortamı kredi talebini aşağı çekiyor. Mevduat /kredi faiz makasının daralması kârlılık açısından olumsuz.

Batık krediler ve yapılandırma ise bankaların nakit akışlarını ve bilanço kalitelerini bozuyor. Tüm bu nedenlerle bankalarda yeni bir alım önerimiz yok. 'Dip görüldü' demek kısa vadede doğru olabilir ancak 'Yeni bir yükseliş trendine girdik' demek için de erken."

HEDEFLER AŞAĞI YÖNLÜ

Düşen hisse fiyatlarına paralel olarak aracı kurumlar hedef değerlerinde aşağı yönlü güncellemeler yapıyor. İş Yatırım; Akbank'ta 11 TL'den 7,80 TL'ye, Garanti'de 12,30 TL'den 8,21 TL'ye, Halkbank'ta 10 TL'de 8 TL'ye, TSKB'de 1,72 TL'den 1,05 TL'ye, Vakıfbank'ta 7,80 TL'den 4,43 TL'ye, YKB'de 3,35 TL'den 2,30 TL'ye aşağı yönlü hedef fiyat güncellemesi yaptı.

Yatırım Finansman ise hedef fiyatlarını Akbank'ta 11,20 TL'den 8,60 TL'ye, Garanti'de 11,70 TL'den 9,40 TL'ye, Halkbank'ta 11,10 TL'de 9,10 TL'ye, Vakıfbank'ta 7,70 TL'den 6 TL'ye, YKB'de 2,89 TL'den 2,40 TL'ye indirdi.

Yatırım Finansman Araştırma Müdürü Serhan Gök, hedef fiyatlardaki revizyonun ana nedeninin yüzde 20'den yüzde 25'e yükselen öz sermaye maliyetindeki artış olduğunu söylüyor. "Değerlemede kullandığımız 10 yıllık TL tahvil getirisi yüzde 13'ten yüzde 18'e yükseldi" diyen Gök, revize ettikleri fiyat hedeflerinin bankalarda yüzde 30'luk potansiyel getiriye işaret ettiğini aktarıyor.

Eylüldeki yüzde 48 düşüşten sonra bankacılık endeksinin ekimin ilk üç haftasında yüzde 25 yükseldiğine değinen Gök, "Ancak değerleme varsayımlarımıza göre zayıf kârlılık beklentileri ve artan öz sermaye maliyetine bağlı olarak Türk bankaları aşırı satıldı" diyor. Serhan Gök, en çok satılan bankaları tercih eden bir taktiksel satın alma stratejisinin kısa vadede mantıklı olduğunu düşünüyor.

YUNUS KAYA ALNUS YATIRIM ARAŞTIRMA MÜDÜRÜ

YUNUS KAYA ALNUS YATIRIM ARAŞTIRMA MÜDÜRÜ'BANKALARDA DÖVİZ-VADE UYUMSUZLUĞU GÖRÜLECEK"

"BİST Bankacılık Endeksi'nin 2018'deki kaybı yüzde 45'e ulaşırken sanayi endeksindeki kayıp yüzde 3'te kaldı. Banka hisselerindeki yabancı payı da yüksekti ve yabancıların sattığını karşılayacak yerli yatırımcı gücü de yoktu. Bu yüzden bankalardaki düşüşler daha sert oldu.

Örneğin, yabancı payları son bir yılda Halkbank'ta yüzde 90'dan yüzde 55'e, Vakıfbank'ta yüzde 91'den yüzde 78'e indi. Mayıs 2013'de BİST-100 dolar bazlı zirve yaparken Akbank, Albaraka Türk, Garanti, Halkbank, ICBC Turkey Bank, İş Bankası, Şekerbank, TSKB, Vakıfbank ve YKB'yi kapsayan 10 bankanın BİST-100'deki payı yüzde 44 idi. Bu pay, 2018 Eylül'de yüzde 18'e kadar geriledi.

Bankaları, önümüzdeki bir yılda ciddi bir döviz- vade uyumsuzluğu bekliyor. Sendikasyon kredilerindeki maliyet artışı ciddi boyutta. Bunda libordaki ve risk primindeki artış etkili. Kur arttıkça dövizli kredilerin geri dönüşlerinde de zorlanma görülüyor. Bu da aktif kaliteyi bozuyor. Henüz sıkıntıların devam etmesi nedeniyle banka hisseleri için önerimiz 'tut' yönünde."