2018'de kredilerdeki yavaşlama ve mevduat maliyetlerindeki artıştan olumsuz etkilenen bankalarda kârlar baskı altında. 2019'da ralli için büyüme ile batık kredilerde belirsizliğin sona ermesi gerektiği belirtiliyor. En çok Vakıfbank, Akbank, YKB öneriliyor.

CEREN ORAL

coral@ekonomist.com.tr

Piyasalar geçen haftaya, 15 Şubat Cuma gecesi kredi derecelendirme kuruluşu S&P'nin Türkiye ile ilgili yaptığı değerlendirmenin yansımalarıyla başladı. S&P, Türkiye'nin B+ olan uzun vadeli yabancı para notunu ve durağan olan görünümünü değiştirmedi.

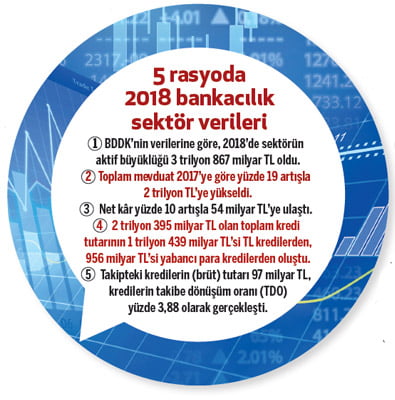

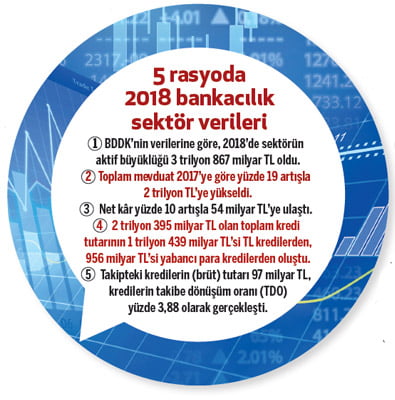

Tabloları görmek için görsellere tıklayın.

Kurum, finansal koşullardaki sıkılık ve yüksek enflasyon nedeniyle 2019'da ekonominin yüzde 0,5 daralacağını öngördüğünü açıkladı.

S&P, bankacılık sektörü için de değerlendirmelerde bulundu. Kurum, bankacılıkta Türkiye'nin mali pozisyonunu zayıflatacak risklerin artması veya ekonomik büyümenin öngördükleri seviyeden daha fazla daralması durumunda kredi notunu düşürebileceğini belirtti.

İzlenecek noktalar arasında bankaların varlık kalitesinin de olduğunu belirten S&P, son bir yılda bankaların finansal istikrar risklerinin arttığını vurguladı. Bunun bankaların varlık kalitesinde bozulmaya yol açabileceğini belirtti.

S&P'nin sektöre yönelik görüşleri böyleyken biz de 2018 banka bilançolarının analizini yaptık. Bilançosunu açıklayan 15 bankanın aktifler, mevduat, krediler ve net kâr görünümlerine tablo olarak yer verdik.

Ayrıca yedi aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını da öğrendik. Yedi kurumdan altısı Vakıfbank için 'al' dedi. Beş kurum da Akbank ve Yapı Kredi Bankası (YKB) için 'al' önerisinde bulundu.

NE ÖNGÖRÜLÜYORDU?

Şeker Yatırım'ın kıdemli bankacılık analisti Sevgi Onur'un tahminleri, Akbank, Albaraka Türk, İş, Garanti, Halkbank, TSKB, Vakıfbank ve YKB'nin 2018 son çeyrek toplam kârlılığının üçüncü çeyreğe göre yüzde 17,1, yıllık yüzde 13,8 daralacağı yönündeydi.

Son çeyrekte kredi/mevduat makasındaki daralmanın sürmesini öngören Onur, takipteki kredilerde artış, düzeltilmiş net faiz marjında daralma, yüksek ticari zarar, net ücret-komisyon gelirlerinde güçlü performans bekliyordu.

Yatırım Finansman Araştırma Müdürü Serhan Gök, TÜFE'ye endeksli menkul kıymet getirileriyle komisyon gelirlerinin olumlu etkisinin, daralan kredi mevduat faiz makasının ve artan swap maliyetlerinin olumsuz etkisini ancak kısmi olarak giderebileceğini belirtmişti. TL kredi mevduat faiz farkındaki göreceli iyi performansıyla Vakıfbank, Serhan Gök'ün son çeyrekte en iyi sonucu açıklamasını beklediği bankaydı.

En zayıf sonucu yüksek oranda kısa vadeli TL fonlama ve artan provizyon maliyetleriyle Halkbank'tan bekleyen Gök, Garanti ve Akbank'ın net kârında sırasıyla yıllık yüzde 41 ve yüzde 40 daralma öngörmüştü.

KARIŞIK SİNYALLER

KARIŞIK SİNYALLER

Beklentiler böyleyken sonuçlar nasıl geldi? Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, son çeyrek banka bilançolarının genelde beklentilere paralel geldiğini söylüyor.

Akkoyunlu, iş Bankası ile Vakıfbank'ın faaliyet kârlarının göreceli daha güçlü olması açısından olumlu ayrıştığını aktarıyor. Ali Kerim Akkoyunlu, en beğendikleri bankanın Vakıfbank olduğunun da altını çiziyor.

Global Menkul Değerler Stratejisti Rıdvan Baştürk, banka kârlarının karışık sinyaller verdiği kanaatinde. Baştürk, Akbank, Garanti ve Halkbank'ın 2018 son çeyrekte net kârlarının 2017 son çeyreğe göre sırasıyla yüzde 31,1, yüzde 37,5 ve yüzde 55,7 gerilediğini söylüyor.

Aynı dönemler arasında İş C, Vakıfbank, YKB ve TSKB'nin kârlarının sırasıyla yüzde 82,2, yüzde 15,9, yüzde 22,9 ve yüzde 18,5 arttığını aktarıyor. Rıdvan Baştürk, Akbank, İş Bankası, Vakıfbank ve YKB'nin beklentilerin üzerinde, Garanti, Halkbank ve TSKB'nin beklentiler paralelinde net kâr açıkladığını da kaydediyor.

KREDİ-MEVDUAT TEMASI

Banka bilançolarını etkileyen önemli unsurlar arasında kredilerdeki yavaşlama ve yüksek mevduat maliyetleri yer alıyor. Bu iki unsur da kârlılığa olumsuz yansıyor. Rıdvan Baştürk de 2018'in ikinci yarısında TCMB'nin sert faiz artırımları neticesinde iç talepte daralma yaşandığına değiniyor. Baştürk, bu kapsamda bankaların kredi verme hızının yavaşladığını da ifade ediyor.

GCM Yatırım Ekonomisti Enver Erkan, "Yüksek mevduat maliyetlerine karşılık kredi faizlerinin talebin düşük kalmasına neden olmasıyla, bankalar düşük kredi/yüksek mevduat büyümesi temasından olumsuz etkileniyor" diyor. Erkan, son çeyrekte kârlardaki baskılanmanın da bundan kaynaklandığı görüşünde.

Enver Erkan, 2018'de net ücret ve komisyon gelirleriyle yukarı revize edilmiş enflasyon beklentileri çerçevesinde TÜFE'ye endeksli menkul kıymet getirilerinin bilançoları pozitif etkilediği bilgisini de veriyor.

CAZİP DEĞERLEMELER

Banka hisseleri 2018'i satışlarla geçirdi. Peki, göstergeler 2019'da banka hisselerindeki potansiyele dair ne söylüyor? Gedik Yatırım'dan Ali Kerim Akkoyunlu, bankaların ekonomik gelişmelere bağlı olmakla beraber oldukça cazip değerlerde olduğunu belirtiyor.

Ancak Akkoyunlu, sürdürülebilir bir bankacılık sektörü rallisi için ekonomik büyüme ve tahsili geciken kredilerdeki belirsizliğin sona ermesi gerektiğinin altını çiziyor.

GCM Yatırım'dan Enver Erkan da bankaların ucuz piyasa çarpanları çerçevesinde defter değeri (DD) üzerinden yüksek potansiyel sunduğunu söylüyor. Ancak Erkan, ucuzluk konsep-tinin işe yarayacağı ortamın makroekonomik göstergelerdeki iyileşmeyle sağlanacağını da belirtiyor.

Bu nedenle enflasyondaki gelişmelerin ve bunun faizlere etkisinin önemli olacağını kaydediyor. Enver Erkan'a göre, piyasanın yükseldiği ortamda bankalarda sanayi hisselerine göre daha hızlı çıkışlar görülebilir.

TOPARLANMA 2020'DE

Ak Yatırım'ın bankacılık analisti Hakan Aygün, bankalar açısından 2019'un, 2018'in ikinci yarısındaki kur ve faiz oynaklığının büyüme ve kârlılıkta yaratacağı sıkıntıların aşılacağı bir geçiş dönemi olacağını belirtiyor.

Aygün, enflasyonist baskılar ile küresel faktörler kârlarda baskı oluşturacağından inişli çıkışlı bir toparlanma görmeyi bekliyor. Ancak Aygün'e göre, sektöre ilişkin düzenlemeler, güçlü altyapı katkısı, risklerin yakından takibi, yönetim becerisi ve teknolojinin maliyetleri düşürme amacıyla etkin kullanımı sektörün bu dönemi kısa sürede geride bırakmasına yardımcı olacak.

Hakan Aygün, sektörün 2016'da dip seviyesini gören öz kaynak kârlılık beklentisinin 2018 ortasından itibaren aktif kalitesinde bozulma endişeleri ve kredi hacmindeki daralmayla aşağıya döndüğünü de kaydediyor. Aygün, öz kaynak kârlılığının 2020'ye kadar düşük kalmasını bekliyor.

"Kur ve faiz oynaklığı hisse fiyatlarına olumsuz yansıdı" diyen Aygün, banka hisselerine dönük güçlü ilginin kredi görünümünde düzelme ve 2020 kârlarında güçlü toparlanma beklentisi nedeniyle süreceğini de öngörüyor.

1- AKBANK: 2018 son çeyrekte 1 milyar 51 milyon TL solo net kâr açıkladı. Akbank'ın perakende kredilerde riskinin sınırlı olması aktif kaliteyi koruması açısından avantaj olarak görülüyor. 2019'da daha iyi kredi büyüme performansıyla ana faaliyet gelir kalemleri desteklenebilir.

2- GARANTİ BANKASI: Son çeyrek net kârı 1 milyar 62 milyon TL oldu. TÜFE'ye endeksli menkul kıymet gelirindeki gerileme kârlılığı baskılayabilir. Serbest karşılıkların 2,2 milyar TL'ye ulaşmasının aktif kalite anlamında bütçeye göre iyi performans gösterebileceği izlenimini verdiği belirtiliyor.

3- HALKBANK: 2018 son çeyrekte net kâr, 2017 son çeyreğe göre yüzde 55 daralmayla 317 milyon TL oldu. 2019'da bütçe rakamlarından düşük marj oranları ve öz kaynak kârlılığı elde etmesi bekleniyor. Kârlılığı destekleyen nokta bankanın daha iyi gelişim gösteren aktif kalite görünümü olabilir.

4- İŞ BANKASI: 2 milyar 196 milyon tl net kâr açıkladığı son çeyrekte, net ücret-komisyon gelirlerindeki güçlü büyüme sürdü. 2019'da TÜFE'ye endeksli tahvil getirisi açısından olumlu ayrışabilir. Hissenin benzer bankalara göre değerleme iskontosunun orta vadede sürebileceği öngörülüyor.

5- TSKB: 2018 son çeyrekte 170 milyon TL net kâr açıkladı. Kredi portföy kalitesinin yüksek olması ve güçlü teminat yapısı güvence veren noktalar. 2018'e göre düşük TÜFEX gelirleri ve ortalamalarının üzerinde ayrılan karşılıklar 2019 kârlılığını olumsuz etkileyebilir.

6- VAKIFBANK: Son çeyrek net kârını 1 milyar 44 milyon TL olarak açıkladı. Takibe alınan kredilerdeki artışa rağmen aktif kalitesi kontrol altında. Kredi büyümesinin marjları ve ücret/komisyon gelirlerini desteklemesi bekleniyor. Aktif kalite anlamında da hedeflerin üzerinde performans sergileyebilir.

7- YKB: Son çeyrekteki 1 milyar 81 milyon TL solo net kâr beklentileri geçti. 2019'da ücret ve komisyon gelirlerinin yüzde 15 artmasını öngörüyor. Yönetimin son çeyrekte muhafazakar bir karşılık ve takibe alma politikası benimsediği ifade ediliyor ve bunun 2019 için iyi bir baz teşkil edeceği öngörülüyor.

CEREN ORAL

coral@ekonomist.com.tr

Piyasalar geçen haftaya, 15 Şubat Cuma gecesi kredi derecelendirme kuruluşu S&P'nin Türkiye ile ilgili yaptığı değerlendirmenin yansımalarıyla başladı. S&P, Türkiye'nin B+ olan uzun vadeli yabancı para notunu ve durağan olan görünümünü değiştirmedi.

Tabloları görmek için görsellere tıklayın.

Kurum, finansal koşullardaki sıkılık ve yüksek enflasyon nedeniyle 2019'da ekonominin yüzde 0,5 daralacağını öngördüğünü açıkladı.

S&P, bankacılık sektörü için de değerlendirmelerde bulundu. Kurum, bankacılıkta Türkiye'nin mali pozisyonunu zayıflatacak risklerin artması veya ekonomik büyümenin öngördükleri seviyeden daha fazla daralması durumunda kredi notunu düşürebileceğini belirtti.

İzlenecek noktalar arasında bankaların varlık kalitesinin de olduğunu belirten S&P, son bir yılda bankaların finansal istikrar risklerinin arttığını vurguladı. Bunun bankaların varlık kalitesinde bozulmaya yol açabileceğini belirtti.

S&P'nin sektöre yönelik görüşleri böyleyken biz de 2018 banka bilançolarının analizini yaptık. Bilançosunu açıklayan 15 bankanın aktifler, mevduat, krediler ve net kâr görünümlerine tablo olarak yer verdik.

Ayrıca yedi aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını da öğrendik. Yedi kurumdan altısı Vakıfbank için 'al' dedi. Beş kurum da Akbank ve Yapı Kredi Bankası (YKB) için 'al' önerisinde bulundu.

NE ÖNGÖRÜLÜYORDU?

Şeker Yatırım'ın kıdemli bankacılık analisti Sevgi Onur'un tahminleri, Akbank, Albaraka Türk, İş, Garanti, Halkbank, TSKB, Vakıfbank ve YKB'nin 2018 son çeyrek toplam kârlılığının üçüncü çeyreğe göre yüzde 17,1, yıllık yüzde 13,8 daralacağı yönündeydi.

Son çeyrekte kredi/mevduat makasındaki daralmanın sürmesini öngören Onur, takipteki kredilerde artış, düzeltilmiş net faiz marjında daralma, yüksek ticari zarar, net ücret-komisyon gelirlerinde güçlü performans bekliyordu.

Yatırım Finansman Araştırma Müdürü Serhan Gök, TÜFE'ye endeksli menkul kıymet getirileriyle komisyon gelirlerinin olumlu etkisinin, daralan kredi mevduat faiz makasının ve artan swap maliyetlerinin olumsuz etkisini ancak kısmi olarak giderebileceğini belirtmişti. TL kredi mevduat faiz farkındaki göreceli iyi performansıyla Vakıfbank, Serhan Gök'ün son çeyrekte en iyi sonucu açıklamasını beklediği bankaydı.

En zayıf sonucu yüksek oranda kısa vadeli TL fonlama ve artan provizyon maliyetleriyle Halkbank'tan bekleyen Gök, Garanti ve Akbank'ın net kârında sırasıyla yıllık yüzde 41 ve yüzde 40 daralma öngörmüştü.

KARIŞIK SİNYALLER

KARIŞIK SİNYALLERBeklentiler böyleyken sonuçlar nasıl geldi? Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, son çeyrek banka bilançolarının genelde beklentilere paralel geldiğini söylüyor.

Akkoyunlu, iş Bankası ile Vakıfbank'ın faaliyet kârlarının göreceli daha güçlü olması açısından olumlu ayrıştığını aktarıyor. Ali Kerim Akkoyunlu, en beğendikleri bankanın Vakıfbank olduğunun da altını çiziyor.

Global Menkul Değerler Stratejisti Rıdvan Baştürk, banka kârlarının karışık sinyaller verdiği kanaatinde. Baştürk, Akbank, Garanti ve Halkbank'ın 2018 son çeyrekte net kârlarının 2017 son çeyreğe göre sırasıyla yüzde 31,1, yüzde 37,5 ve yüzde 55,7 gerilediğini söylüyor.

Aynı dönemler arasında İş C, Vakıfbank, YKB ve TSKB'nin kârlarının sırasıyla yüzde 82,2, yüzde 15,9, yüzde 22,9 ve yüzde 18,5 arttığını aktarıyor. Rıdvan Baştürk, Akbank, İş Bankası, Vakıfbank ve YKB'nin beklentilerin üzerinde, Garanti, Halkbank ve TSKB'nin beklentiler paralelinde net kâr açıkladığını da kaydediyor.

KREDİ-MEVDUAT TEMASI

Banka bilançolarını etkileyen önemli unsurlar arasında kredilerdeki yavaşlama ve yüksek mevduat maliyetleri yer alıyor. Bu iki unsur da kârlılığa olumsuz yansıyor. Rıdvan Baştürk de 2018'in ikinci yarısında TCMB'nin sert faiz artırımları neticesinde iç talepte daralma yaşandığına değiniyor. Baştürk, bu kapsamda bankaların kredi verme hızının yavaşladığını da ifade ediyor.

GCM Yatırım Ekonomisti Enver Erkan, "Yüksek mevduat maliyetlerine karşılık kredi faizlerinin talebin düşük kalmasına neden olmasıyla, bankalar düşük kredi/yüksek mevduat büyümesi temasından olumsuz etkileniyor" diyor. Erkan, son çeyrekte kârlardaki baskılanmanın da bundan kaynaklandığı görüşünde.

Enver Erkan, 2018'de net ücret ve komisyon gelirleriyle yukarı revize edilmiş enflasyon beklentileri çerçevesinde TÜFE'ye endeksli menkul kıymet getirilerinin bilançoları pozitif etkilediği bilgisini de veriyor.

CAZİP DEĞERLEMELER

Banka hisseleri 2018'i satışlarla geçirdi. Peki, göstergeler 2019'da banka hisselerindeki potansiyele dair ne söylüyor? Gedik Yatırım'dan Ali Kerim Akkoyunlu, bankaların ekonomik gelişmelere bağlı olmakla beraber oldukça cazip değerlerde olduğunu belirtiyor.

Ancak Akkoyunlu, sürdürülebilir bir bankacılık sektörü rallisi için ekonomik büyüme ve tahsili geciken kredilerdeki belirsizliğin sona ermesi gerektiğinin altını çiziyor.

GCM Yatırım'dan Enver Erkan da bankaların ucuz piyasa çarpanları çerçevesinde defter değeri (DD) üzerinden yüksek potansiyel sunduğunu söylüyor. Ancak Erkan, ucuzluk konsep-tinin işe yarayacağı ortamın makroekonomik göstergelerdeki iyileşmeyle sağlanacağını da belirtiyor.

Bu nedenle enflasyondaki gelişmelerin ve bunun faizlere etkisinin önemli olacağını kaydediyor. Enver Erkan'a göre, piyasanın yükseldiği ortamda bankalarda sanayi hisselerine göre daha hızlı çıkışlar görülebilir.

TOPARLANMA 2020'DE

Ak Yatırım'ın bankacılık analisti Hakan Aygün, bankalar açısından 2019'un, 2018'in ikinci yarısındaki kur ve faiz oynaklığının büyüme ve kârlılıkta yaratacağı sıkıntıların aşılacağı bir geçiş dönemi olacağını belirtiyor.

Aygün, enflasyonist baskılar ile küresel faktörler kârlarda baskı oluşturacağından inişli çıkışlı bir toparlanma görmeyi bekliyor. Ancak Aygün'e göre, sektöre ilişkin düzenlemeler, güçlü altyapı katkısı, risklerin yakından takibi, yönetim becerisi ve teknolojinin maliyetleri düşürme amacıyla etkin kullanımı sektörün bu dönemi kısa sürede geride bırakmasına yardımcı olacak.

Hakan Aygün, sektörün 2016'da dip seviyesini gören öz kaynak kârlılık beklentisinin 2018 ortasından itibaren aktif kalitesinde bozulma endişeleri ve kredi hacmindeki daralmayla aşağıya döndüğünü de kaydediyor. Aygün, öz kaynak kârlılığının 2020'ye kadar düşük kalmasını bekliyor.

"Kur ve faiz oynaklığı hisse fiyatlarına olumsuz yansıdı" diyen Aygün, banka hisselerine dönük güçlü ilginin kredi görünümünde düzelme ve 2020 kârlarında güçlü toparlanma beklentisi nedeniyle süreceğini de öngörüyor.

7 BANKANIN ÖZEL ANALİZİ

1- AKBANK: 2018 son çeyrekte 1 milyar 51 milyon TL solo net kâr açıkladı. Akbank'ın perakende kredilerde riskinin sınırlı olması aktif kaliteyi koruması açısından avantaj olarak görülüyor. 2019'da daha iyi kredi büyüme performansıyla ana faaliyet gelir kalemleri desteklenebilir.

2- GARANTİ BANKASI: Son çeyrek net kârı 1 milyar 62 milyon TL oldu. TÜFE'ye endeksli menkul kıymet gelirindeki gerileme kârlılığı baskılayabilir. Serbest karşılıkların 2,2 milyar TL'ye ulaşmasının aktif kalite anlamında bütçeye göre iyi performans gösterebileceği izlenimini verdiği belirtiliyor.

3- HALKBANK: 2018 son çeyrekte net kâr, 2017 son çeyreğe göre yüzde 55 daralmayla 317 milyon TL oldu. 2019'da bütçe rakamlarından düşük marj oranları ve öz kaynak kârlılığı elde etmesi bekleniyor. Kârlılığı destekleyen nokta bankanın daha iyi gelişim gösteren aktif kalite görünümü olabilir.

4- İŞ BANKASI: 2 milyar 196 milyon tl net kâr açıkladığı son çeyrekte, net ücret-komisyon gelirlerindeki güçlü büyüme sürdü. 2019'da TÜFE'ye endeksli tahvil getirisi açısından olumlu ayrışabilir. Hissenin benzer bankalara göre değerleme iskontosunun orta vadede sürebileceği öngörülüyor.

5- TSKB: 2018 son çeyrekte 170 milyon TL net kâr açıkladı. Kredi portföy kalitesinin yüksek olması ve güçlü teminat yapısı güvence veren noktalar. 2018'e göre düşük TÜFEX gelirleri ve ortalamalarının üzerinde ayrılan karşılıklar 2019 kârlılığını olumsuz etkileyebilir.

6- VAKIFBANK: Son çeyrek net kârını 1 milyar 44 milyon TL olarak açıkladı. Takibe alınan kredilerdeki artışa rağmen aktif kalitesi kontrol altında. Kredi büyümesinin marjları ve ücret/komisyon gelirlerini desteklemesi bekleniyor. Aktif kalite anlamında da hedeflerin üzerinde performans sergileyebilir.

7- YKB: Son çeyrekteki 1 milyar 81 milyon TL solo net kâr beklentileri geçti. 2019'da ücret ve komisyon gelirlerinin yüzde 15 artmasını öngörüyor. Yönetimin son çeyrekte muhafazakar bir karşılık ve takibe alma politikası benimsediği ifade ediliyor ve bunun 2019 için iyi bir baz teşkil edeceği öngörülüyor.