Marj baskısı banka kârlarını olumsuz etkiliyor. Azalan risk iştahı ve yüksek faizlerle kredilerde yavaşlama bekleniyor. En çok Akbank, Garanti ve YKB önerilirken iskontolu olan banka hisseleri, olumlu piyasa şartlarında daha fazla prim yapabilir.

4 Nisan 2021 tarihli sayıdan

CEREN ORAL BALABAN

coral@ekonomist.com.tr

Borsa İstanbul’da (BİST) 2020 yılsonu bilanço dönemi tamamlandı. Biz de bankacılıktaki son durumu, bilançolardan hareketle analiz ettik. Tablomuzda; 18 bankanın aktifler, mevduat, krediler ve net kâr rasyolarındaki 2020 yılsonu sonuçlarına, 2019 ile karşılaştırmalı yer verdik.

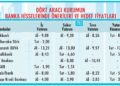

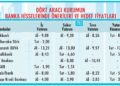

Haberimizde ise son çeyreğin değerlendirmesinin ardından 2021 beklentilerini inceledik. Ayrıca dört aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını öğrendik.

Tabloları görmek için görsellere tıklayın.

Dört kurumun da ‘al’ dediği bankalar Akbank, Garanti BBVA ve Yapı Kredi (YKB) oldu. Son çeyrekte net faiz marjı, kredi büyümesi ve provizyon giderleri bankalarda belirleyici faktörlerdi. Yüksek kredi büyümesinin etkisiyle

Dört kurumun da ‘al’ dediği bankalar Akbank, Garanti BBVA ve Yapı Kredi (YKB) oldu. Son çeyrekte net faiz marjı, kredi büyümesi ve provizyon giderleri bankalarda belirleyici faktörlerdi. Yüksek kredi büyümesinin etkisiyle

üçüncü çeyrekte takipteki kredilerin oluşturduğu aktif kalitesi ve bilanço risklerinden sonra son çeyrek, sıkılaşan finansal koşulların ve bilanço risklerinin yönetilmesi gereken bir dönem olarak geride kaldı.

Ticari kâr/zarar tarafında ise swap işlemlerinden kaynaklanan maliyet artışı baskılayıcı oldu. Mevduat maliyetleri, faiz artışlarının etkisiyle yükselirken kredilerdeki büyüme yavaşladı. Kredi/mevduat makasında ise bozulmalar meydana geldi.

Son dönemde piyasalardaki ciddi dalgalanmalar borsaya satış getirdi. Bu satışlarda ise banka hisseleri başı çekti. Öyle ki 19 Mart’ta 1.529 seviyesinde olan BİST-100, 22 Mart’ta 1.379’a gerilerken 26 Mart’ta ise 1.385 ile haftayı kapattı. Geçen hafta da 1.375-1.395’lerdeki hareketler sürdü.

Bu süreçte BİST Bankacılık Endeksi de önemli kayıplar yaşadı. 19 Mart’ta 1.339’da olan bankacılık endeksi, 26 Mart’ta 1.105’e geriledi. Geçen hafta ise 1.077’lere kadar geri çekildi.

Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, satışlara rağmen bankacılığın borsanın ucuz kalmış sektörlerinden birini olduğu görüşünde. Akkoyunlu, “Özel bankaların beklentileri; 2020’de düşük yüzde 10’larda gerçekleşen öz sermaye kârlılıklarını, yılın ikinci yarısında beklenen kârlılık artışlarıyla orta yüzde 10’lu seviyelere taşımak” diyor.

Son çeyrekte fonlama maliyetlerinin arttığına da dikkat çeken Ali Kerim Akkoyunlu; bu artıştan dolayı azalan kredi/mevduat makaslarına bağlı olarak bankaların son çeyrek kârlarının zayıf ancak beklentilere paralel geldiğini de sözlerine ekliyor.

Peki, borsada ciddi kayıplar yaşayan bankalarda mevcutta nasıl bir sektörel tablo var? Önceki hafta 2021 Şubat’a ait bankacılık sektör verileri açıklandı ve sektörün net kârı, şubat ayında 4,95 milyar TL olarak gerçekleşti. Bu; aylık yüzde 15,6 artışa ancak yıllık yüzde 31,4 azalmaya işaret ediyor.

Sektörün 2021 Ocak-Şubat olarak iki aylık kümülatif kârı ise 9,2 milyar TL oldu. Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur, ticari zarar kaleminin 2021 Ocak’taki 4,6 milyar TL’den şubatta 2,6 milyar TL’ye gerileyerek kârlılığı olumlu etkilediğini söylüyor.

Onur’a göre; kredi karşılık ve faaliyet giderlerindeki azalma, çekirdek bankacılık gelirlerindeki zayıflamanın ve diğer bankacılık gelirlerindeki normalleşmenin negatif etkilerini dengeledi.

Bu noktada kamu-özel-yabancı banka olarak ayrı bir değerlendirme de yapalım. İş Yatırım Araştırma Müdürü Dr. Bülent Şengönül; kamu bankalarındaki zayıf kârlılık sürse de 2021 Ocak’taki 6 milyon TL’lik grup kârının, düşen net trading ve kur farkı zararlarının etkisiyle şubatta 481 milyon TL’ye çıktığını söylüyor.

Marj baskısının özel bankalardaki net kârlılığı olumsuz etkilediğini kaydeden Şengönül, özel bankaların grup kârının 2021 Ocak’a göre yüzde 5, 2020 Şubat’a göre yüzde 27 düştüğünü aktarıyor. Yabancı mevduat banka grubunda ise olumlu performansın devam ettiğini belirten Bülent Şengönül, bu grupta net kârın yıllık yüzde 14, aylık yüzde 3 yükseldiğini kaydediyor.

Şengönül, “Bankalardaki marj baskısı, kârı olumsuz etkilese de düşük karşılık giderleri bu tabloyu dengeliyor. Garanti BBVA ve TSKB’nin kârlılığı ise grup kârlılığına göre daha iyi seyrediyor” diyor.

Gedik Yatırım'dan Ali Kerim Akkoyunlu, bankacılıkta ilk çeyreğin kalanında da kârların baskı altında kalmaya devam etmesini bekliyor. Bilançoların yüksek fonlama maliyetlerini fiyatlamasıyla ikinci çeyrekten başlamak üzere sektörde çeyreksel bazda kademeli kâr artışları olmasını muhtemel görüyor.

Akkoyunlu, en önemli riskleri; pandeminin ekonomik aktiviteye yansımaları ve kredi riski olarak görüyor. Normalleşmenin beklenen eğilimde gerçekleşmesi halinde Akkoyunlu, yüksek provizyon ayırmış olan sektörde rahatlamayla süratli öz sermaye kazanımları görülebileceğini de vurguluyor.

Son dönemde artan bir faiz ortamı var. Şeker Yatırım'dan Sevgi Onur, 2021'de azalan risk iştahının ve yüksek faizlerin etkisiyle kredi büyümesinde yavaşlama bekliyor. TL cinsinden kredilerde bireysel krediler bazlı yıllık yüzde 18 büyüme öngören Onur, yabancı para kredilerde ise hafif daralma tahmin ediyor.

En zayıf marj gelişiminin ilk çeyrekte gerçekleşmesini ve marjların yıl sonuna kadar çeyreksel bazda toparlanmasını bekleyen Sevgi Onur, 2021 yılsonu için sektör kârında ise 2020'ye göre yüzde 32 artış modelliyor.

Tera Yatırım Araştırma Uzmanı Hüseyin Emre Tavacı; Yunanistan ile Doğu Akdeniz'de yaşanan gerginliğin devam etmesi ve ABD ile S-400 gerilimlinin ABD Başkanı Biden döneminde yaptırımlara dönüşmesi olasılıklarının banka hisselerini olumsuz etkilediği kanaatinde.

Hüseyin Emre Tavacı; yurtiçinde TCMB başkanın görevden alınması, kabine değişikliği, HDP'ye kapatması davası gibi gelişmelerin de yabancı payının yüksek olduğu bankacılık hisselerine negatif yansıdığının altını çiziyor.

Tavacı, "TL ve dolar bazında oldukça iskontolu olan bankacılık hisseleri, bu konu başlıklarındaki olası pozitif gelişmeler ışığında ise diğer hisselere göre daha fazla prim yapabilir" diyor. Hüseyin Emre Tavacı; Garanti BBVA, Akbank, Vakıfbank, YKB ve İş Bankası (C) için orta-uzun vade için 'al' önerisinde de bulunuyor.

AKBANK

2020'de son derece muhafazakâr karşılık >olitikasının uygulanmasının, 2021 yılı hedeflerinin erçekleştirilmesini kolaylaştırdığı belirtiliyor. 2021'de ârlılıkta güçlü büyüme öngörülüyor.

ALBARAKA TÜRK

Son 4-5 çeyrektir yüksek seyreden karşılık giderlerinde son çeyrekte normalleşme yaşandı. Bunun devam etmesi ve kârlılığı desteklemesi bekleniyor.

GARANTİ BBVA

Son çeyrekte karşılıkların çok muhafazakâr olarak ayrılması ve marjların beklenenden önce düzelebileceği sinyallerinin, 2021 kârlılığı için önemli olumlu olduğu kaydediliyor.

HALKBANK

2021'de TL kredi ve mevduatlarda yüzde 15 ve yüzde 20 büyüme; öz kaynak kârlılığında düşük yüzde 10'lu çift hanelere yükseliş beklediği aktarıyor. Bütçe rakamlarının güçlü olduğu analizi yapılıyor.

İŞ BANKASI

Bankanın 2021'de serbest karşılık ayırmayacağı ve vergi oranının bir miktar düşeceği tahmini yapılıyor. Maddi öz kaynak getirisinin yüzde 12-14 aralığında kalabileceği öngörülüyor.

TSKB

Maddi öz kaynak getirisi 2020'de yüzde 13,6 >larak, yılbaşındaki yüzde 14 hedefinin biraz altında geldi. îanka, 2021'de öz kaynak getirisini 100 baz puan kadar rtırmayı hedefliyor.

VAKIFBANK

Karşılık giderleri yüksek seyrediyor. 2021'de öz kaynak kârlılığının yüksek tek haneli olarak gerçekleşmesini beklediği, bunun yıllık kârın düşeceği anlamına geldiği bilgisi paylaşılıyor.

YAPI KREDİ

Rakiplerine göreceli kısa aktif-pasif vade farkı, ekirdek bankacılık gelirlerindeki güçlü büyüme, ödeme istemleri ve işlem bankacılığı desteğiyle süren güçlü omisyon gelirleriyle beğeniliyor.

"Bankacılık sektörü için en önemli makroekonomik risk; enflasyonun yüksek seyri. Gıda ve petrol fiyatlarındaki artış ile kurlardaki dengesizlik, enflasyon açısından olumsuz gelişmeler.

Amerikan tahvil faizlerinin son haftalarda yükselmeye başlaması da gelişmekte olan ülkeler için risk teşkil ediyor. Banka hisselerinin, yakın vadeli bu önemli risklere karşın yatırımcılar için uzun vadede potansiyel sunduğunu düşünmeye devam ediyoruz.

Mevcut piyasa değerlemeleri tarihi düşük seviyeleri işaret ediyor. Banka hisselerinin kısa vadedeki performanslarında makro-ekonomik göstergelerin (CDS, kurlar, enflasyon ve TL tahvil faizleri) daha belirleyici olmasını bekliyoruz. Sektörü destekleyecek adımlar atılması ve bunun devamının getirilmesi de banka hisseleri için kritik önem teşkil ediyor.

4 Nisan 2021 tarihli sayıdan

CEREN ORAL BALABAN

coral@ekonomist.com.tr

Borsa İstanbul’da (BİST) 2020 yılsonu bilanço dönemi tamamlandı. Biz de bankacılıktaki son durumu, bilançolardan hareketle analiz ettik. Tablomuzda; 18 bankanın aktifler, mevduat, krediler ve net kâr rasyolarındaki 2020 yılsonu sonuçlarına, 2019 ile karşılaştırmalı yer verdik.

Haberimizde ise son çeyreğin değerlendirmesinin ardından 2021 beklentilerini inceledik. Ayrıca dört aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını öğrendik.

Tabloları görmek için görsellere tıklayın.

Dört kurumun da ‘al’ dediği bankalar Akbank, Garanti BBVA ve Yapı Kredi (YKB) oldu. Son çeyrekte net faiz marjı, kredi büyümesi ve provizyon giderleri bankalarda belirleyici faktörlerdi. Yüksek kredi büyümesinin etkisiyle

Dört kurumun da ‘al’ dediği bankalar Akbank, Garanti BBVA ve Yapı Kredi (YKB) oldu. Son çeyrekte net faiz marjı, kredi büyümesi ve provizyon giderleri bankalarda belirleyici faktörlerdi. Yüksek kredi büyümesinin etkisiyleüçüncü çeyrekte takipteki kredilerin oluşturduğu aktif kalitesi ve bilanço risklerinden sonra son çeyrek, sıkılaşan finansal koşulların ve bilanço risklerinin yönetilmesi gereken bir dönem olarak geride kaldı.

Ticari kâr/zarar tarafında ise swap işlemlerinden kaynaklanan maliyet artışı baskılayıcı oldu. Mevduat maliyetleri, faiz artışlarının etkisiyle yükselirken kredilerdeki büyüme yavaşladı. Kredi/mevduat makasında ise bozulmalar meydana geldi.

BİST’İN UCUZ KALMIŞ SEKTÖRÜ

Son dönemde piyasalardaki ciddi dalgalanmalar borsaya satış getirdi. Bu satışlarda ise banka hisseleri başı çekti. Öyle ki 19 Mart’ta 1.529 seviyesinde olan BİST-100, 22 Mart’ta 1.379’a gerilerken 26 Mart’ta ise 1.385 ile haftayı kapattı. Geçen hafta da 1.375-1.395’lerdeki hareketler sürdü.

Bu süreçte BİST Bankacılık Endeksi de önemli kayıplar yaşadı. 19 Mart’ta 1.339’da olan bankacılık endeksi, 26 Mart’ta 1.105’e geriledi. Geçen hafta ise 1.077’lere kadar geri çekildi.

Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, satışlara rağmen bankacılığın borsanın ucuz kalmış sektörlerinden birini olduğu görüşünde. Akkoyunlu, “Özel bankaların beklentileri; 2020’de düşük yüzde 10’larda gerçekleşen öz sermaye kârlılıklarını, yılın ikinci yarısında beklenen kârlılık artışlarıyla orta yüzde 10’lu seviyelere taşımak” diyor.

Son çeyrekte fonlama maliyetlerinin arttığına da dikkat çeken Ali Kerim Akkoyunlu; bu artıştan dolayı azalan kredi/mevduat makaslarına bağlı olarak bankaların son çeyrek kârlarının zayıf ancak beklentilere paralel geldiğini de sözlerine ekliyor.

KÂRLARDA DARALMA

Peki, borsada ciddi kayıplar yaşayan bankalarda mevcutta nasıl bir sektörel tablo var? Önceki hafta 2021 Şubat’a ait bankacılık sektör verileri açıklandı ve sektörün net kârı, şubat ayında 4,95 milyar TL olarak gerçekleşti. Bu; aylık yüzde 15,6 artışa ancak yıllık yüzde 31,4 azalmaya işaret ediyor.

Sektörün 2021 Ocak-Şubat olarak iki aylık kümülatif kârı ise 9,2 milyar TL oldu. Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur, ticari zarar kaleminin 2021 Ocak’taki 4,6 milyar TL’den şubatta 2,6 milyar TL’ye gerileyerek kârlılığı olumlu etkilediğini söylüyor.

Onur’a göre; kredi karşılık ve faaliyet giderlerindeki azalma, çekirdek bankacılık gelirlerindeki zayıflamanın ve diğer bankacılık gelirlerindeki normalleşmenin negatif etkilerini dengeledi.

Bu noktada kamu-özel-yabancı banka olarak ayrı bir değerlendirme de yapalım. İş Yatırım Araştırma Müdürü Dr. Bülent Şengönül; kamu bankalarındaki zayıf kârlılık sürse de 2021 Ocak’taki 6 milyon TL’lik grup kârının, düşen net trading ve kur farkı zararlarının etkisiyle şubatta 481 milyon TL’ye çıktığını söylüyor.

Marj baskısının özel bankalardaki net kârlılığı olumsuz etkilediğini kaydeden Şengönül, özel bankaların grup kârının 2021 Ocak’a göre yüzde 5, 2020 Şubat’a göre yüzde 27 düştüğünü aktarıyor. Yabancı mevduat banka grubunda ise olumlu performansın devam ettiğini belirten Bülent Şengönül, bu grupta net kârın yıllık yüzde 14, aylık yüzde 3 yükseldiğini kaydediyor.

Şengönül, “Bankalardaki marj baskısı, kârı olumsuz etkilese de düşük karşılık giderleri bu tabloyu dengeliyor. Garanti BBVA ve TSKB’nin kârlılığı ise grup kârlılığına göre daha iyi seyrediyor” diyor.

NE BEKLENİYOR?

Gedik Yatırım'dan Ali Kerim Akkoyunlu, bankacılıkta ilk çeyreğin kalanında da kârların baskı altında kalmaya devam etmesini bekliyor. Bilançoların yüksek fonlama maliyetlerini fiyatlamasıyla ikinci çeyrekten başlamak üzere sektörde çeyreksel bazda kademeli kâr artışları olmasını muhtemel görüyor.

Akkoyunlu, en önemli riskleri; pandeminin ekonomik aktiviteye yansımaları ve kredi riski olarak görüyor. Normalleşmenin beklenen eğilimde gerçekleşmesi halinde Akkoyunlu, yüksek provizyon ayırmış olan sektörde rahatlamayla süratli öz sermaye kazanımları görülebileceğini de vurguluyor.

Son dönemde artan bir faiz ortamı var. Şeker Yatırım'dan Sevgi Onur, 2021'de azalan risk iştahının ve yüksek faizlerin etkisiyle kredi büyümesinde yavaşlama bekliyor. TL cinsinden kredilerde bireysel krediler bazlı yıllık yüzde 18 büyüme öngören Onur, yabancı para kredilerde ise hafif daralma tahmin ediyor.

En zayıf marj gelişiminin ilk çeyrekte gerçekleşmesini ve marjların yıl sonuna kadar çeyreksel bazda toparlanmasını bekleyen Sevgi Onur, 2021 yılsonu için sektör kârında ise 2020'ye göre yüzde 32 artış modelliyor.

EKONOMİK VE SİYASİ RİSKLER

Tera Yatırım Araştırma Uzmanı Hüseyin Emre Tavacı; Yunanistan ile Doğu Akdeniz'de yaşanan gerginliğin devam etmesi ve ABD ile S-400 gerilimlinin ABD Başkanı Biden döneminde yaptırımlara dönüşmesi olasılıklarının banka hisselerini olumsuz etkilediği kanaatinde.

Hüseyin Emre Tavacı; yurtiçinde TCMB başkanın görevden alınması, kabine değişikliği, HDP'ye kapatması davası gibi gelişmelerin de yabancı payının yüksek olduğu bankacılık hisselerine negatif yansıdığının altını çiziyor.

Tavacı, "TL ve dolar bazında oldukça iskontolu olan bankacılık hisseleri, bu konu başlıklarındaki olası pozitif gelişmeler ışığında ise diğer hisselere göre daha fazla prim yapabilir" diyor. Hüseyin Emre Tavacı; Garanti BBVA, Akbank, Vakıfbank, YKB ve İş Bankası (C) için orta-uzun vade için 'al' önerisinde de bulunuyor.

SEKİZ BANKANIN 2020 SON ÇEYREK BİLANÇO ANALİZİ

AKBANK

2020'de son derece muhafazakâr karşılık >olitikasının uygulanmasının, 2021 yılı hedeflerinin erçekleştirilmesini kolaylaştırdığı belirtiliyor. 2021'de ârlılıkta güçlü büyüme öngörülüyor.

ALBARAKA TÜRK

Son 4-5 çeyrektir yüksek seyreden karşılık giderlerinde son çeyrekte normalleşme yaşandı. Bunun devam etmesi ve kârlılığı desteklemesi bekleniyor.

GARANTİ BBVA

Son çeyrekte karşılıkların çok muhafazakâr olarak ayrılması ve marjların beklenenden önce düzelebileceği sinyallerinin, 2021 kârlılığı için önemli olumlu olduğu kaydediliyor.

HALKBANK

2021'de TL kredi ve mevduatlarda yüzde 15 ve yüzde 20 büyüme; öz kaynak kârlılığında düşük yüzde 10'lu çift hanelere yükseliş beklediği aktarıyor. Bütçe rakamlarının güçlü olduğu analizi yapılıyor.

İŞ BANKASI

Bankanın 2021'de serbest karşılık ayırmayacağı ve vergi oranının bir miktar düşeceği tahmini yapılıyor. Maddi öz kaynak getirisinin yüzde 12-14 aralığında kalabileceği öngörülüyor.

TSKB

Maddi öz kaynak getirisi 2020'de yüzde 13,6 >larak, yılbaşındaki yüzde 14 hedefinin biraz altında geldi. îanka, 2021'de öz kaynak getirisini 100 baz puan kadar rtırmayı hedefliyor.

VAKIFBANK

Karşılık giderleri yüksek seyrediyor. 2021'de öz kaynak kârlılığının yüksek tek haneli olarak gerçekleşmesini beklediği, bunun yıllık kârın düşeceği anlamına geldiği bilgisi paylaşılıyor.

YAPI KREDİ

Rakiplerine göreceli kısa aktif-pasif vade farkı, ekirdek bankacılık gelirlerindeki güçlü büyüme, ödeme istemleri ve işlem bankacılığı desteğiyle süren güçlü omisyon gelirleriyle beğeniliyor.

YILMAZ ARISOY / YAPI KREDİ YATIRIM GENEL MÜDÜRÜ “KISA VADEDE MAKROEKONOMİK GÖSTERGELER BELİRLEYİCİ OLACAK”

YILMAZ ARISOY / YAPI KREDİ YATIRIM GENEL MÜDÜRÜ “KISA VADEDE MAKROEKONOMİK GÖSTERGELER BELİRLEYİCİ OLACAK”

"Bankacılık sektörü için en önemli makroekonomik risk; enflasyonun yüksek seyri. Gıda ve petrol fiyatlarındaki artış ile kurlardaki dengesizlik, enflasyon açısından olumsuz gelişmeler.

Amerikan tahvil faizlerinin son haftalarda yükselmeye başlaması da gelişmekte olan ülkeler için risk teşkil ediyor. Banka hisselerinin, yakın vadeli bu önemli risklere karşın yatırımcılar için uzun vadede potansiyel sunduğunu düşünmeye devam ediyoruz.

Mevcut piyasa değerlemeleri tarihi düşük seviyeleri işaret ediyor. Banka hisselerinin kısa vadedeki performanslarında makro-ekonomik göstergelerin (CDS, kurlar, enflasyon ve TL tahvil faizleri) daha belirleyici olmasını bekliyoruz. Sektörü destekleyecek adımlar atılması ve bunun devamının getirilmesi de banka hisseleri için kritik önem teşkil ediyor.