İlk çeyrekte; gıda perakende, öne çekilen talep ve ihracatla oto, dayanıklı tüketim, çimento, fiyat artışıyla demir-çelik, veri kullanımındaki yükselişle telekomda iyi bilançolar bekleniyor. Artan faizlerle yükselen TL mevduat ve düşen TÜFE endeksli tahvil getirileri banka kârlarını baskılayacak.

02-15 Mayıs 2021 tarihli sayıdan

Borsada ilk çeyrek bilanço dönemi başladı. Son bilanço açıklanma tarihi banka dışı şirketlerde konsolide sonuçlar için 10 Mayıs olarak belirlendi. Bankalar da 10 Mayıs'a kadar bilançolarını açıklayacak.

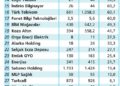

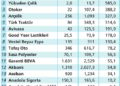

Biz de ilk çeyreğe ilişkin bilanço tahminlerini araştırdık. Tablomuzda 50 şirkete ilişkin kâr beklentilerini ve bilançosunu açıklayan şirketlerin kâr rakamlarını görebilirsiniz.

Tabloları görmek için görsellere tıklayın.

KUR ARTIŞI YANSIYACAK

KUR ARTIŞI YANSIYACAK

Ocak ayına 7,44'ten başlayan dolar/TL, mart sonunda 8,25'e yükselirken Euro da 9,08'den 9,71'e geldi. Integral Yatırım Araştırma Müdür Yardımcısı Seda Yalçınkaya Özer, ihracatçı şirketlerden başarılı sonuçlar geleceğini tahmin ediyor. Yalçınkaya Özer; otomotiv, beyaz eşya, yazılım ve bilişimin de öne çıkmasını bekliyor.

Vakıf Yatırım analistleri; kurlardaki hareketliliğe bağlı olarak, fiyatlarda artış beklentisiyle öne çekilen talebin otomotive pozitif yansıyacağını öngörüyor. Kurum; artan talep ve fiyatların yanı sıra ihracatta kurun etkisiyle Akçansa ile Çimsa'dan yıllık bazda güçlü performans bekliyor.

Vakıf Yatırım'a göre; ihracatın ve yurtiçi talebin güçlü seyrettiği dayanıklı tüketimde güçlü operasyonel performansı sürecek. Gıda perakende de operasyonel ve net kârlılıktaki pozitif ivmeyi koruyabilir. Kurum ilk çeyrekte araştırma kapsamındaki finans dışı şirketler için gelirlerde yüzde 32, FVAÖK'te yüzde 51, net kârlılıkta yüzde 104 yükseliş bekliyor.

GÜÇLÜ-ZAYIF SONUÇLAR

GÜÇLÜ-ZAYIF SONUÇLAR

İlk çeyrekte dayanıklı tüketim pazarı yıllık yüzde 40, hafif ticari araç pazarı yüzde 60 büyüdü. Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, dayanıklı tüketim ve otomotiv şirketlerinin başarılı finansallar elde edeceğini söylüyor.

Çelik sektörünün fiyatlardaki artış trendinden olumlu etkilendiğini öngören Akkoyunlu, Turkcell ve Türk Telekom'un veri kullanımındaki artışın da desteğiyle güçlü finansallar açıklayacağını tahmin ediyor. Ali Kerim Akkoyunlu, şöyle devam ediyor:

"Petrokimya marjlarındaki artışın olumlu yansımasıyla Petkim, kord bezi segmentinin güçlü katkısıyla Kordsa, yerel talepteki artışla İndeks Bilgisayar güçlü bilançolar açıklayabilir.

Yurtdışı segmentlerin ve maliyet tedbirlerinin desteklemesiyle Coca Cola İçecek ön plana çıkıyor. Havacılıkta, daralmayla zayıf finansallar bekliyoruz. Tüpraş ise stok kârına rağmen ürün marjlarının zayıf seyri ve kur farkı giderlerinden olumsuz etkilenecek."

POTANSİYEL HANGİ SEKTÖRLERDE?

2020 son çeyrekte toplam talepteki artışla çoğu sanayi şirketi beklentilerin üzerinde satış ve kâr elde etmişti. Tera Yatırım Araştırma Uzmanı Hüseyin Emre Tavacı, sanayi şirketlerinde bu pozitif seyrin devamını bekliyor. Tavacı, önümüzdeki dönemde artan talebe paralel şekilde artan enerji ihtiyacıyla enerji sektörünün ön plana çıkacağını kaydediyor.

Son dönemde vaka sayıları yeniden artışa geçti. Hüseyin Emre Tavacı, artan vaka sayılarına rağmen aşılama çalışmalarıyla nüfusun büyük bölümünün aşılanması durumunda, yaz için turizm ve ulaştırma sektörlerinin ciddi yükseliş potansiyeline sahip olduğunu da sözlerine ekliyor.

BANKALARA YÖNELİK TAHMİNLER

Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur Akbank, Garanti BBVA, Halkbank, İş Bankası, TSKB, Vakıfbank ve Yapı Kredi'nin (YKB) toplam kârında 2020 son çeyreğe göre yüzde 12 artış, 2020 ilk çeyreğe göre yüzde 9 daralma modelliyor.

Onur, bu çeyreğin öne çıkacak bazı başlıklarını; TL kredi büyümesinde ve düzeltilmiş net faiz marjında zayıflama, kamu mevduat bankalarında negatif spreadler, swap fonlama hacimlerinde ve maliyetlerinde artış olarak sıralıyor.

Kamu mevduat bankalarında çeyreksel yüzde 33 kâr daralması, özel mevduat bankalarında ise yüzde 21 kâr artışı öngören Onur, kamuda çekirdek bankacılık gelirlerinin marjlarda zayıflamayla baskı altında olmasını bekliyor.

SERHAN GÖK YATIRIM FİNANSMAN ARAŞTIRMA MÜDÜRÜ "DÜŞEN MARJLAR VE NET FAİZ GELİRLERİ, KÂRLILIĞI ETKİLİYOR"

SERHAN GÖK YATIRIM FİNANSMAN ARAŞTIRMA MÜDÜRÜ "DÜŞEN MARJLAR VE NET FAİZ GELİRLERİ, KÂRLILIĞI ETKİLİYOR"

AZALAN TAHVİL GETİRİLERİ

İlk çeyrek için bankacılık sektörünün öz sermaye kârlılığının yüzde 0-12 aralığında gerçekleşmesini öngörüyoruz. Bu düşük kârlılığın nedenleri ise artan faiz oranlarına paralel yükselen TL mevduat ve swap fonlama maliyetleriyle düşen TÜFE endeksli tahvil getirileri. Net faiz gelirlerinde ortalamada çeyreklik yüzde 22 gerileme tahmin ediyoruz. Bu rakama eksi net faiz geliri açıklamasını beklediğimiz Halkbank dâhil değil.

KREDİ RİSKİ MALİYETİ VE GİDERLER

Özel bankalar, döviz kuru riski etkisi ayrıldığında karşılık giderlerinde yıllık bütçeleriyle uyumlu rakamlar açıklayabilir. Bu bankaların yüksek karşılık oranları ve serbest karşılık rezervleri, riskleri belirli ölçüde yönetmeye yeterli. 2020'den gelen gevşek maliye ve para politikalarıyla güçlü seyreden büyüme, riskleri azaltıyor.

Devlet bankalarında ise 2020'de yüksek kredi büyümesi ve farklılaşan karşılık politikalarıyla iyileşme geç gelebilir. Düşen marjlar ve net faiz gelirleri, ilk yarıyıl kârlılığına etki eden faktörler. Kredi riski maliyeti ve karşılık giderleri ikinci yarıyıldan itibaren kârlılıkta beklenen değişimin belirleyicisi olacak.