2022 yılında iş değiştiren çalışanların, birden fazla işverenden elde ettiği, birinci işverenden alınan ücret gelirleri de dâhil olmak üzere toplamı 70 bin TL veya 880 bin TL'den fazla ücret geliri elde etmeleri halinde gelir vergisi beyannamesi vermeleri gerekecek.

Gelir vergisi mükelleflerinin beyan dönemi 1 Mart 2023'te başladı.. 2022 yılında "ticarî, ziraî, ücret, serbest meslek, gayrimenkul ve menkul sermaye iradı ile diğer kazanç ve iradı" sahipleri, istisna ve muafiyet ile toplama yapılmayan haller dışında gelirlerini beyan edip, hesaplanan vergiyi ödemekle yükümlüdür.

ÜCRETLER HANGİ DURUMDA BEYAN EDİLİR?

Ülkemizde ücret gelirleri kaynakta kesinti yapılmak suretiyle vergilendirildiğinden, işverenler sorumlu sıfatı ile çalışanlarının ücret gelirlerinden kesilen gelir vergisini vergi dairesine bildirmek ve ödemekle yükümlüdür. Ancak bazı hallerde ücret geliri sahiplerinin yıllık beyanname vermeleri gerekebiliyor.

Özellikle, Gelir Vergisi Kanunu'nda ("GVK") yapılan değişiklikler nedeniyle 2020'den sonraki yıllarda ücretlerin vergilemesi önceki yıllara göre farklılaşarak, "tek işverenden" elde edilse dahi belli eşiği aşan ücretlerin yıllık beyanname ile bildirimi gerekiyor.

Ücret, bir işveren ve iş yerine bağlı çalışanın emeği karşılığında hak ettiği ve para, mal ve para ile temsil edilebilen değer olarak tanımlanıyor. Ücret geliri elde gerçek kişilerden (yönetim ve denetim kurulları başkanı ve üyelerine, tasfiye memurlarına ödenen veya sağlanan para, mal ve menfaatler ile spor hakemlerine ödenen veya sağlanan para, ayın ve menfaatler ile sporculara transfer ücreti veya sair adlarla yapılan ödemeler ve sağlanan menfaatler dahil) 2022 yılında gelir vergisi beyannamesi vermek durumunda olanlar aşağıdaki gibidir:

■ Tek işverenden elde edilen ve toplamı 880.000 TL'yi aşan ücretler,

■ Birden fazla işverenden elde edilen, birinci işverenden alınan ücret gelirleri de dâhil olmak üzere toplamı 880.000 TL'yi aşan ücretler,

■ Birden fazla işverenden elde edilen, birden sonraki işveren/lerden alınan ücret gelirleri toplamı

70.0 TL'nı aşan ücretler,

■ Sporcuların elde ettiği tevkifata tabi ve top¬lamı 880.000 TL'yi aşanlar ücretler (lig usulüne tabi spor dallarında en üst ligdekilerdeki sporculardan 1.11.2019 tarihinden önce düzenlenen ve geçerlilik kazanmış sporcu sözleşmeleri kapsamında yapılan ödemeler hariç),

■ Profesyonel spor yarışmaları ile basketbol ve voleybol sporlarında en üst liglerdeki yarışma yöneten spor hakemlerinin tevkifata tabi ve toplamı

880.0 TL'yi aşan ücretleri,

■ Ücretini yabancı bir memleketteki işverenden doğrudan doğruya alan çalışanların ücretleri (istisna kapsamında olanlar hariç),

■ Tutarı ne olursa olsun tevkifat yapılmamış ücretler,

■ İstisna kapsamında olmayan yabancı elçilik ve konsolosluk memur ve hizmetlilerinin ücretleri,

GVK'nun 86'ncı maddesinin 1'inci fıkrasının (b) bendine göre, ücret gelirlerinin beyan edilip edilmeyeceği kendi içinde değerlendirilip, beyana tabi diğer gelirlerin varlığında da bu gelirler hesaplamalarda dikkate alınmaz. Aynı maddenin (c) bendine göre, diğer gelirler nedeniyle beyanname verilip verilmeyeceğinin tespitinde de ücret gelirleri hesaplamalarda dikkate alınmaz.

TEK VEYA BİRDEN FAZLA İŞVEREN BELİRLENMESİ

Birden fazla işverenden gelir elde eden ücretliler, ücretleri kesinti yoluyla vergilendirildiği sürece en yüksek ücreti birinci işveren ücreti sayıp, az ücret/ ücretlerin toplamını birden sonraki işverenden alınan ücret sayabilir.

Dolayısıyla, aşağıdaki hallerde çalışanın ücret geliri tek işverenden elde edilmiş sayılır:

• İki özel sektör şirketinin birleşmesi (Türk Ticaret Kanunu ve Kurumlar Vergisi Kanunu'na göre gerçekleştirilen devir, nev'i değişikliği ve bölünme işlemleri dahil),

• 4857 sayılı İş Kanunu kapsamında asıl işveren-alt işveren ilişkisi oluşan durumlarda çalışanın yıl içinde alt işveren değişikliği,

• Ortaklık olarak faaliyette bulunan işyerlerinde, ortaklardan herhangi birinin değişmesi.

Diğer taraftan, birden fazla işveren konusunda aşağıdaki hallerde de çalışanın ücretinin birden fazla işverenden elde edilmiş sayılır:

• 2022 yı lında bir özel sektör işverenine bağlı çalışan ücretlinin, bu işverenden elde ettiği ücret dışında diğer bir özel sektör işvereninden ya da kamu kurum veya kuruluşundan da elde etiği ücretler,

• 2022 yı lında bir özel sektör işverenine bağlı çalışan ücretlinin, işten ayrılarak diğer bir özel sektör işverenine bağlı ya da kamu kurum veya kuruluşunda çalışarak elde etiği ücretler,

• 2022 yılında, gelir veya kurumlar vergisi mükelleflerine bağlı çalışan ücretlinin, söz konusu mükelleflerin ortağı oldukları iş ortaklığı veya adi ortaklıklar bünyesinde çalışarak elde etiği ücretler.

ÖRNEKLER

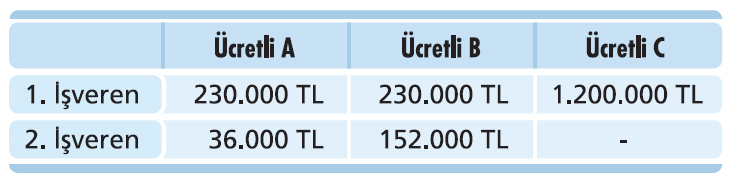

Ücretli A, B ve C'nin 2022'de birden fazla işverenden elde ettiği tevkifat uygulanmış ücretleri aşağıdaki gibidir:

a) Ücretli A'nın 1'inci işverenden elde ettiği 230.000 TL ücreti toplama dışı bırakarak diğer işverenden aldığı 36.000 TL ücret, 2022 yılı beyan eşiği 70.000 TL'nı aşmadığı için beyanname vermesi gerekmez.

b) Ücretli B'nin 1'inci işverenden elde ettiği ücret 230.000 TL ücreti toplama dışı bırakarak 2'nci işverenden aldığı 152.000 TL ücret, 2022 yılı beyan eşiği 70.000 TL'nı aştığı için 152.000 TL'de dahil toplam 382.000 TL ücret geliri için gelir vergisi beyannamesi vermesi gerekecektir.

c) Ücretli C'nin, tek işverenden aldığı ücret toplamı 2022 yılına ilişkin beyan eşiği 880.000 TL'lik eşiği aştığından 1.200.000 TL ücret geliri için gelir vergisi beyannamesi vermesi gerekecektir.

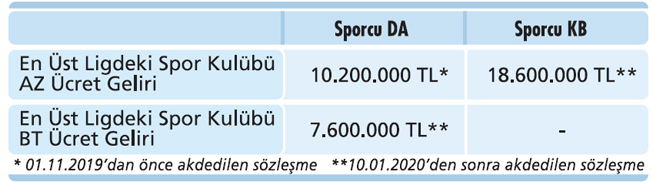

Ayrıca 2022 yılında en üst futbol ligindeki AZ ve BT kulüplerinde futbol oynayan iki sporcu DA ve sporcu KB'nın elde ettiği ücretler aşağıdaki gibi olsun:

a) Sporcu DA'nın en üst ligdeki kulüp AZ'den elde ettiği 10.200.000 TL'nın 2022 yılı eşiği 880.000 TL'nı aşmasına rağmen gelir 1.11.2019 öncesi imzalanan sözleşmeden doğması nedeniyle beyanı gerekmeyecek, ancak en üst ligdeki kulüp BT'den elde ettiği 7.600.000 TL ise, sözleşme 10.1.2020'den sonra akdedildiğinden yıllık beyana tabidir.

b) Sporcu KB'nın en üst ligdeki kulüp AZ'den elde ettiği 18.600.000 TL ücret 880.000 TL'yi aştığı için yıllık beyanname ile beyan edilmesi gerekmektedir.

Sporcu DA ve KA'nın 10.1.2020'den sonra akdedilmiş sözleşmelerinde dolayı kendilerine yapılan ücret ödemelerinden kulüp AZ ve BT'nin yüzde 20 oranında yapıp ödenmiş olmaları şartıyla, ödenen gelir vergisi tevkifatı tutarlarını 2022 yılı beyanı üzerinden hesaplanan gelir vergisinden mahsup edilebilecektir.

ASGARİ ÜCRET İNDİRİMİ YAPILACAK MI?

Ücret için yıllık beyanname verilmesi durumunda, yıl içinde kaynakta kesinti sırasında "asgari ücret istisnası" uygulamasından faydalanılması nedeniyle 2022 beyannamesinde söz konusu istisna uygulaması yapılmayacak ve 2022 yılı beyannamesinde ücret gelirlerinin toplamı üzerinden hesaplanan gelir vergisinden 2022 yılı içinde istisna öncesi hesaplanan vergilerin mahsup edilmesi gerekecektir.

İŞVEREN DEĞİŞİKLİĞİ

Çalışanın yıl içinde işveren değişikliği halinde kümülatif vergi matrahı dikkate alınmadan gelir vergisi tarifesi uygulanırdı.

Ancak 7194 sayılı Kanunla GVK'nda yapılan değişiklik ve 311 Nolu GVK Tebliği açıklamaları sonrasında, "aynı takvim yılı içinde iş değiştiren" çalışanın talebi halinde "yeni işveren kümülatif matrahı dikkate alarak gelir vergisi tevkifat yapacağı" açıklanmıştır.

Çalışanların kümülatif matrah talebini uygun bulan işverenler, yıl içinde işe başlattıkları ücretlilerinin aynı takvim yılı içinde önceki işverendeki ücretlerini içeren "kümülatif gelir vergisi matrahını" takip etmesi gereklidir.

Ancak kümülatif matrahın yeni işverene taşınması, çalışanın yıllık beyan ödevini ortadan kaldırmamaktadır.

Dolayısıyla, 2022 yılında iş değiştiren çalışanların, birden fazla işverenden elde ettiği, birinci işverenden alınan ücret gelirleri de dâhil olmak üzere toplamı 70.000 TL veya 880.000 TL'den fazla ücret geliri elde etmeleri halinde gelir vergisi beyannamesi vermeleri gerekecektir.

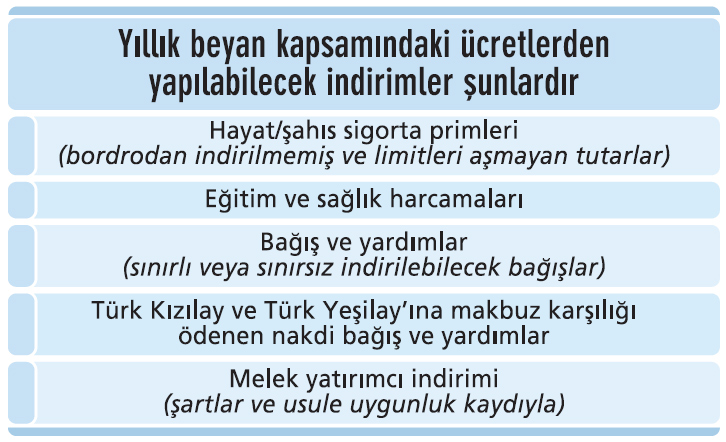

BEYANNAMEDEN NELER İNDİRİLEBİLİR?

Yıllık beyan kapsamındaki ücretlerden yapılabilecek indirimler şunlardır:

"Hayat/şahıs sigorta primleri" indirimi beyan edilen gelirin yüzde 15'ini ve asgari ücretin yıllık tutarını aşamayacaktır. Diğer taraftan "eğitim/ sağlık harcamaları" indirimi beyan edilen gelirin yüzde 10'u ile sınırlıdır.

HANGİ DURUMDA VERGİ İADE EDİLİR?

Beyanname verilmesi sonucunda her zaman ek vergi ortaya çıkmaz. Beyanname ile beyan edilen gelirler üzerinden yukarıda açıklanan indirimler sonrasında çalışanın gelir vergisi beyannamesi üzerinden hesaplanan gelir vergisi ücret gelirlerinin elde edilmesi sırasında kesilen vergiden az olursa aradaki fark, ücret gelirini elde eden mükellefe tebliğ tarihinden itibaren ücretlinin başvurusu üzerine vergi dairesi tarafından ret ve iade edilir.

BEYAN VE ÖDEME

Ücretliler, beyana tabi 2022 yılı gelirleri varsa 31.3.2022'e kadar gelirlerini yıllık beyanname ile elektronik veya kâğıt olarak verebilir.

Beyannamenin "e-beyanname gönderme aracılık yetkisi" bulunan meslek mensupları ile e-beyanname aracılık sözleşmesi imzalanarak e-Beyanname sisteminden de verilmesi mümkündür.

Diğer taraftan, beyannameler "Hazır Beyan Sistemi" ("HBS") ile internet üzerinden verebilir. HBS'ne, Gelir İdaresi Başkanlığı'nın web adresi (www.gib.gov.tr) veya İnternet Vergi Dairesi şifreleri kullanılarak giriş yapılabilir.

Beyanname onaylama işlemi sonrası tahakkuk fişi sistem tarafından otomatik olarak oluşturulur. HBS kullanılması halinde beyanname onayı, 31 Mart 2023 Cuma günü gece yarısına kadar tamamlanmalıdır. Olası yoğunluk ihtimaline karşı beyanın 31.3.2023'e bırakılmaması tavsiye edilir.

Hesaplanan gelir vergisi bir defada veya iki taksitte ödenebilir. Taksitler halinde ödenmesi durumunda birinci taksit damga vergisi ile 31.3.2023 Cuma, ikinci taksit ise 31.7.2023 Pazartesi gün sonuna kadar ödenmelidir.

Türkiye'yi terk ve ölüm gibi mükellefiyeti sona erdiren hallerde yıllık beyanname üzerinden tarh edilen vergiler beyanname verme süresi içinde (Türkiye'yi terk halinde terkten önceki 15 gün, ölüm halinde ise vefat tarihinden sonraki dört ay içinde müteveffa adına varislerce) beyan edilir ve ödenir.

Vergi ödemeleri www.gib.gov.tr internet adresindeki anlaşmalı bankalardan ve tüm vergi dairelerinden gerçekleştirilebilir.

DEPREM BÖLGESİNDE BEYAN VE ÖDEME

Maliye Bakanlığı, Kahramanmaraş ve çevre illerde meydana gelen büyük depremlerin nedeniyle "Kahramanmaraş, Hatay, Osmaniye, Adıyaman, Diyarbakır, Şanlıurfa, Gaziantep, Kilis, Adana, Gürün (Sivas), Elazığ ve Malatya" mücbir sebep hali ilan etmiştir.

Bu nedenle bu iller ve Sivas Gürün'de mukim gelir vergisi mükelleflerinin deprem tarihinden itibaren vermesi gereken beyanname ve bildirimleri 15 Ağustos 2023'e kadar, vergi ödeme süreleri ise 31 Ağustos 2023'e tarihine uzatılmıştır. Bu nedenle, deprem bölgesindeki ücret geliri elde edenler de beyan ve ödemelerini bu sürelerde yapabilir.