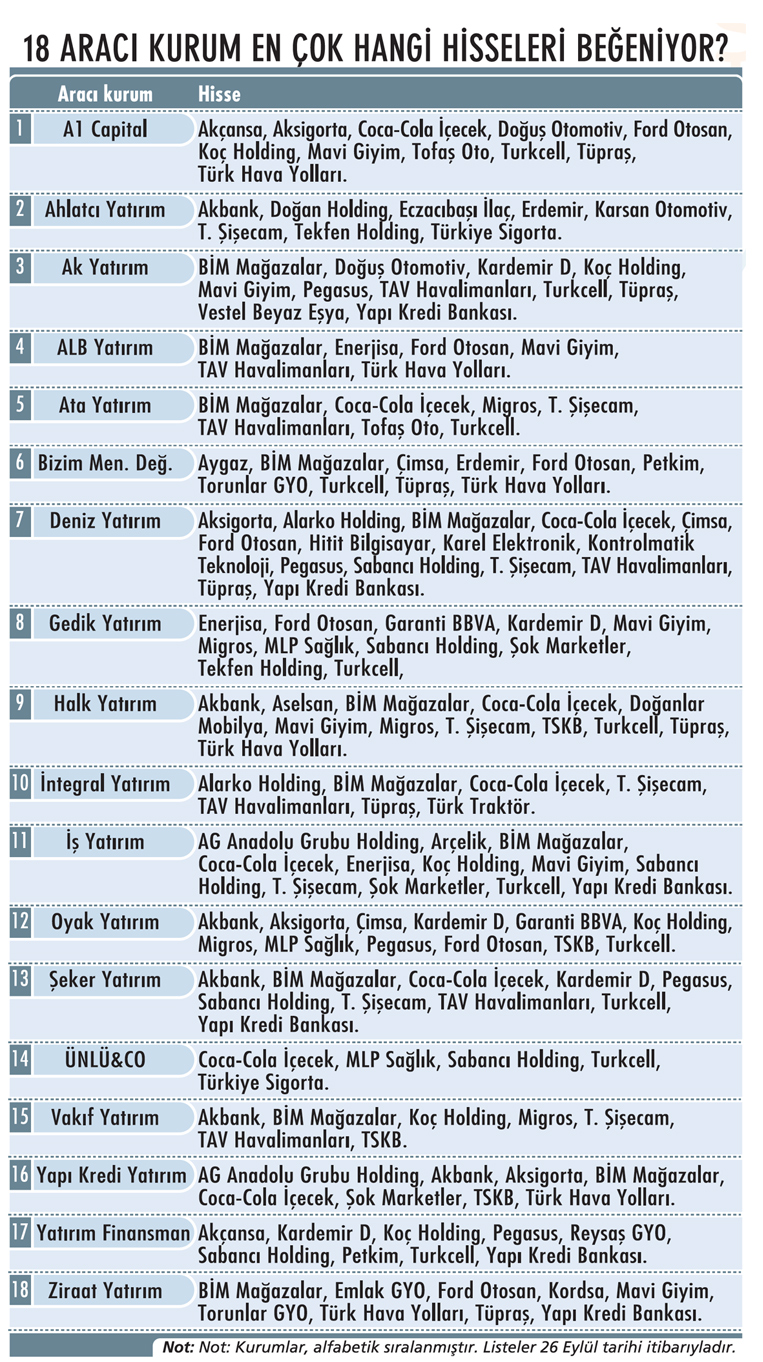

Mevcut konjonktürde; borçsuz finansal yapıya sahip, nakit akışı kuvvetli, düzenli gelir ve kâr üreten, yabancı para pozisyonu artıda olan, ihracat kası ve düzenli temettü getirisi bulunan şirketlere portföylerde yer verilebileceği kaydediliyor. Bu kapsamda 18 kurumun listesinde 50 hisse yer alıyor.

01-14 Ekim 2023 tarihli sayıdan

Politika faizinin 500 baz puan artırıldığı 21 Eylül'deki TCMB Para Politikası Kurulu (PPK) kararı BİST-100'ü yeniden 8.000'in üzerine taşırken, geçen hafta Hazine ve Maliye Bakanı Mehmet Şimşek'in küresel yatırımcılarla yaptığı toplantılar sonrası güçlenen yabancı alışlarıyla endeks zirveyi zorluyor.

Özellikle 8.000'in üzerinde kalındıkça BİST'in yukarı yönlü hareket etme potansiyeli güçlü görülüyor. ABD tahvil faizlerindeki yükseliş, dünya borsalarında devam eden satışlar ve doların güçlenmesi ise tedirginlik yaratan etkenler olarak öne çıkıyor.

ÖNEMLİ YATIRIM KRİTERLERİ

BİST'te yükselişin sürdüğü ancak temkinli olmayı gerektirebilecek göstergelerin de var olduğu mevcut ortamda hisse seçimi daha önemli hale gelmiş durumda. Aracı kurumlar da değişen konjonktüre göre portföylerinde güncellemelere giderek yatırımcılara yol gösteriyor.

Biz de 18 kuruma güncel hisse önerilerini sorduk. 18 kurum toplamda 50 hisse için 'alım' önerisinde bulurken en çok önerilen hisse, 12 kurumun portföyündeki BİM Mağazalar oldu. Onu 11 kurumla Turkcell, dokuz kurumla Cola-Cola İçecek ve sekiz kurumla T. Şişecam takip etti.

Bu dönemde; borçsuz finansal yapıya sahip ya da yatırım döngüsünü büyük oranda tamamlamış, nakit yapısı kuvvetli, düzenli gelir ve kâr yaratmakta güçlük çekmeyen şirketlere portföylerde yer verilebileceği kaydediliyor. Tercihen yabancı para pozisyonu artıda olan veya yabancı paraya endeksli gelir akışı bulunan şirketler öne çıkıyor.

Ayrıca kritik sektörlerde konumlanmış, küresel piyasalardaki muhtemel volatilitelerden etkilenme olasılığı düşük, sermaye piyasalarıyla kurduğu iletişim yüksek ve şeffaf şirketlerin tercih edilmesi gerektiği üzerinde de duruluyor.

KARDEMİR, PORTFÖYE GİRDİ

Ak Yatırım, önceki hafta Kardemir D'yi eklendiği öneri listesinden Kervan Gıda'yı çıkardı. Ak Yatırım Strateji Müdürü Hakan Aygün; "2023'ün ikinci yarısında yıllık bazda daha güçlü kârlılık ve güçlü satış hacmi beklentimiz ve 2024 tahmini FD/FVAÖK çarpanının küresel benzerlerine ve kendi tarihsel ortalamasına göre iskontolu durumda olması nedeniyle Kardemir D'yi öneri listemize ekledik" diyor.

Aygün; Kervan Gıda'yı ise 50 milyon adet A Grubu hissenin kurumsal yatırımcılara potansiyel satışı amacıyla B Grubu'na kaydedilmesi başvurusunun hisse üzerinde baskı oluşturabileceği düşüncesiyle listeden çıkardıkları bilgisini veriyor.

NEDEN GARANTİ VE MLP SAĞLIK?

Gedik Yatırım, Garanti BBVA'yı ve MLP Sağlık'ı dahil ettiği portföyünden Akbank'ı ve YKB'yi kâr alarak çıkardı. Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu; Garanti BBVA'yı, bankacılık verilerinde gördükleri öncü göstergeler akabinde rakiplerinden daha kârlı çeyrek geçirme beklentisi nedeniyle portföye eklediklerini söylüyor.

Akkoyunlu, MLP Sağlık için de şu analizi yapıyor: "Sağlık hizmetleri için yüzde 52'lik yukarı yönlü fiyat revizyonlarına işaret eden Sağlık Uygulama Tebliğ duyurusu ve Macaristan'daki yeni hastane anlaşmasının ardından güçlü çeyreksel kâr beklentileriyle MLP Sağlık portföye girdi. MLP Sağlık'ın iskontolu bir büyüme hissesi olduğunu, orta/ uzun vade yatırımcılar için ilgi çekici çarpanlarda işlem gördüğünü düşünüyoruz."

TURKCELL'İN ANA TEMALARI

Pegasus'u 'yeni COVID virüs varyantının yaratacağı olası baskı' nedeniyle 'En Çok Önerilen Hisseler Listesi'nden çıkartan İş Yatırım, bu listeye Turkcell'i ekledi. İş Yatırım Araştırma Uzmanı Ezgi Akalan; Turkcell'i cazip değerlemeye sahip defansif yapısı ve güçlü sonuçlara işaret eden ARPU büyümesiyle tercih ediyor.

Şirketin mobil işlerdeki lider konumuna, düşük finansal kaldıraç ve uzun döviz pozisyonuna sahip sağlıklı bilanço yapısına dikkat çeken Akalan; "Global Tower, Superonline, Paycell gibi iştiraklerinde potansiyel değeri ortaya çıkarmak için alınabilecek olası aksiyonlar nedeniyle de Turkcell'i beğeniyoruz" diyor.

YABANCI PAYI ARTARKEN UCUZ KALAN HİSSELER HANGİLERİ?

Yabancı yatırımcıların borsadaki takas payı yüzde 35’i geçerken öncü göstergeler de hem yerli hem de yabancı yatırımcıların portföylerindeki TL varlıkların payının artmaya başladığını gösteriyor.

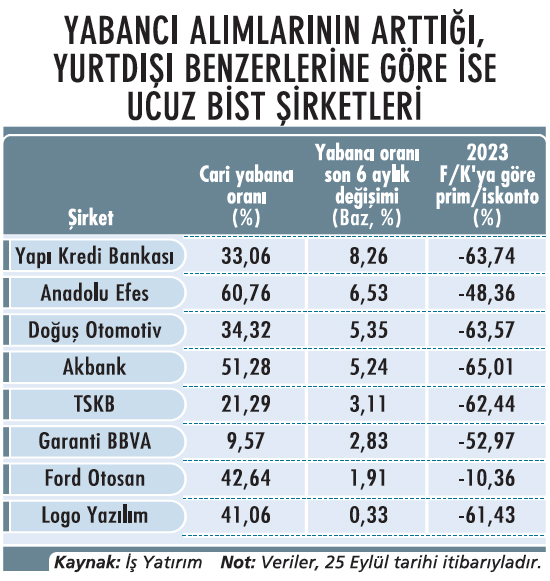

Orta-uzun vadede ana hikâye olan ekonomik normlara dönüşle yabancı yatırımcı ilgisinin iyileşmeye devam edebileceği, gelecek dönemde ülke kredi notu seyri üzerinden yabancı portföy akımlarında toparlanma olacağı öngörülüyor. Bu ortamda İş Yatırım; son altı ayda yabancı yatırımların en çok aldığı, yurtdışı benzerlerine göre ucuz kalan BİST şirketlerini sıralandı.

Tablodaki sekiz şirketten dördü ise banka. Bu da son dönemde yabancı alımlarının özellikle bankalarda yoğunlaştığını ortaya koyuyor. Nitekim BİST’te 2023 Ağustos’ta yabancı yatırımcılar toplam 683 milyon dolar net satış gerçekleştirirken bankacılık endeksi hisselerinde 6 milyon dolarlık net alım yaptı. Seçimler sonrasında oluşan pozitif fiyatlama ortamının, yabancı fon akımıyla birlikte bankacılık sektörü liderliğinde kısa-orta vadede devam etmesi bekleniyor.

ÖNE ÇIKAN HİSSELERDE GÜNCEL BEKLENTİLER:

BİM Mağazalar

Yurtdışı operasyonları, etkin maliyet yönetimi, mağaza açılışlarındaki güçlü trend ve öz markalı ürünlere olan talep şirketi öne çıkaran etkenler olarak sıralanıyor. Finansallarının; yüksek enflasyonun olumlu etkisiyle artan sepet hacmi, döviz riski taşımaması ve güçlü nakit akışına sahip olmasıyla güçlü seyretmesi bekleniyor.

Turkcell

Defansif iş modelinin ve 2024'ün ilk yarısı için beklenen güçlü bilanço seyrinin, Turkcell'i BİST'ten olumlu ayrıştıracağı öngörülüyor. Benzerlerine ve birçok sanayi şirketine göre daha güçlü bir büyüme potansiyeli sunduğu belirtiliyor.

Cola-Cola İçecek

Sektördeki güçlü konumu, etkin fiyatlama stratejisi, çeşitlendirilmiş marka portföyü, etkin risk ve maliyet yönetimi, yurtdışı operasyonları ve düzenli temettü ödemesiyle öne çıkıyor. Güçlü satış hacmi, sağlam operasyonel yapısı ve yılın kalanına ilişkin olumlu beklentilerle listelerde yer alıyor.

T. Şişecam

Uluslararası satış odaklı yaklaşımıyla beğeniliyor. Gelirinin ağırlıklı döviz bazlı olmasına karşılık döviz bazlı maliyetlerinin payının daha düşük olması, artan üretim kapasitesi, coğrafi yaygınlığı ve dinamik fiyatlama stratejisiyle öneriliyor.