TALİP YILMAZ

tyilmaz@ekonomist.com.tr

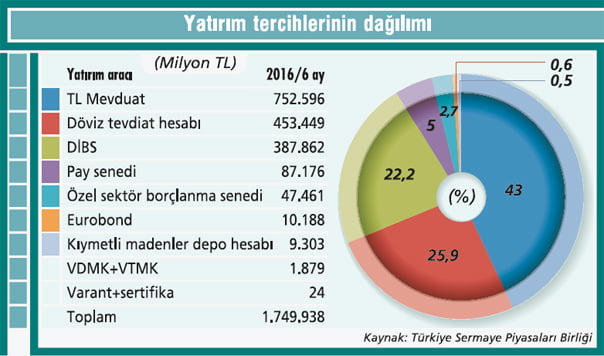

Haziran 2016 verilerine bakıldığında TL mevduatın toplam yatırım ürünleri pazarında yüzde 43 payla liderliğini koruduğu görülüyor. Yaptığımız kapak haberinde mevduatla ilgili merak edilen sorulara yanıt aradık. Mevduat yatırımcısına kritik mesajlar veren bu haberimizde, mevduat yaparken nelere dikkat edilmesi gerektiğini de aktardık.

1- Piyasada tabela faizi ve tezgah altı faiz denilen bir kavram var. Bu nedir?

Bankalar, mevduata uygulayacakları faiz oranlarını açıklıyorlar. Buna tabela faizi deniyor. Ancak piyasada likidite sıkışıklığı yaşandığı dönemlerde ve bilanço dönemlerinde bankalar yeni mevduat müşterisine tabela faizinden 1-2 puan daha yukarıda faiz oranları sunabiliyor Örneğin tabela faizi yüzde 10 seviyesindeyse, şubeye gidildiğinde veya müşteritemsilcisiyle görüşüldüğünde yüzde 11-12'lerde faiz oranı alabiliyorsunuz. Son dönemde yapılan kampanyalarda yüzde 12'nin üzerinde faizlerin de gündeme geldiğini söyleyebiliriz.

2- Mevduatta devlet garantisi ne kadarı kapsıyor-?

Türkiye'de yerleşik her banka için her mudinin aynı bankadaki 100 bin TL'ye kadar olan tasarruf mevduatları devlet güvencesi kapsamında. Bu tutar anapara ve faiz toplamı olarak değerlendirilir. Dolayısıyla bu paranın altında kalan mevduat sahibi, 'güvence' kaygısı yaşamadan mevduatını daha yüksek bir faizle değerlendirebilir.

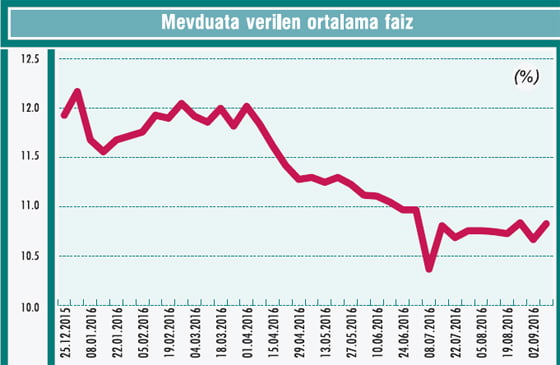

3- Bankaların ortalamada mevduata verdiği faiz oranları nasıl değişti?

2008sonunda Lehman Brothers'ın batmasıyla birlikte yurtdışı piyasalarda yaşanan belirsizliklerin gelişen piyasalara etkisi de sert bir şekilde yaşandı. Türkiye her ne kadar bu krizi daha hafif atlatmış olsa bile,TCMB verilerine göre bankalarda ortalamada yüzde 18 seviyelerinde olan üç aya kadar vadedeki mevduat faizi, krizle birlikte yüzde 24 seviyelerine kadar tırmandı. Ancak sonrasında başta FED olmak üzere merkez bankalarının aldığı parasal genişleme kararlarıyla mevduat faizlerinde hızlı düşüşler oldu. Dönem dönem çift haneli seviyeler, dönem dönem de özellikle 2013'te düşük enflasyon rakamlarıyla yüzde 6'lar görüldü. Bu yıl ise enflasyonda yüzde 8 seviyelerinin üzerine çıkılması, darbe girişimi, FED'in faiz artırımı, jeopolitik riskler gibi faktörlerle birlikte yüzde 11-12 bandında ortalama mevduat faiz oranları gördük. Ancak son dönemde Merkez Bankası'nın faiz koridorunun üst bandında yaptığı indirimlerin de etkisiyle mevduat faizlerinde yüzde 10,5 seviyelerine doğru düşüşler oldu. Fakat, bunların resmi rakamlar olduğunu, belirli büyüklükte tutarlar için uygulanan faizin daha yüksek olduğunu unutmamak gerekiyor.

4- Merkez Bankası'nın politika faizini aşağı çekmesi, mevduat faizinde düşüşe neden oluyor mu?

Merkez Bankası'nın faiz koridoru için belirlediği sınırlar ile politika faizi, bankaların bu kanallar yoluyla kullandıkları kaynakların maliyetini belirliyor. Bu maliyetlerdeki değişimler, sinyal etkisi ve farklılaşan beklentilere bağlı olarak bankaların mevduat faizi düzeylerine yön veriyor. Öte yandan sektörel değişkenler ve makroekonomik değişmeler de mevduat faizlerini ciddi ölçüde etkileyebiliyor.

Bilindiği üzere, Merkez Bankası, politika faizinde sadeleşme yönünde adımlar atıyor. Mart ayından bu yana gecelik borçlanma faizinde yapılan indirimler geçen haftaki toplantıda da devam etti ve faiz yüzde 8,25 seviyesine çekildi.

Mart ayından bu yana Merkez'in üst banttaki faiz indirimi 250 baz puana geldi. Böylece dar ve simetrik faiz koridoru hedefine yaklaşırken, faiz koridoru aralığı tarihi düşük seviyeleri olan 100 baz puana kadar indi.

Politika faizinde yaşanan bu düşüş, mevduat faizleri üzerinde sınırlı bir etkiye sahip. Bankacılar, bu durumu mevduat toplama rekabetine bağlıyor. Mart ayında yüzde 12 seviyelerinde seyreden ortalama mevduat faiz oranı, 15 Temmuz darbe girişimi öncesinde yüzde 10,3 seviyesine kadar gevşedi. Darbe girişimi sonrasında yüzde 11 seviyeleri görülse de sonrasında yüzde 10,8 ortalama faiz oranı söz konusu. Sonuçta 250 baz puanlık faiz indiriminin mevduat faizine etkisi ancak 120 baz puan oldu.

5- Küçük paraya daha mı çok veriliyor? Ya da yüksek paraya mı yüksek faiz veriliyor?

Bu konu bankanın stratejisiyle ilgili bir konu. Ancak genel olarak bakıldığında bankalar 3-5 büyük mevduat sahibinden örneğin 100 milyon TL'lik mevduat toplamak yerine, bin mevduat sahibinden 100 milyon TL mevduat toplamayı tercih ediyor. Zaten yapılan kampanyalara bakıldığında '1 milyon TL'ye kadar, 500 bin TL'ye kadar ya da 250 bin TL'ye kadar mevduatınıza yüzde 12-13 faiz veriyoruz' gibi açıklamalarda bulunuyorlar. Bu şekilde büyük mevduat sahiplerini bir anda kaybetme riskini almamak için mevduat tabanını genişletmeye çalışıyorlar.

6- Mevduat faizleri özellikle hangi dönemlerde yükseliyor?

Bankalar, üç, altı, dokuz ve 12 aylık bilançolarının dönem sonlarına denk gelen dönemlerde bilançoları daha güçlü gösterebilme adına mevduat tarafında daha agresif olabiliyorlar. Bu nedenle örneğin kasım ayının son günlerinde 3245 gün vadeli mevduat yapan bir yatırımcı, vade sonu olarak takvime göre 30-31 Aralık tarihlerini tercih etmeli. Vade sonunun ocak ayının ilk günlerine denk gelmesi durumunda banka daha düşük mevduat faizi vermeyi tercih edebilir. Aynı durum 32-45 gün vadeli mevduatlarda mart sonu, haziran sonu ve eylül sonu için de geçerli bir durum. Bir bankacı, "Bu tarihlerde hem yeni mevduat kazanmak hem de var olan mevduatı başka bir bankaya kaptırmamak için bir miktar daha fazla faiz veriyoruz" diyor.

7-Son dönemde mevduat önerileri faiz tarafında daha öne çkyor? Bunun nedeni nedir?

7-Son dönemde mevduat önerileri faiz tarafında daha öne çkyor? Bunun nedeni nedir?Dolar mevduatlarının artmasından dolayı, TL mevduat tarafında bankaların ihtiyaçları yüksek.

Bu yüzden de TL mevduat tarafında yüzde 12 seviyelerinde faiz bulunabiliyor. Bu da bir yıllık Hazine bonosunun yüzde 8,5 getirisinin hayli üzerinde bir oran.

Yine mevduata göre tahvil/bono faizi/fiyatı piyasa dalgalanmalarından etkileneceği için biraz daha riskli bir yatırım aracı. Mevduatta cazip bir faiz ve garanti varken, yatırımcı risk almak istemeyebilir.

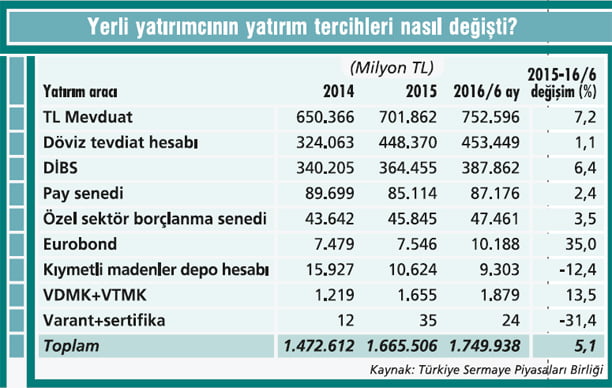

Tablodan da görüldüğü üzere risksiz ve sabit getirili bir yatırım aracı olmasıyla birlikte mevduat tarafında büyüme devam ediyor. Türkiye'nin toplam tasarrufları bu yıl altı ayda yüzde 5,1 artarak! trilyon 750 milyarTL'ye çıkarken, mevduattaki artış yüzde 7,2 seviyesinde oldu.

8-Türkiye'de tasarrufların dağılımı nasıl?

8-Türkiye'de tasarrufların dağılımı nasıl?Yüzde 43 payla ilk sırada yer alan TL mevduatın yanında yatırımcıların en çok tercih ettiği enstrüman döviz tevdiat hesapları.

2016/6 aylık verilere göre 453 milyar TL karşılığı olan bu rakam, toplam tasarrufların yüzde 25,9'unu oluşturuyor Bunun ardından üçüncü sırada yüzde 22,2 payla devlet iç borçlanma senetleri geliyor.

Türkiye'de tasarruf oranlarının artırılması için Bireysel Emeklilik Sistemi'nde yüzde 25 devlet teşviki uygulaması var Yine burada 2017 yılı başından itibaren otomatik katılım gündeme gelecek. Bunun yanında, gayrimenkul yatırım fonu, varlık fonu gibi ürünlerin oluşturulması da tasarruf oranlarının artırılmasında önemli katkı sağlayacak unsurlar arasında gösteriliyor.

9-Bankalar açısından küçük mevduat sahibinin ne gibi avantajları var?

Bunun bankalar açısından iki avantajı var İlki yüksek mevduat sahibi olan yatırımcı, her vade sonu geldiğinde daha yüksek faiz için agresif pazarlık yapıyor Yani bankanın tabela faizinin daha üzerinde faiz oranları istiyor. Bu da bankanın maliyetini yükseltiyor. Büyük mevduat sahibi yatırımcı, başka bir bankaya gittiğinde ise bankanın mevduat yapısında bozulmalar olabiliyor.

İkincisi ise 'hoş geldin faizi' ile çok fazla sayıda müşteri kazanılıyor ve bu müşterilere kredi kartı, sigorta ürünleri, Kredili Mevduat Hesabı (KMH) gibi ürünler de sunularak yeni işler yapılabiliyor. Ayrıca zaman içinde faiz oranları aşağı çekilerek, bankanın giderleri de düşürülmüş oluyor.

10- Küçük ve orta ölçekli bankaların verdiği faiz oranları neden daha yüksek?

Büyük bankaların en temel avantajı, büyük müşteri kitleleri. Kamu kuruluşlarıyla, büyük şirketlerle yaptıkları anlaşmalarla, maaş müşterileri elde ediyorlar. Dolayısıyla bu müşteriler, aynı zamanda mevduat müşterisi de oluyor Küçük ve orta ölçekli bankalar ise geniş tabanlı müşteri ağları olmadığı için, mevduat toplama konusunda daha agresif olabiliyorlar. Özellikle de bilanço dönemlerinde bu agresiflik artabiliyor. Müşterilere dönemsel olarak daha yüksek mevduat faizi oranı sunabiliyorlar.

11- Mevduat tarafında bu yıl nasıl bir şablon ortaya çıktı? Özellikle 15 Temmuz darbe girişimi sonrasında mevduat tercihlerinde bir değişiklik oldu mu?

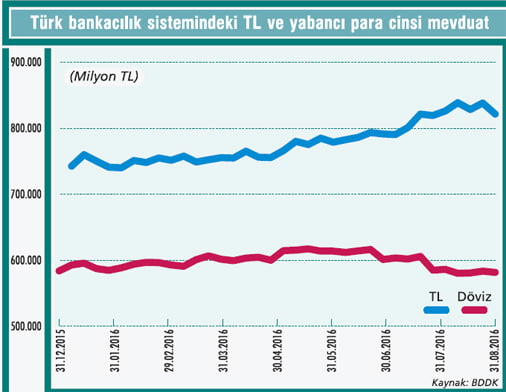

11- Mevduat tarafında bu yıl nasıl bir şablon ortaya çıktı? Özellikle 15 Temmuz darbe girişimi sonrasında mevduat tercihlerinde bir değişiklik oldu mu?2016 yılına 737,3 milyar TL mevduat, 584 milyar TL yabancı para mevduat olmak üzere 1 trilyon 321 milyar TL toplam mevduat ile başlangıç yapıldı.

2 Eylül tarihli son BDDK verisine bakıldığında 822 milyar TL mevduat ve 581 milyar TL yabancı para mevduat olmak üzere 1 trilyon 403 milyar TL toplam mevduat var.

Bu yıl içinde en yüksek TL cinsi mevduat rakamına 12 Ağustos verilerinde 839 milyar TL ile rastlıyoruz. En yüksek yabancı para cinsi mevduat rakamı ise 20 Mayıs'ta 617 milyar TL.

Burada bir konuya dikkat çekmek gerekiyor. 15 Temmuz darbe girişimi sonrasında mevduat yatırımcısı hızlı bir şekilde yabancı cinsi mevduatını bozarak TL mevduata geçmiş durumda. Dolar/TL kurunun 3,10 seviyelerini zorladığı bu dönemde yerli yatırımcının döviz bozdurarak TL'ye geçiş yapması, döviz kurunda yeni zirvelerin önünde engel teşkil etmiş oldu. Bu dönemde yaklaşık 20 milyarlık TL karşılığı döviz bozdurularak TL mevduata yönlendirildi. Rakamsal olarak ifade etmek gerekirse, 15 Temmuz'da 801 milyarlık TL cinsi mevduat 822 milyar TL'ye yükselirken, 602 milyar TL'lik yabancı para cinsi mevduat, 581 milyar TL'ye gerilemiş oldu.

12- nternet üzerinden daha yüksek faiz alınabiliyor mu?

Bankalar son yıllarda teknoloji alanında büyük montanlı yatırımlar yapıyorlar. Bankacılık sistemi, yüksek güvenlik programlarıyla sanal ortamda olabilecek riskleri de en aza indirmiş durumda. Şube maaliyetlerindeki yükseliş, şubelerin daha çok ürün, kredi pazarlama işlerine odaklanılmasının istenmesi gibi faktörlerle müşteriler, şubeye gelmeden internet bankacılığı, mobil bankacılık gibi uygulamalara yönlendiriliyor. Bunun için de sanal şubecilik hizmetlerinde bazı avantajlar sunuluyor. Sadece mevduata daha yüksek faiz oranı değil, kredi kullanımına daha düşük faiz oranı gibi hizmetler de var.

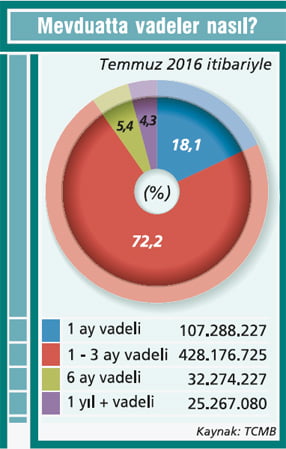

13-Yatırımcılar neden 32-45 günlük vadeyi tercih ediyor da üç aylık, altı aylık, yıllık vadeleri tercih etmiyor?

13-Yatırımcılar neden 32-45 günlük vadeyi tercih ediyor da üç aylık, altı aylık, yıllık vadeleri tercih etmiyor?Burada iki önemli konuyu ifade etmek gerekiyor. İlki yatırımcı güveniyle ilgili. Şöyle ki, yatırımcı güven endeksi verilerine de bakıldığında, yatırımcı uzun vadeli olarak parasını bağlamak istemiyor. Burada da "Yarın ne olacağı belli olmaz" anlayışının geçerli olduğu ifade ediliyor.

Konjonktüre göre parasını farklı şekilde de değerlendirmek isteyebiliyor. İkincisi ise 32-45 gün vadeye yüzde 12 faiz veren banka, ilerisini göremediği için daha uzun vadeye de aynı faizi vermek istemeyebiliyor. Daha düşük faiz oranı teklif ediyor.

14- Mevduata alternatif olarak özel sektör tahviline (ÖST) yatırımcının ilgisi nasıl?

ÖST tarafında risk primleri çok düşük ve riskler bu primlerle karşılaştırıldığında çok yüksek duruyor. ÖST'lerin daha yoğun satılabilmesi için hem saydamlığının yani yatırımcının şirket bilançolarına güveninin artması gerekiyor hem de risk priminin biraz daha yüksek olması lazım. Bu gerçekleşmeden ÖST piyasasının çok fazla derinleşmesini beklemek zor.

ÖST'ler yatırımcılar tarafından tam olarak değerlendirilemiyor. Bu nedenle ikincil piyasa işlemleri sınırlı kalıyor. ÖST'lerin tam olarak bilinmemesi ve özel şirket riski içermesi yatırımcıyı düşündürüyor. Fakat riski çok düşük olan Türkiye'nin önemli şirketlerinin tahvilleri getirileri de cazip olduğu takdirde yatırım için değerlendirilebilir. Burada tek bir ÖST yerine, ÖST fonlarına da yatırım yapılabilir.

15- Vade bitmeden paranızı çektiğinizde faiz alabiliyor musunuz? Ya da parama bir kısmını aldığınızda, tüm vade bozuluyor mu?

Vadesi gelmeden mevduat hesabının tamamen veya kısmen bozdurulması, faiz getirisinin sıfırlanması anlamına geliyor. Yatırımcı burada herhangi bir faiz getirisi elde edemiyor. Ancak bazı bankalar, yaptıkları kampanyalarda, vade bozulmasına rağmen hak edilen faiz getirisinin verileceği yönünde uygulamalar yapıyor. Bunun için mevduat yapmadan önce bu konuyu mutlaka müşteri temsilcisi ile konuşmak gerekiyor.

16- Vade bittiğinde vadenizi nasıl uzatacaksınız? Bunun bir takvimi, kuralı var mı?

Bir hesabın vadesi bittiğinde müşteriden özel bir talep gelmezse mevduat otomatik olarak yenileniyor. Burada da o günkü tabela faizi baz alınıyor. Yine müşterinin isteğine bağlı olarak örneğin 50 bin TL mevduat yapılmışsa, kazanılan faiz vadesiz hesaba aktarılıyor ve 50 bin TL yeniden vadeye bağlanıyor ya da bu para kazanılan faiz rakamıyla birlikte faize bağlanıyor. Burada yatırımcının ilave olarak yapması gereken bir durum söz konusu değil. Ancak mevduat sahibine vade sonuna gelinirken şubesiyle iletişime geçerek yenilemeyi yapması özellikle öneriliyor.

17- Bankaları mevduat toplama rekabetine iten faktör nedir? Bankaların kredi/mevduat oranı son yıllarda nasıl bir değişim sergiliyor? Bu eğilimin sonuçları neler?

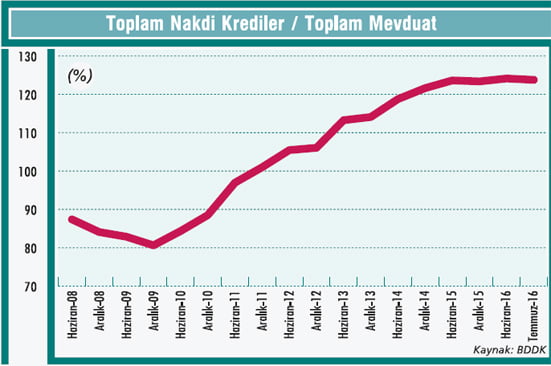

17- Bankaları mevduat toplama rekabetine iten faktör nedir? Bankaların kredi/mevduat oranı son yıllarda nasıl bir değişim sergiliyor? Bu eğilimin sonuçları neler?Bankaları mevduat toplama yarışına sokan temel neden, kredilerin hızlı büyümesi.

Kredi/mevduat değişimi de bankaların topladıkları mevduatın ne kadarını kredi olarak verdiğini gösteriyor. Bu oranın yüzde 100'ün üzerinde seyrediyor olması, bankaların topladıkları mevduattan daha fazlasını kredi olarak verdiklerini ifade eder.

Grafikten de görüleceği üzere, Türk bankacılık sisteminde bu oran 2011 sonundan itibaren yüzde 100'ün üzerine çıkmış durumda. 2008 krizinin ardından ekonomik büyüme eğilimi ile birlikte kredi genişlemesi gözlenirken, bu genişlemeye mevduatın yeteri kadar ayak uyduramadığı görülüyor.

Bankalar ilave kaynak ihtiyacını yurtdışından sendikasyon, tahvil ihracı gibi ürünler kullanarak çözüyor. Yaşanan bu durum ekonomiyi kur riskine karşı daha duyarlı hale getirirken, küresel risk iştahına karşı duyarlılık da artıyor. Oranın yüksek olması nedeniyle artan kırılganlığı azaltmanın yolu ise Türkiye'nin iç tasarruf oranının yükseltilmesinden geçiyor.

GARANTİ BANKASI GENEL MÜDÜR YARDIMCISI NAFİZ KARADERE

GARANTİ BANKASI GENEL MÜDÜR YARDIMCISI NAFİZ KARADERE"MEVDUAT YARIŞI BİTMEZ"

■ Türkiye'deki mevduat yarışı bitmez, bitmesi mümkün değil. Çünkü TL kaynak çok kıt, TL krediye olan talep ise çok fazla. Mevduat-kredi dengesi, sürekli olarak kredi yönüne doğru bozuluyor Bu nedenle bankalar alternatif kaynaklardan swap yapmak zorunda kalıyor ve bu da bankaya ek maliyet getiriyor.

■ TCMB faiz düşürürken bankaların neden düşürmediği soruluyor Son zamanlarda bankaların maliyetleri artmaya başladı. Ayrıca 0,25 puanlık düşüş mevduat faizini aşağıya indirmiyor. Çünkü para oldukça kıt. Böyle olunca kredi faizleri de geri gelemiyor.

■ Bankaların yüzde 85-90'ı mevduatı kaçırmamak için müşterinin istediği faizi vermek zorunda kalıyor ve mevduatı tutuyor. Mevduat sahipleri pazarlıkta daha bilinçli hale geldi. Orta büyüklükteki para (250 bin TL ile 1 milyon TL arasındaki dilim) ise en önemli para olmuş durumda.

■ Mevduat müşterisi ne kadar güvencede olduğunu sorgulamıyor Bankacılık sektörü 2000 yılı sonrası güçlü yapıya geldi. Müşteriler sektörden değil ancak siyasi risklerden çekiniyor.

■ Munzam karşılıklarda 1 puanlık düşüş, faiz maliyetinin yaklaşık yüzde 10'una denk geliyor. Munzam karşılıkların 1 puan düşürülmesi çok önemli. Çünkü TCMB'nin faiz indiriminin mevduat faiziyle doğrudan bir ilişkisi olmasa da munzam karşılıkların önemli bir etkisi var.

ING BANK BİREYSEL BANKACILIK GENEL MD. YRD. BARBAROSUYGUN

ING BANK BİREYSEL BANKACILIK GENEL MD. YRD. BARBAROSUYGUN"YILIN SONLARINDA FAİZ YÜKSELEBİLİYOR"

■ Mevduat hesapları, mudi vade sonunda aksi bir talimat vermezse aynı vade ile yenileniyor. Burada faiziyle veya faizini ayırarak temdit opsiyonları vardır. Vade süresinde bir değişiklik için ise ayrı bir talimat gerekir.

■ Vergi oranları uzun vadeli mevduatlarda daha düşüktür Bu nedenle uzun vadeli mevduat yapan mudilerin, dönem sonunda ellerine geçecek net faiz gelirini düşünerek tasarrufta bulunması faydalı olacaktır.

■ Bugün birçok banka, internet bankacılığından açılan mevduatlara operasyonel giderlerini düşürmesi sebebiyle daha yüksek faiz uyguluyor.

■ Ülkemizde tasarruf oranının düşüklüğü ve buna bağlı olarak mevduat hacminin hedeflenen seviyelerin gerisinde kalması, sektör oyuncularının faiz rekabetini artırıyor. Burada banka ölçeğinden çok bankaların fonlama ve bilanço yönetimindeki politikaları belirleyici oluyor.

■ Mevduat faizlerinin aşağı ve yukarı yönlü hareketleri, yurtiçi ve yurtdışı piyasalardaki ekonomik beklentiler, siyasal gelişmeler gibi pek çok unsurun etkisiyle şekilleniyor. Ancak geçmiş yıllara ait MB verilerine göre, bazı yıllarda yılın sonlarında faiz oranlarında bir miktar yukarı yönlü hareket görülüyor