TALİP YILMAZ CEREN ORAL

tyilmaz@ekonomist.com.tr coral@ekonomist.com.tr

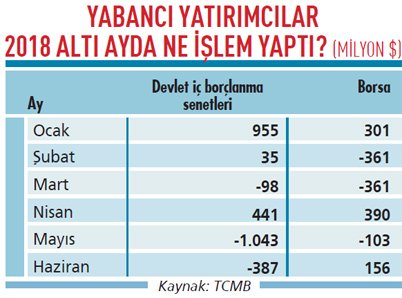

Ancak borsa tarafında değerlemeler tarihi iskontoluf seviyelere gelmiş durumda. Reel faizler de yatırımcının ilgisini çekecek seviyelere geldi. Böyle bir ortamda gündemdeki soru şu: Yabancı yatırımcılar yeniden alıma dönmeye başlar mı? Konuyu uzmanlarıyla konuştuk. Yabancı yatırımcıların tekrar alıma dönmesi için gereken piyasa koşullarını araştırdık.

Tabloları görmek için görsellere tıklayın.

Piyasalarda sular durulmuyor. Gelişmekte olan ülke (GOÜ) piyasalarından para çıkışları devam ediyor. Yaşanan ve sürpriz olarak nitelendirilebilecek gelişmeler, tam sular duruluyor derken Türkiye piyasaları için volatiliteyi daha da artırıyor.

Geçen haftanın üç çarpıcı gelişmesi de piyasalar tarafına olumsuz yansıdı. Önce 24 Temmuz'daki Türkiye Cumhuriyet Merkez Bankası (TCMB) Para Politikası Kurulu (PPK) toplantısında piyasalarda 100 baz puana kadar faiz artırım kararı beklenirken, politika faizi yüzde 17,75 düzeyinde sabit tutuldu.

Bunun etkileri piyasalarca sindirilmeye çalışılırken, 26 Temmuz Perşembe günü ABD'den gelen haberler volatiliteyi tekrar artırdı. ABD Başkanı Donald Trump ve Başkan Yardımcısı Mike Pence, terör örgütleri FETÖ ile PKK adına suç işlediği ve casusluk yaptığı iddiasıyla yargılanan ve ev hapsinde tutulan ABD'li din adamı Andrew Craig Brunson'ın serbest bırakılmasını istediler.

Aksi halde Türkiye'ye geniş yaptırımlar başlatacakları tehdidinde bulundular. Devam eden davanın ileriki duruşması 12 Ekim'de yapılacak. Bu tehdide karşı da en üst perdeden yanıt verildi.

Yine aynı gün, ABD Senatosu Dış İlişkiler Komitesi, 'Türkiye Uluslararası Finans Kuruluşları Yasası' adıyla, Türkiye'nin uluslararası kuruluşlardan kredi almasını kısıtlayan tasarıyı kabul etti. Tasarının yasalaşması için önce Senato'dan sonra da Temsilciler Meclisi'nden geçmesi ve nihai olarak Başkan Trump tarafından onaylanması gerekiyor.

DEFANSİF PORTFÖYLER KORUNMALI

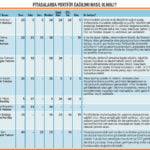

Son dönemde 27 Mayıs'ta ve seçimlerin ardından 1 Temmuz'da piyasada olan Ekonomist dergisinde portföy önerilerine yer vermiştik. Geçen hafta TCMB'den faiz artırımı beklenirken artırıma gidilmemesi, ABD'li Rahip Brunson ile ilgili ABD ile yaşanan gerginlik ve 'yaptırım yapabiliriz' haberleri, piyasalar üzerinde etkisini gösterdi. Son durumda TL mevduat yüzde 18 ve üzeri getirilerle güvenli liman olarak öne çıkmaya devam ediyor.

Sabit getirili TL yatırım araçları olan devlet iç borçlanma senetleri (DİBS) ve özel sektör tahvilleri (ÖST) gibi yatırım araçları da öneriliyor. Bunun yanında yüzde 20'şer payla döviz ve hisse de öne çıkıyor. Önümüzdeki günlerde ABD ile ilgili haberler yakından izlenecek. Açıklamalara göre piyasalarda beklentiler yeniden şekillenecek. Bu nedenle defansif portföylerle yola devam edilmeli.

YABANCI YATIRIMCI GELİR Mİ?

Mevcut makroekonomik ve siyasi gelişmeleri ve beklentileri göz önünde bulundurduğumuzda, yabancı yatırımcıların gelişmekte olan piyasalarda ve sıcak para ihtiyacı yüksek Türkiye piyasasında alıma dönmeleri mümkün mü?

Hem borsada gelinen yüksek iskontolar hem de faizdeki yüksek seviyeler dikkate alındığında risk primlerinin önemli ölçüde fiyatlandığı görülüyor.

Ancak gelişen piyasalardan para çıkışının devam ettiği bir ortamda, enflasyonist baskılara bir de ABD ile yaşanan gerginlikler eklenince riskli ortamın devam ettiği gözleniyor. Yatırım Finansman Araştırma Müdürü Erol Danış, bu riskler de dikkate alındığında, Türkiye piyasaları için yabancıların bu yıl tekrar alıma yönelmesini düşük bir olasılık olarak görüyor.

Danış, "Gelişmekte olan ülkelere güçlü bir fon akımı olması durumunda Türkiye piyasalarında da önemli bir alım görebiliriz. Ancak global faiz oranlarının yükselmesinin beklendiği görünür gelecekte Türkiye'ye önemli bir fon girişi olmaz" diyor. Erol Danış'ın olumlu senaryosu ise global faiz artışının olmaması, GOÜ'lere yönelik algının olumluya dönmesi ve Türk ekonomisine yönelik güvenin atılacak adımlarla güçlenmesi.

BRUNSON ETKİSİ

Türk varlıklarının geldiği seviyeler oldukça cazip bulunuyor. Bu seviyelerde gerek borsa gerekse faiz tarafında yatırım yapılmasını tavsiye eden Gedik Yatırım Genel Müdürü Metin Ayışık, ekonomik program beklentisine vurgu yapıyor.

Metin Ayışık, "Özellikle enflasyondaki yükseliş eğiliminin terse döndüğünün ve TL'nin görece istikrarlı bir performans sergiler duruma geldiğinin görülmesi, yabancıların olası alımlarını hızlandırabilir" diyor.

ABD ile ilgili gerginlik konusunda ise Metin Ayışık, Türkiye'nin müttefikleriyle olan ilişkilerinin uzun vadeli olarak çok önemli olduğunu söylüyor. Ayışık, zaman zaman iniş çıkışların olabileceğini ama bu uyuşmazlıkların genel seyrin değiştiğini göstermediğini sözlerine ekliyor.

İntegral Yatırım Araştırma Direktörü Tuncay Turşucu, ABD ile yaşanan son hareketlerin piyasaların politik gelişmelere duyarlı olduğunu ve bu durumun kırılganlık yarattığını gösterdiğini anlatıyor.

Turşucu, "ABD ile ilerleyen süreç risk algısının düşmesini önleyecek gibi. Bu durum kurdaki baskının devam etmesine ve borsada yukarı hareketlerin sınırlı kalmasına neden olabilir. Ancak bunun aksi yöndeki gelişmelerin piyasalarda olumlu yönde sert fiyatlamalara yol açacağını da görüyoruz" diyor.

PORTFÖYLER NASIL OLMALI?

Piyasalar değerleme olarak çok uygun seviyelere gelmesine rağmen uzmanlarca yapılan portföy önerilerinde temkinli olunması sonucu ortaya çıkıyor. Yüksek faiz ortamıyla birlikte yapılan değerlendirmelerde sabit getirili TL yatırım araçları önde yer alıyor. Hisse önerileri yüzde 20'ler seviyesinde. Döviz bazlı yatırım araçları portföylerde yerini korumaya devam ediyor.

TL ağırlıklı bir portföy öneren isimlerden İKON Menkul Genel Müdürü Engin Kuru, ABD'nin, Çin ve İran ile sürdürdüğü ticaret savaşı ve yaptırımlara yönelik endişelere ve son ABD-Türkiye gerginliğine dikkat çekiyor. Bu gerginliklerin tekrar artması olasılığına veya küresel endişeleri artırabilecek başka gelişmelere karşı da portföyde dolar, Euro ve altına da yer vererek riskin çeşitlendirilmesini tavsiye ediyor.

Yatırım Finansman, defansif bir portföy dağılımıyla karşımıza çıkıyor. Diğer yandan, tüm göreceli göstergeler, Türk hisse senetlerinin GOÜ'lere göre ve kendi tarihine kıyasla, derin iskontolu işlem gördüğünü gösteriyor.

ENDEKS BEKLENTİLERİ

Piyasalardaki borsa endeksi beklentilerine bakıldığında, yukarı hareketlerin en azından üç aylık dönem için sınırlı olacağı beklentisi hakim. Çünkü her ne kadar diğer GOÜ piyasalarına kıyasla iskontolu olsa da, kurun dalgalı olduğu ve 10 yıllık tahvil faizinin tarihi yüksek seviyelere çıktığı bu ortamda hisse senedi piyasasındaki mevcut seviyelerin makul olduğu ifade ediliyor.

Ana trendin 90.000-100.000 bandında olması bekleniyor. Olumsuz havanın gündeme gelmesi durumunda ise 90.000 altında 85.000 desteğine doğru hareketler görebiliriz. TEB Portföy Genel Müdürü Selim Yazıcı, önümüzdeki üç aylık dönemde ABD ile ilişkiler, enflasyon ve küresel ekonomi dinamiklerine bağlı olarak faizlerin yüksek seyredeceği kanaatinde.

Bunun da şirket değerlemelerinin de bir miktar aşağıya gelmesine yol açacağını söylüyor. Özellikle ikinci çeyrek bilanço dönemi sonrası analist tahminlerinin güncellenmesiyle hisse senedi fiyatları üzerinde baskı olabileceği yorumunu yapan Yazıcı,endekste 90.000 altında 85.000 seviyelerini destek olarak görüyor.

Piyasa için daha iyimser olan uzmanlar ise100.000 direncinin yukarı yönlü kırılabileceği ve 105.000 seviyelerine kadar yukarı hareket olabileceği görüşünde.

HİSSE ALINIR MI?

Hisse senedinde değerlemeler çok cazip bulunuyor. Faizlerin yüksek seviyesi ve TL'de oynaklığın devam etmesi, endeks bazında prim potansiyelinin sınırlı kalmasına yol açıyor. Yine kâr tahminlerinde revizyonların ne olacağını görmek isteyen uzmanların, değerlemeleri tekrar gözden geçirmeleri bekleniyor. İşte bu ortamda hisse alacakların da çok seçici olması gerekiyor.

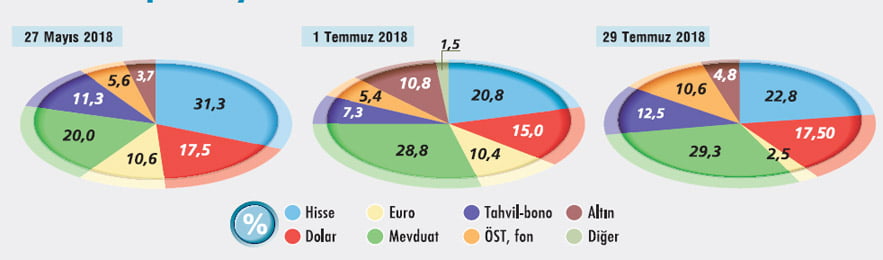

Buradan yola çıkarak 11 aracı kurumun önerdiği hisseleri topladık. Toplamda aracı kurumlar 51 hisse senedi öneriyor. En çok önerilen hisseler ise altı kurumun listesinde olan Soda Sanayii ile beş kurumun listesinde olan Anadolu Cam, Kardemir D, Yapı Kredi Bankası (YKB), Erdemir, Garanti Bankası ve Türk Hava Yolları (THY). Yine T. Şişecam da dört aracı kurumun öneri listesinde yer alıyor.

Hisse senedi endeksinin uzun vadeli yatırımcılar açısından bu seviyelerde iyi fırsatlar sunduğunu söyleyen Ziraat Portföy Genel Müdürü Uğur Boğday'a göre ucuz olmak özellikle yabancı yatırımcıyı çekmek açısından tek başına yeterli değil.

SEÇİCİ OLMALI

Garanti Yatırım Genel Müdürü Zeki Şen, bu ortamda şirket/sektör bazlı hareketlerin çok daha fazla olacağı yorumunu yapıyor. Şen, "Seçici davranmanın öne çıktığı bir dönem yaşayacağımızı düşünüyoruz. Bu anlamda ucuzlayan hisse seviyeleri kısmi alım için kullanılabilir" diyor.

Gedik Yatırım'dan Metin Ayışık ise değerlemeler açısından BİST'teki hisselerin önemli bir bölümünün orta-uzun vade açısından cazip seviyelere geldiğini anlatıyor. Ayışık, önümüzdeki süreçte oynaklığın yüksek seyretmesine yol açabilecek iç-dış dinamiklerdeki risklere dikkat çekiyor.

DÖVİZDE SULAR DURULMAZ

Yaz aylarında turizm gelirlerinin de etkisiyle döviz piyasasında suların durulması ve dolar kurunda 4,50-4,75 TL seviyelerinde hareket olacağı beklentileri, son gelişmelerden sonda tekrar 4,96 TL zirvesini ve psikolojik 5,00 TL direncini gündeme getirdi.

ABD tarafında tansiyonun düşeceği beklentileriyle şimdilik 5,00 TL üzeri çok fazla telaffuz edilmiyor. Dolar kurunun 4,75-5,00 TL bandındaki hareketini sürdüreceği düşünülüyor. Ancak 12 Ekim'de yapılacak Brunson davasına kadar da haber akışının yakından takip edileceği ifade ediliyor.

Bu seviyelerde temel olarak TL'nin ucuz olduğu görülmekle birlikte hem uygulanacak ekonomi politikalarının belirsizliğini koruması hem de gelişmekte olan ülke ekonomilerine yönelik kaygılar nedeniyle kur üzerinde baskı devam ediyor.

Selim Yazıcı, bu iki unsurun dengeleyici olmasının yanı sıra 4,90 TL seviyesinin üzerinde gözlemlenen hane halkının döviz satış eğiliminin kuru önümüzdeki üç aylık dönemde 5,00 TL seviyesinin altında tutabileceği kanaatinde.

11 KURUM, 51 HİSSE ÖNERDİ

A1 CAPİTAL: Akbank, Aksa Akrilik, Anadolu Cam, Anel Elektrik, Brisa, Çemtaş, Ege Endüstri, Enerjisa, Enka İnşaat, Kordsa, Kardemir D, Sasa Polyester, TAV, Tofaş, Trakya Cam, Turkcell, Yataş, YKB.

AHLATCI YATIRIM: Anadolu Cam, Aselsan, Erdemir, Pegasus, Soda Sanayii, Şişecam, TAV, THY, Kardemir D.

ALNUS: Anel Elektrik, Arçelik, Eczacıbaşı İlaç, Emlak Konut GYO, Mavi, Odaş, Otokar, Sabancı Holding, Vakıfbank, YKB.

AK YATIRIM: Coca Cola, Garanti, Kardemir D, Soda, Şişecam, YKB.

GARANTİ YATIRIM: Akbank, Anadolu Cam, Arçelik, Coca Cola İçecek, Erdemir, Pegasus, Koç Holding, TUrkcell, THY, Tekfen, TÜPRAŞ, YKB.

GLOBAL MENKUL DEĞERLER: Bim Mağazaları, Erdemir, Garanti Bankası, Soda Sanayi, Şişecam, Yataş, Tekfen İnşaat, Trakya Cam.

IŞIK FX: Anadolu Cam, Anadolu Efes, Aselsan, EnerjiSA, Erdemir, Ford Otosan, Koç Holding, Otokar, Pegasus, Soda Sanayi, Şişe Cam, TAV, Tofaş, Tümosan, Tüpraş, THY, Türk Traktör, Ülker.

INTEGRAL YATIRIM: Çemtaş, Ege Endüstri, Erdemir, Erbosan, Ford Otosan, Kardemir D, Soda Sanayii, Tofaş, THY, Ulusoy Elektrik.

İŞ YATIRIM: Anadolu Cam Sanayi, Garanti Bankası,

Lokman Hekim, Mavi, Selçuk Ecza Deposu, Soda Sanayii, Tüpraş, YKB.

YATIRIM FİNANSMAN: Akbank, Anadolu Efes, Anadolu Hayat, Erdemir, Garanti Bankası, Tekfen.

YAPI KREDİ YATIRIM: Garanti Bankası, İş Bankası, Enka İnşaat, Koza Altın, THY.

FAİZ HEMEN DÜŞMEZ

Faiz tarafına bakıldığında ise yüksek seyrin devamı bekleniyor. Bu beklenti de portföy önerilerinde TL mevduatın öne çıkması sonucunu beraberinde getiriyor. Gösterge faiz 17 Temmuz'da yüzde 20,9 düzeyine yükselerek, 2008'den bu yana görülen en yüksek seviyeye ulaşmıştı.

O günden sonra yüzde 19,1 seviyesine kadar geri çekilse de bu geri çekilmeler kalıcı olmadı ve TCMB'nin faizleri değiştirmeme kararı ve Brunson davasıyla yüzde 20,45'e kadar yükselişler oldu. Bundan sonraki süreçte en azından 12 Ekim'deki davaya kadar piyasalarda yüzde 20 civarında gösterge faiz beklentisi var.

Daha iyimser olanlar önümüzdeki süreçte ekonomik adımların atılacağı beklentileriyle geri çekilmelerde yüzde 19'un altını görebileceğimiz kanaatindeler. Daha olumsuz beklenti içinde olan isimler ise 10 yılın zirvesi olan yüzde 20,9 direncinin kırılabileceği kanaatinde.

Yatırım Finansman'dan Erol Danış, kur tarafında beklentilerin yukarı yönlü risklerle karşılaşması durumunda faizler üzerinde baskının süreceğini söylüyor. Danış, "Kısa vadede gösterge faizde yüzde 20'lerin altını görmemiz zor. Enflasyon yüzde 15'in altını gördüğü takdirde biraz gevşeme olur. Dolayısıyla şu an beklentimiz yüzde 21-22 civarında" diyor.

ALTINDA DOLAR ETKİSİ

Türk yatırımcısının yastık altı tasarruf araolan altın da yakından izleniyor. Beklentiler gram altın tarafında 180-200 TL bandındaki hareketin devam edeceği yönünde. Ons fiyatında artan jeopolitik risklere rağmen gerileme oldu. 1.200 dolar/ons seviyeleri şimdilik güçlü bir destek olarak görülüyor.

Ancak gram altında doların yukarı yönlü olası hareketleri baskı yaratıyor. Olası sıçramalarda tekrar 200 TL direncinin zorlanabileceği uzmanlarca ifade ediliyor. Böyle bir durum için de portföylerde koruma amaçlı da olsa yüzde 10-15'e kadar altın pozisyonu tutulabileceğini söyleyen uzmanlar var.

ZEKİ ŞEN GARANTİ YATIRIM GENEL MÜDÜRÜ

ZEKİ ŞEN GARANTİ YATIRIM GENEL MÜDÜRÜ "TEKNİK GÜÇLÜ DESTEKLER, 88.000-86.000'DE"

"Gelişmekte olan piyasalara göre yılbaşından bu yana zayıf performansını sürdüren BİST'te kısa vadede açıklanacak bilançolar, hisse bazlı hareketliliği ön planda tutabilir. Genel görünümde ise yeni ekonomi yönetiminin atacağı adımlar ve kararların TL performansı üzerindeki etkisi izlenecek.

Bununla birlikte gelişmekte olan piyasalardaki toparlanma çabaları endeks üzerinde etkili olacak. Teknik anlamda ise BİST-100 Endeksi Mart 2018'den bu yana alçalan trend içerisinde dalgalanıyor. Trend içerisinde 91.000-92.000 destek bölgesinin korunması halinde yeniden 96.000-98.000 bandına yönelik tepki yükselişi bekleyeceğiz. Aksi halde tepki alımlarının destek bulabileceği bölge 86.000-88.000 aralığı olabilir."

UĞUR BOĞDAY ZİRAAT PORTFÖY GENEL MÜDÜRÜ

UĞUR BOĞDAY ZİRAAT PORTFÖY GENEL MÜDÜRÜ "YABANCININ DÖNMESİ İÇİN GÜVEN İNŞA EDİLMELİ"

"Kısa vadede sermaye piyasalarına belirgin bir yabancı girişi olmasını beklemiyoruz. Özellikle hisse senedi tarafında kâr tahminlerinin aşağı revize olacağını öngörsek bile, şu anda global benzerlerine göre ulaşılan yüzde 45'in üzerindeki iskonto seviyeleri yatırımcılar açısından aslında cazip.

Ancak yeni yatırımcının gelmesi veya yatırımcıların geri dönmesi için makro tedbirlerin açıklanması, enflasyon ile mücadelenin somut bir şekilde ortaya konması ve yatırımcı güveninin tekrar inşa edilmesi gerekiyor. Yeni ekonomi yönetimi göreve çok hızlı başladı. İletişim ve yatırımcıya yaklaşım anlamında pozitif girişimler var. Ancak giden yatırımcının geri dönmesi zaman alacaktır."