M. FATİH KÖPRÜ

fatih.kopru@tr.ey.com

www. vergidegundem. com

Vergi incelemesi, ödenmesi gereken vergilerin doğruluğunu araştırmak, tespit etmek ve sağlamak amacıyla yapılan faaliyetler şeklinde tanımlanıyor. Kural olarak vergi incelemelerinin beş yıllık zaman aşımı süresi içerisinde yapılması gerekiyor. Bu süre içerisinde kalmak şartıyla mükelleflerin, içinde bulunulan yıl dahil olmak üzere defter ve belgeleri vergi incelemesine tabi tutulabiliyor.

Bu haftaki yazımızda, geçtiğimiz günlerde (25 Ekim) vergi inceleme yönetmeliğinde yapılan ve mükellefler açısından önem arz eden değişiklikleri de dikkate alarak, incelemeye başlama aşamasından rapor düzenlenmesine kadar geçen süreçte uyulması gereken usul ve esaslara değineceğiz.

İNCELEME ORANI

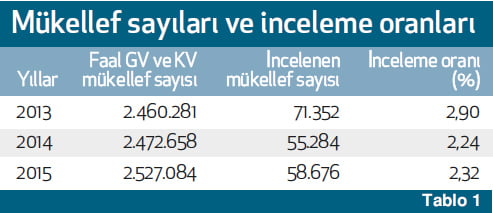

İnceleme oranı ülkemizde eskiden olduğu gibi oldukça düşük. Vergi Denetim Kurulu (VDK) Başkanlığı’nın 2015 faaliyet raporunda, incelenen mükellef sayıları ve inceleme oranları yıllar itibarıyla Tablo 1’deki gibi gösteriliyor:

Faaliyet raporunda, vergi incelemeleri sonucunda tarhı istenen vergiler ve kesilen cezalara ilişkin bilgilere de yer veriliyor. Buna göre 2015 yılında incelemeler sonucu tarh edilen vergi miktarı yaklaşık 9,8 milyar lira ve kesilmesi önerilen ceza tutarı da 18,8 milyar lira olarak gerçekleşmiş.

İNCELEME YETKİSİ

Vergi incelemeleri, vergi müfettişleri, vergi müfettiş yardımcıları, ilin en büyük mal memuru tarafından yapılabiliyor. Aynı zamanda vergi dairesi müdürleri ile Gelir İdaresi Başkanlığı’nın merkez ve taşra teşkilatında müdür kadrolarında görev yapanlar da vergi incelemesi yapmaya yetkililer.

İNCELEME TÜRLERİ

Vergi incelemeleri iki şekilde yapılabiliyor. Tam ve sınırlı inceleme. Tam inceleme, bir mükellefin her türlü iş ve işlemlerinin bütün matrah unsurlarını içerecek şekilde incelenmesi olarak tanımlanabilir. Bu inceleme bir veya birden fazla vergi türü ya da bir veya daha fazla vergilendirme dönemini içerebiliyor.

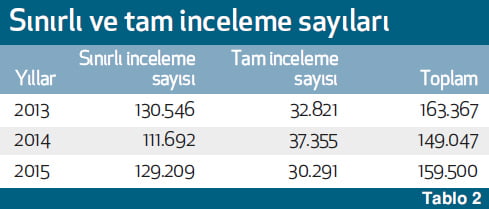

Sınırlı inceleme ise tam inceleme dışında kalan vergi incelemeleri olarak tanımlanıyor. VDK Başkanlığı’nın 2015 faaliyet raporunda yıllar itibarıyla sınırlı ve tam inceleme sayılarının Tablo 2’deki gibi olduğu görülüyor.

İNCELEME SÜRESİ

İnceleme süresi incelemenin türüne göre değişiyor. Tam inceleme yapılması halinde bu süre incelemeye başlanıldığı tarihten itibaren en fazla bir yıl, sınırlı inceleme yapılması halinde ise en fazla altı ay oluyor. İncelemelerin bu süreler içinde bitirilmesi gerekiyor.

İnceleme elemanları, incelemenin söz konusu sürelerde bitirilemeyeceğini anlarlarsa, gerekçeli bir yazı ile bağlı oldukları birimden ek süre talep edebiliyorlar. Bu başvurunun inceleme süresinin bitiminden en geç 10 gün önce yapılması gerekiyor. Bu talep ilgili birim tarafından değerlendirildikten sonra altı ayı geçmemek üzere ek süre verilebiliyor.

GÖREVLENDİRME

Vergi incelemesi yapacak olan vergi müfettişi, inceleme görevi yazısı ile görevlendiriliyor. Bu yazılarda, mükellef ve inceleme türüyle ilgili bilgilerin yanında incelemenin konusu (gelir vergisi, KDV gibi) ve dönemine ilişkin bilgiler de yer alıyor. Önceki uygulamada, inceleme elemanı, inceleme konusu veya döneminden farklı bir konu veya dönem için bir tespit yapması durumunda, yeni bir görevlendirme talep ederek incelemenin kapsamını genişletebiliyordu.

Yeni yönetmelikle buna bir sınırlama getirildiğini görüyoruz. Buna göre vergi incelemeleri, sadece inceleme görev yazısında belirtilen konu ve döneme ilişkin olarak yapılabilecek. Yani vergi müfettişleri inceleme konusu ve dönemi ile ilgili olmayan herhangi bir hususa ilişkin mükelleften bilgi ve belge talebinde bulunamayacaklar. Bu da vergi inceleme elemanlarının incelemeyi kendiliğinden farklı konuları veya dönemleri kapsayacak şekilde genişletmelerini engellemesi açısında önemli bir gelişme olarak görülüyor.

Dolayısıyla artık farklı bir konu veya döneme ilişkin eleştiriyi gerektiren hususlar tespit edilmesi durumunda, bu durumun inceleme görevini verenlere bildirilmesi gerekecek.

Ancak görevlendirme yazısında yer alan inceleme konusuna giren tespitlerin, bu yazıda yer almayan farklı vergi türlerine ilişkin olarak da rapor yazılmasını gerektirmesi durumunda, yeni bir görevlendirme gerekmiyor.

BAŞLAMA TUTANAĞI

Vergi incelemesine “İncelemeye Başlama Tutanağı” ile başlanıyor. Tutanağın mükellef tarafından imzalandığı tarih incelemeye başlama tarihi olarak kabul ediliyor. Özellikle incelemelere getirilen yukarıdaki süre sınırlamalarından sonra bu tutanakların önemi daha da arttı. İmzalanan tutanağın bir örneği, defter ve belgeleri incelenen mükellefe veriliyor.

DEFTERLERİN ALINMASI

Mükelleflerin defter ve belgeleri yazılı olarak isteniyor ve tutanakla teslim alınıyor. Yazıda, ibraz edilecek defter ve belgeler ile 15 günden az olmamak üzere ibraz süresi ve yeri, ibraz edilmemesi halinde uygulanacak yaptırımlar belirtiliyor.

İNCELEME TUTANAKLARI

Vergi incelemesi yapmaya yetkili olanlar, inceleme esnasında vergilendirmeyle ilgili olayları ve tespitleri içeren bir tutanak (inceleme tutanağı) düzenliyorlar. Yeni yönetmelik uyarınca, mükellef talep ederse tutanağın taslak hali iki gün önceden kendisine verilebilecek. Bu düzenlemeyle, mükellefin tutanakta yer alan hususlarla ilgili itiraz ve düşüncelerini tutanağa rahatça geçirebilmesi amaçlanıyor.

Ayrıca, mükellefin inceleme sırasında eleştiri konusu yapılacak hususlarla ilgili olarak inceleme elemanına özelge (mukteza) ibraz etmesi durumunda, özelgenin de inceleme tutanağına dâhil edilmesi gerekiyor.

BİLGİ VERİLMELİ

Tutanağa göre yapılması muhtemel işlemlerin neler olduğu konusunda mükellefin bilgilendirilmesi şart. Tutanakta bu bilgilendirmenin yapıldığı hususuna yer verilmesi de gerekiyor.

Ayrıca yeni yönetmelik uyarınca, mükellefin Rapor Değerlendirme Komisyonu’nda dinlenme talebinin olup olmadığına ilişkin ifadeye de tutanakta yer verilecek. Bütün bunlardan sonra tutanağın son hali karşılıklı olarak imzalanıyor. Bir nüshasının imza edenlere verilmesi gerekiyor.

İMZALANMAZSA

Mükellef tutanağı imzalamazsa, inceleme yapan, mükellefi imzalamaya zorlayamıyor. Ancak tutanakta yer verilen tespitlerle ilgili defter ve belgelere el konuluyor. İnceleme sonucunda tarh edilen vergiler ve kesilen cezalar kesinleşinceye kadar bu defter ve belgeler mükellefe iade edilmiyor. İlgililer herhangi bir zamanda tutanakları imzalayarak defter ve belgelerini geri alabilirler. Ancak suç delili olan defter ve belgeler hiçbir şekilde iade edilmiyor.

İNCELEME RAPORU

Vergi incelemesi sonucunda, inceleme elemanları tarafından tutanakla tespit edilen hususlarla ilgili olarak “vergi inceleme raporu” düzenleniyor. Rapor, vergi kanunlarıyla ilgili kararname, tüzük, yönetmelik, genel tebliğ ve sirkülere aykırı olamıyor.

Kural olarak vergi türü ve dönemi itibarıyla ayrı ayrı vergi inceleme raporu düzenlenmesi gerekiyor. KDV, ÖTV gibi vergilendirme dönemi bir yıldan daha kısa olan vergilere ilişkin raporlar, her bir döneme ilişkin matrah ve/veya vergi farkları ayrı ayrı gösterilmek ve takvim yılı aşılmamak şartıyla tek bir rapor olarak da düzenlenebiliyor. Özel hesap dönemine tabi mükelleflerde rapor, takvim yılı yerine özel hesap dönemi dikkate alınarak düzenleniyor.

Bu raporlarda tarhiyat ve/veya ceza önerisi varsa, bunlara ilişkin tutarların herhangi bir tereddüde yer vermeyecek açıklıkta ve anlaşılır bir şekilde vergi inceleme raporlarının sonuç bölümünde gösterilmesi gerekiyor. Eleştiriyi gerektirecek herhangi bir husus tespit edilemediği durumda ise bu konu artık ilgili birim tarafından mükellefe yazı ile bildirilecek.