Ülkemizde vergi matrahının belirlenmesinde temel yöntem “beyan usulü”dür. Bu usulde mükellefler genel kural olarak, vergiye tabi işlemleri ile ilgili bütün bilgileri beyanname ile vergi dairesine bildirirler. Beyan edilen kazanç veya işlemlerin yanlış olduğuna yönelik bir tespit yapılmadığı sürece, bu beyanlar doğru olarak kabul edilir.

Vergi incelemeleri de ödenmesi gereken vergilerin doğruluğunu araştırmak, tespit etmek ve sağlamak amacıyla yapılan faaliyetler olarak tanımlanıyor. Buna göre bazı mükellefler vergi incelemesine tabi tutularak, beyanlarının doğru olup olmadığı kontrol ediliyor. Kamuda Maliye Bakanlığı’nın öncülüğünü yaptığı otomasyon sistemlerinin kullanımı ile son yıllarda incelemelerin sayısının olmasa da etkinliğinin arttığı söylenebilir.

Kural olarak vergi incelemeleri beş yıllık zamanaşımı süresi içerisinde yapılabiliyor. Bu süre içerisinde kalmak şartıyla her yıl, hatta içinde bulunulan yıl dahi incelenebilir. Bu yazımızda, vergi incelemesine başlama aşamasından rapor düzenlenmesine kadar geçen süreçte mükellef tarafından bilinmesi gereken kurallara değineceğiz.

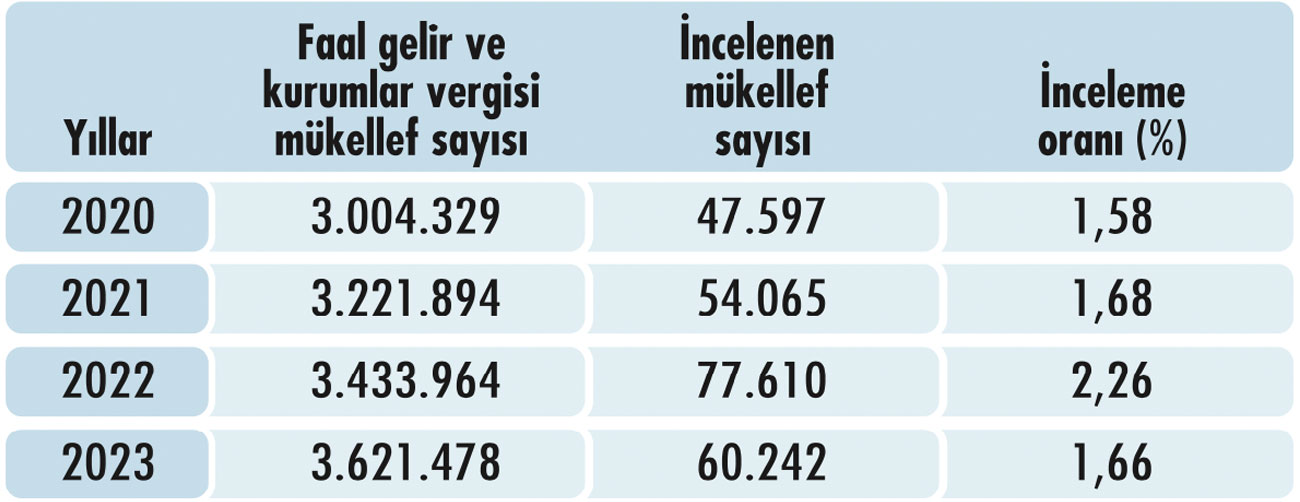

İNCELEME ORANI

Vergi Denetim Kurulu (VDK) Başkanlığının 2023 faaliyet raporunda vergi incelemesi yapmakla görevli vergi müfettişlerinin sayısının 7 bin 227 olduğu, bunlar arasında aktif olarak vergi incelemesi yapanların sayısının ise 5 bin 965 olduğu belirtiliyor. Söz konusu raporda, vergi müfettişleri tarafından incelenen mükelleflerin sayısı ve inceleme oranlarına yıllar itibarıyla aşağıdaki şekilde yer veriliyor:

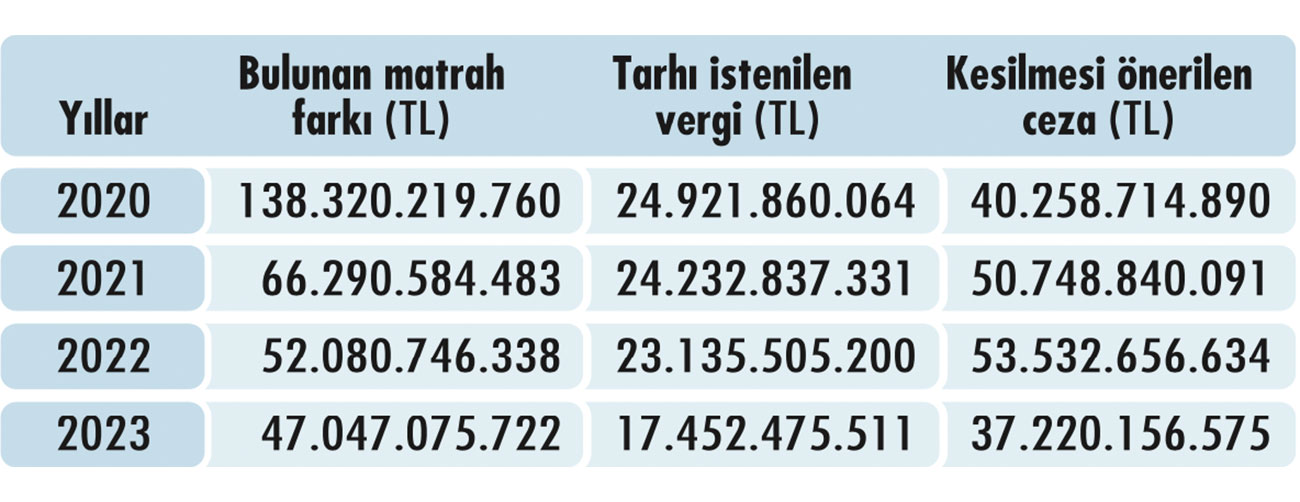

2020 ilâ 2023 yıllarına ilişkin faaliyet raporlarında, vergi icelemeleri sonucunda bulunan matrah farları, tarhı istenen vergiler ve kesilen cezalara ilişkin bilgiler de aşağıdaki şekilde yer alıyor:

Yukarıdaki tablolarda, incelenen mükellef sayısı ve inceleme oranında olduğu gibi tarh edilen vergi tutarı ve cezada da 2023 yılında bir düşüş yaşandığı göze çarpıyor. Raporda bunun temel nedeninin, 6 Şubat 2023 tarihinde Kahramanmaraş merkezli meydana gelen depremler ve 7440 sayılı Kanun kapsamında yapılan “Matrah Artırımı” olduğu belirtiliyor.

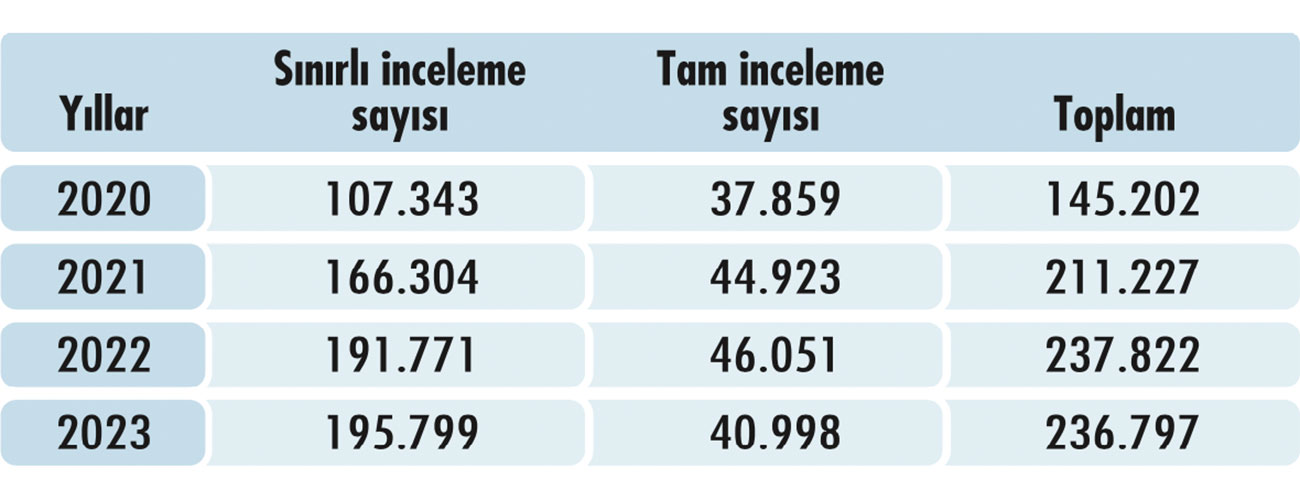

İNCELEME TÜRLERİ

Vergi incelemeleri iki şekilde yapılabiliyor. Tam ve sınırlı inceleme. Tam inceleme, bir mükellefin her türlü iş ve işlemlerinin bütün matrah unsurlarını içerecek şekilde incelenmesi olarak tanımlanabilir. Sınırlı inceleme ise tam inceleme dışında kalan vergi incelemeleri olarak tanımlanıyor. 2023 faaliyet raporunda yıllar itibarıyla sınırlı ve tam inceleme sayıları aşağıdaki şekilde yer alıyor:

İNCELEME SÜRESİ

İnceleme süresi incelemenin türüne göre değişiyor. Tam incelemede bu süre incelemeye başlanıldığı tarihten itibaren en fazla bir yıl, sınırlı incelemede en fazla altı ay

olabiliyor. Katma değer vergisi iade incelemelerinde ise bu sürenin en fazla üç ay olacağı hükmü mevcut. İncelemelerin bu süreler içinde bitirilmesi gerekiyor.

İnceleme yetkisi olanlar, incelemenin söz konusu sürelerde bitirilemeyeceğini anlarlarsa, gerekçeli bir yazı ile bağlı oldukları birimden ek süre talep edebiliyorlar. Bu başvurunun inceleme süresinin bitiminden en geç 10 gün önce yapılması gerekiyor. Bu talep ilgili birim tarafından değerlendirildikten sonra, tam ve sınırlı incelemelerde altı ayı, KDV iade incelemelerinde ise iki ayı geçmemek üzere ek süre verilebiliyor.

İNCELEMENİN YAPILACAĞI YER

Vergi incelemeleri esas itibarıyla dairede yapılır. Ancak mükellef ve vergi sorumlusunun yazılı olarak talepte bulunması ve iş yerinin müsait olduğunun tespit edilmesi halinde, inceleme iş yerinde de yapılabiliyor.

İNCELEMEYE BAŞLAMA

Vergi incelemesine, “İncelemeye Başlama Bildirimi” ile başlanıyor. İnceleme yapacak olan kişi tarafından düzenlenen bu bildirimin bir örneğinin inceleme yapılan kişiye verilmesi, bir örneğinin bağlı bulunduğu inceleme ve denetim birimine, bir örneğinin de mükellefin bağlı olduğu vergi dairesine gönderilmesi gerekiyor. İncelemeye başlama tarihi olarak bu bildiriminin düzenlendiği tarih kabul ediliyor.

DEFTERLERİN ALINMASI

Mükelleflerin defter ve belgeleri yazılı olarak isteniyor ve tutanakla teslim alınıyor. Yazıda, ibraz edilecek defter ve belgeler ile 15 günden az olmamak üzere ibraz süresi ve yeri, ibraz edilmemesi halinde uygulanacak yaptırımlar yer alıyor.

Elektronik olarak tutulan defterler ve belgelerin ise Maliye Bakanlığı tarafından oluşturulan sistemi kullanmak suretiyle elektronik ortamda ibraz edilmesi gerekiyor.

İNCELEME TUTANAKLARI

Vergi incelemesi yapmaya yetkili olanlar, inceleme esnasında vergilendirmeyle ilgili olayları ve tespitleri içeren bir tutanak (inceleme tutanağı) düzenliyorlar. Mükellef talep ederse tutanağın taslak hali iki gün önceden kendisine verilebiliyor. Bu uygulama, mükellefin tutanakta yer alan hususlarla ilgili itiraz ve düşüncelerini tutanağa rahatça geçirebilmesi amacıyla yapılıyor.

Ayrıca, mükellefin inceleme sırasında eleştiri konusu yapılacak hususlarla ilgili, inceleme elemanına özelge (mukteza) ibraz etmesi durumunda, özelgenin de inceleme tutanağına dâhil edilmesi gerekiyor.

BİLGİ VERİLMELİ

Tutanağa göre yapılması muhtemel işlemlerin neler olduğu konusunda mükellefin bilgilendirilmesi şart. Tutanakta bu bilgilendirmenin yapıldığı hususuna yer verilmesi de gerekiyor. Mükellefin Rapor Değerlendirme Komisyonu’nda dinlenme talebinin olup olmadığına ilişkin ifade de tutanakta yer almalı. Bütün bunlardan sonra tutanağın son hali karşılıklı olarak imzalanıyor. Bir nüshasının imza edenlere verilmesi gerekiyor.

İMZALANMAZSA NE OLUR?

Mükellef tutanağı imzalamazsa, inceleme yapan, mükellefi imzalamaya zorlayamıyor. Ancak tutanakta yer verilen tespitlerle ilgili defter ve belgelere el konuluyor. İnceleme sonucunda tarh edilen vergiler ve kesilen cezalar kesinleşinceye kadar bu defter ve belgeler mükellefe iade edilmiyor. Ancak ilgililer herhangi bir zamanda tutanağı imzalarlarsa defter ve belgelerini geri alabilirler. Suç delili olan defter ve belgeler ise hiçbir şekilde iade edilmiyor.

İNCELEME RAPORU

Vergi incelemesi sonucunda, vergi müfettişleri tarafından tutanakla tespit edilen hususlarla ilgili olarak “vergi inceleme raporu” düzenleniyor. Vergi kanunlarıyla ilgili Cumhurbaşkanı Kararı, yönetmelik, genel tebliğ ve sirkülere aykırı rapor yazılamıyor.

Kural olarak vergi türü ve dönemi itibarıyla ayrı ayrı vergi inceleme raporu düzenlenmesi gerekiyor. KDV, ÖTV gibi vergilendirme dönemi bir yıldan daha kısa olan vergilere ilişkin raporlar, her bir döneme ilişkin matrah ve/veya vergi farkları ayrı ayrı gösterilmek ve takvim yılı aşılmamak şartıyla tek bir rapor olarak da düzenlenebiliyor. Özel hesap dönemine tabi mükelleflerde rapor, takvim yılı yerine özel hesap dönemi dikkate alınarak düzenleniyor. Raporlarda tarhiyat ve/veya ceza önerisi varsa, bunlara ilişkin tutarların herhangi bir tereddüde yer vermeyecek açıklıkta ve anlaşılır bir şekilde vergi inceleme raporlarının sonuç bölümünde gösterilmesi gerekiyor. Eleştiriyi gerektirecek herhangi bir husus tespit edilemediği durumda ise bu konu ilgili birim tarafından mükellefe yazı ile bildiriliyor.