20 Şubat – 05 Mart 2022 tarihli sayıdan

ABD Merkez Bankası'ndan (FED) gelen şahin sinyallerle yara alan küresel risk iştahı, Rusya'nın Ukrayna'ya saldıracağı korkusuyla iyice bozuldu.

Dünya borsalarında satışlar yaşanırken altın, gelişmiş ülke devlet tahvilleri gibi emin liman yatırım araçlarına yönelme hızlanıyor. Bu gelişmeler Türkiye piyasalarını da etkilerken yurtiçinde özellikle 2021 yılsonu bilançoları takip ediliyor.

2021 yılı net kârlarının gelmesiyle şirketlerin 2022'de dağıtabilecekleri temettülere ilişkin beklentiler de oluşmaya başladı. Temettü (kâr payı), bir şirketin yıllık faaliyeti süresince elde ettiği net dönem kârı üzerinden (yasal karşılıklar çıkarıldıktan sonraki dağıtılabilir kâr) şirket ortaklarının pay alma hakkı anlamına geliyor.

Tabloları görmek için görsellere tıklayın.

Temettü oranı ise şirketin kâr payı olarak dağıttığı toplam tutarın ilgili dönemde elde edilen toplam kârın yüzde kaçına karşılık geldiğini gösteriyor. Şirketlerden temettü politikalarıyla ilgili açıklamalar da yavaş yavaş gelirken özellikle mart ayında temettüyle ilgili bilgilendirmelerin sıklığı artacak. Borsa ve temettü yatırımcılarının dikkati de bu açıklamalarda olacak.

34 ŞAMPİYON HİSSE

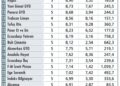

Biz de buradan hareketle temettüyle ilgili detaylı bir araştırma yaptık. 2017-2021 arasındaki beş yıllık dönemde en az dört defa temettü ödemesi yapan ve brüt temettüler üzerinden hesaplanan son beş yıldaki ortalama temettü verimliliği yüzde 5 ve üzerinde olan şirketleri listeledik.

Bu inceleme sonucunda da 34 hisseye ulaştık. Tablonun; bu şirketlerin 2021 kârlarından da aynı oranda temettü dağıtacakları anlamına gelmediğini, bu hisselerin kârlarını yatırımcılarıyla paylaşma kültürleri olduğunu göstererek temettü konusunda beklenti yarattığını da not edelim.

Getiriler, hissenin potansiyelini göstermesi açısından önemli olduğu için tablomuzda 34 hissenin beş yıllık getirilerine de yer verdik. Son beş yılda 34 temettü hissesinin ortalama getirisi yüzde 718 oldu. Aynı dönemde BİST-100'ün yüzde 137,7, BİST-TÜM Endeksi'nin yüzde 162,1 getiri elde ettiği görülüyor.

Yine bu beş yılda gram altının getirisi yüzde 500, doların getirisi yüzde 277,1, Euro'nun getirisi yüzde 306,2 olarak gerçekleşti. Kısaca; 34 temettü hissesi borsadan, gram altından, dolardan ve Euro'dan daha çok kazandırdı.

DİKKAT EDİLECEK NOKTALAR

- Şirketlerin yıllık kârlarının belirlenmesinin ardından olağan genel kurulları mart-haziran döneminde gerçekleştirilecek. Gedik Yatırım Yatırım Danışmanlığı Müdür Yardımcısı Onurcan Bal; önceki yıllarda, genel kurul döneminde temettü potansiyeli bulunan ve yüksek olan şirket paylarının görece daha pozitif seyir izlediğini söylüyor.

- Bal; TL'yi özendirme paketi kapsamında temettü stopaj oranının yüzde 15'ten yüzde 10'a düşürülmesinin temettü verimliliği yüksek şirketlere ilgiyi artırabileceğini de öngörüyor. Onurcan Bal, şirketin kârını yatırımcılarıyla paylaşmasının ve yüksek temettü verimine sahip olmasının o şirketi daha tercih edilebilir kıldığına değiniyor.

- "İstikrarlı ve yüksek temettü verimi, şirketin kâr elde ettiği ve faaliyetlerinin olumlu seyrettiği anlamına geliyor" diyen Bal; güçlü finansal görünümün ve olumlu beklentilerin hisse performansını destekleyeceğinin de altını çiziyor.

- Peki, temettü yatırımcılığında neye dikkat edilmeli? Onurcan Bal'a göre; temettü dağıtımından önce hisseyi alıp dağıtımdan sonra satmak gibi kısa vadeli strateji sağlıklı değil. Bal; dağıtılan temettü-nün hisse fiyatından çıkarılması ve çıkarılan tutarın içinde kâr payı stopajının bulunması nedeniyle, kısa vadeli yatırımcı açısından spekülatif getiriler dışında getirinin olmayacağı üzerinde duruyor.

- Uzun vadeli yatırım açısından temettünün büyük önem arz ettiğini söyleyen Onurcan Bal, şöyle konuşuyor: "Uzun vadeli yatırımcı açısından yüzde 10 temettü verimliliği olan bir şirkete yatırılan tutar yaklaşık 10 yıl içinde temettü olarak geri alınır.

- Yıllar içinde elde edilen temettü gelirinin hisseye yeniden yatırım olarak kullanılması ise hisse sayısının artmasına ve artan ortaklık oranına bağlı olarak izleyen yıllarda daha fazla temettü geliri sağlanmasına olanak tanır."

ÖNE ÇIKAN ŞİRKETLER

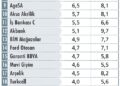

İntegral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer; son beş yılda yüksek temettü verimiyle temettü ödeyen şirketleri; İş Yatırım Ortaklığı, Pergamon, Vestel Beyaz Eşya, İskenderun Demir Çelik, İş Yatırım, Erdemir, AG Anadolu Grubu Holding ve Alkim Kimya olarak sıralıyor.

Yalçınkaya Özer; bu yıl en yüksek temettü verimini ise yüzde 12 ile Erdemir, yüzde 8,6 ile Türk Traktör, yüzde 6,6 ile Turkcell, yüzde 6 ile Ülker, yüzde 5,5 ile BİM ve yüzde 5,4 ile İş Yatırım'dan beliyor.

Bu listenin Anadolu Efes, Otokar, Ford Otosan, Arçelik, Doğuş Otomotiv, Enka ve Tofaş olarak devam ettiğini kaydeden Seda Yalçınkaya Özer, bu şirketlerden de yüzde 3 ve üzerinde temettü verimi öngörüyor.

Ahlatcı Yatırım Araştırma Uzman Yardımcısı Uğurcan Kaya; temettü gelirinden elde edilecek nakit akışının özellikle uzun vadeli yatırım yapan ve/veya 'temettü emeklisi' olmak isteyen yatırımcılar için önemli olduğu görüşünde.

Temettü hisseleri arasından BİM, Erdemir, Ford Otosan, Koç Holding ve Turkcell'i beğenen Kaya, bu hisselerin BİST Temettü 25 Endeksi'nde olmaları dolayısıyla pozitif ayrıştıklarına da dikkat çekiyor.

Uğurcan Kaya; "Bu hisseleri; istikrarlı bir operasyon yapısına sahip olmaları, uzun yıllar düzenli şekilde temettü ödemeleri ve şirket hakkında geleceğe yönelik olumlu beklentilerimiz nedeniyle tercih ediyoruz" diyor.

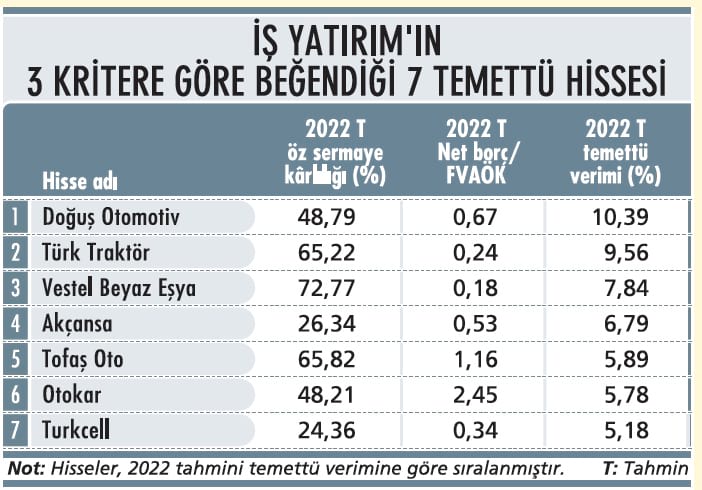

EN AZ YÜZDE 5 TEMETTÜ VERİMİ BEKLENEN, ÖZ SERMAYE KÂRLILIĞI YÜKSEK, BORÇLULUK ORANI MAKUL ŞİRKETLER HANGİLERİ?

TEMETTÜ VERİMİ

Şirketin piyasa değerine kıyasla ne kadar temettü dağıttığını ya da hisse başına alınan temettünün hisse fiyatının ne kadarına karşılık geldiğini gösteriyor. Temettü geliri, hisse için sermaye kazancına ek getiri olarak önem arz ediyor. Son yıllarda Türk yatırımcısının da temettü veren hisselere odaklanarak orta ve uzun vade için yatırımlarını şekillendirmeye başladığı görülüyor.

NET BORÇ/FVAÖK GÖSTERGESİ

Gelirin değişmediği bir senaryoda şirketin borcunu kaç yılda ödeyebileceğini gösteren bu rasyoda; genel kabul görmüş rakamlar 0 ile 2 veya en fazla 3 gibi bir oranın makul olabileceğine işaret ediyor. Rakamın 3 ve üstüne çıktıkça şirketin borç yüküyle ilgili riskin arttığı kaydediliyor.

ÖZ SERMAYE KÂRLILIĞI

Öz kaynaklardan ne oranda kâr edildiğini, etkin bir kârlılık oranı yakalayıp yakalayamadığını ortaya koyuyor. Mevduatın üzerinde olmasının mevcut enflasyonist ortamda birikimlerin mevduattan daha iyi değerlendirildiğine işaret ettiği belirtiliyor.

Yüksek olmasının iyi bir gösterge olduğu ifade ediliyor. İş Yatırım da borsada işlem gören şirketlerden takip listesinde yer alanlar içinde; temettü, net borç/FVAÖK ve öz sermaye kârlılık tahminleri incelendiğinde yatırımcılar için pozitif getiri elde etme olanağı yüksek olan şirketlerin listesini yaptı.

İş Yatırım'ın en az yüzde 20 öz sermaye kârlılığı, en az yüzde 5 temettü verimi beklediği ve borç kaldıracı en fazla 3 olan şirketler; Doğuş Otomotiv, Türk Traktör, Vestel Beyaz Eşya, Akçansa, Tofaş Oto, Otokar ve Turkcell olarak sıralanıyor.

KÂR DAĞITIM SÜRECİ NASIL İŞLER?

- Yıl sonu finansal tablolarının yayınlanmasıyla, şirketin dağıtabilecek kârının olup olmadığı görülür.

- Yılın kârla kapanması durumunda, finansal sonuçların yayınlanmasından bir süre sonra şirket yönetim kurulu tarafından dağıtılabilir kârın ne şekilde değerlendirileceğine yönelik bir teklif yapılır.

- Yılın kâr yerine zararla kapanması durumunda, genellikle, ilgili döneme ait bir kâr dağıtımı söz konusu olmaz.

- Yönetim kurulunun kâr payına ilişkin yaptığı teklifi gerçekleştirilen Olağan Genel Kurul'da görüşülür ve karara bağlanır.

- Kâr payı dağıtımı nakden ya da hisse olarak karar verilen tarihte peşin ya da taksitli olarak ödenir.