CEREN ORAL

coral@ekonomist.com.tr

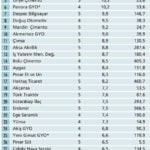

Ekonomist olarak biz de hem 2017'nin son çeyreğine ait bilanço öngörülerini hem de temettüyle ilgili beklentileri analiz ettik. Yaptığımız araştırmada; son beş yılda en az dört kez düzenli temettü veren ve yüksek temettü verimliliği elde eden 69 hisseye ulaştık.

Tabloları görmek için görsellere tıklayın.

Bu hisselerin beş yıllık performanslarını incelendiğimizde ise 54'ünün BİST-100'ün yüzde 47'lik getirisinin üzerinde getiri sağladığını gördük.

Kısacası, bu hisseler hem temettü hem de hisse performansı açısından yatırımcılarını sevindirdi. Ayrıca 2018'de aracı kurumların yüksek temettü beklentisiyle 'al' önerisi verdiği hisseleri de araştırdık.

2016'da piyasalar; öngörülemeyen gelişmelerin, risklerin ve kaygı uyandırıcı belirsizliklerin etkisinde kaldı ve buna bağlı olarak BİST-100 Endeksi, 2016'yı sadece yüzde 9 getiriyle kapattı. 2017 yılı ise BÎST-100'ün dalgalanma dönemleriyle beraber tarihi zirve seviyelerini yenilediği bir yıl oldu.

2017'yi, 115.333 seviyesindeki zirve kapanışla ve yüzde 48 getiriyle geride bırakan BÎST-100'ün bu performansı, hisse performanslarının dikkat çekici şekilde iyileşmesini de sağladı.

Endeks, 2018'e 117.524 seviyesindeki yeni rekoruyla başlarken geçen hafta ise rekorunu tazeledi ve 120.702'yi gördü. Küresel risk iştahına duyarlı Türkiye varlıkları, dünya borsalarındaki yükselişten payına düşeni alıyor ve endeksteki olumlu seyir sürüyor. Bu noktada, Suriye'nin Afrin bölgesine yapılan sınır ötesi askeri operasyon ise önemli bir jeopolitik risk olarak takip ediliyor. Önümüzdeki süreçte söz konusu operasyona dair gelişmelerin piyasalara etkisi önem arz edecek.

TEMETTÜ YATIRIMCILIĞI

Böyle bir dönemde yatırımcılar açısından karar aşaması da oldukça kritik bir hal alıyor. BİST'in yönünü yukarı çevirdiği ve hisselerde yükselişin beklendiği bu süreçte, hisse seçimleri daha da önem kazanıyor.

Bu noktada özellikle şirket bilançoları, hisse performansı üzerindeki etkisi nedeniyle dikkatle takip ediliyor. 2017 yıl sonuna ait finansal sonuçların açıklanmasına da az zaman kaldı. Yıl sonu bilanço dönemi, temettü (kâr payı) veren şirketlerin potansiyelinin de oluştuğu dönem olması nedeniyle oldukça önemli.

Yıl sonu bilançosunu açıklayan şirketler, bu dönemde genel kurul toplantısını yapıyor. Bu toplantıda şirketin genel kurulu, yıllık şirket kârından temettü dağıtılıp dağıtılmayacağı, dağıtılırsa oranının ne olacağı hususlarında karar alıyor ya da yönetim kuruluna yetki veriyor. Temettü dağıtım zamanları ise şirketten şirkete değişebiliyor. Ancak genellikle mayıs ayının

sonuna kadar temettü tarihleri belirleniyor, haziran ayının sonuna kadar dağıtım yapılıyor. Bazı şirketlerin temettülerini taksitlendirerek dağıtabildiğini ve bu sürenin değişme olasılığı olduğunu da belirtelim.

69 'ŞAMPİYON' HİSSE

Biz de temettüye ilişkin kapsamlı bir araştırma yaptık. Son beş yıllık dönemde en az dört defa temettü ödemesi yapmış olan ve temettü verimleri yüzde 3'ün üzerinde yer alan şirketleri listeledik ve 69 şirkete ulaştık.

Tabloda aynı zamanda şirketlerin 31.12.2012 kapanışından 31.12.2017 kapanışına kadar geçen beş yıllık süredeki getirilerine de yer verdik. Bu şirket hisselerinin beş yıllık süreçte ortalama getirileri yüzde 153,2 olurken, BİST-Temettü 25 Endeksi'nin getirisi ise yüzde 91,6 olarak gerçekleşti.

Aynı dönemde dolar yüzde 112, Euro yüzde 92, gram altın yüzde 64, mevduat yüzde 55, BİST-100 Endeksi ise yüzde 47 getiri sağladı. Böylece temettü hisseleri yüzde 153,2'lik getirisiyle tüm yatırım araçlarını geride bırakarak kazançta da şampiyon olmayı başardı.

Listelediğimiz 69 hissenin beş yıllık performanslarını incelendiğimizde ise 54'ünün BİST-100'ün yüzde 47'lik getirisinin üzerinde getiri sağladığını da görüyoruz. Bu sonuç, bu hisselerin hem temettü hem de hisse performansı açısından başarı elde ettiğini ve yatırımcılarını sevindirdiğini gösteriyor.

Söz konusu hisseler arasında Erdemir, Ege Endüstri, Hektaş Ticaret, Soda Sanayi, Bolu Çimento, Politeknik Metal Sanayi, Vestel Beyaz Eşya, Erbosan ve Tofaş Oto, elde ettiği yüzde 300'ün üzerindeki getirisiyle özellikle dikkat çekiyor. Bu şirketlerin önceki yıllarda temettü ödemesi yapmış olması 2017 yılı kârlarından da aynı oranda temettü dağıtacakları anlamına gelmese de kârlarını yatırımcılarıyla paylaşma kültürleri olduğunu gösteriyor.

NASIL FAYDALANIRSINIZ?

Peki, yatırımcı temettüden nasıl yararlanabilir? Öncelikle yatırımcı, temettüye hak kazanmak için söz konusu hisse senedine sahip olmak zorunda. Şirket hissesini temettü ödeme gününden bir gün önce dahi portföyüne katan yatırımcının temettü ödemesi alabilmesi mümkün oluyor.

Ancak uzmanlar; temettü yatırımcılığının uzun vadeli bir yatırım süreci olduğuna dikkat çekiyor. Uzun vadeli düşünerek, oluşan temettü beklentilerini erken satın alarak ve gerekli analizleri temettü dönemi başlamadan yaparak hisse biriktiren yatırımcıların çok daha fazla fayda sağlayabileceği belirtiliyor.

DİKKAT EDİLECEK NOKTALAR

Şirketlerin temettü politikası, temettü yatırımcılığında en önemli noktalardan birini oluşturuyor. Bir şirketin istikrarlı şekilde temettü vermesi, o şirketin istisnai durumlar dışında düzenli ve önemli oranda kâr elde edebildiğini gösteriyor. Çünkü kâr etmeyen şirketler, temettü ödeyemiyor.

Kârlılık tarafında başarılı olan şirketlerin belirli bir cirosal büyüklüğe ve sektöründe önemli bir pazar payına ulaşmış olduğunu da göz önüne almakta fayda var. Bu da söz konusu şirket hisselerini, yatırımcılar nezdinde potansiyel vadeden hisseler arasında sokuyor ve bu hisseler yatırımcıların en çok takip ettiği hisseler oluyor. Genelde kârlılıkta sıkıntı yaşayan ve sermayeye ihtiyacı olan şirketler ise temettü ödemesi yapmıyor.

Yatırım kararında bir diğer önemli husus ise temettü verimliliği. Temettü politikasının düzenli olmasının yanı sıra şirketin hisse senedi fiyatına göre ödediği temettü miktarı da hisse tercihlerinde kritik rol oynuyor. Temettü verimliliği yüksek hisseler, güvenilirlik noktasında bir adım öne geçerek portföylerde yer bulabiliyor.

ÖNE ÇIKACAK ŞİRKETLER

Integral Menkul Değerler Araştırma Direktörü Tuncay Turşucu, incelemeleri sonucunda son beş yılda düzenli temettü ödemesi yapmış ve yüksek temettü verimi elde etmiş hisseleri; İş Yatırım, Adana Çimento (A,) Mardin Çimento, Ünye Çimento, Çimsa, Bolu Çimento, Çelebi Hava Servisi, Tüpraş, Türk Traktör, Hektaş, Pınar Et ve Un olarak sıralıyor.

Turşucu, 2018'de ise özellikle Petkim, Tüpraş ve Türk Telekom'dan yüksek temettü performansı bekliyor. Temettü ödeyen şirketlerin genellikle büyüyen, iyi yönetilen şirketler olduğuna dikkat çeken Tuncay Turşucu, bu nedenle bu hisselere portföylerde uzun vadede yer verilebileceğini kaydediyor.

Yatırım Finansman Araştırma Müdürü Erol Danış, yatırımcılara şubat ayı başında başlayacak olan 2017 yılı son çeyrek bilanço döneminde yüksek temettü verme potansiyeli oluşacak şirketlere odaklanmalarını öneriyor.

2018'de Yatırım Finansman'ın araştırma takibinde yer alan hisselerin ortalama temettü getirisinin yüzde 4 olmasını bekleyen Danış, bu oranın konsensüs beklentisiyle büyük ölçüde uyuştuğunu belirtiyor. Erol Danış, şöyle devam ediyor: "Çimento şirketlerinden Bolu Çimento, Adana Çimento A, Çimsa, Mardin Çimento, Akçansa ile İndeks Bilgisayar, Tüp-raş, Erdemir, Petkim, Türk Telekom'un bu yıl yüksek temettü getirileriyle öne çıkacağını öngörüyoruz.

Emlak GYO, Teknosa ve Halkbank'ta temettü getiri beklentimiz piyasa beklentisinden daha düşük bir seviyede bulunuyor. Erdemir, Türk Telekom ve Ford Otosan'da ise piyasa beklentisinden daha yüksek temettü getirisi öngörümüz var."

VERİM, FİYATA YANSIYOR

Yüksek temettü verimi kaydeden şirket hisseleri, temettü dağıtım kararlarının verildiği ve temettü dağıtımının gerçekleştiği yılın ilk altı aylık döneminde fiyat bazında da başarılı performans sergiliyor. Temettü veriminin fiyatlara yansıması, bu hisselerdeki beklentileri de artırıyor.

Gedik Yatırım Yatırım Danışmanlığı Müdürü Üzeyir Doğan, 2018'de yüksek temettü verimiyle öne çıkmasını beklediği hisseler arasında; Tüpraş, Sarkuysan Elektrolitik, Erdemir, Tekfen, Türk Telekom, Ege Seramik, TAV Havalimanları, Aygaz, Aksa Akrilik, Alkim Kimya, Ford Otosan, Enka İnşaat, Ege Endüstri, Anadolu Hayat ve Soda Sanayi'yi gösteriyor.

"Önceki dönemleri incelendiğimizde yüksek temettü verimine ek olarak bu hisselerin fiyatlarının temettü dönemi olan ocak-mayıs sürecinde yükseliş gösterdiğini görüyoruz" diyen Doğan, bu hisselerin fiyat performansıyla da ön plana çıkmasını bekliyor.

Üzeyir Doğan, temettü verimi yüksek ve her yıl düzenli temettü veren şirketlerin yatırım noktasında kısa vadeli değil, orta-uzun vadeli değerlendirilmesi gerektiğinin de altını çiziyor. Doğan, "Yatırım kararlarında, temettü ödemesi ve verimliliğinden önce finansal açıdan başarılı performans sergilemesi beklenen şirketlere öncelik verilmeli" uyarısında da bulunuyor.

BİR ADIM ÖNDELER

Işık FX Araştırma Uzmanı Remzi Burak Yunuscular, hem düzenli temettü verimiyle hem de fiyat performansıyla bir adım önde görünen hisseleri; Despec Bilgisayar, Ford Otosan, Erdemir, Bolu Çimento, Turkcell, Asel-san, Petkim, Türk Traktör, Indeks Bilgisayar ve Tüpraş olarak işaret ediyor. Yunuscular, bu hisselerinin yatırımcının güvenini kazanarak yüksek prestije sahip olduğunu da sözlerine ekliyor.

SON ÇEYREK BİLANÇOLARI

Vadettiği yüksek temettü verimliliğiyle dikkat çeken hisseler böyle sıralanırken, dağıtılacak temettünün oranını belirleyen en önemli kriterin şirketlerin yıl sonu kârları olduğunu da unutmamak gerekiyor. Bu nedenle 2017'nin son çeyreğine ait bilançolara dair beklentiler de önem arz ediyor.

Kapital Yatırım Araştırma Müdür Yardımcısı Enver Erkan, bankaların yıllık kâr rakamlarında çift haneli büyüme bekliyor. Erkan; mobil data kullanımının ve kullanıcı sayısının arttığı telekom, stratejik öneme sahip savunma, ihracat girdisi sağlayan otomotiv ve dayanıklı tüketim sektörü şirketleri için de yine başarılı kâr ve satış geliri öngörüyor. Dolayısıyla bu sektör şirketlerinin temettüde de öne çıkabileceğini kaydediyor.

Yapı Kredi Yatırım analistleri ise 2017 yıl sonunda net kâr tarafında bankaların yüzde 27, banka dışı şirketlerin yüzde 79'luk büyüme kaydettikleri tahmininde bulunuyor. Banka dışı tarafta özellikle havacılık şirketlerinin yüzde 703'luk kâr büyümesi elde ettiğini öngören bu kurumun analistlerine göre; 2017'yi perakende şirketleri yüzde 243, telekom şirketleri yüzde 238, enerji şirketleri ise yüzde 98 net kâr büyümesiyle geride bıraktı.

TEMETTÜ NEDİR?

Temettü; bir şirketin bir yıllık faaliyet dönemi sonucunda elde ettiği net dönem kârı üzerinden pay sahiplerine dağıttığı kâr payıdır. Bu pay, net dönem kârından yasal karşılıklar ayrıldıktan sonra dağıtılır.

Borsada işlem gören şirketlerde kâr payı; nakit olarak yatırımcılara ödeme ve/veya bedelsiz sermaye artırımına dâhil edilen yatırımcılara bunun karşılığında yeni hisse pay senedi verme şeklinde dağıtılabilir.

Temettü, her bir ortağın sahip olduğu hisse senedi miktarına göre belirlenir. Her ortak, hisse senedi miktarına göre temettü payı alabilir. Örneğin, hisse başına net 1 TL temettü dağıtılıyorsa 500 adet hisse senedi olan kişi 500 TL alırken, 100 adet hisse senedi olan kişi 100 TL alır.

TEMETTÜ VERİMLİLİĞİ NEDİR?

Temettü verimi; bir şirketin hisse senedi fiyatına göre ne kadar temettü ödediğini gösteren orandır. 'Hisse başı ödenen temettü/hisse senedi fiyatı' veya 'toplam ödenen temettü/şirketin piyasa değeri' formülleriyle temettü verimi hesaplanabilir.

Temettü verimi hesaplarken dikkat edilmesi gereken en önemli nokta, hisse senedi fiyatı olarak borsadaki güncel fiyatın değil, yatırımcının maliyetini oluşturan, yani yatırımcının hisse senedini satın aldığı fiyatın kullanılmasıdır. Hesaplama sonucunda çıkan oran, yatırımcının temet- tülerden yıllık yüzde kaç getiri elde edeceğini gösterir.

Bu oran ne kadar yüksekse, yatırımcı için o kadar iyi bir tablo ortaya çıkar. Çünkü bu oranın nakit akışıyla doğrudan ilişkisi bulunur. Örneğin, 100 TL'lik bir portföyde yüzde 5 temettü verimi; brüt 5 TL'nin her yıl nakit olarak yatırımcıya dönmesi anlamına gelir.

AHLATCI YATIRIM IN ÖNERDİĞİ HİSSELER

ÇİMSA

Özellikle temettü verimliliği göz önüne alındığında düzenli olarak temettü dağıtımı gerçekleştiren Çimsa, son dört yılda yaklaşık yüzde 10 temettü verimliliği yakaladı. 2017 yıl sonu finansallarına dair beklentilerimiz ışığında, şirketin aynı oranda temettü verimliliği yakalayacağı ve hisse başına yaklaşık 1,5 TL temettü dağıtılacağı öngörümüzü koruyoruz. Çimsa için yüzde 6 yükseliş potansiyeliyle 15 TL hedef fiyatımız var.

İNDEKS BİLGİSAYAR

Düzenli temettü ödemesi yapıyor. 2017 yıl sonu bilanço tahminlerimize göre, yaklaşık yüzde 8 temettü verimi ve hisse başına 0,95 TL temettü dağıtılmasını bekliyoruz. Özellikle son üç yılda hisse başına temettü ödemesini net kâr büyümesiyle arttıran İndeks Bilgisayar için hedef fiyatımızı yüzde 5 artış potansiyeliyle 12,70 TL olarak korumaya devam ediyoruz.

İNTEGRAL MENKUL DEĞERLERİN ÖNERDİĞİ HİSSELER

PETKİM

Temettü verimi çok yüksek olmasa da düzenli şekilde temettü ödüyor. 2017'yi güçlü kârlılıkla kapatacağını düşünüyoruz. Bu nedenle temettü veriminin de yüksek olacağını öngörüyoruz. Petkim için hedef fiyatımız 7 TL.

TÜPRAŞ

2017'nin dokuz aylık döneminde oldukça iyi kârlılık elde etti. Bu performansın 2017 yıl sonu bilanço-

sunda da devam edeceğini ve yüksek temettü verimi elde edeceğini tahmin ediyoruz. Tüpraş'ta hedef fiyatımız 135 TL seviyelerinde.

TÜRK TELEKOM

Hisse, temettü verimi yüksek hisseler arasında yer alıyor. Türk Telekom'da hedef fiyatımızı 7,91 TL olarak belirliyoruz.

GLOBAL MENKUL DEĞERLER İN ÖNERDİĞİ HİSSELER

ERDEMİR

Ürün fiyatı-girdi maliyetleri makasındaki genişleme, marjlara olumlu etki yapıyor. Dolar bazlı net nakit pozisyonunu önemli destek sağlıyor. TL'nin dolar karşısında değer kayıpları, operasyonel performansı olumlu etkiliyor. Temettü verimliliğiyle de beğendiğimiz Erdemir'in bu yıl yüzde 8,9 oranında temettü getirisi elde edeceğini öngörüyoruz. 12 aylık hedef fiyatımız 11,91 TL.

PETKİM

Ürün fiyatları-nafta spread'lerindeki artış trendinin marjlara olumlu katkı yapmasını bekliyoruz. Satış gelirleri dolar bazlı ve maliyetlerinin sadece yüzde 15'i TL bazlı olduğundan, dolar karşısında zayıflayan TL, Petkim'in kârlılığı üzerinde pozitif etkiye sahip. Bu yıl yüzde 5,3 temettü getirisi sağlayacağını düşündüğümüz Petkim için 12 aylık hedef fiyatımızı 9,10 TL olarak belirliyoruz.

TEKFEN HOLDİNG

İnşaat taahhüt işleriyle, nakit yaratmada ve net nakit pozisyonunda kayda değer iyileşme var. Dolar bazlı gelir, döviz bazlı nakit pozisyonunu destekliyor. Temettü verimiyle de öne çıkan Tekfen, bu yıl yüzde 4,9'luk temettü getirisi elde edebilir. 12 aylık hedef fiyatımız 17,17 TL.

TURKCELL

Ortaklık sorununun geride kalması ve temettü dağıtımının devam etmeye eğilimli olmasıyla öneri listemizde yer bulan Turkcell'de 2018 temettü getirisi tahminimiz yüzde 10,3. Hisse için 17,54 TL seviyesinde 12 aylık hedef fiyatımız var.

TÜPRAŞ

Yüksek kapasite kullanım oranıyla gelen güçlü satış hacmi ve artan ürün fiyatları, kârlılığı destekliyor. Yüzde 7,1'lik temettü getirisi beklediğimiz Tüpraş için 12 aylık hedef fiyatımız 150,20 TL.

YATIRIM FİNANSMANIN ÖNERDİĞİ HİSSELER

ÇİMENTO ŞİRKETLERİ

2017'deki zayıf faaliyet kârlılığına rağmen, çimento şirketlerinin temettü getirisiyle ön plana çıkan hisseler arasında yer almasını bekliyoruz. Temettü verimi beklentilerimiz; Bolu Çimento'da yüzde 11,6, Adana Çimento A'da yüzde 10,6, Çimsa'da yüzde 9,3, Mardin Çimento'da yüzde 8,4 ve Akçansa'da yüzde 7,1.

ERDEMİR

Erdemir'in 2018'in ikinci çeyreğinde hisse başına 0,92 TL nakit temettü dağıtmasını ve 9,1 temettü verimi elde etmesini öngörüyoruz.

INDEKS BİLGİSAYAR

Gayrimenkul projesini tamamlamasıyla şirketten yüzde 10 temettü verimiyle güçlü temettü dağıtımı yapmasını bekliyoruz.

PETKİM

Gelişmiş nakit akışı profili ve güçlü kâr performansına inanıyoruz. Petkim'in hisse başına temettüsünün yüzde 8,1 temettü verimiyle 0,68 TL olmasını bekliyoruz.

TÜPRAŞ

Tüpraş'ın 2017 yıl sonu finansal sonuçları tahminlerine dayanarak hisse başına temettü olarak 11,94 TL dağıtacağını düşünüyoruz. Buna bağlı olarak temettü verimi beklentimiz ise yüzde 9,7 seviyesinde bulunuyor.

IŞIK FX'İN ÖNERDİĞİ HİSSELER

İNDEKS BİLGİSAYAR

2017'de yüzde 42 fiyat/kazanç (F/K) oranı yakalayan hissenin önü bu yıl da açık. Şirket, her yıl yüksek temettü dağıtıyor. Yüzde 9 olan temettü verimini hesaba katarsak, bu yıl yaklaşık 60 milyon TL'lik temettü dağıtabileceğini tahmin ediyoruz. Güçlü yapısı ve dağıttığı temettüyle yatırımcının güvenini kazanan hisse için yüzde 7 artış potansiyeliyle 13 TL hedef fiyatımız var.

TÜPRAŞ

Ham petrol fiyatlarının volatıl hareket etmesi ve doğal afetler en önemli riskler gibi görünürken, güçlü lojistik altyapısı ve yurtdışı çalışmalarıyla kârlılığını koruyabilecek bir yapıya sahip. Kuvvetli bir sermayesi olan Tüpraş, bu yıl hisse başına yüzde 300 brüt kâr payı dağıtabilir. Tüpraş'ta hisse bazında yüzde 18 artış potansiyeli dâhilinde 140 TL hedef fiyat öngörümüz mevcut.

TÜRK TRAKTÖR

Tarımda traktör filosunun verimlileriyle değiştirilmesi konusunda destek mekanizması getirilecek olması olumlu yansıyacak. 2017 son çeyrekte satış hacmini yüzde 7 artıran Türk Traktör'de hisseler için hava pozitif. Her yıl ortalama yüzde 5 temettü verimi olan hissede bu yıl için de bu beklentiyi koruyoruz. Yüzde 9'luk potansiyel artışla 85 TL hedef fiyatımız bulunuyor.

KAPİTAL YATIRIM IN ÖNERDİĞİ HİSSELER

AKÇANSA

Marmara bölgesindeki yüksek hacimli proje ve talep, şirketi olumlu etkileyecek. Ayrıca Akçansa hisseleri, temettü performansıyla da beğendiğimiz hisseler arasında yer alıyor. Yüzde 18 yükseliş potansiyeliyle 13,40 TL hedef fiyat öngörüyoruz.

ANADOLU HAYAT

2016 yılı kârından ortaklara nakit olarak 140 milyon TL temettü dağıtmış olan şirket, 2017'de artan kârlılıkla yine iyi bir temettü dağıtımı yapabilir. Yüzde 22 potansiyelle 9,30 TL hedef fiyat veriyoruz.

ÇİMSA

Afyon Çimento ve Eskişehir yatırımlarıyla güçlü büyüme sağladı. 2016 yılı kârından hisse başına brüt 1,42 TL temettü dağıtan Çimsa'nın temettü verimi geleneğini bu yıl da bozmayacağı kanaatindeyiz. 2017'nin tamamında 190 milyon TL kâr açıklaması öngördüğümüz Çimsa hisseleri için yüzde 23 yükseliş potansiyeliyle 17,40 TL hedef fiyat veriyoruz.

ERDEMİR

Dolar ve Euro bazlı gelirleriyle kurlardaki yukarı hareketten olumlu etkilenecek. Kâr marjlarındaki pozitifliğin süreceğini öngördüğümüz Erdemir, kuvvetli nakit yaratma gücünün de etkisiyle yüksek temettü verimi sunuyor. Yüzde 16 potansiyeliyle 11,70 TL hedef fiyat öngörüyoruz.

İŞ BANKASI (C)

Aktif kalitesi yüksek olan İş Bankası, 2017 Mart'ta 2016 yılı kârından 1 milyar TL toplam temettü dağıttı. Hisse başına brüt temettü; İş Bankası (A) için 2,39 TL, İş Bankası (B) için 0,37 TL, İş Bankası C için 0,26 TL ve İş Bankası (Kur.) için 3,35 TL olarak dağıtıldı. Bu yıl da yüksek temettü verimi beklediğimiz İş Bankası

C için hedef değerimiz 8,70 TL, yükseliş potansiyeli yüzde 22.

PINAR SÜT

26 pazarda faaliyet gösteren şirket, 2017'nin dokuz ayında ciro bazında yıllık yüzde 26 büyüdü. Temettü politikasıyla da beğenerek 'al' verdiğimiz Pınar Süt'te 15,60 TL olan hedef fiyatımız yüzde 14 yükseliş potansiyeline sahip.

TRAKYA CAM

Finansal performansında güçlenme görülüyor. Batı Avrupa'da ve Rusya'da artan düz cam fiyatları şirket için avantaj. Düzenli temettü politikasının da etkisiyle 'al' verdiğimiz Trakya Cam için belirlediğimiz 5,70 TL hedef fiyatımız yüzde 17 yükseliş potansiyeli sunuyor.

T. ŞİŞECAM

2017 dokuz ayda satışlarını yükselten şirket, sürdürülebilir kâr artışını da devam ettiriyor. Bu özellik temettü performansına yansıyacak. Yüzde 17 potansiyelle 5,80 TL hedef fiyatımız var.

TOFAŞ OTO

Yoğun ihracat geliriyle doğal 'hedge' yapan şirket, verimli ve düzenli temettü performansına sahip. Yüzde 17 potansiyeliyle 38,80 TL hedef fiyat veriyoruz.

TÜRK TRAKTÖR

Temettü verimliliği oldukça güçlü olan Türk Traktör, düzenli temettü veren BİST-100 şirketlerinden. Kuvvetli bilanço ve ihracatta büyüme beklentisi, Ziraat Bankası'nın kredi faiz teşviki, artan tarımsal ürün fiyatları, yüksek temettü verimi gibi faktörler, şirket hisselerinin fiyatlamasını olumlu etkiliyor. Türk Traktör için yüzde 11 yükseliş potansiyeliyle 88,40 TL hedef fiyat öngörüyoruz.