TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Sabit getirili TL varlıkların yanında döviz cinsi varlıklara olan ilginin arttığı gözleniyor. Hisse bazında ise ‘seçici olunmalı’ vurgusu öne çıkıyor. Yılın ilk ayında sarsıntılı bir süreç geçiren piyasalar, şubat ayının ardından mart ayında da olumlu trendini devam ettirdi.

Hisse senedi piyasası yukarı eğilimini korurken, TL döviz karşısında Merkez Bankası’nın politikaları ve asıl önemli başlık olan FED’in politikalarıyla birlikte değer kazanma trendini sürdürdü. Piyasalar iki olumlu ayın ardından 16 Nisan’da yapılacak olan anayasa referandumu sürecine giriyor. Bu süreçte ve sonrasında yatırım stratejisini belirlemek, portföy dağılımını yapmak büyük önem kazanıyor.

Tabloyu görmek için görsele tıklayın.

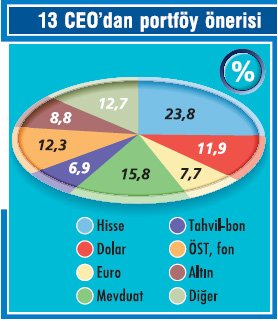

İşte bu süreçte 13 yatırım şirketinin CEO’suna nasıl bir portföy dağılımı yapılması gerektiğini sorduk. Yatırım tavsiyelerini ve yatırım araçlarındaki beklentilerini aldık.

İşte bu süreçte 13 yatırım şirketinin CEO’suna nasıl bir portföy dağılımı yapılması gerektiğini sorduk. Yatırım tavsiyelerini ve yatırım araçlarındaki beklentilerini aldık.PORTFÖY NASIL OLMALI?

Yaptığımız görüşmelerde, ‘Mevcut durumda yurtiçi piyasalarda cazip fırsatlardan ziyade biraz daha temkinli olunması gereken bir dönem’ vurgusu yapıldığını görüyoruz. Hemen her yatırım aracı, portföyde dengeli bir şekilde dağıtılmış durumda. Burada döviz ürünler ise bir miktar öne çıkıyor. Özellikle yüzde 12,7 pay alan diğer kısmında Eurobondlar, yurtdışı hisseler tavsiye ediliyor.

Geçen ay yaptığımız benzer bir çalışmada piyasa uzmanlarının portföy önerilerinde hisse yüzde 22,5, mevduat yüzde 20,8, dolar yüzde 14,2 pay alarak ilk üçte yer almıştı. ÖST ve ÖST fonların payı da yüzde 12,8 seviyesindeydi.

TEMKİNLİ DURUŞ

Bu dönemde portföydağılımların-da muhafazakar kalmak yönünde görüş bildiren isimlerden biri olan Kapital FX Genel Müdürü Gökalp İçer, ağırlığı TL faize veriyor. İçer, borsada bu dönemde piyasa trendine göre hisse ağırlıklandırması yapılmasını ve farklı tipte uzun vadede güvenilir hisselerin portföylerde değerlendirilmesini öneriyor. Hisse ağırlığının da yüzde 15-20’lerde tutulmasını tavsiye ediyor.

Gedik Yatırım Genel Müdürü Metin Ayışık, BİST 100 Endeksi’nin 90 bine yakın seviyelerde getiri potansiyelinin azaldığı vurgusunu yapıyor. Ayışık, “Kurlarda son haftalarda yaşanan sert düzeltmenin, küresel ölçüde değerlenmesini beklediğimiz dolar için yeni alım fırsatları oluşturabileceğini düşünüyoruz” diyor.

FED’in faiz artırımına gitmesi sonrası dolar varlıklarında kâr realizasyon-ları ön plana çıktı. Fakat haziran ayında faiz artırım olasılığı şimdiden fiyatlan-maya başladı.

Bu faktörler dikkate alındığında küresel beklentilerden kaynaklı dolarda düşüşlerin sınırlı kaldığı yorumunu yapan Destek Menkul Değerler Genel Müdürü Tuna Yılmaz şunları söylüyor: “TL ürünlerindeki yükselişten kaynaklı portföylerde belirli bir miktar mevduat bulundurulabilir. Euro Bölgesi’nde toparlanma ve ECB’nin şahin tonda açıklamaları, Euro’yu dolara karşı daha fazla ön plana çıkardı. Euro bu nedenle değer kazanabilir."

KURDA DÜŞÜŞ SINIRLI

Dolar, faiz ve altın tarafına bakıldığında referandum kısa vadede önemli bir belirleyici olmakla birlikte sonrasında tekrar global gelişmelere odaklanacağımız uzmanlarca ifade ediliyor.

Son dört yıldır peş peşe dolar karşında değer kaybı yaşayan TL 2017 yılına da kötü bir başlangıç yapmıştı. Ancak gerek kurun geldiği seviyeler gerekse Merkez Bankası tarafından alınan önlemler sayesinde oluşan kayıpların bir bölümü geri alındı.

Merkez Bankası’nın likidite adımları ve gelişmekte olan ülkelere fon akışıyla birlikte dolar/TL kuru bu yılın ilk ayında 3,9422 tarihi zirvesini gördükten sonra 3,55 seviyesine doğru gerilemişti.

ALB Forex Genel Müdürü Cihan Uluç, iç belirsizliklerin azalmasıyla birlikte önümüzdeki dönemde ABD kaynaklı gelişmelerin dolar/TL fiyatlaması açısından temel belirleyici olacağı kanaatinde. Bu noktadan sonra ara yükselişler olabileceği yorumunu yapan Yapı Kredi Yatırım Genel Müdürü Gülsevin Çipli ise yılın ilk yarısında 3.50-3,70 bandında bir seyir oluşabileceğini söylüyor.

GÖSTERGE FAİZDE BEKLENTİ

Piyasalarda risk iştahının azaldığı ve FED beklentilerinin ağırlaştığı dönemlerde gösterge tahvil faizinin yükseldiğini gördük. Fakat yüzde 11,60’ın üzerindeki her oran tarihi zirveler olduğu için bu noktalardan aşağı gevşemeler söz konusu oluyor. TCMB’nin ağırlıklı ortalama fonlama maliyetini yükselterek TL varlıklarının maliyetini artırması, tahvil faizleri üzerinde baskı kurabiliyor.

Gülsevin Çipli, enflasyon oranındaki yükselme eğilimi paralelinde gösterge bono faizinin genel piyasalardaki rahatlama eğilimine eşlik edemediğine dikkat çekiyor. Çipli, “Global anlamda yükselen faiz oranlarının negatif etkilediği piyasada, yılın ilk yarısında yüzde 10.50-11,50 bandında bir seyir oluşabileceğini düşünüyoruz” diyor.

ALTIN 140-150 TL BANDINDA

Küresel risk iştahının azalması ve FED’ in bir süre faiz artırımına gidemeyeceği beklentisi küresel anlamda ons altını tarafını önümüzdeki dönemde de destekleyebilir. Tuna Yılmaz, referandum sürecinden dolayı dolardaki düşüşlerin de bir miktar sınırlı kalması ihtimali göz önünde bulundurulduğunda altının gram/TL bazında öne çıkma ihtimalini vurguluyor.

Yılmaz, “Doların seyri kadar ons altın beklentilerini de göz önünde bulundurduğumuzda ilk yarı gram/TL’nin 145150 TL arasında olmasını bekleyebiliriz” diyor. Gülsevin Çipli de ons altının dolar endeksindeki zayıflama ile oluşan yükseliş eğilimi sonucu 1.300 hedefine doğru devam edebileceği yorumunu yapıyor.