Borsa, dolar bazında iskontolu olmasının etkisiyle 84.000 seviyelerinde tutunmaya çalışıyor.

TALİP YILMAZ GÖZDE YENİOVA

tyilmaz@ekonomist.com.tr gyeniova@ekonomist.com.tr

Peki bundan sonra ne olacak? Dış gündem yoğun. İçerde de jeopolitik, makro, siyasi birçok başlık var. En önemlisi de nisan ayında yapılması beklenen Anayasa değişikliği referandumu.

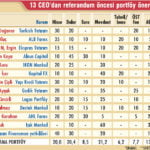

İşte bu süreçte piyasaların yol haritasını, yatırım stratejilerini, aracı kurum ve portföy yönetim şirketlerinin üst düzey yöneticileriyle yaptığımız anketle belirlemeye çalıştık.

Piyasalar gündemi yoğun bir dönemden geçiyor. ABD’de yeni başkan Donald Trump’ın ekonomi politikaları ve FED’in ne yapacağı konusu yakından izleniyor. AB tarafında seçimler ve Brexit süreci bir diğer önemli başlık. Bölgesel riskler ve terör eylemleri, Merkez Bankası’nın faiz politikası, Türkiye’nin kredi notuna ilişkin haberler de yakından izleniyor.

Tabloları görmek için görsellere tıklayın.

Piyasaların son dönemde masasındaki ana gündem maddesi ise nisan ayının ilk yarısında yapılması beklenen Anayasa değişikliği referandumu. İşte böyle bir süreçte piyasaların yönünü ve yatırım stratejilerini aracı kurum ve portföy yönetim şirketlerinin CEO’ları ile yaptığımız anketle araştırdık.

Yaptığımız çalışmanın detaylarını haberimizde bulacaksanız. Ancak şunu söyleyebiliriz. Bu yılın en azından ilk yarısı o kadar da kolay geçmeyecek. Dolar kurunda yaşanacak hareketler, gram altın, borsa endeksi ve faiz piyasalarında da etkisini hissettirecek.

Birinci çeyrek sonlarına kadar uzayabilecek bir düzeltme ve ikinci çeyrek başlarında yaşanacak bir dip ardından riskli varlıklarda olumlu trendlerin devam etmesini bekleyen Yapı Kredi Yatırım Genel Müdürü Gülsevin Çipli, “Bu yükselişlerin, şu an içinde bulunduğumuz piyasa atmosferine benzer şekilde temelde reflasyonist beklentilerle kol kola şekilleneceğini düşünüyoruz” diyor.

Çipli, ABD dolarının 2017 yılında da piyasaları şekillendirmeye devam edeceğini söylüyor. Ocak ayı rallisinde yabancı yatırımcı oranının yüzde 63’den yüzde 64,5’e yaklaştığını gördük. Gülsevin Çipli, son yükselişteki yabancı ilgisinin referandum tarihi yaklaştıkça bekle/gör olarak şekillenmesini bekliyor.

PORTFÖY NASIL ŞEKİLLENİYOR?

Piyasaları etkileyebilecek olumlu ve olumsuz faktörler dikkate alındığında, 2016 yılı kadar sert olmasa bile yüksek dalgalanmanın devam edeceğini söylemek yanlış olmayacaktır. İşte nisan ayının ilk haftalarında yapılması beklenen Anayasa değişikliği referandumuna kadar olan dönemde yatırımcının portföylerini nasıl şekillendirmesi gerektiğini araştırdık.

Anketimize yanıt veren 13 aracı kurumun üst düzey yöneticisinden aldığımız yanıtlar, ağırlıklı olarak, mevduat, dolar ve hisse senedi ekseninde şekilleniyor. Bu üç yatırım aracı da haberimizin tablolarında göreceğiniz üzere portföylerde ortalama yüzde 20 civarında yer alıyor.

Yine yüzde 8,5 pay ile Euro’nun da son dönemde Euro/dolar paritesinde yaşanan sert düşüşler sonrasında önerilerde ağırlığının artmaya başladığını görüyoruz. Son dönemin öne çıkan bir diğer yatırım aracı ise altın.

Portföylerde yüzde 13 pay alan altın, 2016 yılındaki yüksek getirinin ardından bu performansını 2017’nin ilk ayında da sürdürüyor. Anketimize katılan tüm katılımcılar portföyde dolar önerirken, hisse, mevduat ve altın da hemen hemen tüm portföylerde yer bulmuş durumda.

RİSKLERDEN KORUNUN

Dışarıda yeni ABD yönetimi kaynaklı belirsizliklere içeride ise referandum sürecine dikkat çeken ALB Forex Genel Müdürü Cihan Aluç, “Belirsizliğin arttığı bir dönemde, hisse, sabit getirili varlıklar, yabancı para ve altın ile çeşitlendirilmiş bir portföyün, risk getiri dengesini en iyi şekilde yansıtacağını düşünüyoruz” diyor.

Işık FX Genel Müdürü Uran Işık da, referandum sürecine kadar olan süreçte, riskten korunabilecek enstrümanlarla defansif bir portföy oluşturulmasını öneriyor. Işık’ın önerisinde öne çıkan yatırım aracı yüzde 60 payla TL mevduat ve sonrasında altın.

IKON Menkul Genel Müdürü Engin Kuru, yıl sonu bilançolarına ve küresel gelişmelere bağlı olarak 2017 yılında BIST tarafında bir miktar temkinli olunmasını öneriyor. Dolar pozisyonunun ise referandum sürecinde yaşanabilecek olumsuzluklara karşı taşınmaya devam edilmesini söylüyor.

Kuru, sözlerine şöyle devam ediyor: “Portföyümüzde bir miktar altın bulundurmaya da devam ediyoruz. Ons altının sert bir geri çekilme yaşayacağını düşünmüyoruz. Dolar/TL kurunda yaşanabilecek dalgalanmalardan dolayı getirinin sınırlı olacağı kanaatindeyiz. Bu nedenle ağırlığımızı arttırmayıp mevcut pozisyonlarımızı koruyoruz.

Portföyümüzde mevduat faizinin oranını değiştirmeyip taşımaya devam ediyoruz. Önümüzdeki süreçte çıkabilecek olası fırsatlara karşı nakit miktarını bir miktar artırıyoruz.”

Portföyde yüzde 30 oranında hisse senedi öneren Turkish Yatırım Genel Müdürü Dr. Berra Doğaner, Fitch belirsizliğinin ortadan kalkmasıyla birlikte Borsa İstanbul’da alım yönünde iyi fırsatlar çıkacağını düşünüyor.

Bunun gerekçesini de, “MSCI-Türkiye Endeksi’nin MSCIGOÜ Endeksi’ne göre iskontosunun yüzde 38’lerin üzerine çıkmış olmasının yarattığı cazibe ve karşılaşabileceğimiz risklerin artık kısmen fiyatlanmış olması” şeklinde açıklıyor. Doğaner’in önerdiği portföyde öne çıkan diğer yatırım araçları ise dolar, ÖST fon ve altın.

BORSADA BEKLENTİLER

2016 Türkiye’de piyasalar için zor bir yıl oldu. Yaşanan birçok olumsuzluğa rağmen borsa endeksi, yüzde 9 civarında bir artış yakalamayı başardı. Özellikle Aralık 2016’da 71.793'ten başlayan yükseliş hareketi 12 Ocak'tan itibaren hızlandı. Endeks, 84.000 seviyelerini test ediyor.

Bundan sonraki süreçte piyasaların yönüne bakıldığında, anketimizde borsa konusunda değerlendirmede bulunan 14 katılımcının verdiği yanıtlara göre, yukarı hareket beklentisinin sınırlı olduğunu söylemeliyiz. Aşağıda ise dolar bazında Borsa İstanbul’un iskontosunun yüksek olmasının etkisiyle 75.000 seviyesinin altı şimdilik telaffuz edilmiyor.

Son dönemde borsanın yukarı yönlü hareketinde dolar bazında ve kendi özelinde ucuz olan BİST100 Endeksi’nin ana etken olduğunu söyleyen ALH Forex Genel Müdürü Tuncay Karahan, “Yabancı yatırımcının 15 Temmuz sonrası bozulan algısı her ne kadar iyileşme yolunda olsa da ekonomik konjonktürdeki görünüm şu anda 85.000 üzeri seviyeleri desteklemiyor.

85.000’lere doğru şu anki yükseliş olumlu fakat bu hızlı yükselişi geri çevirebilecek riskleri de göz ardı etmemek gerekiyor” diyor.

ERKEN SEÇİN ENDİŞESİ

Tuncay Karahan, son dönemde yaşanan yükselişleri geri çevirebilecek risklerin başında ise olası bir erken seçim endişesinin olduğunu söylüyor. Karahan, ikinci olarak da yatırımcının kâr beklentisinin Türkiye haricinde varlıklara yönelme ihtimaline dikkat çekiyor.

Şu anda Türk varlıklarındaki ucuzluğun yatırımcıyı cezbettiğini anlatan Karahan, “Başta gelişmekte olan diğer ülke borsaları, değerli metaller ve emtia grubunu da yabancı yatırımcı zaman zaman alternatif olarak izliyor” diyor.

ABD’nin yeni Başkanı Donald Trump’ın görevine başlaması ve uygulamayı planladığı mali politikalar küresel borsaların primli seyretmesini sağlamaya devam ediyor. Borsa İstanbul da bu görünümden pozitif etkileniyor.

Ancak yurtiçi tarafta şirketler son çeyrek bilanço rakamlarını şubat ayında açıklayacaklar. Destek Menkul Genel Müdürü Tuna Yılmaz, “Merkez Bankası'nın ek likidite hamleleri bankaların kaynak maliyetlerinin yükselmesine ve kârlılıklarında aşağı yönlü gelişmelere yol açabilir.

Bankacılık sektörünün borsa içerisindeki ağırlığı göz önüne alındığında, TCMB’nin likidite adımlarının dolaylı olarak borsa tarafında da etkileri hissedilebilir” diyor.

DOLARDA BEKLENTİLER YUKARI

Oldukça yoğun geçen 2016 yılında en fazla değer kazanan ürünlerden biri dolar/TL’ydi. Dolar/TL kuru, 2016 yılında yaklaşık yüzde 20 oranında prim yaptı. Dolar/TL paritesinin 2016 yılında diğer gelişmekte olan ülke para birimlerinden negatif ayrıştığı görülüyor.

Bu yıl da önemli gelişmeleri takip edeceğiz. Dolar/TL ile ilgili olarak nisan ayına kadar olan süreçte değerlendirme yapan 14 CEO’nun genel beklentisi 3,80-4,00 bandına işaret ediyor. 4,00 seviyesinin üzerini öngören bir katılımcı var. Ancak 3,80 seviyesinin altının çok fazla telaffuz edilmediğini de belirtelim.

Merkez Bankası'nın dolaylı müdahalesiyle bir nebze de olsa yükselişi duran dolar/TL'de not indirim beklentisi, referandum süreci, yüksek enflas-yon, jeopolitik gelişmeler kuru yukarıda tutmaya devam ediyor. 3,80’nin altında uzun süre kalamayan dolar/TL'de önümüzdeki dönemde de yükseliş ivmesinin devamı bekleniyor. Bu açıdan Merkez Bankası'nın yeni adımları da takip edilecek.

Geçen haftaki son toplantısında temel para politikası aracı olan bir hafta vadeli repo borç verme faizine dokunmayan bankanın, önümüzdeki toplantı takviminde nasıl hareket edeceğine bakılacak. Sadece iç gündem değil yurtdışında özellikle ABD Başkanı Trump’ın görevine başlaması da güçlü doların devamını sağlıyor.

Burada özellikle ABD politikaları dolar endeksine yön vermesi açısından önemli. Uzmanlar bu noktada 15 Mart tarihinde yapılacak FED toplantısının önemli olduğunu, faiz artırımları konusunda Trump’ın ekonomiyi destekleyici hamlelerinin kur üzerinde belirleyici etkiye sahip olacağını söylüyor.

ABD ETKİLİ OLACAK

Gedik Yatırım Genel Müdürü Metin Ayışık, “TCMB’nin ilerleyen günlerde TL’nin yurtdışından negatif ayrıştığı dönemlerde ekstra önlemler alabileceğini düşünüyor olsak da Trump ile ilgili belirsizlikler yurtdışı kaynaklı şoklar yaşanmasına neden olabilir” diyor.

Turkish Yatırım’dan Berra Doğaner’e göre ise kura teknik olarak baktığımızda 3,7450-3,8200 bandında sıkışmış bir durumla karşı karşıyayız.

Doğaner, “Fitch’den yatırım yapılabilir ülke notumuzu koruduğumuz takdirde diğer etmenler aynı kalmak kaydıyla 3,633,74 bölgesine bir gerileme görebiliriz. Fakat Fitch’den yatırım yapılabilir notumuzu kaybetmemiz durumda yeni kanalımızın 3,82-3,98 olması şaşırtıcı olmayacaktır” diyor.

Destek Menkul’den Tuna Yılmaz da Donald Trump’ın göreve gelmesi sonrası doların seyri hakkında net sinyaller vermemesi ve ABD’nin geçmişte imzaladığı ticari anlaşmaları revize ya da iptal edeceğine dair açıklamaların, dolar endeksinde geri çekilmeleri desteklediğine dikkat çekiyor.

Bu gelişmelerin devam etmesi halinde kurdaki düşüşleri destekleyebileceğini söyleyen Yılmaz, “Ancak yurtiçi tarafta Merkez Bankası’nın faiz dışı araçlarla kurdaki tansiyonu düşürme çabası ve açıklanmaya devam edecek Anayasa referandumu anket sonuçları kur açısından oldukça kritik” diyor.

FAİZDE YÜKSELİŞ EĞİLİMİ

15 Temmuz darbe girişimi sonrasında tahvil faizleri yükseliş eğilimine girmişti. O dönemde yaklaşık yüzde 8,50 seviyelerinde seyreden iki yıllık gösterge tahvil faizi, kredi kuruluşlarının Türkiye not kararları, kurdaki yükselişlerin hızlanması, küresel tahvil faizlerinin yükseliş trendi içinde olması gibi nedenlerle, geçtiğimiz yılı yüzde 25’e yakın yükselişle yüzde 10,60 seviyesinden kapattı.

TCMB’nin son dönemde uyguladığı politikalar ile enflasyonda kur geçişkenliği ve gıda kaynaklı yükseliş beklentisi, kısa vadede faizlerde aşağı yönlü bir trend oluşmasını engelliyor. Bu nedenle faizlerin yukarı yönlü hareket etmesi bekleniyor.

Gösterge faizle ilgili öngörüde bulunan 14 finansçı CEO’nun genel beklentisi, bu faizde yüzde 11-11,50 bandının nisan ayına kadar korunacağı yönünde.

Yurtiçinde yaşanan yoğun gündemin ve hızlı şekilde yükselen kurun gösterge faizlerde yukarı yönlü harekete neden olmaya devam ettiğini söyleyen İKON Menkul’den Engin Kuru, “Ancak bu seviyenin geçilememesiyle birlikte gösterge faizin geri çekildiğini görüyoruz.

Gösterge faizde yüzde 11,50 seviyesinin geçilmesi durumunda yukarı yönlü sert hareketler yaşanabilir ama bu seviyenin kolay geçilemeyeceği düşünüyoruz” diyor.

TAHVİL FAİZLERİNE BASKI VAR!

Ekspres Yatırım Genel Müdürü Doğan Murat Ergin de TCMB’nin parasal sıkılaştırmayı güçlendirmek üzere adım atması akabinde gösterge tahvil faizinde yükselişin süreceğini söylüyor.

Ergin, burada enflasyon etkisine dikkat çekerek şöyle konuşuyor: “Ocak ayında enflasyonun geri çekilmesi mümkün gözükse de, nisan ayında enflasyonun yüzde 9,5-9,7 dolayına yükselmesi ihtimal dahilinde.

TL’nin yüzde 10 değer kaybetmesinin enflasyonu 150 baz puan yükseltici yönde etkileyeceği varsayımı, ekonomik aktivitenin ılımlı olduğu dönemde şiddetli olmayabilir. Kur geçişken-liğinin ılımlı olduğu durumda, çift haneli enflasyon görmeyebiliriz.”

Işık Menkul Genel Müdürü Uran Işık, genel olarak yılbaşından itibaren yüzde 11,00-11,50 arasında dalgalanan iki yıllıklarda yüzde 11,60 seviyesinin önemli bir nokta olacağına işaret ediyor. Işık, “Bu bölgenin üstüne nisan ayına kadar sarkma ihtimalimiz olduğunu ancak kalıcılığın sağlanamayacağını düşünüyoruz.

Genel olarak fiyatlama davranışları açısından önemli olacağını düşündüğümüz bu göstergenin, yıl içerisinde belirleyici indikatörlar arasında olması gerektiğini söyleyebiliriz” diyor.

ALTIN PARLAMAYA DEVAM EDİYOR

Türkiye’de geleneksel yatırımcı için en önemli yatırım araçlarının başında altın geliyor. 2016’da yüzde 30’un üzerindeki getirisiyle dikkat çeken ve ocak ayında da yüzde 15 civarında kazandıran yatırım aracı gram altına ilişkin öngörüleri yaparken ise mutlaka ons altın ve dolar/TL fiyatını göz önünde bulundurmak gerekiyor.

Anketimize gram altın için değerlendirme yapan dokuz üst düzey yöneticinin nisan ayında yapılması beklenen referanduma kadar olan süreçte beklentisi 145-155 TL arasında yoğunlaşıyor.

Bunda yüksek seyretmesi beklenen dolar/TL kurunun önemli bir etkisi var. Altının ons fiyatında olası yükselişlerin gram/TL bazında fiyatı 155 TL’nin üzerine taşıyabileceğini söyleyen uzmanlar da bulunuyor.

Altın ons fiyatlarında kısa dönemde Trump ve FED etkisiyle aşağı doğru hareket olabileceğini söyleyen Kapital FX Genel Müdürü Gökalp İçer, “Ancak uzun dönemde de risk enstrümanı olarak talep görebileceğini değerlendirmek gerekli” diyor. Dolar/TL paritesinde ise yukarı hareket beklentisi içinde olan İçer, bu doğrultuda gram altında 145-150 TL seviyelerini öngörüyor.

“Yurtiçi tarafta özellikle önümüzdeki dönemde referandum sürecinin yaşanacak olması, politik belirsizliği yükseltebilir ve kurda bu dönemde 3,90 seviyelerinde bir fiyatlamaya yol açabilir” diyen Destek Menkul’den Tuna Yılmaz, yurtiçi ve yurtdışı gündeme bakıldığında gram altının, 2016’daki yüksek getiri performansını bu yıl da göstermesinin sürpriz olmayacağı kanaatinde.