TALİP YILMAZ ARAM EKİN DURAN

tyilmaz@ekonomist.com.tr eduran@ekonomist.com.tr

Özellikle hisse, altın, değişken, Eurobond, yurtdışı piyasalar ağırlıklı fonlar yüksek getiriler elde etti. Biz de 2018'e girerken 2017'de yüksek performans sergileyen yatırım fonlarını analiz ettik. Şampiyon fonların yöneticileriyle konuştuk ve 2018 beklentilerini sorduk, yatırımcılara tavsiyelerini aldık.

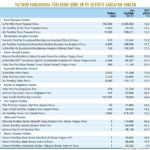

Tabloları görmek için görsellere tıklayın.

Faşanan dalgalanmalara rağmen, 2017 yatırım araçlarının performansları açısından iyi bir yıl olarak geride kaldı. En başta gelen yatırım aracı, yılı 115.333 puandan tarihi rekorla kapatan Borsa İstanbul oldu.

BİST-100 Endeksi bu dönemde yüzde 47,6'lık getiri sağladı. Yine altın, yüzde 21,1 oranında getiri sunan altın, yatırımcısının yüzünü güldürmeyi başardı. Döviz tarafında ABD dolarının getirisi yüzde 7,7'de kalırken, Euro güçlenerek yüzde 22,5 seviyesine çıktı.

2017 için profesyoneller tarafından yönetilen yatırım fonlarının ve emeklilik fonlarının da performansına baktık. Bu dönemde yatırım fonları ortalama yüzde 13 getiri sağlarken, emeklilik fonları tarafında getiri oranı yüzde 14,7 seviyesinde gerçekleşti.

20 MİLYON TL KRİTERİ

2018 yılına girilirken piyasa beklentilerine bakıldığında, ABD ekonomisi ve buna paralel olarak FED'in parasal sıkılaştırma politikaları en temel belirleyici unsur olmayı sürdürecek gibi görünüyor.

Yine jeopolitik riskler ve içerde makroekonomik göstergeler yakından izlenecek. Giriş haberimizde 2018 yılı gündemiyle ilgili detayları okuyabilirsiniz. İşte bu yoğun gündem içinde 2018'de nasıl bir yatırım stratejisinin izlenmesi gerektiğini, 2017 yılının başarılı fon yöneticilerine sorduk.

Emeklilik fonlarında ve yatırım fonlarında, kendi kategorilerinde yüksek getiri sağlayan fon yöneticilerinden yatırımcılara tavsiyelerini de aldık. Haberimizin tablolarında, başarılı yatırım fonlarını ve BES fonlarını görebilirsiniz.

Yalnız burada bir konuya vurgu yapmamız gerekiyor: BES fonlarında da yatırım fonlarında da her kriter için 20 milyon TL'nin altında büyüklüğe sahip olan fonları çalışmamıza dahil etmedik. Yani bazı fon türlerinde getiri açısından ilk üçe giren ancak büyüklük kriterine uymayan fonlar olduğunu özellikle belirtmek istiyoruz.

Örneğin ÖST ağırlıklı BES fonlarda AvivaSa Emeklilik'in fonu yüzde 12,9 getiriyle ilk sıradaydı. Ancak büyüklüğü sadece 1,8 milyon TL olduğu için bu fon liste dışı kaldı.

Kamu iç borçlanma kategorisinde Vakıf Emeklilik'in ikinci fonu yüzde 9,8 getiriyle ilk sıradaydı ancak 5,2 milyon TL büyüklükle liste dışı kaldı. Yine yatırım fonları tarafına bakıldığında Eurobond ürününde Finans Portföy'ün fonu, karma & değişkende Oyak Portföy'ün fonu, fon sepetinde Garanti Portföy'ün fonu, büyüklük kriterine takıldı.

YATIRIM FONLARINDA GETİRİLER

Türkiye'de yatırım fonu pazarında yaklaşık 48 milyar TL'lik bir büyüklük var. Bunun 22,9 milyar TL'si borçlanma araçlarından, 13,9 milyar TL'si de para piyasası yatırım araçlarından oluşuyor. Hisse, altın, katılım, fon sepeti, değişken gibi daha aktif yönetilen fonların payları ise daha düşük seviyelerde.

Yatırım fonları tarafında hisse senedi ve borsa yatırım fonları, BİST'te yaşanan yükselişin etkisiyle ortalamada yüzde 36,3 ve yüzde 26 getiriyle öne çıktı. Yine kıymetli madenler (altın) fon sepeti fonları ve karma & değişken fonlar, yüzde 15 ve üzerinde getirilerle yatırımcılarının yüzünü güldürmeyi başardı.

BES FONLARINDA GETİRİLER

BES fonlarında, Emeklilik Gözetim Merkezi (EGM) verilerine göre, otomatik katılımla birlikte 78,4 milyar TL'lik fon büyüklüğüne ulaşıldı. Fon türlerine bakıldığında değişken fonlar 14,7 milyarTLve kamu iç borçlanma araçları fonları 14,1 milyar TL ile en büyük hacmi sahip olan fonlar olarak öne çıkıyor. Yine 6,9 milyon katılımcı BES fonlarda, 3,4 milyon katılımcı otomatik katılımda olmak üzere toplam 10,3 milyon katılımcı var.

BES fonları tarafında 2017 yılında en yüksek getiriyi hisse senedi piyasasının yüksek performansıyla birlikte hisse ve endeks fonlar sağlamış görünüyor. Bu fonlar ortalamada yüzde 49,6 ve yüzde 32 ile yüksek getiriler yakalamayı başardı. Uluslararası karma & esnek fonlar, altın, kamu dış borçlanma, dengeli (esnek & karma) ve değişken fonlar da yüzde 15'in üzerindeki getirileriyle yatırımcılarına mevduatın üzerinde getiri sağladı.

EN İYİ FONLAR

Yatırım fonlarını ve BES fonlarını büyüklük kriteri bağımsız şekilde listeleyerek en yüksek getiriye sahip fonlara da baktık. BES fonları tarafında en yüksek getiriye sahip ilk 10 fonun tamamı hisse senediyle ilgili.

Burada Finans Portföy'ün yönettiği Cigna Emeklilik ve Hayat Birinci Hisse Senedi Emeklilik Yatırım Fonu yüzde 65,4 getiriyle ilk sırada yer aldı. Onu Yapı Kredi Portföy'ün yönettiği Allianz Hayat Emeklilik hisse fonu yüzde 56,7 getiriyle ve İş Portföy'ün yönettiği Anadolu Hayat Emeklilik Büyüme Amaçlı Beyaz Hisse Fonu yüzde 56,7 getiriyle takip etti.

Yatırım fonları tarafında en yüksek getiri oranlarına yine hisse ağırlıklı fonlar ulaştı. Burada en yüksek getiriyi yüzde 70,5'lik oranla Finans Portföy Birinci Hisse Fon sağladı.

İkinci sırada 11,3 milyon TL büyüklüğe sahip olması nedeniyle ana tablomuzda yer almayan ve yüzde 67 getiri sağlayan Osmanlı Portföy Minevra Serbest Fon var. Üçüncü sırada ise 2016 yılında yüksek getiri sağlayarak dikkat çeken ve 2017'de de yüzde 63,3'lük getiri sağlayan İş Portföy Teknoloji Endeksi Fonu bulunuyor.

FONLARIN AVANTAJLARI

Yatırımcılar açısından hem Bireysel Emeklilik tarafında hem de yatırım fonlarında önemli avantajlar olduğunu söyleyebiliriz. BES'in en önemli avantajı hem gönüllü hem de otomatik katılımda yüzde 25 oranında sunulan devlet teşviki. BES'te bilinmesi gereken ikinci konu, getiride fon seçiminin önemi.

Seçtiğiniz fon türleri, sizin getirinizde belirleyici oluyor. Örneğin 2017'de hisse fonlara yatırım yapan BES katılımcısı neredeyse yüzde 50 kazanırken, likit fonda kalanlar veya kamu iç borçlanmayı tercih edenler yüzde 10 ve altında getiri sağlayabildi. Bu nedenle fon dağılımı, getiride büyük önem taşıyor.

Bir katılımcı yılda altı kez fon dağılımını değiştirebiliyor. Bunu yapamayanlar daha aktif yönetilen karma, değişken fonları tercih edilebilir. BES katılımcısı hangi emeklilik şirketiyle çalışıyorsa, o şirketin fonlarını alabiliyor. Yani başka şirketlerin BES fonlarını alma hakkına sahip değiller.

Burada katılımcı, fonlarının performansını beğenmiyorsa, süre kıstaslarına uyarak emeklilik şirketini ve dolayısıyla emeklilik fonlarını da değiştirebilir. Yatırım fonları tarafında ise fon platformu TEFAS sayesinde tüm fonlar türlerine göre analiz edilebiliyor. www.tefas.gov.tr adresi üzerinden ya-tırımcılarfonları analiz edebilir.

TEFAS uygulamasıyla birlikte aynı hisse senedinde olduğu gibi yatırım fonlarında da müşterisi olduğunuz kurum haricindeki şirketlerin fonlarını da alabileceğinizi hatırlatmak isteriz.

Bu hatırlatmaları yaptıktan sonra yatırım fonları ve emeklilik fonlarında yüksek getiri sağlayan şampiyon sekiz fon yöneticisinin 2018 beklentilerine ve yatırım stratejilerine geçebiliriz. Bunları haberimizin detaylarında okuyabilirsiniz.

ZİYA ÇAKMAK QNB FİNANS PORTFÖY KIDEMLİ PORTFÖY YÖNETİCİSİ

ZİYA ÇAKMAK QNB FİNANS PORTFÖY KIDEMLİ PORTFÖY YÖNETİCİSİ"HİSSE STRATEJİSİNİ UZUN VADELİ YAPIN"

NASIL BAŞARILI OLDU

Yatırım fon ları yönetiminde en önemli hedefle¬rimizden biri yatırım vademizi uzun tutmak olduğundan, Finans Portföy Birinci Hisse Senedi Fonu için de bu bağlamda bir yatırım stratejisi oluşturmaktayız.

2018'DEN NE BEKLİYOR?

Hisse açı sından 2018'in pozitif bir yıl olmasını beklesek de bu yıl ülkeler birbirinden daha çok ayrışma gösterecektir. Geçen yıl gerçekleşen büyüme oranları yakalanmasa dahi, yüzde 5 civarında bir büyüme, Türk hisselerini destekleyecek. Merkez Bankası'nın sıkı para politikasını devam ettirecek olmasının da TL'deki zayıflamanın önüne geçeceğini düşünüyoruz. Yılın ilk yarısında kısa süreli de olsa baz etkisi sayesinde enflasyonun gerileyebileceğini ancak bunun para politikasının gevşetilmesine yol açmayacağını beklemekteyiz.

NE TAVSİYE EDİYOR?

2018'in ilk yarısında turizm, demir-çelik ve cam sektörlerinin ön planda olacağını, yılın ikinci yarısında ise özellikle global merkez bankalarının enflasyon gelişmelerine bağlı olarak atacağı adımların daha çok önem kazanacağını düşünüyoruz. Bütün bu gelişmeler ve beklentiler ışığında yatırımcılara tavsiyemiz kısa vadeli gelişmelerden ziyade daha uzun vadeli gelişmelere odaklanmaları ve hisse senedi seçimlerini de bu bağlamda yapmalarıdır.

BENAN TANFER GARANTİ PORTFÖY SABİT GETİRİLİ MENKUL KYM.YNT. KIDEMLİ PORTFÖY YÖNETİCİSİ

BENAN TANFER GARANTİ PORTFÖY SABİT GETİRİLİ MENKUL KYM.YNT. KIDEMLİ PORTFÖY YÖNETİCİSİ"EUROBONDLAR 2018'DE DE CAZİP OLACAK"

NASIL BAŞARILI OLDU?

Garanti Portföy Eurobond Borçlanma Araçları (Döviz) Fonu'muzun port¬föyünü oluştururken Türkiye Hazinesi'nin ihraç ettiği Euro cinsinden Eurobondlara yatırım yaptık. Böylece Euro kurunun değerlenmesinden faydalandık. Yine kurumların ihraç ettiği Eurobondlara da portföyümüzde yer verdik.

2018'DE NE BEKLİYOR?

2018'de küresel büyümenin kuvvetli şekilde devam etmesini ancak 2017'den farklı olarak enflasyonun artmaya başlamasını bekliyoruz. Türkiye'de ise 2017'de yakalanan kuvvetli büyümenin bir miktar yavaşlayarak 2018'e sarkması ve geçen yıl küresel temadan ayrıştığımız nokta olan enflasyonun bu yıl bir miktar gerilemesi beklentilerimiz dahilinde. ABD faizlerindeki yükseliş doğrultusunda faizlerde aşağı yönün sınırlı olduğunu düşünüyoruz.

NE TAVSİYE EDİYOR?

Büyümenin ülke riskini (CDS) pozitif etkileyeceğini düşünüyoruz. Diğer taraftan küresel olarak enflasyonun yükselişe geçmesiyle birlikte faizlerin artmasını bekliyoruz. Bu beklentiler doğrultusunda Eurobond yatırımının 2018 yılı için de cazip olması muhtemel. Yatırımcılara portföylerinde döviz bazında kamu ve özel sektör borçlanma araçlarını içeren Eurobond fonlarına yer vererek çeşitlendirme yapmalarını tavsiye ediyoruz.

YİĞİT ONAT HSBC PORTFÖY YÖNETİMİ YATIRIM GRUP BAŞKANI

YİĞİT ONAT HSBC PORTFÖY YÖNETİMİ YATIRIM GRUP BAŞKANI"İYİ HİSSE SENEDİ SEÇİP RİSKİ DAĞITIN"

NASIL BAŞARILI OLDU?

HSBC Portföy Değişken Fon'un başarısı büyük oranda doğru hisse seçimi sayesinde gerçekleşti. Yıl boyunca ortalama yüzde 40 hisse taşıdık ve sadece temel analiz süreçlerimizin sonucunda oluşturduğumuz 8-10 adet hisse senedine odaklanmaya özen gösterdik. Bunun yanında, yüzde 20-25 taşıdığımız ÖST ve tahviller, riskin dağıtılıp oynaklığın düşürülmesinde etkili oldu.

2018'DEN NE BEKLİYOR?

Borsada temkinli pozitif görüşümüzü koruyoruz. Kurun ihracatçı şirketler üzerindeki etkisi, ticaret partnerlerimizin ekonomilerindeki iyileşmeler, toparlanan turizm sektörü olumlu gelişmeler olarak gözümüze çarpıyor. Bu yıl piyasalar enflasyon görünümüne, bankaların aktif kalitesine ve en önemlisi kâr revizyonlarına odaklanacaktır.

NE TAVSİYE EDİYOR?

Yatırımcılara bu yıl için tavsiyemiz enflasyonist ortamda fiyatlama gücü olan, reel kâr büyümesiyle birlikte tercihen yüksek temettü dağıtma kapasitesi olan ve regülasyon etkisine mümkün olduğunca az maruz kalabilecek şirketleri hisse senedi radarlarında tutmaları yönünde olacak. Bununla beraber, riskin iyi dağıtılması ve oynaklığın risk iştahına uygun seviyelere çekilebilmesi için farklı enstrümanların da portföylerde yer almasında fayda var.

BURAK ÖZTUNÇ TEB PORTFÖY HİSSESENEDİ MASASI DİREKTÖRÜ

BURAK ÖZTUNÇ TEB PORTFÖY HİSSESENEDİ MASASI DİREKTÖRÜ"DÜNYA BORSALARINDA OLUMLU HAVA SÜRECEK"

NASIL BAŞARILI OLDU?

TEB Portföy Yabancı BYF Sepeti Fonu'nu dünya borsalarının 2017 yılındaki yüksek getirisinden faydalandı. Yine fonun içindeki varlıkların gelişmiş ülkeler para birimleriyle fiyatlanmasıyla kur farkı avantajı da elde etti.

2018'DEN NE BEKLİYOR?

Bu yıl küresel borsalar için görüşümüz olumlu. Piyasalar aralık ayının ardından FED'in 2018'de şimdilik en çok iki artış yapabileceğini fiyatlıyor. AB'de ise bono alımlarının 2018'de son bulup negatif mevduat faizinin 2019'da yüzde 0'a yükselmesi bekleniyor. Bu, borsaları destekliyor. Baz senaryomuz, küresel para arzının hala çok olması nedeniyle kısa vadeli faizler artarken uzun vadeli faizlerin ölçülü artacağı yönündedir.

NE TAVSİYE EDİYOR?

2018 küresel büyümenin tüm dünyada senkronize bir şekilde hızlanacağı bir yıl olacak. Bu bono piyasaları için olumsuz, hisse senedi piyasaları için olumlu. Türkiye piyasaları global gelişmelerden fazlasıyla etkileniyor ve zaman zaman sapmalar göstermekle beraber çoğu zaman paralel hareket ediyor. Ancak çok güçlü bir yılın ardından aynı performans, riskler de dikkate alındığında zor. Yatırımcılar, fonumuza yatırım yaparak 2018 yılında küresel hisse senedi piyasalarını destekleyecek rüzgardan faydalanabilir.

OKAN UZUNOĞLU YAPI KREDİ PORTFÖY EF HİSSE SENEDİ FONLARI GRUP MÜDÜRÜ

OKAN UZUNOĞLU YAPI KREDİ PORTFÖY EF HİSSE SENEDİ FONLARI GRUP MÜDÜRÜ'ESNEK YAPIYA SAHİP BES FONLAR SEÇİLEBİLİR"

NASIL BAŞARILI OLDU?

2017 özellikle gelişmekte olan ülkeler açısından oldukça iyi bir yıl oldu. Global hisse senetlerinde bu durum gözlendi. Türkiye borsası da 2017 yılını geçmiş dönemde geride kalmanın verdiği etkiyle oldukça iyi tamamladı. Bundan faydalanabilmek amacıyla Allianz Yaşam Ve Emeklilik ikinci Esnek Emeklilik Yatırım Fonu'muzda hisseye ağırlık verdik.

2018'DEN NE BEKLİYOR?

2018'de Türkiye dahil küresel ekonomilerde, enflasyonun olumsuz etkisine rağmen, büyümenin nispeten yüksek bir seviyede devam etmesini öngörüyoruz. Başta ABD Merkez Bankası (FED) olmak üzere, Avrupa Merkez Bankası (ECB) ve Japonya Merkez Bankası (BOJ) tarafında sıkılaştırıcı politikalar beklenebilir. Ancak bu politikaların küresel büyüme ve yatırım ortamını sınırlı düzeyde etkileyeceğini düşünüyoruz.

NE TAVSİYE EDİYOR?

BES, uzun vadeli birikim aracı olmakla birlikte devlet katkısının da etkisiyle uzun vadede yüksek performans avantajına sahip. Yine yatırım felsefesi uzun vadeli olsa da seçilen ve belirlenen fonların belli dönemlerde değiştirilmesi, plan sonunda yüksek fayda sağlanabilmesi amacıyla önem taşıyor. Piyasalarla ilgili yüksek bilgisi olmayan katılımcılar, birçok enstrümana yatırım yapabilen ve stratejisi nedeniyle esnek davranabilen fonları tercih edebilir.

UYGAR KURTBAY İS PORTFÖY ALTERNATİF YAT.ÜRÜNLERİ PY KIDEMLİ PORTFÖY YNT.

UYGAR KURTBAY İS PORTFÖY ALTERNATİF YAT.ÜRÜNLERİ PY KIDEMLİ PORTFÖY YNT."KÜRESEL RİSK İŞTAHI DEVAM EDECEK"

NASIL BAŞARILI OLDU?

Anadolu Hayat Emeklilik Gelir Amaçlı İkinci Kamu Dış Borçlanma Araçları EYF, Türkiye Hazinesi'nin ihraç ettiği Euro cinsi Eurobondlara yatırım yaparak getiri elde etmeyi hedefliyor. Euro cinsi tahviller arasındaki dağılımı, getiri eğrisinde yaşanmasını beklediğimiz hareketler doğrultusunda oluşturuyoruz. Euro cinsi kamu borçlanma araçları için özellikle AMB ve FED politikaları yakından takip ediliyor. Sonrasında Türkiye Eurobond getirilerinin hangi seviyelerde olmaları gerektiğini hesaplıyoruz.

2018'DEN NE BEKLİYOR?

Gelişmiş ülke merkez bankalarının parasal genişleme programları sonrası oluşan büyüme ve iyileşme trendinin 2018 yılında da devam ederek küresel risk iştahını desteklemesini bekliyoruz. 2017 yılına damgasını vuran güçlü büyüme ve kontrol altındaki enflasyon denkleminin riskli değişkeni bu yıl enflasyon olarak görülüyor. Güçlenen ekonomiler, yükselen şirket satışları ve kârlılıklar ile artan emtia fiyatları henüz enflasyon rakamlarında önemli bir harekete yol açmamış olsa da 2018'in özellikle ikinci yarısında başlayabilecek bir enflasyonist hareket faizlerde yükselişlere sebep olabilir.

NE TAVSİYE EDİYOR?

Yatırımcılar öncelikle risk getiri profillerini belirlemeli, akabinde tercihlerine uygun varlık dağılımlarına sahip fonları tercih etmeli.

BUĞRA BİLGİ QINVEST PORTFÖY ALTIN FONLARI YÖNETİCİSİ

BUĞRA BİLGİ QINVEST PORTFÖY ALTIN FONLARI YÖNETİCİSİ"ALTIN İÇİN TL'DE YAŞANACAK DEĞERLEME ÖNEMLİ"

NASIL BAŞARILI OLDU?

Bereket Emeklilik Altın Katılım Emeklilik Yatırım Fonu'nda izlediğimiz strateji, ağırlıklı olarak yüzde 90 ile yüzde 100 arasında değişen oranlarda altın taşımak. Yine likidite söz konusu olduğu durumlarda ise katılma hesaplarıyla ve kira sertifikalarıyla bu likiditeyi değerlendirmek yönünde.

2018'DEN NE BEKLİYOR?

2018 yılında, FED'in para politikasında Aralık 2017 tarihindeki toplantıda belirttiği gibi, üç adet faiz artışıyla yılı tamamlaması ve jeopolitik risklerin mevcut seviyelerde seyretmesi altına olan talebi devam ettirebilir. Bununla beraber, diğer bir değişken olan dolar/TL kurunun bu yılki hareketi fon performansı açısından büyük önem arz ediyor.

NE TAVSİYE EDİYOR?

Yüksek seyreden enflasyon ve bölgesel riskler, MB'nin belli bir süre daha sıkı para politikasıyla devam edeceğine işaret ediyor ve yüksek nominal faizler de TL'yi sıcak para için cazip bir konumda tutuyor. MB enflasyon tek haneye kalıcı bir şekilde inene kadar sıkı para politikasıyla devam ederse, TL'de bir miktar değerlenme söz konusu olabilir. Bu senaryoda altın ve diğer kıymetli metaller, global anlamda her ne kadar güçlü kalsalar da bilhassa yılın ilk aylarında TL'de yaşanabilecek bir değerlenme, fonun TL bazındaki performansını 2017 yılı düzeyinin altına çekebilir.

CAVİT DEMİR VAKIF PORTFÖY, PORTFÖY YÖNETİMİ MÜDÜRÜ

CAVİT DEMİR VAKIF PORTFÖY, PORTFÖY YÖNETİMİ MÜDÜRÜ"LİKİDİTE KOŞULLARI RAHAT OLACAK"

NASIL BAŞARILI OLDU?

Türkiye'nin kredi derecelendirme kuruluşları tarafından yatırım yapılabilir notunu kaybetmesi, referandum süreci, kredi garanti fonu ve ekonomik teşvikler gibi majör faktörlerle oldukça yoğun ve oynaklığı yüksek bir yılı geride bıraktık. Genel yapısıyla sabit getirili menkul kıymetler diğer riski yüksek fonlara göre daha pasif yönetilirken, Vakıf Portföy olarak bu süreci daha aktif takip ettik. Sonucunda doğru zamanda yapılan alış satışlarla getiriyi artırabildiğimiz için fark yarattığımızı düşünüyoruz.

2018'DEN NE BEKLİYOR?

Türkiye yapısı nedeniyle yabancı sermaye girişine hassas yapısını sürdürecektir. Yılın ilk yarısında artan risk iştahının devam etmesinden dolayı likidite koşullarının daha rahat olacağı ancak sonrasında FED'in faiz artırım baskısını belirgin unsurlar olacağını düşünmekteyiz.

NE TAVSİYE EDİYOR?

Emeklilik sistemi içerisinde olan yatırımcılarımızın yatırımlarını uzun vadeli bir birikim planı dahilinde düşünerek haber akışları ve gündelik gündemden çok etkilenmemelerini ve genel stratejilerine sadık kalma¬larını tavsiye ederiz.