GÖZDE YENİOVA SAYLAK

GÖZDE YENİOVA SAYLAKgyeniova@ekonomist.com.tr

Sert hareketlerin yaşandığı piyasalarda yeni rekorların test edildiği bir haftayı geride bıraktık. Döviz, borsa ve altında tarihi zirveler görülürken, portföyleri yeniden şekillendirmek zorlaşıyor. Yıl sonuna kadar olan süreçte yatırımcıların nasıl hareket etmesi gerektiğine mercek tuttuk.

28 Kasım -11 Aralık 2021 tarihli sayıdan.

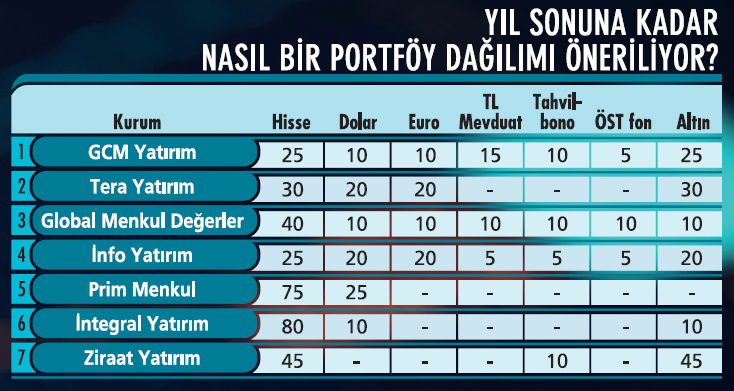

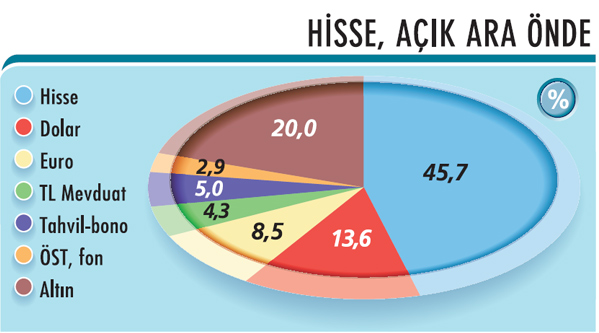

Yatırım araçları önerilerinde hisse başı çekerken, onu dolar ve altın takip ediyor. Geleneksel yıl sonu rallisinin yaşandığı bir sürece girildiğini söyleyen uzmanlar cazip hisseleri de anlattı.

Piyasalarda oynaklığın zirve yaptığı bir hafta yaşadık. Türkiye Cumhuriyet Merkez Ban-kası'nın (TCMB) 18 Kasım'da 100 baz puan faiz indirmesinin ardından başlayan bu süreçte, piyasalar sert şekilde dalgalanarak rekor seviyeleri tekrar test etti.

Tabloyu görmek için görsele tıklayın.

TCMB; eylülde 100 baz puan, ekimde de 200 baz puan faiz indirimi gerçekleştirmişti. Yapılan açıklamalarda aralık ayında da faiz indirimi gelebileceği sinyali verildi.

TCMB; eylülde 100 baz puan, ekimde de 200 baz puan faiz indirimi gerçekleştirmişti. Yapılan açıklamalarda aralık ayında da faiz indirimi gelebileceği sinyali verildi.Bu beklenti, TL'nin diğer para birimleri karşısında gerilemesini hızlandırdı. Uzmanlar, TCMB'nin değer kaybeden TL ve artan enflasyondan ziyade yatırım ve ticari kredileri artırmaya odaklandığı yorumunu yapıyor.

PİYASALARDA 'KARA SALI'

PİYASALARDA 'KARA SALI'

23 Kasım Salı günü piyasalar açısından 'Kara Salı' olarak anılabilecek gelişmelere sahne oldu. Eylül sonunda 8,90 seviyesinde kapanan dolar/TL kuru, 22 Kasım akşamına kadar yüzde 28 yükselerek 11,40'a kadar gelmişti.

O akşam Cumhurbaşkanı Erdoğan, "Yüksek faiz-düşük kur kısır döngüsü yerine yatırım, üretim, istihdam, ihracat odaklı ekonomi politikamızla ülkemiz için en doğru olanı yapmakta kararlıyız" dedi. 23 Kasım Salı günü piyasaların açılmasıyla birlikte TL, dolara karşı hızla değer kaybederek önce 12'yi, beş saat sonra da 13 TL'yi geçti.

13,50'ye kadar çıktığında günlük kayıp yüzde 18'e ulaşmıştı. Aynı zamanda Euro/ TL 15,20'nin üzerini gördü. Gram altın 760 TL'yi aşarak tüm zamanların rekorunu Ardı. Borsada da 1.834'e kadar çıkarak yeni zirve görüldü. 6 Ekim'den beri yükseliş yüzde 30'u aştı. Gösterge faiz de yüzde 20 civarında seyrediyor.

Tüm bu gelişmelerin ardından TCMB yazılı bir açıklama yaptı. Metinde, TCMB'nin bir kur hedefi olmadığı, piyasada gerçekçi olmayan fiyatlamalar görüldüğü ve vatandaşların işlem yaparak olası kayıplar yaşayabileceği vurgulandı.

Gerek Maliye Bakanı gerek TCMB, bir kur hedefi olmadıklarını belirttiğinden kurun yukarı yönde nerede duracağına dair beklenti yapılamazken piyasaya bir müdahale gelmedi. Ardından piyasaya soluk aldıran haber Birleşik Arap Emirliği (BAE) ile dokuz alanda doğrudan yatırımları içeren anlaşmalar imzalanması oldu.

Türkiye'de yatırım yapmak üzere 10 milyar dolarlık bir fon ayrıldığı açıklandı. Ayrıca Birleşik Arap Emirlikleri ve Merkez Bankası ile iş birliği için mutabakat zaptı imzalandığını açıkladı. TCMB'nin Çin ile 6 milyar dolar, Katar ile 15 milyar dolar, Güney Kore ile 2 milyar dolar olmak üzere toplam 23 milyar dolara ulaşan swap anlaşması bulunuyor.

NE ÖNERİLİYOR?

Gerçekleşen sert yükselişler sonrası dalgalanma ise devam ediyor. Global araştırma kurumları, düşük döviz rezervleri düşünüldüğünde sermaye kontrolünün ya da acil bir faiz artırımının seçenekler arasında bulunabileceğini ifade etse de kısa zamanda piyasa bunun gerçekleşeceğine dair bir sinyal vermiyor.

Piyasaların oynak olduğu dönemde porftöyleri yönetmek güçleşiyor. Biz de uzmanlara yatırımcılara bir yol haritası göstermeleri için beklenti ve önerilerini sorduk. Portföylerde en çok önerilen yatırım aracı olarak hisse başı çekerken onu altın ve onu dolar izliyor.

Haberimizde hissenin en fazla önerilen yatırım aracı olması nedeniyle hisse ağırlıklı önerileri de öne çıkardık. Şu anda yatırım yaparken dikkatli olmakta fayda var. Bu nedenle uzmanlar, tüm gelişmeler göz önüne alınarak, kısa vadeli yatırım yapmaktan kaçınmanın önemine değiniyor.

Önümüzdeki dönem küresel anlamda parasal genişlemenin yavaşlaması, yükselen enflasyon dinamiği ve pandemiye ilişkin son gelişmelerin parasal genişleme üzerindeki olası etkileri de dikkate alınarak, portföylerde dengeli olmaya ve hisselerde seçici olmaya dikkat edilmesi gerektiğini vurguluyor.

TCMB tarafından oluşan faiz indirimlerine karşın 2, 5 ve 10 yıllık tahvil faizlerinde yukarı yönlü çıkışlar devam ediyor. Bu nedenle iki yıllık tahvil faiz oranının yılı yüzde 20 civarında kapatacağı öngörülüyor. Dolar/TL'de şu an seviye öngörmek zor olsa da uzmanlara göre, kâr realizasyonun yaşandığı seviyelerden yükselişin devamı gelebilir.

Yılın kalan döneminde gerek dolar/TL gerekse ons altın tarafındaki yükseliş eğiliminin devam etme beklentisi, gram altın tarafında yukarı beklentileri artırıyor. 595'in üzerinde kaldığı müddetçe altında uzun vadeli görünümde pozitif beklenti ön planda. Borsada da yeni yıl rallisinin yükseliş dalgasının devamıyla görülebileceği beklentisi mevcut.

ŞOKLARDAN ETKİLENMİYORLAR

İnfo Yatırım Genel Müdür Yardımcısı Tuna Çetinkaya temel ve teknik anlamda güçlü, yönetimi tecrübeli ve iyi olan şirketlerin endeks şoklarından çok fazla etkilenmediğine işaret ediyor.

Yatırımcıların piyasa koşullarına göre hareket etmesi gerektiğini düşünen Çetinkaya, "Düşüşlerde fazla panik ve yükselişlerde fazlaca cesur davranmak büyük oranda zarar ile sonuçlanıyor.

Yabancı para cinsinden geliri olan, sattığı malın fiyatı dövize endeksli olan, düşük borçluluğu olan, artan finansman giderlerinden etkilenmeyen şirketlere bakılmasını öneriyoruz" diyor.

RİSK AZALTILMALI

ÜNLÜ & Co Araştırma Bölümü Kıdemli Müdürü Murat Akyol'a göre, yatırımcıların kendi risk profillerine göre taşıyabilecekleri oranda risk alması ve portföylerinde çeşitli ürün gruplarına belli ağırlıklarla aynı anda yer vermesi, karşı karşıya olunan riskleri asgari seviyede tutacak.

Büyük resme bakıldığında ise 2022'nin genel hatlarıyla global piyasalarda daha yüksek faizlerin devreye girebileceği bir yıl olabileceğine dikkat çeken Murat Akyol, "Bu nedenle yatırım kararı verirken faizlerdeki potansiyel yukarı yönlü eğilimi ve bunun etkisini göz önünde bulundurmak gerekiyor" diyor.

İntegral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer, TL varlıklarında portföy oluşturmanın zor olduğuna dikkat çekiyor.

"Gram altın ve döviz oldukça hızlı bir şekilde yükseldi ve yeni yatırım yapacak yatırımcılar için oldukça yüksek yerlere ulaştı" diyen Yalçınkaya Özer, bu nedenle oluşabilecek geri çekilmeleri beklemenin hem gram altın yatırımcısı hem de döviz yatırımcısı için uygun olacağı görüşünde.

Seda Yalçınkaya Özer, "Elinde hisse olan borsa yatırımcısı için güzel yerlerdeyiz" diye de ekliyor.

BORSADA HİSSE BAZLI YÜKSELİŞLER

Önerilerde hisse ağırlığı öne çıkarken, Türkiye varlıklarında zayıf TL-güçlü borsa fiyatlaması devam ediyor. Faiz indirimlerine devam edileceği beklentisi, TL'de yeni dip seviyelerin görülmesini tetikliyor. Son dönemde bankacılık hisseleri öncülüğünde yükselişini devam ettiren Borsa İstanbul (BİST) tarafında ise geçen hafta sanayi hisseleri tarafında atak görüldü.

Kur rekor üstüne rekor tazelerken, BİST-100 Endeksi'nde de yeni zirveler test ediliyor. MSCI Türkiye Endeksi, dolar bazında gerilese de gelişmekte olan ülke (GOÜ) borsalarından pozitif ayrışmaya devam ediyor.

Piyasa para girişine çok odaklı bir şekilde hareket ediyor ve yükselişler 'hisse bazlı' şekilde gerçekleşiyor. Borsadaki bu hisse bazlı yükseliş hareketi de "Hangi hisseler?" sorusunu gündeme getiriyor.

20 KURUMDAN ÖNERİLER

Hem borsadaki hızlı atak hem de üçüncü çeyrek bilançolarının tamamlanmasıyla beraber aracı kurumlar da model portföylerinde güncellemeler yaptı. Biz de bu süreçte 20 aracı kurumun hisse model portföylerinde yer alan hisselerin neler olduğunu öğrendik ve portföylerde meydana gelen değişiklikleri detaylarıyla inceledik.

20 kurum toplam 55 hisse için 'al' dedi. En çok 10 kurumun portföyündeki T. Şişecam önerildi. Onu; Garanti BBVA, Yapı Kredi Bankası (YKB), Tüpraş ve Erdemir izledi.

Bu noktada hisse öneri portföylerinin, hedef hisse fiyatlarındaki güncellemeler ve hisse performanslarına bağlı olarak güncellendiği kaydediliyor. Aracı kurumların çoğu; Türk hisse senetleri evreninde belirli hikâyeleri ve rekabet avantajları olan şirketlere odaklanmış durumda.

Burada hisse önerilerindeki ana temanın; kuvvetli ihracat potansiyeline ek olarak iç pazarda da güçlü konuma sahip, döviz açığı ve döviz borcu olmayan şirketler olduğu da görülüyor. Portföylerin sektörel olarak çeşitlendirildiği de göze çarpıyor.

YKB YENİDEN PORTFÖYDE

Ak Yatırım; kasım ayı itibarıyla Yapı Kredi, Arçelik, BİM Mağazalar ve Koç Holding hisselerini eklediği model portföyünden Aselsan ile MLP Sağlık hisselerini çıkarttı. Ak Yatırım Kıdemli Bankacılık Analisti ve Strateji Müdürü Hakan Aygün, mali sektör hisselerinde bir miktar risk artırma tercihiyle birlikte YKB'yi yeniden portföye eklediklerini söylüyor.

Hakan Aygün; 2021'in dokuz ayında YKB'nin maddi öz kaynak kârlılığının hedeflenen yüzde 14-16 aralığının üstünde gerçekleşmesinin yıl sonu için de yukarı potansiyel sinyali verdiği görüşünde.

Son çeyrekte karşılık giderlerindeki temkinli öngörüye karşın güçlü net faiz marjı beklentisiyle YKB'nin bu hedefi kolayca aşacağını öngören Hakan Aygün; banka için net kâr tahminlerini 2021 için yüzde 23 artışla 9,6 milyar TL'ye çıkarırken, 2022 için 11 milyar TL olarak korudukları bilgisini veriyor.

DEFANSİF YAPISIYLA ÖNE ÇIKIYOR

Rekabet Kurulu, rekabet kuralarını ihlal ettiği gerekçesiyle BİM'e 958,1 milyon TL'lik ceza kesti. Peşin ödemede ise yüzde 25 iskonto uygulanacağı açıklandı. Hakan Aygün; BİM hissesinin, kasım ayı başına kadarki süreci kapsayan son üç ayda BİST'in yüzde 9 altında performans gösterdiğini belirtiyor.

BİM hisselerinin kısa vadede rahatlama yaşamasını bekleyen Aygün; BİM'in güçlü operasyonel performans ve sağlıklı bilanço yapısı sayesinde mevcut ortamda defansif yapısıyla öne çıktığını notunu da düşüyor.

Arçelik, cirosunun yaklaşık yüzde 70'ini yurtdışından elde eden, ihracat odaklı bir şirket olarak öne çıkıyor. Arçelik'in zayıf TL temasından olumlu etkilenmesini bekleyen Hakan Aygün; güçlü nakit akışını ve net kâr momentumunu hisseyi destekleyecek faktörler olarak sıralıyor.

Aygün, Koç Holding'i portföye eklemelerinin nedenini ise, "İhracat ve döviz bazlı kazanan grup şirketlerinin hisseleri iyi performans gösterirken, Koç hissesi geride kaldı. Bu farkın önümüzdeki dönemde kapanacağını öngörüyoruz" diyerek açıklıyor.

NEDEN TÜRK TRAKTÖR?

İş Yatırım'da portföye son olarak 8 Kasım'da Türk Traktör girdi. Türk Traktör'ü cazip değerlemesiyle en çok önerilenler listesine eklediklerini kaydeden İş Yatırım Araştırma Müdür Yardımcısı Esra Şirinel; hissenin 2021 tahmini 8,2x F/K ve 5,5x FD/FVAÖK çarpanlarıyla kendi tarihi çarpan ortalamasına kıyasla sırasıyla yüzde 37 ve yüzde 42 iskontolu işlem gördüğünü söylüyor.

Şirinel; hissenin 2022 tahmini 7,7x F/K ve 5,1x FD/FVAÖK çarpanlarıyla uluslararası benzer şirketlerin 14,4x ve 10,0x medyan çarpanlarına kıyasla da iskontolu işlem gördüğü bilgisini de paylaşıyor.

İş Yatırım; Türk Traktör için İNA ve benzer şirket çarpan analizi ile eşit ağırlık vererek 240,45 TL hedef fiyata ulaşıyor. Şirketin 2022'de 2021 yılı net kârından 950 milyon TL temettü dağıtacağını öngören Esra Şirinel'in temettü tahmini yüzde 11 temettü verimine işaret ediyor.

Şirinel; tedarik tarafından problemlerin gevşemesiyle beklentilerin üzerinde gerçekleşecek üretim ve satış hacimlerinin hisse için katalizör olabileceğini belirtiyor. Esra Şirinel; artan girdi maliyetleri nedeniyle beklentilerinden daha kötü gerçekleşebilecek marjların ise hisse için önemli risk faktörü olduğunu da sözlerine ekliyor.

BANKA AĞIRLIĞI ARTTI

Vakıf Yatırım'ın güncel portföyünde banka ağırlığı yüzde 26,2'den yüzde 28'e yükselmiş durumda. Portföydeki bir diğer banka hissesi ise Garanti BBVA. 2021 'in dokuz ayı itibarıyla öz kaynak kârlılığı yüzde 15,5 ulaşan Garanti BBVA'nın sermaye yeterliliği ve likidite göstergelerinin güçlü görünümünü koruduğu analizini yapan Selahattin Aydın, cazip değerlemelere sahip bankayı 13 TL hedefle model portföye tuttuklarını aktarıyor.

61 TL hedef fiyat belirledikleri Migros'un pozitif operasyonel performansının online kanalların desteğinde süreceğini öngören Aydın; "Normalleşme döneminde tüm segmentlerdeki hızlı toparlanmanın desteğiyle güçlü finansal performans sergileyen T. Şişecam'a ise 11,26 TL hedef fiyatla portföyde yer veriyoruz" diyor.

Vakıf Yatırım; artan banka dışı öz kaynak kârlılık oranı ve düzenli temettü ödemesi ile ön plana çıkmasını beklediği Sabancı Holding için 14,80 TL hedef fiyatını koruyor.

Kurum; güçlü abone bazı, veri ve dijital gelirlerinin desteğiyle normalleşmede operasyonel ve net kârlılık performansını beğendiği Turkcell'i ise Paycell ile ilgili satış sürecinde endeksten pozitif ayrışacağı öngörüsü ve 26,10 TL hedef fiyatla portföyde tutmayı sürdürüyor.

'DALGALI PİYASADA CAZİP YATIRIM'

Alarko Holding, BİM Mağazalar, İş Yatırım, Kardemir, Kervan Gıda, Petkim, Qua Granite, T. Şişecam, Tekfen Holding, Turkcell ve Tüpraş; İnfo Yatırım'ın hisse önerileri olarak sıralanıyor. İnfo Yatırım'dan Tuna Çetinkaya; Alarko Holding'in gerçek kâr potansiyelini, şirketin sıkı para politikası sayesinde enerji üretim tarafındaki enerji krizinin fazlasıyla konuşulduğu bu dönemde ortaya çıkarmasını bekliyor.

Çetinkaya; T. Şişecam'ı düz cam, cam ambalaj ve cam mamulleri pazarlarındaki varlığının yanında camın önemli girdilerinden soda külünü üretmesiyle beğendiklerini söylüyor.

T. Şişecam'ın tek pazara odaklanarak rakiplerinden farklılaştığı kanaatindeki Tuna Çetinkaya'ya göre; T. Şişecam, Ciner Grubu'nun ABD'deki soda faaliyet alanı operasyonlarının yüzde 60'ını devralmasıyla soda faaliyetlerinde bir numaraya yükselecek.

Tuna Çetinkaya, portföydeki diğer hisselere dair şu bilgileri veriyor: "Petkim ve Tüpraş'ı kapasite kullanım oranlarının yükselmesiyle, Tekfen Holding'i yeni işler alıp yatırımlarını artırmasıyla beğeniyoruz.

Türkiye perakende sektörünün önemli şirketlerinden olan BİM'i, yüksek kalite ve düşük risk profiliyle dalgalı piyasalarda cazip bir yatırım olarak değerlendiriyoruz. Turkcell'i dijital iş kollarındaki yüksek büyüme ve finansal teknoloji alanındaki yüksek yatırımlarıyla önde görüyoruz.

Qua Granite'i granit sektöründe tek olması ve ABD'ye yatırım yapacak olmasıyla, Kervan Gıda'yı ise agresif büyüme politikası ve Polonya'da yeni şirket alımının finansallara olumlu yansıması beklentisiyle beğeniyoruz."

GLOBAL MENKUL'ÜN ÖNERDİĞİ HİSSELER

Son dönemde volatilite oldukça yüksek olduğu için anlık fiyat hareketlerindeki değişime göre karar vermek yerine yatırımların orta-uzun vadeli perspektifte değerlendirilmesinde fayda görülüyor.

Global Menkul Değerler Araştırma Birimi Direktörü Banu Dirim; operasyonel görünüm, bilanço kalitesi, kurumsal yönetim ve değerleme bazında inceleme yapılması gerektiği görüşünde.

Hisse portföylerinde, büyüme potansiyeli yüksek hisse senetleriyle dengeleme amacıyla istikrarlı gelir ve marj görünümü olan 1-2 şirketin tercih edilebileceğini söyleyen Dirim'in portföyünde; Anadolu Efes, Erdemir, Garanti, Koç Holding, Pegasus, Tekfen Holding, Türkiye Sigorta var.

Pegasus'un pandemi sonrası toparlanma sürecinde düşük maliyet avantajı ve yeni uçak planıyla verimlilik artışı hikâyesini beğenen Banu Dirim, Erdemir'de güçlü talep koşullarının etkisiyle maliyet artışlarının telafi edilebileceğini tahmin ediyor.

Dirim, "Anadolu Efes, Tekfen ve Koç Holding farklı coğrafyalarda ve segmentlerde faaliyet göstermeleri açısından dengeli bir portföy sağlarken, yurtdışı gelirleriyle olumlu kur etkisinden faydalanıyor. Sektörde birçok segmentte lider konumunda olan Türkiye Sigorta ise oto ve sağlık segmentlerinde de büyüme potansiyeline sahip" diyor.

Garanti BBVA'da ise BBVA'nın gönüllü çağrı kararını olumlu değerlendiren Banu Dirim; sağlıklı sermaye ve karşılık oranları dikkate alındığında, hissenin sektöre göre daha hızlı kredi büyümesi için potansiyeli olduğu kanaatinde.

Bu arada Dirim; yıl sonu değerlendirmesiyle beraber, yeni faiz ve kur tahminleri de dikkate alınarak mevcut hisse önerilerini yeniden gözden geçireceklerini de altını çiziyor.

PİYASALARI ETKİLEYECEK SENARYOLAR NELER OLABİLİR?

OLUMLU SENARYOLAR

- Hem küreselde hem de yurtiçinde enflasyonun gerilemesi,

- Güçlü büyüme rakamları,

- Covid-19 öncesi ekonomik koşullara geri dönülmesi,

- TCMB' nin parasal gerçekliklerden uzak karar mekanizmasını değiştirmesi,

- TL'nin getiri pozisyonunun artması.

OLUMSUZ SENARYOLAR

- FED'den küreselde yükselen enflasyon nedeniyle beklenen de önce gelebilecek faiz artışı,

- FED' in güvercin tutumdan şahin tutuma geçmesiyle GOÜ para birimlerinde baskının artması,

- Artan vakalar nedeniyle ülkelerin tekrar kapanması,

- Küresel risk iştahında azalma,

- Yurtiçinde yılbaşına doğru yabancı fonların piyasadan çekilmesi.

VAKIF YATIRIM’IN MODEL POTFÖY DEĞİŞİKLİĞİ NASIL?

Kasım ayında Akbank, Kardemir ve Pegasus'u model portföyden çıkaran Vakıf Yatırım, bu hisselerin yerine portföye YKB, Vestel Elektronik ve Aksa Enerji'yi ekledi.

Vakıf Yatırım Araştırma ve Strateji Müdürü Selahattin Aydın, özellikle TV tarafında güçlü sezon olan son çeyreği göz önünde bulundurarak ve kısa vadeli önerisini 'Endeksin Üzerinde Getiri' olarak güncelleyerek Vestel Elektronik'i portföye eklediklerini belirtiyor.

Operasyonel ve net kârlılık performansını tatminkâr bulduğu Aksa Enerji'yi de portföye eklediklerini kaydeden Selahattin Aydın; banka tarafında YKB'yi Akbank ile değiştirdiklerini söylüyor. Üçüncü çeyrekte güçlü kârlılık artışıyla ön plana çıkan YKB'nin öz kaynak kârlılığının yüzde 14,9'a ulaştığı bilgisini veren Aydın, bankayı 3,90 TL hedef fiyatla model portföye eklediklerini kaydediyor.

PİYASALAR HANGİ KONU BAŞLIKLARINI TAKİP EDECEK?

YURTİÇİ

- TCMB' nin son gelişmelerin ardından izleyeceği politika,

- TL varlıkların seyri,

- Enflasyondaki ve faizlerdeki gidişat,

- Yabancı yatırımcıların tavrı,

- Siyasi gelişmeler ve olası erken seçim gündemi.

YURTDIŞI

- FED ve ECB'nin kararları ile FED'in tapering süreci,

- Gıdadaki ve enerji maliyetlerindeki fiyat artışı,

- Emtia fiyatlarındaki yükseliş ve tedarik sorunları,

- Dünyada yükselen enflasyon ve güçlenen doların seyri,

- Pandemide son durum ve alınabilecek önlemler.

PORTFÖY DAĞILIMI ÖNEMLİ

PORTFÖY DAĞILIMI ÖNEMLİ

Tüm gelişmeler dikkate alınarak portföy tercihlerinde riski bölen dengeli bir anlayış ile yılın tamamlanması gerektiğini söyleyen GCM Yatırım Genel Müdürü Alper Nergiz, özellikle borsanın güçlü gelen bilançolar, büyümenin yüksek seyretmesi ve negatif reel faizler ile iyi bir alternatif olarak gözüktüğünü kaydediyor.

Ancak Alper Nergiz'e göre; pandemi kaynaklı bazı sektörlerin negatif etkilenebileceği de göz önünde bulundurularak hisse alırken seçici davranılmalı. Temel ve teknik göstergelerin birbirini destekleyeceği güçlü bilançolu şirketlere odaklanılması da risk yönetimi için doğru bir strateji olabilir.