Piyasalar ABD-İran krizi nedeniyle geçen hafta dalgalı seyretti. Biz de yatırımcılara yön vermesi için altı aracı kurumdan ilk çeyrek portföy önerilerini aldık. İlk sırada hisse yer alıyor. Jeopolitik risklerdeki yükselişle altın ve TL mevduat önerilerinde artış var.

CEREN ORAL BALABAN

coral@ekonomist.com.tr

Geçen hafta piyasalarda tüm dikkatler ABD-İran krizindeydi. ABD'nin hava saldırısıyla İran Kudüs Güçleri komutanı Kasım Süleymani'yi öldürmesiyle tırmanan gerilim piyasalara da yansıdı. 2020'nin ilk günleri, jeopolitik risklerin tetiklemesiyle sert kâr satışlarına sahne oldu.

Olası bir İran-ABD çatışma riski nedeniyle tetiklenen global satış dalgasında BİST, benzer ülkelere göre daha olumsuz etkilendi.

Salı gecesi İran'ın ABD'nin Irak'taki iki askeri üssünü füzeyle vurması da bu olumsuzluğu artırdı. ABD Başkanı Trump'ın İran'a yeni yaptırımlar getireceklerini ama diyaloğa da açık olduklarını belirtmesiyle ise piyasalarda normalleşme görüldü.

BİST-100, geçen hafta 110.000'lere kadar geriledi. Petrol fiyatları yüzde 5'in üzerinde yükselirken altın da rekorunu tazeledi. Ons altın 1.600 dolara, gram altın 306 TL'ye kadar yükseldi.

Trump'ın açıklamalarının ardından ise borsa 118.000'lere yükselirken ons altın 1.549'lara, gram altın 292 TL'lere geri çekildi. Söz konusu bu değişimler de portföy güncellemelerini beraberinde getirdi.

"ARANAN BAHANE BULUNDU"

Alnus Yatırım Araştırma Müdürü Yunus Kaya, yılbaşında 116.000'lere kadar yükselen bor-sada kâr satışları için aranan bahanenin ABD'nin İran'a karşı saldırısı olduğunu söylüyor. Kaya, öncü yatırımcıların borsalarda satış, tahvilde ve altında alış pozisyonu almaya başladıklarını gözlemliyor.

Bu nedenle borsa yatırımının portföydeki payını azaltmayı doğru bulan Yunus Kaya, yüzde 25 olan hisse payını yüzde 10'a çekiyor. Kaya, 2020 ilk çeyrekte dolar kurunun yükseliş potansiyelini sınırlı görüyor.

Bu durumun da altına yatırımın cazibesini biraz daha artırabileceğini öngörüyor. Yunus Kaya, model portföyde altının payını yüzde 20'den yüzde 30'a çıkarıyor. TL mevduatın payını yüzde 35'ten yüzde 40'a yükselttikleri bilgisini de veriyor.

OYNAKLIK GÖRÜLEBİLİR

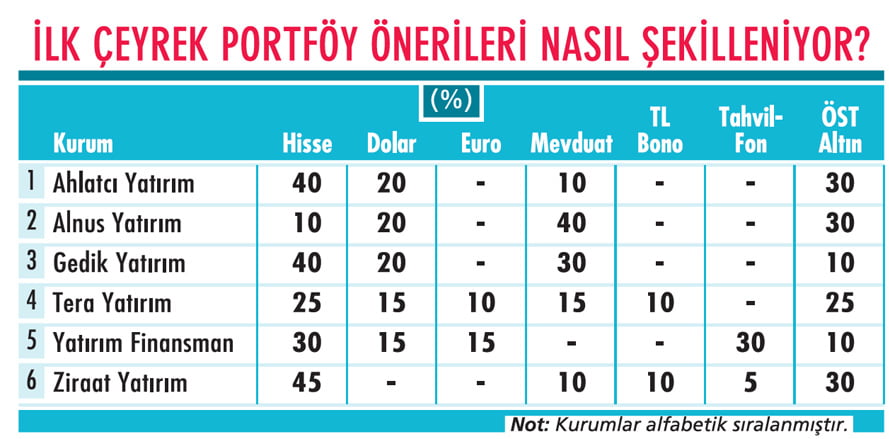

Gedik Yatırım yatırımcılara yüzde 40 hisse ve yüzde 30 mevduat önerirken, doların ağırlığını yüzde 20'de, altının ağırlığını yüzde 10'da tutuyor.

Gedik Yatırım Genel Müdürü Metin Ayışık, Türk varlıklarının değerlemelerinin cazip seviyelerde olması, ekonomide beklenen toparlanmanın ülke risk primine azaltıcı etki etme potansiyeli gibi unsurları dikkate alarak borsanın orta-uzun vadede getiri potansiyeli taşıdığını düşünüyor.

Bu nedenle 2020'de borsanın 125.000 ve üzeri seviyelere doğru hareketlenmesini olası görüyor. Metin Ayışık, artan jeopolitik riskler nedeniyle BİST'te kısa vadede oynaklığın sürme riski bulunduğunu da belirtiyor.

Endeksle korelasyonu yüksek olan ve uzun süredir iskontolu işlem gören şirket hisselerinin tercih edilebileceği kanaatindeki Ayışık, bu beklentilerle portföylerdeki hisse ağırlığını artırmanın yerinde olacağını aktarıyor. Ayışık'a göre, hisse pozisyonuyla edinilen riskin dengelenmesi için ise portföyde çeşitlendirmeye gidilmeli.

HİSSEYE TALEP ARTAR MI?

Ziraat Yatırım Genel Müdürü Uğur Boğday, ilk çeyrekte hisse senetlerinin cazip kalmaya devam edebileceğini, mevduat faizlerindeki gerilemenin de yatırımcıların hisseye talebini destekleyeceğini söylüyor.

Boğday, yurtdışı piyasalardaki genişlemeci politikalar ve düşük faiz ortamı ile azalan küresel büyüme endişelerinin gelişmekte olan ülkelere (GOÜ) fon akışını hızlandırabileceği görüşünde.

Bu nedenle portföydeki hisse ağırlığını yüzde 40'tan yüzde 45'e yükseltiyor. Boğday, ons altın ve kurda ilk çeyrekte yükseliş görülebileceğini kaydediyor ve altın ağırlığını yüzde 25'ten yüzde 30'a çekiyor.

Uğur Boğday, faizlerdeki düşük seviyeler nedeniyle de portföylerdeki sabit getirili varlıkların ağırlığının düşük kalması önerisinde bulunuyor. Ziraat Yatırım'ın model portföyünde hisse ve altın dışında TL mevduat ile tahvil-bono yüzde 10, ÖST fon ise yüzde 5 paya sahip.

HİSSENİN PAYI AZALDI

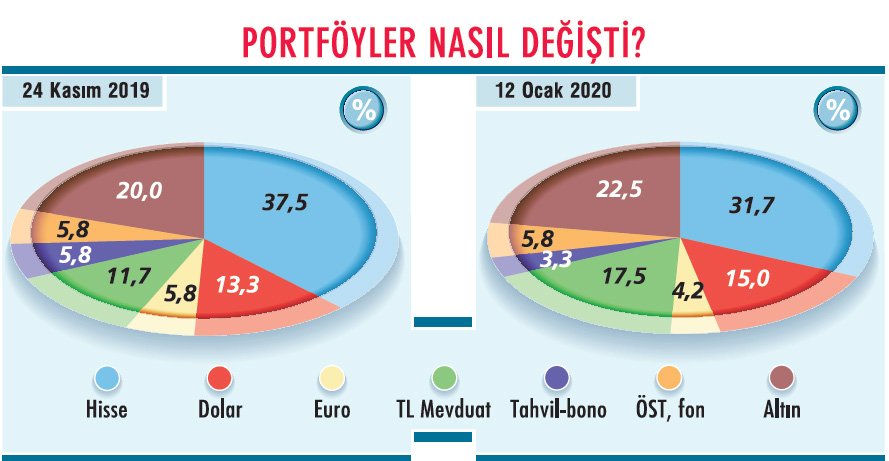

24 Kasım'da piyasada olan dergimizdeki haberdeki portföy önerilerinde hisse yüzde 37,5 paya sahipti ve yatırım aracı olarak ilk sıradaydı. Hisseyi, yüzde 20 ile altın ve yüzde 13,3 ile dolar takip ediyordu. TL mevduatın payı yüzde 11,7 idi.

Bu dönemde borsa yükseliş eğilime girmişti ve öngörüler borsanın yıl sonuna kadar ralli yapabileceği yönündeydi. Bu nedenle portföylerde hissenin payı yüksekti. TCMB'den aralık ayı toplantısında da faiz indirim beklentileri ağırlık kazandığından faizlerdeki düşüşün süreceği öngörüsüyle TL mevduat ise daha az öneriliyordu.

Bu haftaki çalışmamızda hissenin payının yüzde 31,7'ye gerilediği, TL mevduatın payının yüzde 17,5'e, altının payının yüzde 22,5'e, doların payının ise yüzde 15'e çıktığı görülüyor. Borsada rallinin ardından artan jeopolitik risklerin de etkisiyle gelen kâr satışları hissedeki azalmayı açıklıyor.

Riskli dönemlerde güvenli liman altının yükselmesiyle altın portföylerde daha fazla yer bulunuyor. Aynı nedenlerle dolarda da bir miktar yükseliş beklentisi var. TCMB'nin 16 Ocak'ta faiz indirimlerine ara verebileceği tahmini ışığında, TL mevduat da bu dönemde biraz daha fazla öneriliyor.

MEHMET GERZ ATA PORTFÖY GENEL MÜDÜRÜ "HİSSE, MEVDUAT VE DÖVİZ ÖNERİYORUZ'

YÜKSEK GETİRİ SAĞLADIK

2019, fon getirilerimiz açısından çok iyi bir yıl oldu. Birinci ve ikinci hisse senedi fonlarımız isabetli hisse seçimiyle yüzde 45,7 ve yüzde 47,4 getiri sağladı.

BİST-100'ün yüzde 25,4 yükselişine göre nispi getirimiz yüzde 20 ve yüzde 22 oldu ve son yılların en yüksek seviyesinde gerçekleşti.

2019'da dolar kurunun yüzde 12,5 yükseldiğini hesaba katarsak, hisse fonlarımız 2019'da dolar bazında yüzde 35 getiri sağladı. 2020'ye başlarken model varlık dağılımında yüzde 45 hisse senedi, yüzde 35 faiz, yüzde 20 döviz varlık öneriyoruz.

GETİRİ HEDEFİNE UYGUN FONLAR

Hisse senedi riskini kurala dayalı bir stratejiyle yönettiğimiz Ata 1. Serbest Fon, 2019'da yüzde 35,1 getiri sağladı. Faizlerin düştüğü 2020'de bu fonun yüzde 15-20 getiri sağlamasını hedefliyoruz.

Hisse, faiz ve döviz karışımıyla mevduata alternatif getiri sağlayan Ata 1. Değişken ve Çoklu Varlık Fon'larımız 2019'u sırayla yüzde 35,9 ve yüzde 27,7 getiriyle tamamladı.

2020'de mevduat getirisinin yüzde 5 üstünü hedefleyen yatırımcıları 1. Değişken Fon'a, mevduatın yüzde 3 üstünü hedefleyen yatırımcıları ise Çoklu Varlık Fonu'na yönlendiriyoruz.

DOLAR BAZLI EUROBOND'LAR

Dolarda kalmak isteyen yatırımcılara dolar mevduata alternatif olarak döviz bazlı Eurobond Fon'umuz olan Ata 4. Serbest Fon'u öneriyoruz. 2019'da dolar bazında yüzde 20,2 getiri sağlayan fonumuzda büyük Türk bankalarının dolar bazlı Eurobond'ları var. Bu fonun 2020'de getirisinin dolar bazında yüzde 6-8 olmasını bekliyoruz.