CERAN ORAL

coral@ekonomist.com.tr

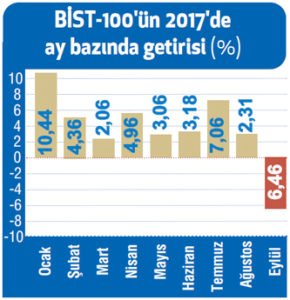

BİST-100 Endeksi’nin yılın en kötü performansını gösterdiği eylül ayı geride kaldı. Eylül ayına 110.000’in hemen üzerinden başlayan BİST-100, özellikle bankacılık endeksindeki sert kayıplarla eylül ayında diğer gelişmekte olan ülke (GOÜ) borsalarından negatif ayrıştı.

Ay içinde 101.000’lere kadar gerileyen endeks, eylülü yüzde 6,46 düşüşle 102.908’den kapattı. Satışlarda, Kuzey Irak’taki referandumun jeopolitik riskleri artırması ve ABD Merkez Bankası’nın (FED) aralık ayı için faiz artırımına işaret etmesi etkili oldu. Orta Vadeli Program (OVP) ile finansal kurumların kurumlar vergisinin yüzde 20’den yüzde 22’ye yükseltilmesiyle de kayıplar hızlanarak sürdü.

HİSSE VE MEVDUAT ÖNE ÇIKIYOR

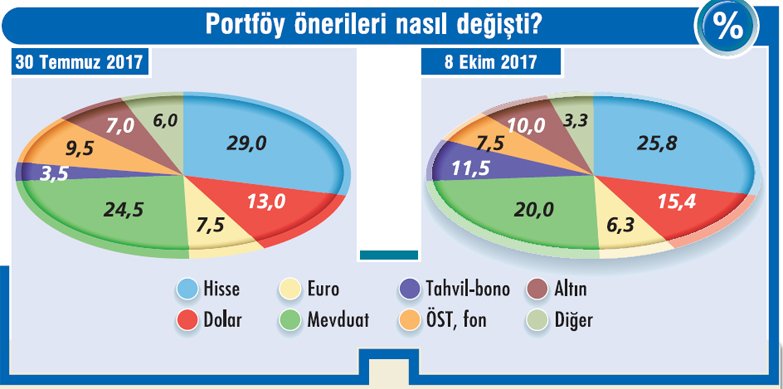

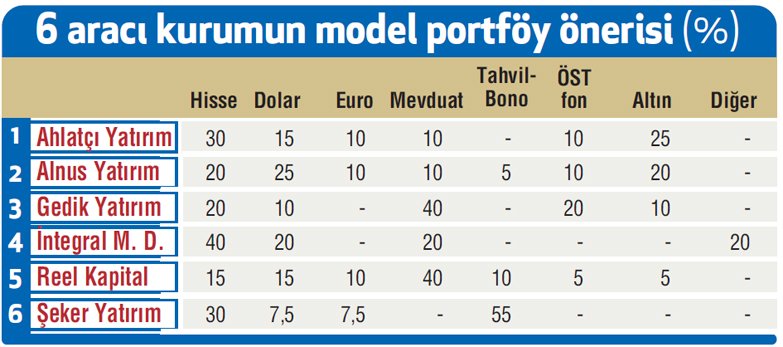

Altı aracı kurumdan ekim ayı portföyü için aldığımız önerilere göre, hisse yüzde 25,8 ortalamayla en çok önerilen yatırım aracı olarak öne çıkıyor. Hisseyi yüzde 20 ortalamayla mevduat takip ediyor. Üçüncü sırada yüzde 15,4 ile dolar, dördüncü sırada yüzde 11,7 ile tahvil ve bono geliyor. 30 Temmuz’da yayınladığımız ‘Piyasanın Pusulası’ başlıklı kapak haberimizde de aracı kurumlardan model portföy önerilerini almıştık. Söz konusu dönemde hisse yüzde 29, mevduat yüzde 24,5, dolar yüzde 13 ağırlığa sahipti. Burada, 30 Temmuz’da yüzde 3,5 ortalamayla en az önerilen yatırım aracı olan tahvil-bonodaki yüksek artş özellikle dikkat çekiyor.

NELER TAKİP EDİLECEK?

Ekim ayı ve sonrası için borsanın yönünü belirleyecek önemli başlıklar bulunuyor. Piyasalar, Kuzey Irak’taki referandum sonrası bölgedeki gelişmeleri izlemeye devam edecek. Referandum sonrası Türkiye cephesinde gerekli adımların atılacağına ve yaptırımların değerlendirildiğine yönelik söylemler öne çıktı.

Bölgedeki gelişmelerin ve atılacak adımların jeopolitik risk fiyatlamasını tekrar ön plana çıkarabileceğini söyleyen uzmanlar, bu durumun TL varlıkları küresel piyasalardan ayrıştırabileceğine dikkat çekiyor. Ocak ayından bu yana düşen ancak referandum sonrası yükseliş eğilimine giren Türkiye’nin CDS (kredi risk primi) oranları da piyasaların radarında olacak.

Jeopolitik başlıkların dışında özellikle FED Başkanı Janet Yellen’in aralık ayında faiz artırımı olasılığını canlı tutması nedeniyle, FED üyelerinin mesajları ve doların seyri de önem arz ediyor. Küresel çapta güvenli liman talebini artıran Kuzey Kore-ABD gerilimi de takip edilecek.

SATIŞLAR GÜÇLENİR Mİ?

Piyasalar açısından önemli başlıklar böyleyken, bu süreçte “BİST’teki düşüş devam eder mi?”, “Geri çekilmeler ‘alım’ fırsatı mı?”, “Nasıl bir model portföy oluşturulmalı?” soruları öne çıkıyor. Biz de aracı kurum-ların beklentilerini ve model portföy önerilerini öğrendik. Tablomuzda bu önerileri görebilirsiniz.

Şeker Yatırım analistleri, eylül ayındaki kayıplar nedeniyle ekimde de BİST’de dalgalı seyir bekliyor. Kurum, eylüldeki sert satışlar sonrası ekim ayının sınırlı da olsa tepki alımları göstererek yükselişle kapanabileceğini öngörüyor.

“FED faiz artışı beklentilerinin aralık sonrası için güçlenmesi ve jeopolitik riskler BİST’in ve TL’nin GOÜ piyasalarında bir süre daha negatif ayrışmasına neden olabilir” diyen Şeker Yatırım analistleri, bu negatif ayrışmanın eylüle göre sınırlı kalmasını bekliyor. Ancak analistler, Kuzey Irak ya da Suriye’de yeni askeri operasyon olasılığıyla jeopolitik risklerin yükselmesi durumunda negatif ayrışmanın ve yurtiçi piyasalardaki satış baskısının güçlenebileceği uyarısında da bulunuyor.

‘BEKLE-GÖR’ TAVSİYESİ

Gedik Yatırım’ın araştırma uzman yardımcısı Onurcan Bal, aşağı yönlü hareketlerde BİST-100’de izlenecek en kuvvetli desteğin 103.000-103.250 olduğunu kaydediyor. Bu seviyenin kırılması durumunda satışların tekrar hız kazanabileceğini ve endeksin 95.000’lere doğru geri çekilebileceğini söyleyen Bal’a göre, yukarı yönlü hareketlerin güçlenmesi için endeks 106.000’in üzerinde tutunmalı.

Onurcan Bal, bu süreçte yatırımcıların beklemede kalmalarının ve ‘bekle-gör’ stratejisi izlemelerinin daha doğru olacağını kaydediyor. “Jeopolitik risklerdeki gelişime bağlı olarak endekste aşağı yönlü hareketlerin devam etmesi ve 100.000’in kırılması durumunda bu seviyeler ‘zarar-kes’ olarak izlenmeli” diyen Bal, endekste yıl sonu için ise 110.000-115.000 aralığına işaret ediyor.

Ahlatçı Yatırım’ın araştırma uzmanı Muammer Demir’in yıl sonu endeks beklentisi 108.000-110.000 aralığında yer alıyor. “Yatırımcılara küresel bazda yaşanabilecek negatif gelişmeleri göz önüne alarak portföy büyüklüklerine göre yatırımlarını tek yatırım aracına yapmamalarını öneriyoruz” diyen Demir, sepet bazında birçok ürüne yer vererek risk unsurlarının dağıtılmasını tavsiye ediyor.

YABANCI ALGISI

Endeksteki dalgalanmanın yabancı yatırımcıların tavrı üzerinde nasıl etki yaratacağı da önem arz ediyor. Reel Kapital Araştırma Müdür Yardımcısı Enver Erkan, “Carry trade avantajıyla talep gören TL varlıkların volatiliteyle bu özelliğini kaybetmesi fiyat istikrarında sıkıntı yaratır. Fiyat istikrarının bozulması, BİST’i yabancılar açısından cazibe merkezi olmaktan çıkarır” diyor.

Bunun endekste aşağı yönlü seyri devam ettirebileceğini öngören Erkan, yatırımcılara aşağı yönlü riskler arttığından potansiyeline ulaşmış hisselerde kâr realizasyonu yapmalarını, hisse pozisyonları oluştururken ‘zarar-kes’ kullanmalarını öneriyor.

Enver Erkan, şöyle devam ediyor: “Kısa vadeli göstergeler aşırı satıma geldikçe ara ara yukarı doğru tepkiler verse de BİST’te ana eğilim aşağı yönlü. Risklerdeki artış tahvil faizlerine yansıyor.

OVP’deki finans sektörüne yönelik vergi düzenlemesi, banka kârlarını negatif etkileyebilir. Bu durum endekse ve faizlere yansıyabilir. Gösterge faizin yüzde 12’ninüze-rinde tutunması BİST’te sıkıntı yaratabilir. Endekste kısa vadede 100.000105.000, yıl sonu için ise 95.000110.000 aralığını öngörüyoruz.”