SPK, para piyasası fonlarında maksimum yüzde 10 olan TL mevduat oranını minimum yüzde 50'ye çıkardı. Uzmanlara göre bu karar, TL mevduatı desteklemek ve faizi aşağı çekmek için alındı. Ancak bu kararla fonlardaki paranın dövize kaçabileceği belirtiliyor.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Geçen hafta içinde Sermaye Piyasası Kurulu (SPK) para piyasası fonlarına ilişkin esaslarda değişiklik yaparak fon değerinin asgari yüzde 50'sinin mevduat hesaplarında değerlendirilmesi zorunluluğunu getirdi. Değişiklik öncesinde mevduat hesaplarının fon değeri içindeki payı için üst sınır yüzde 10 seviyesindeydi.

Bunun yanında karara göre, para piyasası fonlarından alınan yönetim ücreti, fon izahname ve yatırımcı bilgi formlarında yer alan mevcut yönetim ücretinin yarısı oranında uygulanacak. Bu düzenlemenin yürürlüğe girdiği tarihten itibaren mevcut yönetim ücreti oranının arttırılması amacıyla yapılan başvurular da SPK tarafından değerlendirmeye alınmayacak.

Son verilere göre, para piyasası fonlarının toplam büyüklüğü 29,5 milyar TL ve mevduatın toplam içerisindeki payı sadece yüzde 1 seviyesinde. İş Yatırım'ın analizine göre, düzenleme sonrasında mevduat tabanının artacağı, bu nedenle değişikliğin bankacılık sektörü için pozitif olacağı ifade ediliyor. 29,5 milyar TL'lik büyüklük, mevduat bankalarındaki TL mevduatın yüzde 1,5'ine tekabül ediyor.

NEDEN İHTİYAÇ DUYULDU?

Yapılan değişiklik fon yönetimi pazarında önemli ses getirdi. Bu düzenlemenin olumlu etkileri kadar olumsuz etkilerinin de olabileceği yönünde değerlendirmeler yapıldı. Önce bu düzenlemeye neden ihtiyaç duyulduğunun analizini yapmak gerekiyor. Hatırlanacağı üzere, 17-23 Mart tarihlerinde piyasaya çıkan dergimizde 'Mevduat faizleri nereye gidiyor?' başlığıyla bir haber yapmıştık.

Burada Bankacılık Düzenleme ve Denetleme Kurumu'nun (BDDK), bankalara mevduatlara yüksek oranda faiz vermemeleri yönünde telkinde bulunduğu iddialarına yer vermiştik. Kademeli olarak mevduata verilecek en yüksek faizin de yüzde 20,5 seviyesine kadar çekildiğini kaydetmiştik.

Bunun yanında piyasalarda sorunların zirve yaptığı dönemlerde mevduata yıllık yüzde 27-28'e kadar faiz verildiği dönemler de olmuştu. Sonuçta enflasyonun dizginlenmesi ve alınan tedbirlerle birlikte mevduat faizi yüzde 20'lere indi. Ortalamada da yüzde 17-18 faiz seviyeleri söz konusu.

TL MEVDUAT ERİDİ

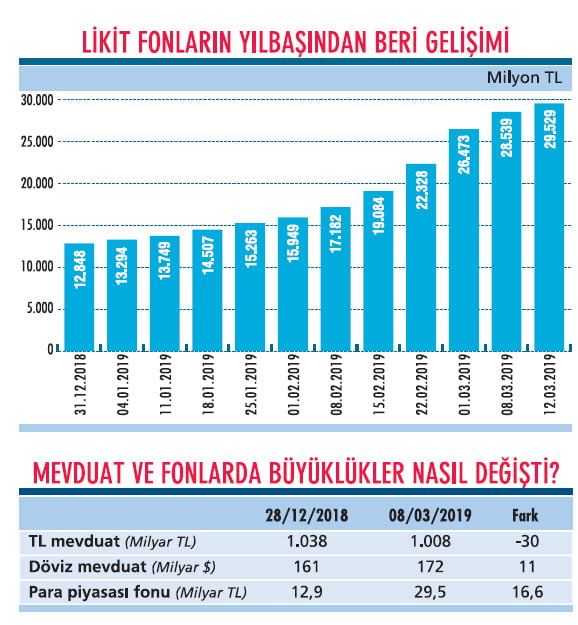

Yılbaşından bugüne bakıldığında söz konusu fonların büyüklüğü, getiriler de dahil olmak üzere, 12 milyar 848 milyon TL'den 29 milyar 529 milyon TL seviyesine yükseldi. Ortalama getirilerin yüzde 22 olduğunu düşünürsek, esasen net para girişi takribi 16 milyar TL seviyesinde oldu.

Yani TL mevduata göre daha yüksek getirisi olan fonlara para girişi yaşandı. TL mevduat tarafına bakıldığında ise yılbaşından bugüne 30 milyar TL eridiği ve 1 trilyon 38 milyar TL'den 1 trilyon 8 milyar TL seviyesine gerilediği görülüyor.

Yatırımcı, yüksek getirili para piyasası fonlarının yanında döviz mevduata olan ilgisini de artırıyor. Geçen yıl ağustos ayında yaşanan dalgalanma sırasında döviz mevduat tarafında yapılan satışların önemli ölçüde yerine koyulduğunu gördük. Özellikle de 2019 yılında buradaki artış dikkat çekti.

Şöyle ki, yıla girerken TCMB verilerine göre yurtiçinde yerleşik yatırımcıların döviz mevduatı 161 milyar dolarken, bugün 11 milyar dolar artışla 172 milyar dolar seviyesine çıktı. Yapılan yorumlara göre, bu tarz hamleler döviz mevduata ilgiyi artırarak devam ettirecek. Bu anlamda DTH'lardaki hareketlilik yakından izlenecek.

FAİZE YÖNELİK HAMLE

Sonuçta düzenleyici otoritenin TL mevduatı güçlendirme adına böyle bir adım attığı görülüyor. Şu aşamada bankacılık sistemindeki 2,1 trilyon TL'lik mevduat büyüklüğü içinde 15-17 milyar TL ilave mevduat çok önemli bir yer tutmazken, ekonomi yönetiminin bankacılık sektörüne yönelik kararlı desteğini göstermesi açısından olumlu bulunuyor. Mevduat tarafında bankalara kısmen bir rahatlama sağlanacağı için faizlerde hafif geri çekilmeler olabileceği tahmin ediliyor.

Banka bağımsız bir portföy yönetim şirketinin üst düzey yöneticisine göre ise bu karar, faizleri düşürme çabasına yönelik yan etkileri iyi hesap edilmemiş bir uygulama. Çünkü geçici faiz farklarına bakarak kalıcı mevzuat değişimi yapılıyor.

FONLARA ETKİSİ NE OLUR?

TEB Portföy Araştırma Direktörü Pınar Uğurluoğlu'ya göre, geçiş dönemi nispeten hızlı olacak. Ama geçiş döneminden sonra bile hem ÖST takviyesi, hem vergi avantajı hem de repo oranlarının sınırlanmış bile olsa yüksek seyretmesi sayesinde, Merkez Bankası faizleri çok hızlı aşağı çekmediği sürece, likit fonlar önemli bir mevduat alternatifi olmaya devam edecek.

Bu gelişmenin ardından para piyasası fonlarında bir miktar küçülme olabileceğini söyleyen Ziraat Portföy Genel Müdürü Uğur Boğday, ancak SPK kararıyla yönetim ücretlerinin yarıya indirilmesinin getirileri destekleyeceğini belirtiyor.

Boğday, "Neticede para piyasası fonlarındaki bu büyümenin geçici olduğunu söyleyebiliriz. Bir süre sonra TCMB faiz indirimleriyle birlikte zaten repo piyasasında da mevduata göre oluşan çok farklı getirilerin bu noktada dengeleneceğini öngörüyoruz" diyor.

UYGULAMANIN OLASI YAN ETKİLERİ

Para piyasası fonlarındaki yüksek getiriyi mevduat faizlerinin düşmesinin önündeki bir engel olarak görüp bu fonlardaki mevduat oranını minimum yüzde 50 olarak belirlemenin bazı yan etkilerinin olduğu düşünülüyor. Bu yan etkiler dört başlık altında şöyle sıralanıyor:

1- Para piyasası fonlarının yönetim stratejisine müdahale edilerek, yatırımcısı için en iyi getiri sağlama olanağı sınırlanıyor.

2- Getiriyi bu şekilde baskılama çabaları, para piyasası fonlarından dövize geçişi teşvik edebilir.

3- Fonların azalan getirisini telafi etmek için yönetim komisyonları bir kerede yarıya indiriliyor ve böylece zaten kâr edemeyen portföy şirketlerinin yıllık bütçeleri bozuluyor. Mevzuatında sürekli ve sert değişimler yaşanan sermaye piyasalarının bu iklimde gelişmek bir yana giderek gerilemesi gibi riskli bir durum ortaya çıkıyor.