Son dönemde yüksek iskontolu TL varlıklar yabancı yatırımcı ilgisini çekmeye başlasa da sürpriz faiz indirimi, yabancı güvenini yeniden sarstı ve satışlar başladı. Yabancı alımı için riskleri düşürecek yapısal adımların atılması, mevcut risk primlerini yansıtacak reel getiriler sunulması şart.

03 – 16 Ekim 2021 tarihli sayıdan

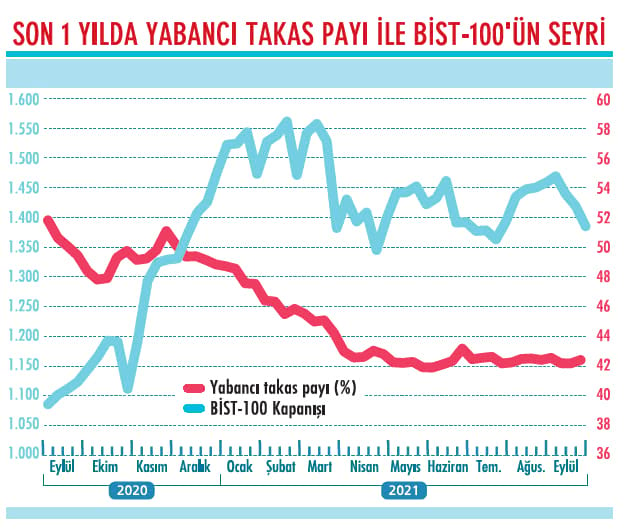

Yabancı yatırımcıların 2020'de BİST'teki toplam net çıkışı 4,6 milyar dolar olurken 2020'nin başında yüzde 60 olan yabancı payı yüzde 45'lere gerilemişti. Mevcutta ise BİST'teki yüzde 42,40 payla TL varlıklara yabancı yatırımcı ilgisi tarihi düşük seviyelerde bulunuyor.

Ağustosa kadarki süreçte satış ağırlıklı pozisyonda kalan yabancılar; 2021 Ocak-Tem-muz'da BİST'te toplam 1,9 milyar dolarlık net satış yaptı. Yabancılar, ağustosta ise 478 milyon dolar net alımla Kasım 2020'den bu yana BİST'teki en yüksek net girişi gerçekleştirdi.

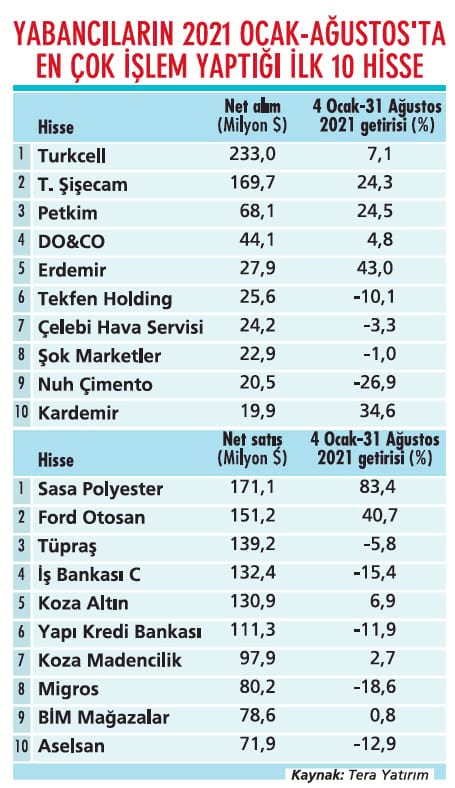

Ağustostaki yabancı girişiyle yılbaşından bu yana BİST'teki net çıkış 1,4 milyar dolara geriledi. Hisselerde sekiz aylık alım-satış miktarlarını ve getirilerini tablomuzda görebilirsiniz. Yabancı payının son bir yıldaki seyrini de grafiğimizde inceleyebilirsiniz.

YÜKSEK İSKONTO ETKİSİ

YÜKSEK İSKONTO ETKİSİ

Tera Yatırım Başekonomisti Enver Erkan; 2021 Mart'ta TCMB Başkanı'nın görevden alınmasının faiz indirimlerini seri şekilde getirebileceği endişesinin yabancı fonların yüklü satışına neden olduğunu söylüyor.

Erkan; temmuz enflasyonunun beklentileri geçmesinin ardından, TCMB'nin enflasyon üzerinde sıkı para politikasını sürdüreceğine yönelik beklentilerin ise yabancı yatırımcılar tarafından ağustos ayında alım yönlü değerlendirildiği analizini yapıyor.

Enver Erkan; 'short' pozisyon alan uzun vadeli fonların pozisyon kapamalarının yansımaların görüldüğünü de kaydediyor. Yabancı yatırımcının önceliğinin güven ve istikrar olduğunun altını çizen Erkan; "Hisse senetleri ucuz da olsa yatırımcının parasını bağladığı yerdeki ortam, sermayenin kalması için öncelik" diye de ekliyor.

Global Menkul Değerler Strateji Müdürü Filiz Özcan, pandemiyle daha da zayıflayan ekonomik ortamdan yavaş yavaş çıkılırken tam bir rahatlama görülmese de en kötü dönemin geride kaldığına ilişkin bir algının oluştuğu kanaatinde.

Bu algının benzerlerine kıyasla ciddi iskonto oluşturan TL varlıklar için yabancı özelinde cazibe yarattığını söyleyen Özcan; yabancı girişlerinin süreklilik arz etmesi ve trende dönüşmesi için henüz erken olduğu uyarısında da bulunuyor. Filiz Özcan'a göre; yabancılar, ekonomik koşulların ciddi anlamda iyileşmesini ve siyasi belirsizliklerin ortadan kalkmasını bekleyebilir.

DOLARİZASYON ARTACAK

DOLARİZASYON ARTACAK

Tam da bu noktada önceki hafta TCMB, piyasalarda belirsizliği ve oynaklığı artıran bir kararla politika faizinde 100 baz puanlık indirime gitti. Bu, özellikle yabancı kurumlarca sürpriz bir karar olarak değerlendirildi.

Faiz gevşeme döngüsünün erken başladığını kaydeden ve son üç toplantıda 50'şer baz puanlık indirim bekleyen Morgan Stanley; yılsonunda politika faizinin yüzde 16,50'ye ineceğini öngörüyor. TL'ye karşı uzun dolar pozisyonlarını kapattıklarını açıklayan banka, TL'nin değer kaybedeceğini fakat bunun daha önceki düşüşler kadar hızlı olmayacağını tahmin ediyor.

Kurum, yüksek carry maliyeti yüzünden zamanlamanın önemli olduğunu da belirtiyor. Merrill Lynch; 2021'in geri kalanında 150 baz puanlık faiz indirimi bekliyor. TL'de yüksek oynaklık öngören kuruluşa göre ortodoks olmayan para politikası önlemlerinin alınması şaşırtıcı olmayacak.

Enflasyonun kasıma kadar yüzde 19'un üzerinde kalmasını bekleyen Citi stratejistleri ise 2021 Ocak'ta yüzde 11,15 olan enflasyon beklentisini yüzde 16,74'e yükseltti. Faiz indirimi için alan olmadığını belirten Citi, dolarizasyonun ve risk primlerinin artacağını öngörüyor.

Kurum; düşük uluslararası rezerv pozisyonları ve zorlu makroeko-nomik koşullar düşünüldüğünde beklenenden erken faiz indiriminin daha fazla olumsuz etkisinin olabileceğinin de altını çiziyor.

TL VARLIKLARA TALEP AZALIYOR

360'larda seyreden ülke risk primi CDS, TCMB'nin kararı sonrasında 423'lere kadar yükseldi. Dolar/TL 8,90'lara dayanırken BİST-100, 1.400'lerin altına geriledi. Oysa ikinci çeyrek bilanço döneminde yabancı alımla-rıyla 1.480'ler test edilmişti.

Ahlatcı Yatırım Araştırma Uzman Yardımcısı Yasin Sarıhan; politika değişikliğinin ardından döviz kuru başta olmak üzere CDS ve tahvil piyasasında yukarı fiyatlamaların oluştuğu analizini yapıyor. Dolar/ TL'deki oynaklığın TL varlıklara talebi azaltmaya başladığını da gözlemliyor.

Sarıhan; marttan eylüle kadarki süreçte ABD 10 yıllık tahvil faizlerinin 1,70'lerden 1,10'lara gerilerken Türkiye tahvil piyasasında iyileşmenin görülmemesinin varlık alımlarının azaltılma dönemine girilmesiyle stresi artırdığına da değiniyor.

Bilanço döneminde yabancı yatırımcıların alımlarını artırdığını, güçlü bilançolar sonrasında ise elde ettikleri kazançlarla piyasadan çıktıklarını söyleyen Yasin Sarıhan; benzer durumu üçüncü çeyrek bilanço döneminde de bekliyor. Ancak bu süreçte TL'deki kaybın yabancıların hisse piyasasına karşı çekimser kalmasına neden olabileceğini vurgulayan Sarıhan'a göre; kalıcı yabancı alımı için Türk varlıklarına güven artmalı.

Bunun için de politikaların vadelerinin uzaması şart. Marttan eylüle kadar TCMB toplantı karar metinlerinde politika faizinin enflasyonun üzerinde yer alacağı belirtildi ancak son toplantıda farklı bir politikayla karar alındı.

Yasin Sarıhan; "Piyasa, manşet enflasyondaki seyre göre politika faizinin belirleneceğini kabul etmiş, projeksiyonlar buna yönelik yapılmıştı" diyor. Sarıhan; bu tarz belirsizliklerin oluşmaması halinde yabancıların daha net gelecek planlaması yapacağını ve BİST'in de yabancılar için daha cazip hale geleceğini sözlerine ekliyor.

ÜZEYİR DOĞAN GEDİK YATIRIM YATIRIM DANIŞMANLIĞI MÜDÜRÜ "RİSK PRİMLERİNİ YANSITACAK ANLAMLI REEL GETİRİ SUNULMALI"

ERKEN ADIMLAR

Sermaye piyasalarında yerli yatırımcı sayısında tarihi artışlar yaşansa da yeni gelen yatırımcı, yabancının ikamesi olamadı ve kalıcı trend oluşturamadı. Yabancı yatırımcının ülkeye çekilebilmesi için Türkiye algısının iyileşmesi şart.

Bu algının ekonomik, siyasi, jeopolitik gibi konulardaki risk primlerini düşürecek adımlar atılarak iyileştirilmesi öncelik olsa da bu risk seviyelerini gözeterek vadedilen getiriler de yabancı yatırımcının ilgisini çekebiliyor. Risk primi düşmeden ya da risk priminin daha da artmasına neden olan erken adımlar atmak, yabancıların ilgisini azaltıyor.

RİSK-GETİRİ UYUMSUZLUĞU

Faiz indiriminden sonra yabancı raporlardaki ağırlıklı görüş, kararın yabancı ilgisini düşüreceği yönünde. Yabancının en çok çekindiği konulardan biri de kurdaki öngörülemezlik. Çeşitli hedge olanakları olsa da TL varlıkların taşıdıkları riskler üstüne yüksek maliyetli hedge işlemleri, alınan risk ile beklenen getiri arasında uyumsuzluğa neden olabiliyor.

Yabancı yatırımcının ilgisini daha az faiz (getiri) ile çekebilmek için, ülke risk priminin ve piyasalardaki volatilitenin azaltılması için gerekli yapısal adımların atılması ya da mevcut risk primlerini de yansıtacak anlamlı reel getiriler sunulması şart. Aksi takdirde yabancı yatırımcı bu ikisinden birini bulduğu başka kapıları çalacak."