TALİP YILMAZ CEREN ORAL

tyilmaz@ekonomist.com.tr coral@ekonomist.com.tr

Geçen hafta salı günü grup toplantısında MHP Lideri Devlet Bahçeli'nin önümüzdeki yıl yapılması gereken cumhurbaşkanlığı seçiminin ve genel seçimin 26 Ağustos 2018 günü yapılmasını teklif etmesi piyasalarda şok etkisi yarattı.

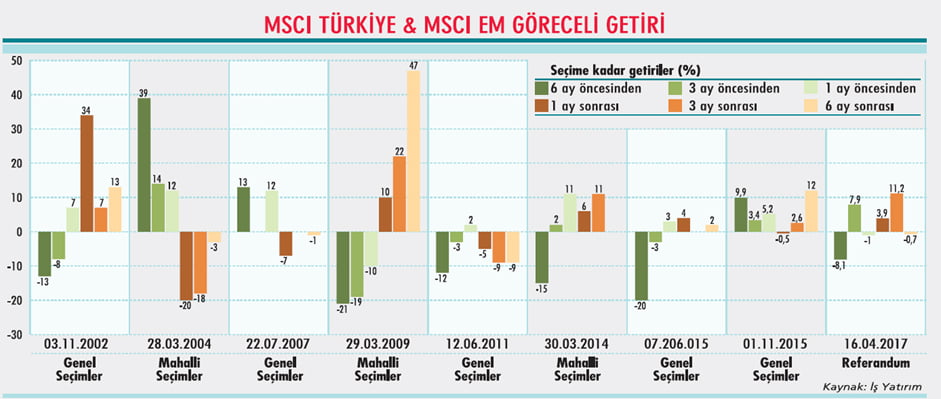

Tabloyu görmek için görsele tıklayın.

O günkü grup toplantısında 2019'a vurgu yapan Cumhurbaşkanı Recep Tayyip Erdoğan'ın bir gün sonra Bahçeli ile yaptığı görüşme sonrasında 24 Haziran 2018'de erken seçim kararı aldıklarını açıklamasıyla ise piyasalarda seçim hesapları yapılmaya başladı.

Cumhurbaşkanı Erdoğan erken seçim tarihini açıkladığında piyasanın buna ilk tepkisi pozitif oldu. Dolar/TL 4,10'dan 4,00 desteğine geriledi. Euro/TL 5,00 seviyesinin altına gevşedi. Borsa yüzde 3 primle 110.000 direncinin üzerine çıktı. Gösterge faiz yüzde 14 seviyesine doğru gevşedi.

Bundan sonraki sürece bakıldığında ise ince hesapların yapıldığı görülüyor. Burada en çok merak edilen konuyu İYİ Parti'nin seçimlere girip giremeyeceği oluşturuyor. Çünkü İYİ Parti'nin seçim sonucunu etkileme potansiyeli olduğu tahmin ediliyor. Burada Yüksek Seçim Kurulu'nun kararı beklenecek.

ERKEN SEÇİMİN GEREKÇESİ

Cumhurbaşkanı Recep Tayyip Erdoğan, erken seçim kararının gerekçesi olarak, mevcut sistemle ülkeyi yönetmenin giderek zorlaşmasını gösterdi. Bilindiği gibi geçen yıl nisan ayında yapılan referandumla kabul edilen anayasa değişikliği ilk seçimden sonra yürürlüğe girecek ve cumhurbaşkanlığı hükümet sistemine geçilecek. Erdoğan, bu sisteme bir an önce geçilmesini gerektiren zorluklar içinde ekonomide atılması gereken adımları da saydı.

Hükümeti erken seçim kararı almaya zorlayan ekonomik faktörleri yukarıdaki tabloda görüyorsunuz. Özetlersek, geçen yıl devlet destekleriyle hızlanan büyüme ekonomide dengeleri sarsmış durumda. Ekonominin bu şekilde 2019'daki seçime kadar hızlı büyümeyi sürdürmesi pek mümkün görünmüyordu. Zaten bu nedenle piyasalarda epeydir erken seçim olasılığı konuşuluyordu. Ama geçen haftaya kadar hükümet buna hiç prim vermiyordu.

SEÇİM EKONOMİSİ OLUR MU?

Peki, erken seçimin ekonomiye etkisi ne olur? Açıkçası, erken seçim için belirlenen tarih o kadar yakın ki bu süre içinde etkili bir "seçim ekonomisi" uygulaması zor. Ancak hükümetin geçen yıldan beri uygulandığı politikalar, zaten seçim ekonomisi uygulamalarından çok farklı değil. Şimdi bu politikalar en azından iki ay daha sürdürülecek gibi görünüyor. Geçen yıl yüzde 7,4 büyüyen ekonomi, bu yılın ilk çeyreğinde de hızlı büyümeye devam etti gibi.

11 Haziran'da açıklanacak ilk çeyrek büyüme oranı hükümetin seçimdeki en büyük ekonomik kozu olabilir. Ancak bunun ekonominin dengelerini daha da sarsması, enflasyon, cari açık ve bütçe açığının yükselmeye devam etmesi olasılığı bulunuyor. Seçimden sonra gelecek yeni hükümetin bu konularda ne yapacağı da çok belli değil. Çünkü 2019'un mart ayında da yerel seçimler var.

24 Haziran'da yapılacak erken seçimlerle ilgili değerlendirmede bulunan İş Yatırım analistleri, beklentilerin aksine erken seçim tarihinin çok yakın olarak belirlenmesini piyasaların son derece olumlu karşıladığını söylüyor.

Buradaki anahtar kelimeyi 'belirsizlik' olarak tanımlayan İş Yatırım uzmanları, "Belirsizlik sürecinin kısa olması, bütçe dengelerini bozabilecek kapsamlı bir seçim ekonomisi uygulamaya zaman olmaması ve yeni yönetimin bir an önce belirlenecek olması piyasa oyuncularının tercih ettiği bir durum gibi gözüküyor" yorumunu yapıyor.

Görünen o ki, seçimin çok erken olacak olması, en azından belirsizlik süresinin kısalmasıyla, açık pozisyonların hemen hemen her piyasada hızla kapanmasına neden oldu. Kur tarafında görülen belirgin rahatlamanın tahvil faizlerine de olumlu yansıdığını gördük.

Bundan sonraki süreç, seçim dinamikleri içinde kendi mecrasında yürüyecek. Yeni yönetimin özellikle ekonominin ihtiyacı olan yapısal reformlara odaklanıp odaklanmayacağı, piyasanın orta vadede fiyatlara yansıtacağı bir nokta olacak.

NEDEN POZİTİF?

Alınan seçim kararıyla birlikte seçimler, açıklama tarihine göre 497 gün öne çekildi. Partiler açısından baktığımızda seçime 62 günün kalması ve araya Ramazan ayının girmesi süreci zorlayacak gelişmeler olarak dikkat çekiyor.

Alnus Yatırım Genel Müdürü Egemen Kaya, açıklamanın ardından son günlerde yaşanan sıkışmanın ardından gelen yüzde 3'lük yükselişi enerji patlaması olarak değerlendiriyor. Kaya, "Bundan sonrası için herkes farklı görüş öne sürebilir. Ancak biz, global bir sorun olmadıkça rekor yolunun açık olduğunu öngörüyoruz.

Buna hazırlık amacıyla model portföyümüze önceki gün Garanti Bankası'nı eklemiş, yine seçim açıklaması öncesi tüm short pozisyonların kapatılmasını önermiştik" hatırlatmasını yapıyor.

Egemen Kaya, bu yorumuyla ilgili temel gerekçelerini de şöyle sıralıyor: "Birincisi, ülkenin yönetimi konusunda önemli bir belirsizlik ortadan kalacak. İktidar, 'yönetimde istikrar'ı Türkiye'nin hikayesi olarak sunacak. İkincisi, yabancıların önemli bir şikayet konusu olan OHAL seçimlerden sonra kalkacak.

Yani mecliste tekrar kabul edilen OHAL uzatması, son uzatma olacak. Üçüncüsü, borsanın yanı sıra iyimser havayla dolarda ve faizde yaşanacak gerileme de gerek enflasyon gerekse tüketici güveni konularında iyileşmeye yol açacak.

Dördüncüsü, hükümet olanakları ölçüsünde genele hitap eden iyileştirmeler ve gayrimenkul gibi sektörel iyileştirmeler sunabilecek. Ancak zaman kısalığından bütçeyi çok hırpalamayacak. Son olarak seçime rekor kıran bir endeksle girmek, iktidara güven verecek."

PORTFÖY ÖNERİLERİ

Bu ortamda 11 aracı kuruluş ve portföy şirketinin üst düzey yöneticisiyle yaptığımız anket çalışmasında seçim sürecinin portföy önerilerini aldık. Buna göre seçim sürecinde öne çıkan yatırım aracı yüzde 32,3 pay alan hisse ve yüzde 24,1 pay alan mevduat oldu. Kurdaki artışla birlikte portföylerde döviz önerileri aşağı çekildi. Ancak Euro-dolar sepeti yine de yüzde 18,2 pay aldı.

Yapılan değerlendirmelere bakıldığında borsa için ağırlıklı görüş iyimser. Iskonto oranlarının artmasıyla hisse senedi piyasasında daha pozitif bir hava var. 115.000-125.000 bandında beklentiler öne çıkıyor. Ancak Garanti Yatırım Genel Müdürü Zeki Şen, 115.000'in yukarı yönlü kırılması için oyun değiştirici bir haber akışı olması gerektiği yorumunu yapıyor. Şen, 115.000 seviyelerine doğru yatırımcıların temkinli olması gerektiği kanaatinde.

Enflasyon baskısının bir süre daha devam etmesini bekleyen Ziraat Portföy Genel Müdürü Uğur Boğday, "Buna bankaların kredi/mevduat rasyolarının da yüksek olmasını eklersek vadeli mevduat faizlerinin yüksek seyrini sürdürmesini bekliyoruz.

Bu nedenle portföyümüzde mevduat ağırlığını yüksek tutuyoruz" diyor. Azalan siyasi riskler ve tüketici güveninde beklenen iyileşmeyle hisse senedi piyasalarında kısmen bir değerlenme bekleyen Boğday, Borsa İstanbul'un global benzerlerine göre yüzde 35'in üzerinde bir iskontoyla işlem gördüğünü hatırlatıyor.

FAİZ BEKLENTİLERİ DEĞİŞTİ Mİ?

Erken seçim kararının açıklanmasından önce döviz tarafının ana gündeminde 25 Nisan'daki Merkez Bankası Para Politikası Kurulu (PPK) toplantısı vardı. Kurda son zamanlarda görülen ani yükselişler nedeniyle bu toplantıda faiz artışı gelebileceği dillendiriliyordu.

Ancak MHP Genel Başkanı Devlet Bahçeli'nin erken seçim çağrısının Cumhurbaşkanı Recep Tayyip Erdoğan tarafından kabul etmesiyle BİST-100 kayıplarını geri alırken, dolar/TL de 4,10'lardan 4 TL'ye kadar geri çekildi. Kurun erken seçim kararına verdiği olumlu tepki, TCMB'nin nisan toplantısına ilişkin piyasalarda beklentilerin de revize edilmesine yol açtı.

Erken seçim açıklamasından sonra piyasaların moral bulduğunu kaydeden GCM Menkul Kıymetler Genel Müdürü Alper Nergiz, dolar/TL'deki bu geri çekilmenin TCMB'nin bu ay elini rahatlattığı görüşünde. Nergiz, 25 Nisan'daki toplantıdan 50 baz puana kadar bir faiz artırımının çıkmasının teorik olarak sürpriz olmayacağının altını çizse de, TL'nin son değer kazancı çerçevesinde TCMB'nin bu ayı pas geçeceğini öngörüyor.

Küresel risk iştahında önemli bir bozulma olmazsa seçimlere kadar daha stabil hareket eden bir kur seyri bekleyen Nergiz'in haziran sonu dolar kuru öngörüsü 3,90-4,00 TL bandında bulunuyor.

SADELEŞME MESAJI GELEBİLİR

Azimut Portföy Genel Müdürü Murat Salar ise TCMB'nin 25 Nisan'daki toplantısında, hâlihazırda yüzde 12,75 seviyesinde bulunan ağırlıklı ortalama fonlama oranını sınırlı olarak yukarı yönlü değiştirmesini bekliyor.

"TCMB, hâlihazırda tanım olarak yer alan ancak kullanılmayan haftalık repo faiz oranı gibi rakamları da yukarı doğru revize ederek sadeleşme mesajı verebilir" diyen Salar, 2018 Haziran sonu için dolar/ TL'de 3,90-4,00 bandında bir hareket görülebileceğini söylüyor.

EKONOMİK RASYOLAR!

Her ne kadar kurun seçime ilk tepkisi geri çekilme şeklinde olsa da seçim tarihi yaklaştıkça kurda yeniden bir hareketlilik görme olasılığının da göz ardı edilmemesi gerektiğini belirtenler var. Seçim süreçlerinin içinde barındırdığı gerginlik gibi etkenler bir yana kuru tehdit eden başka faktörler de bulunuyor.

Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen, bunların başında yüksek enflasyonun, artan cari açığın ve borçluluk oranlarının geldiğini ifade ediyor. "Ekonomideki tablonun göstergeleri olan bu rasyolar nedeniyle kurda gevşeme yaşanma olasılığını çok yüksek görmüyorum" diyen Kertmen, 24 Haziran seçimleri sonrasında dolar/TL'nin haziran ayını 4,004,10 seviyesinde tamamlamasını öngörüyor.

Integral Menkul Değerler Araştırma Direktörü Tuncay Turşucu, erken seçim kararının ardından 4,00 TL seviyelerine gerileyen dolarda 'alım'ların dikkat çektiğini söylüyor. Seçimlere kadar 4,00 TL üzerinde stabil kur bekleyen Turşucu da 2018 Haziran sonu için dolar/TL'de 4,00-4,10 bandına işaret ediyor.

TAHVİLE İLGİ ARTTI

Son dönemde dövize ek olarak faizlerde de yüksek seviyelerin test edildiği görülüyor. 23 Mart'tan bu yana yüzde 14'ün üzerinde seyreden gösterge faiz, 11 Nisan'da yüzde 14,55 ile rekorunu kırdı. Geçen hafta ise erken seçim kararı sonrası kur tarafında görülen belirgin rahatlama faizlere de olumlu yansıdı ve gösterge faiz yüzde 14,02'lere kadar geriledi.

Garanti Yatırım'dan Zeki Şen, 24 Haziran'da erken seçime gidilecek olmasının özellikle yabancı yatırımcıların TL cinsi tahvillere ilgisini artırdığı söylüyor. Şen, geçen hafta seçim kararının açıklanmasının ardından yabancı yatırımcıların tahvil piyasasındaki alımlarını yoğunlaştırdığını gözlemlediği bilgisini veriyor.

2018'in ilk yarısında yüzde 13,00-14,00 bandında bir gösterge faiz bekleyen Zeki Şen, bu beklentisinin nedenlerini ise şöyle sıralıyor: "TL, son haftalardaki kayıplarını geri almaya devam ettiği takdirde faizlerin bulunduğu seviyeler cazip görünebilir ve tahvil piyasasına girişler sürebilir.

Yakın zamana kadar piyasadaki genel beklenti, TCMB'nin 25 Nisan'daki toplantısında faiz oranlarını sabit bırakacağı yönündeydi. Ancak son günlerde bir faiz artışı ya da politika çerçevesinde düzenleme yapılacağına dair beklentiler güçlendi.

TCMB'nin ortalama fonlama maliyeti özellikle kısa vadeli tahvil faizleri için bir çapa niteliğinde olsa da, tahvil faizlerinin ulaştığı seviyeler değerlendirilince olası bir faiz artışının TL ve güven kanalı üzerindeki etkisi, tahvil piyasasında olumsuz bir tepki görülmesini önleyecek."

NEGATİF EĞİLİM SÜRER Mİ?

Faizlere yönelik daha kötümser tahminler de dillendiriliyor. ING Yatırım Genel Müdürü Bülent Altınel, tahvil getiri eğrisindeki negatif eğimin yılın ikinci çeyreğinde de korunacağını düşünüyor. Altınel, iki yıllık tahvilin bileşik faizinin yılın ikinci çeyreğinde ağırlıklı olarak yüzde 13,50-14,50 aralığında hareket etmesini bekliyor. Bülent Altınel'in gösterge faizde ilk yarı tahmini yüzde 14,00-15,00 bandında bulunuyor.

Integral Menkul Değerler'den Tuncay Turşucu, faizin izleyeceği seyrin seçim öncesi ya da seçim sonrası çok fark edeceğini düşünmüyor. Turşucu, "Kredi/mevduat oranı yüksek kaldıkça, enflasyon yüzde 10 ve üzerinde oldukça ve Hazine fazla borçlandıkça faizler yüksek seviyesini koruyabilir" görüşünü paylaşıyor.

ALTINDA NE OLUR?

Erken seçimin altın tarafına yansımalarının nasıl olacağı da merak edilen unsurlardan biri. Genel algı, küresel piyasalarda doların zayıf görünümünün ve zaman zaman küresel risk algısındaki artışın altının ons fiyatını desteklemeye devam edeceği yönünde.

Zayıf dolar, altını harekete geçiren en önemli faktörler arasında yer alıyor. Bu nedenle erken seçime giden yolda altının seyrini belirleyecek en önemli unsurlardan birini de kurdaki durum oluşturuyor.

Alnus Yatırım'dan Egemen Kaya, ons altının 2016 sonunda 1.156 dolar düzeyindeyken 2017 sonunda 1.303 dolara kadar çıktığını, 2018'in başından beri de 1.365 doları geçmeden hareketlerini sürdürdüğünü söylüyor.

"Diğer taraftan dolar/TL'deki artışla gram altın fiyatı 2016 sonunda 131 TL iken 11 Nisan 2018'de 180 TL'ye ulaştı. Böylece gram altın 16 ayda yüzde 37 yükseldi" diyen Kaya, 2018'in ilk yarısında gram altında 170180 TL aralığında bir fiyatlama öngörüsüne sahip.

Dolar endeksinin destek bulmaya başlaması ve Suriye kaynaklı küresel jeopolitik risk algısının normalleşmesi ise altın için olumsuz sayılabilecek gelişmeler. Garanti Yatırım'dan Zeki Şen, son dönemde ABD'de işlem gören altına dayalı borsa yatırım fonlarına yoğun giriş yaşansa da, bunun altın fiyatına sağladığı desteğin sınırlı kaldığına değiniyor.

Şen'e göre, risk algısını artıracak yeni bir gelişme olmadığı takdirde ons altın yatay ya da hafif aşağı hareket edebilir. Zeki Şen, "Bu öngörümüze TL'de daha fazla değer kaybı yaşanmayacağı yönündeki genel beklentimiz de eklenince, TL cinsi gram altın fiyatında bir miktar gerileme görülebileceği düşüncedeyiz. İlk yarı tahminimiz 170-180 TL bandı" diyor.

MUAMMER KÖMÜRCÜOĞLU İŞ YATIRIM ARAŞTIRMA BÖLÜM YÖNETMENİ

MUAMMER KÖMÜRCÜOĞLU İŞ YATIRIM ARAŞTIRMA BÖLÜM YÖNETMENİ "BİST, SEÇİM DÖNEMLERİNDE KAYBETTİRİYOR"

"Erken seçim kararı sonrası piyasalar yerinde duramayan bir çocuk gibi. Karar sonrası ilk tepki panik satış oldu. 'Erken seçim, erken satış' başlığını kullandık. Ardından sürecin hızlı ve kısa olması belirsizlik sürecinin de kısa olması anlamına geldiği için coşkulu alışlar geldi. Biz bu duruma 'Erken seçim, erken alış' diyoruz.

Ancak Türkiye varlıklarının dünyaya göre iskontolu işlem görmesinin politik belirsizliklerden kaynaklanmadığını belirtmek lazım. Dolayısıyla erken seçim kararıyla ortadan kalkacak bir politik risk söz konusu değil. İki ay gibi kısa süre içinde seçimleri geride bırakmamız ve kamu maliyesindeki bozulmanın sınırlı olması piyasalar için iyi haber ama yeterli değil.

Son 10 yılda yapılan altı genel ve mahalli seçim ve son referandum sürecinde Borsa İstanbul genelde kaybettirdi. AKP'nin oy oranını artırdığı Temmuz 2007 ve Kasım 2015 seçimleri dışındaki tüm seçim dönemlerinde MSCI Türkiye gelişmekte olan borsaların yüzde 10 civarında gerisinde kaldı. Türkiye varlıklarındaki risk primlerinin yüksek olması, ülkemize yönelik jeopolitik risklerden, ABD ve Avrupa ile ilişkilerimizin bozulmasından ve uygulanan ekonomi politikalarına yönelik belirsizliklerden kaynaklanıyor. Sağlıklı bir yükseliş için bu risklerin azaldığına yönelik işaretler görmemiz lazım."