CEREN ORAL

coral@ekonomist.com.tr

Sektörün güçlü sermaye yapısıyla 2016’yı iyi bitireceği öngörülüyor. Ancak aşağı yönlü risklerle son çeyrekte net faiz marjında gerileme olabileceği de belirtiliyor. Bankalar 2016’nın ilk dokuz aylık döneminde aktif büyüklük, kredi, kârlılık ve mevduatta geçen yılın aynı dönemine göre daha iyi sonuçlar elde etti.

Uzmanların beklentisi olan kârlılıkta ve temel göstergelerde olumlu değişimin dokuz aylık dönemde gerçekleştiği söylenebilir. BDDK’nın açıkladığı ocak-eylül dönemi sonuçları beklentilerin karşılandığını gösteriyor.

Bu dönemde sektörün aktif büyüklüğü 2,5 trilyon TL’ye ulaştı. Krediler geçen yılın aynı dönemine kıyasla yüzde 8,6 artarak 1,61 trilyon TL’ye, net kâr yüzde 55 artışla 29,04 milyar TL’ye yükseldi. Mevduatta da 2015’in sonuna göre yüzde 7,7 artış görüldü, toplam mevduatlar 1,3 trilyon TL oldu.

İLK SIRADAKİ BANKALAR

Haberimizin tablosunda 15 bankanın bu dört rasyodaki görünümlerine yer verdik. Buna göre; aktif ve kredilerde ilk üçte Ziraat Bankası, İş Bankası ve Garanti Bankası yer alıyor.

Tabloyu görmek için görsele tıklayın.

Akbank ve Yapı Kredi de bu rasyolarda iyi sonuçlarıyla öne çıkıyor. Bu beş banka, 230 milyar TL’nin üzerinde aktif ve 153 milyar TL’nin üzerinde kredi büyüklüğüne ulaşmış durumda.

Akbank ve Yapı Kredi de bu rasyolarda iyi sonuçlarıyla öne çıkıyor. Bu beş banka, 230 milyar TL’nin üzerinde aktif ve 153 milyar TL’nin üzerinde kredi büyüklüğüne ulaşmış durumda.Ziraat Bankası, yüzde 40 artışla elde ettiği 5 milyar TL net kârla, bu kalemde ilk sıradaki yerini koruyor. Garanti Bankası ve Akbank’ın da 3,4 milyar TL’nin üzerinde net kârı var. Söz konusu bankalar mevduatta da başarılı sonuçlara sahip.

Gedik Yatırım Bankacılık Analisti Erol Gürcan, kredi getiri/mevduat maliyeti makasının genişlemesinin net faiz kârlarını artırıcı etkisi, enflasyona endeksli tahvil gelirlerinin katkısı, swaplardaki düşük hacim ve maliyet kaynaklı sermaye işlemleri kârının artmasının sonuçlarda öne çıkan noktalar olduğunu belirtiyor.

Gürcan, “Düşük kredi büyümesiyle karşılık giderlerinin kârlılığı destekleyici yöndekiseyri, etkin maliyet yönetimi, aktif kalitesinin korunması da diğer önemli unsurlar” diye devam ediyor.

Yapı Kredi, Akbank, Garanti Bankası’nın dokuz ayda yıllık bazda en iyi performans gösteren bankalar olduğunu söyleyen Gürcan’a göre, çeyrek dönem piyasa beklentilerine göre performansı en iyi bankalar ise Vakıfbank, İş Bankası ve Garanti Bankası.

“ENDEKS 143.000’İ GÖRÜR”

Bankacılık endeksi BİST-100 En-deksi’ne göre iskontolu seyrediyor. Piramit Menkul Kıymetler Portföy Yönetim Müdürü Mehmet Ali Kalfa, sektörü dokuz aylık sonuçlar itibarıyla, üçayla sınırlı orta vade için yüzde 9,52 ucuz bulduğunu söylüyor.

Mevcut endeks seviyelerinde F/K ve PD/DD bakımından ucuz kalmasıyla Vakıfbank, Yapı Kredi, İş Bankası ve TSKB için ‘al’ önerisi veriyor. Yılın geri kalanı için, 130.500 olan bankacılık endeksine yönelik beklentisi endeksin 143.000’e çıkması yönünde.

İntegral Menkul Değerler Araştırma Direktörü Tuncay Turşucu endeksin 125.000’lerde ‘alım’ için uygun olacağını belirtiyor. 145.000’lerde ‘satım’ düşünülebileceğini kaydeden Turşucu, Halkbank, İş Bankası ve Vakıf-bank için ‘al’ önerisi veriyor.

FIRSATLAR VE RİSKLER

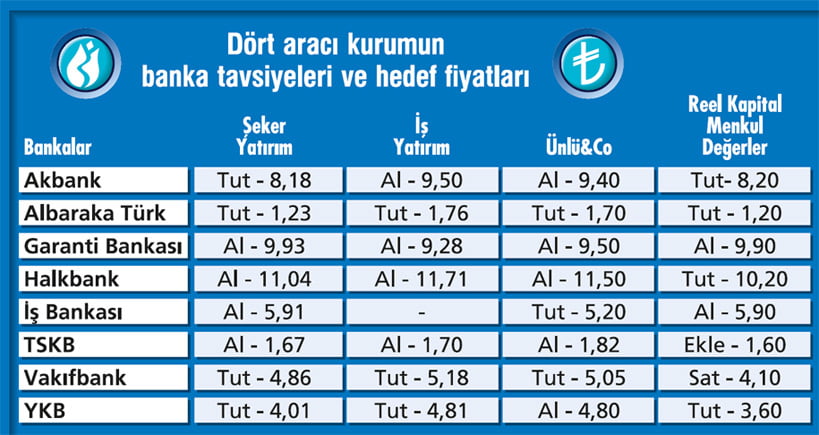

Şeker Yatırım Kıdemli Bankacılık Analisti Övünç Gürsoy, büyümenin beklentileri aşmasını, fonlama maliyetlerindeki düşüşleri, gevşetici yasal düzenlemeleri ve FED faiz sürecinin yavaşlamasını fırsat olarak değerlendiriyor. Gürsoy, “Makro ve politik risklerde artış olmazsa sektör 2016’yı iyi bitirir.

Ancak son çeyrekte net faiz marjı ve kredi faizlerinin düşmesi ile mevduat faizlerinin yataya yakın seyretmesiyle kredi/mevduat makası daralabilir” diyor. Burgan Yatırım Kıdemli Bankacılık Analisti Duygun Kutucu, riskin aktif kalitesindeki bozulma olduğunu söylüyor.

Ekonomideki yavaşlamanın ve kur yükselişinin sorunlu kredilerde artışa yol açabileceğini dile getiren Kutucu, global likidite koşullarında sıkılaşmanın bankaları olumsuz etkileyeceğini vurguluyor. Kutucu, Fitch’in olası not indiriminin sermaye yeterlilik oranını 100-120 baz puan düşürebileceğini söylese de sektörün güçlü sermaye yapısıyla bu etkiyi bertaraf edebileceğinin de altını çiziyor.

YIL SONU TAHMİNLERİ

Bankacılık sektörü, piyasa faizlerine karşı hassas tutum sergiliyor. Reel Kapital Menkul Değerler Araştırma Uzmanı Enver Erkan, “Trump sonrası ABD 10 yıllık faizlerinin yüzde 2’nin üzerine gelme eğilimiyle, ‘hazine tahvili sat, hisse senedi al’ yönüne dönülebilir.

Piyasa faizlerinde yukarı yönlü etki görülebilir ve Türkiye-ABD faiz makasının açılması bankaların maliyetlerine marjinal etki yapabilir” diyor. Enver Erkan, ‘al’ önerisi verdiği Garanti Bankası’nın yılı 4,8 milyar TL, İş Bankası’nın 3,6 milyar TL net kârla kapatacağını öngörüyor.

‘Tut’ dediği Akbank için 4,5 milyar TL, Halkbank ve Yapı Kredi için 2,8 milyar TL, Al-baraka için 280 milyon TL net kâr öngörüyor.