İlk çeyrekte kredi ve mevduatta büyüyen bankaların kârları ise geriledi. İkinci çeyrekte artan fonlama maliyetleri bankaları zorlayacak.

CEREN ORAL

coral@ekonomist.com.tr

En çok YKB önerilirken, risk priminin düşmesi ve TL'nin güçlenerek enflasyon baskılarını azaltması bankaları cazip kılabilir. BİST 100'de en büyük ağırlık bankalara ait. Dolayısıyla bankalara gelen alış veya satışlar, endeksin yükselmesine veya düşmesine yol açıyor.

Tabloları görmek için görsellere tıklayın.

Nitekim 19 Mart'ta 104.862'yi test eden ve bir daha da 100.000'leri göremeyen BİST 100, 27 Mart'ta 91.855'e, geçen hafta ise 85.000 seviyesine kadar geriledi.

Bu gerilemedeki temel etken, bankalara gelen satışlardı.

ÖNERİLEN HİSSELER

Biz de bu tablodan yola çıkarak bankacılık sektörü ile hisselerindeki son görünümün ve 2019'un ilk çeyreğine ait banka bilançolarının analizini yaptık.

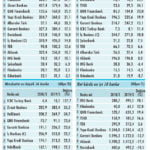

18 bankanın aktifler, mevduat, krediler ve net kâr rasyolarındaki solo sonuçlarına tablo olarak yer verdik. Banka kârlarına yönelik beklentiler ile sonuçları da karşılaştırdığımız haberimizde, ikinci çeyrek öngörülerini araştırdık.

Ayrıca yedi aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını da öğrendik. Yedi kurumdan altısı Yapı Kredi Bankası (YKB) için 'al' dedi. Beş kurum da Akbank, Garanti ve Vakıfbank için 'alım' önerisinde bulundu.

Ak Yatırım Bankacılık Analisti Hakan Aygün'ün tahminleri, Albaraka Türk, İş Bankası, Garanti Bankası, Halkbank, TSKB, Vakıfbank ve YKB'nin 2019 ilk çeyrek toplam kârlılığının 2018 son çeyreğe göre yüzde 12,4 ve yıllık yüzde 30,9 gerileyeceği yönündeydi.

Aygün, çeyreksel gerilemede TÜFE'ye endeksli menkul kıymet faiz gelirinin 11 milyar TL'den 3,8 milyar TL'ye düşmesinin etkili olduğunu öngörüyordu.

Hakan Aygün, "Ancak olumlu seyreden kredi-mevduat getiri makası (kamu bankaları hariç), beklentinin altında provizyon giderleri, artış ivmesini koruyan komisyon gelirleri ve güçlü tahsilatlar sayesinde bankaların bu olumsuz etkiyi bir miktar dengeleyeceğini düşünüyoruz" değerlendirmesini yapmıştı.

NE ÖNGÖRÜLÜYORDU, NE OLDU?

Yatırım Finansman Araştırma Müdürü Serhan Gök ise takip ettiği bankalar arasında Garanti ile Akbank'ın çeyreklik bazda en yüksek net kâr büyümesi (yüzde 46 ve yüzde 28) ve en yüksek öz sermaye kârlılığı (yüzde 13 ve yüzde 12) rakamlarını açıklamalarını bekliyordu.

Gök, çeyreklik bazda net kâr büyümesi yüzde 2 ile sınırlı kalabilecek olsa da YKB için yüzde 11'lik öz sermaye kârlılığı tahmininin Akbank'ın yüzde 12'lik rakamına oldukça yakın olduğu analizini yapmıştı. Serhan Gök, Vakıfbank'ın göreceli yüksek TL fonlama maliyetleri ve provizyon giderleri nedeniyle yüzde 7 öz sermaye kârlılığı sağlayabileceğini de öngörüyordu.

SONUÇLAR OLUMLU DEĞİL!

Peki, beklentiler bu şekildeyken sonuçlar nasıl geldi? Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, ilk çeyrekte ekonomide başlayan kademeli dengelenmeyle bankalarda çekirdek faiz makasının düzelme, kredi büyümesinin artma trendine girmeye başladığını söylüyor.

Akbank'ın sonuçlarıyla bir adım öne çıktığına değinen Akkoyunlu, diğer özel banka-ların beklentilere paralel, kamu bankalarının ise beklentilerin altında bir performans sergilediğini kaydediyor.

GCM Yatırım Ekonomisti Enver Erkan, ilk çeyrekte bankaların olumlu finansal sonuçlar elde edemediğini söylüyor. Erkan, bunun nedenini, "Kredi-mevduat makasında bir miktar iyileşme görülse de kredilerdeki geri dönüşün henüz pozitif bölgeye geçmemesi ve TÜFEX getirilerindeki azalma çerçevesinde net faiz gelirlerindeki gerileme, çift haneli kâr düşüşünde etkili oldu" diyerek açıklıyor.

2018 ilk çeyrekle kıyaslandığında net kârların YKB'de yüzde 0,2, Garanti'de yüzde 13,7, Akbank'ta yüzde 17,4, İş Bankası'nda yüzde 19.3, Vakıfbank'ta yüzde 39,1, Halkbank'ta yüzde 61.4, Albaraka'da yüzde 72,3 gerilediği görülüyor. Bu dönemde TSKB ise net kârını yüzde 16,6 arttırdı.

Enver Erkan, ticari bankalardan sadece YKB'nin kârını geçen yıla yakın seviyelerde tutabildiğini, diğer bankaların tamamında çift haneli kâr düşüşü görüldüğünü söylüyor. Erkan, ilk çeyrekte kârı en çok azalan bankaların kamu bankaları olduğuna da dikkat çekiyor.

İSKONTO YÜKSEK AMA…

BİST-100, emsallerine göre ciddi bir iskonto barındırırken son bir yıllık F/Ksının altında işlem görüyor. Benzer şekilde 0,5x PD/DD civarında işlem gören BIST Bankacılık Endeksi, MSCI gelişmekte olan ülke (GOÜ) banka PD/DD'ine göre yüzde 55-60 oranında iskontolu.

Global Menkul Değerler Stratejisti Rıdvan Baştürk, iskontolu olmanın her zaman cazip olunacağı anlamına gelmediği görüşünde. Yurti-çinde risk priminin yüksek seyrettiğine dikkat çeken Baştürk, bunun düşmesinin iç tarafa alım gelmesini destekleyeceğini öngörüyor.

Bunun için de seçim belirsizliği ve S-400'lerin alımı gibi

önemli konuların masadan kalkması gerektiğini vurguluyor. Rıdvan Baştürk'e göre, böyle bir durumda risk primi hızla düşer ve bu durum TL'yi güçlü kılarak enflasyon baskılarını azaltabilir.

"Bunun sonucunda da faizlerde gevşeme bekleyebiliriz" diyen Baştürk, böyle bir senaryoda iskontosu nedeniyle de bankaların ön plana çıkabileceği görüşünde. Rıdvan Baştürk, bu durumda Garanti, İş Bankası, Akbank ve YKB'nin performanslarıyla önde olabileceği bilgisini veriyor.

YAVAŞ BİR ÇEYREK

İlk çeyreğe ilişkin değerlendirmeler böyleyken ikinci çeyrek tahminlerine de değinmek gerekiyor. Gedik Yatırım'dan Ali Kerim Akkoyunlu, mart ayı ortalarından itibaren yeniden başlayan Türk varlıklarındaki dalgalanmalardan dolayı ikinci çeyreğin tüm şirketler açısından zorlu geçmesini bekliyor.

Bankaların artan fonlama maliyetleriyle birlikte yavaş bir çeyrek geçirebileceğini öngören Akkoyunlu, bunun yanında takibe düşen kredilerin performansının sektör için en önemli temel risklerin başında geldiğinin de altını çiziyor.

Bu noktada, kamu bankalarının DİBS ihracı kanalıyla sermayelendirilmesi, özel bankaların da sermaye artırımı yoluyla sermaye yapılarının güçlendirilmesi çalışmaları, kötü alacakların enerji ve gayrimenkul sektörleri için oluşturulacak bir fonla bilanço yapılarından temizlenmesi gibi gelişmeler söz konusu. GCM Yatırım'dan Enver Erkan, bu çalışmaları bilançoları rahatlatacak bir gelişme olarak yorumluyor.

8 BANKANIN ÖZEL ANALİZİ

AKBANK

100 milyon TL'lik serbest karşılık, OTAŞ kredisi için 400 milyon TL tutarında ayrılan ek karşılık, kredi-mevduat makasındaki toparlanma, takipteki krediler rasyosundaki sınırlı artış, TL kredilerdeki ve YP mevduatlardaki güçlü büyüme ilk çeyreğin ana unsurları oldu. Net ücret ve komisyon gelirlerindeki güçlü büyüme ve olumlu aktif kalite görünümü devam ediyor.

ALBARAKA TÜRK

İlk çeyrekte öz kaynak kârlılığı 2018 ilk çeyrekteki yüzde 13,3'ten yüzde 3,3'e düştü. Yüksek fonlama maliyetleri ve düşük büyümenin yanında yüksek seyreden faaliyet giderleri toplam gelirler kalemini baskılıyor. Zayıf faaliyet performansı yanında aktif kalitesinin görece iyi seyretmesinin dengeleyici bir faktör olduğu belirtiliyor.

GARANTİ BANKASI

Kredi yeniden fiyatlaması ve dönem içinde gerileyen fonlama maliyetleriyle çekirdek TL kredi spreadi ilk çeyrekte genişledi. Ücret ve komisyon gelirleri yıllık yüzde 22 artarak bankanın gelir yapısının en önemli unsurlarından biri olarak kârlılığa katkı yapmaya devam etti. Sermaye oranlarının sektöre göre güçlü durmaya devam ettiği kaydediliyor.

HALKBANK

İlk çeyrekte öz kaynak kârlılık düzeyi son derece düşük bir seviye olan yüzde 4'e geriledi, swap kullanımı ise arttı. Yüksek aktif kalitesi ve karşılık giderlerinin görece düşük baskısının ileride kârlılık için avantaj yaratabileceği belirtiliyor. Sermaye yeterlilik oranlarının ise sektördeki büyük bankaların bir miktar altında seyrettiği notu düşülüyor.

İŞ BANKASI

Takipteki alacaklar ilk çeyrekte 13,7 milyar TL'ye yükseldi. Takipteki alacak oranı önceki çeyreğe göre 100 baz puan artarak yüzde 5,1 oldu. Yakın izlemedeki krediler (ikinci kategori) 2,3 milyar TL artışla 34,7 milyar TL oldu. Takipteki ve yakın izlemedeki kredilerin brüt kredi hacmine oranının yüzde 179 olduğu ve benzer bankalar arasında en düşük olarak kaldığı bilgisi veriliyor.

TSKB

İlk çeyrekte provizyon giderlerindeki artış, yakın izlemedeki krediler ve bu krediler için ayrılan karşılık oranının artmasından kaynaklandı. Yakın izlemedeki krediler ve takipteki krediler toplamının brüt kredilerdeki payı 2018 sonundaki yüzde 12,5'ten yüzde 13'e yükseldi. Kredi spreadlerinin kuvvetli görünümünü koruduğu, sermaye yeterlilik rasyosunun yüzde 16 olduğu aktarılıyor.

VAKIFBANK

İlk çeyrekte KGF kredileri destekli güçlü TL kredi büyümesi, güçlü kredi-mevduat makası gelişimi, ikinci grup kredi karşılıklarındaki artış ve 350 milyon TL tutarındaki swap fonlama maliyeti dikkat çekti. Bankanın güçlü bir sermaye tabanına sahip olduğu, net ücret ve komisyon gelirlerindeki güçlü büyümenin de devam ettiği vurgulanıyor.

YKB

İlk çeyrekte kredi portföyünü yüzde 5 büyütürken, bunda TL kredilerinin yüzde 12 büyümesinin önemi büyük. Özellikle KGF ve düşük hacimli şirket kredilerine ağırlık verilmesi bu büyümeyi sürüklerken mevduatlarda da yıllık büyüme yüzde 22 oldu. Ücret ve komisyon gelirlerindeki güçlü seyrin ve maliyet etkinliğinin kârlılığı desteklediğinin altı çiziliyor.