Yatırımcının güvenli limanı altın, son dönemde piyasalarda yaşanan dalgalanmalarda yatırımcının kalkanı oldu. Hem ons bazındaki yükselişlerden hem de dolar/TL paritesindeki yükselişten olumlu etkilenen altın, yatırımcısının yüzünü güldürmeyi başardı.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

GÖZDE YENİOVA

gyeniova@ekonomist.com.tr

Peki bundan sonra ne olacak? Altında yükseliş eğilimi sürecek mi? Yoksa altın fiyatları düşecek mi? Elinde altın olanlar ne yapmalı? Yeni yatırım düşünenler için hala fırsat var mı? Merak edilen tüm bu sorulara yanıt aradık.

Altın, dalgalı piyasaların güvenilir limanı, koruma kalkanı, Türkiye'de özellikle finansla çok fazla temas etmek istemeyenlerin yastık altı yatırımı. Eylül 2011'de 1.921 dolar/ons ile tarihi zirvesini gören, ardından Aralık 2015'e kadar dört yılı aşkın sürede 1.046 dolar/ons seviyesine kadar gevşeyen altın, özellikle son dört aydır hızlı bir yükseliş eğiliminde.

Bu dönemde ons/dolar fiyatında yaklaşık yüzde 22 artış oldu. Bugün gelinen noktada 1.500 dolar/ons seviyelerinde fiyatlamalar gördük. Gram/ TL fiyatı da yılbaşından bugüne yaklaşık yüzde 30 kazandırdı ve 280 TLnin üzerinde fiyatlamalara sahne oldu.

Bugün gelinen noktada elinde fiziki altın olan, banka veya fonlar kanalıyla yatırım yapan yatırımcılar ne yapacağını merak ediyor. Yine altının yükseliş eğilimini koruyup koruyamayacağına bağlı olarak yeni altın yatırımı yapmak isteyen yatırımcılar var.

Yatırımcıların kafalarındaki soru işaretlerini ortadan kaldırma adına altınla ilgili merak edilen sorulara yanıt aradık.

1- Son dönemde ne oldu da altının ons/dolar fiyatı bu kadar yükseldi?

Altının ons /dolar fiyatında son dönemde yukarı yönlü bir ivme gözleniyor. Mayıs ayının başında 1.270 dolar/ons seviyelerinde olan altın bugün gelinen noktada 1.550 dolar/ons seviyelerine kadar yükselmiş durumda.

Yani yaklaşık dört aylık süreçte dolar bazında altın fiyatında yüzde 22'lik artış oldu. Geçen yıl eylül ayındaki yaklaşık 1.200 dolar/ons seviyelerine göre de ons fiyatı yaklaşık yüzde 29 artış gösterdi.

Son dönemde güvenli varlık talebinde ilk sırada yer alan altının ons fiyatındaki artışın nedenlerini başlıklar halinde şöyle sıralayabiliriz:

• ABD-İran gerilimi nedeniyle İran'ın Hürmüz Boğazı'nı kapatma söylemleri ve Ortadoğu'daki jeopolitik riskler,

• ABD ile Çin arasında devam eden ticaret savaşı,

• ABD Merkez Bankası'nın (FED) 11 yıldan beri ilk kez 25 baz puan faiz indirimine gitmesi ve eylül toplantısında 25 baz puan daha faiz indirme potansiyeli olması,

• Avrupa Merkez Bankası'nın (ECB) parasal gevşeme paketi veya faiz indirimi,

• Küresel büyümedeki zayıflama ve global faizlerde yaşanan düşüş,

• ABD 10 yıllık tahvil faizinin yüzde 3 seviyelerinden yüzde 1,50 seviyesinin altına ve ABD 30 yıllık tahvil faizinin yüzde 2 seviyesi altına gerilemesi.

2- Türkiye'de yastık altı altın yatırımcısı en çok hangi ürünleri tercih ediyor?

Altın yatırımcısı 22 ayar bilezik alarak eşinin koluna takıyor ve böylece tasarruf da yapmış oluyor. Bu nedenle 22 ayar bileziğe ilgi devam ediyor. Bunun yanı sıra, gram, çeyrek, ata veya daha gramajı büyük 24 ayar altın da yatırım için tercih ediliyor. İşçiliği yüksek, satışta kayba neden olan, ayarı düşük altın ise yatırım için tercih edilmiyor.

3- Elinde düşük maliyetten altını olan için satma zamanı mı?

Küresel ticaret savaşlarında süren belirsizlik altının tekrar yükselmesini sağladı. Global faizlerdeki düşüş ve ticaret savaşları kaynaklı yükseliş potansiyeli, portföy dağılımlarında altın oranını yükselti.

GCM Yatırım Genel Müdürü Alper Nergiz'e göre, teknik olarak ons altında 1.567 dolar önemli bir direnç seviyesi olurken, buranın kırılması durumunda 1.635 ve 1.700 seviyeleri orta dönemde gündeme gelebilir. 1.501 dolar ana destek olarak takip edilebilecekken bunun kırılmasıyla 1.456 dolar seviyesine kadar geri çekilme olabilir.

ABD ile Çin arasında devam eden gerginliğin ABD'de 2020 yılında yapılacak başkanlık seçimine kadar devam etme potansiyeline dikkat çeken Alper Nergiz'e göre, uzun vadeli yatırımcı açısından altını satmak için henüz erken olabilir.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan ise elinde düşük maliyetli altın bulunan yatırımcıların bu yıl içerisinde kâr realizasyonuna gidebileceği fiyat aralığını 290-300 TL arasında görüyor. Karahan, "Zaman zaman geri çekilmeler görülse de altın fiyatlarında kâr realizasyonu fırsatı ve geri dönüş beklentisi için 280 TL seviyelerinin doğru olmayacağını düşünüyorum" diyor.

4- Türkiye'de yastık altında ne kadar altın var?

Türkiye'de tasarruf denilince akla gelen yatırım araçlarının başında altın geliyor. Türk yatırımcısı için kıymetli maden depo hesapları, altına yönelik yatırım fonları ve BES fonları gelişmekte olmakla birlikte yeni kavramlar ve yeni yatırım araçları.

Türk yatırımcısının genel tercihi yastık altı dediğimiz yatırım şeklinde. Türkiye'de yatırımcının elinde yani yastık altında 3 bin 850 ton altın bulunduğuna yönelik hesaplar var. Bu da 173 milyar dolara denk geliyor. Fakat yastık altından 4 bin ile 4 bin 500 ton civarında altın olduğunu ileri sürenler de bulunuyor.

5- Gram/TL altın fiyatı ile ons/dolar altın fiyatı arasında nasıl bir ilişki var?

Dolar/TL kuru ile ons altın fiyatının çarpımının 31,10 seviyesine oranlanması ile 1 gram altının TL fiyatına ulaşmış oluruz. Bu nedenle gram altın beklentileri için ons altın ve dolar/TL beklentilerini de bilmek gerekiyor.

Yurtiçi dinamiklerde dolar/ TL kurunun seyri, uluslararası arenada ons altının fiyatlama davranışı, gram altının güvenilir bir yatırım aracı olmasını sağladı. Çünkü ons altın ya da dolar/TL kurundan birisi pozitif bir fiyatlama oluşturduğu zaman, gram altındaki negatif görünüm sınırlanabiliyor.

Bu nedenle yani olası geri çekilme/negatif davranış, gram altın yatırımcılarının risk yönetimini daha sağlıklı yapabilmesine imkan tanıyor.

6- Gram altın fiyatındaki yükseliş devam eder mi? Yıl sonu için hangi seviyeler öngörülüyor?

Dolar kurunda yaşanan yükselişin gram altın üzerindeki etkisini, son döneme baktığımızda ons altına göre daha sınırlı olarak değerlendirebiliriz. Buna rağmen, ons altın ve dolar kurunda eş zamanlı yükseliş gerçekleşmesi 290 TL seviyelerinin test edilmesine neden oldu.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan, gram altınla ilgili şu değerlendirmede bulunuyor: "Dolar kurunda 5,605,85 arasında yatay hareketin devam edeceğini ve ons altın fiyatlarında 1.500 dolar seviyesinin altında bir düzeltme yaşanma ihtimalinin olduğunu düşünüyorum.

Bu nedenle gram altın 270 TL'ye gerileme potansiyeline sahip. Bu düzeltme hareketi sonrası ise yıl sonu tekrar 290-300 TL aralığına doğru bir yükseliş görebileceğimizi tahmin ediyorum."

7- Altının ons/dolar teknik analizine göre beklenti nedir? Göstergeler ne diyor?

Gedik Yatırım analistlerinin yaptığı teknik analiz değerlendirmesine göre, ons altının Eylül 2011'de gördüğü tarihi 1.921 dolar zirvesinden Aralık 2015'te gördüğü 1.046 dip seviyeye çizilen Fibonacci düzeltme seviyeleri, mevcut yükselişin devamlılığı açısından 1.585 doları önemli bir direnç olarak gösteriyor.

Diğer taraftan, 2013 yılı ikinci yarısından 2019 yılı temmuz ayına kadar ons altın fiyatları kabaca 1.046 dolar ile 1.378 dolar arasındaki 332 ( = 1378-1046) dolarlık bantta dalgalanmıştı. Bu bandın yukarı kırılması sonrasında hareketin önceki bant hareketindeki genişlik kadar devam etmesi, diğer bir ifadeyle 1.710 ( = 1378+332) dolar civarına kadar sürmesi de beklenebilir.

8- Hala altın almak için fırsat var mı? Altın yatırımcısı fiziki altın mı almalı? Yoksa fonlar veya banka altın hesapları üzerinden mi almalı?

İntegral Yatırım Araştırma Uzmanı Eda Karadağ, altında satış için yatırımcılara beklemeleri tavsiyesinde bulunuyor. Karadağ, bu konuda şunları söylüyor: "Bu seviyelerden elden çıkarma zamanı olduğunu düşünmüyorum.

Altın almak için ise hala fırsat var. Altındaki geri çekilmeler bu açıdan değerlendirilebilir. Fiziki olarak da ellerinde tutabilirler. Ancak banka altın hesapları üzerinden de alımlar yapılabilir."

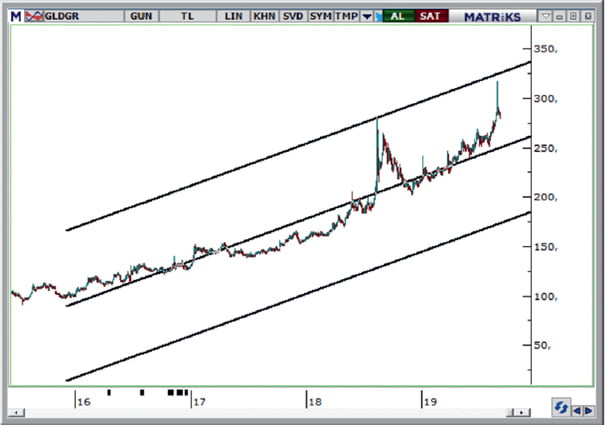

9- Altının gram/TL fiyatının teknik analizine göre beklenti nedir? Göstergeler ne diyor?

Gram/TL fiyatları açısından küresel ons altın fiyatları ile birlikte dolar kurunun seyri temel belirleyici faktörler. Ons/dolar fiyatının 1.540 dolar, dolar kurunun da 5,70 TL olduğunu varsayalım.

Gram/TL altın fiyatını hesaplamak için önce onsu grama çevirmek için 1.540 doları yaklaşık 31,1'e bölüyoruz. Elde edilen 49,5 rakamı gram/dolar altın fiyatına karşılık geliyor. Bu rakamı TL'ye çevirmek için dolar/TL kuruyla çarptığımızda bulduğumuz 282 TL rakamı ise gram/TL altın fiyatını ifade ediyor.

Dolayısıyla, ons/dolar altın fiyatı ve dolar/TL kuruna ilişkin beklentiler üzerinden de gram/TL'ye ilişkin beklentiler oluşturulabilir. Gerek ons gerekse de kur tarafındaki mevcut eğilimlerin devam edeceği varsayımı altında gram/TL altın fiyatlarındaki yukarı yönlü eğilimin devam etmesi beklenebilir. Bir trend göstergesi olan Raff Regresyon Kanalı'nın işaret ettiği trendin korunması durumunda gram/TL fiyatı 300-335 TL civarlarına doğru hareketlenebilir.

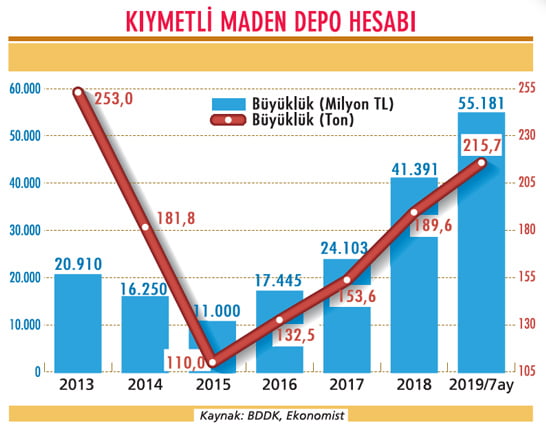

10- Bankacılık sektöründe altın mevduat (kıymetli maden depo hesabı) rakamı büyüyor mu?

Altının ons fiyatının 2012'de 1.900 dolar seviyelerine yükseldiği dönemlerde bankacılık sektörünün kıymetli maden depo hesaplarına yoğun bir ilgi olmuştu. Bankaların yaptığı altına yönelik kampanyalar büyük ilgi görmüş ve 2013'te bu hesaplarda 253 ton altına ulaşılmıştı.

Bunun değeri de 20,9 milyar TL'yi bulmuştu. Sonrasında altının ons fiyatında ve gram fiyatında yaşanan gerilemelerin etkisiyle birlikte 2015 yılında 110 ton altın ve 11 milyar TL büyüklüğe kadar geri çekilmeler görmüştük.

Son dönemde kıymetli maden depo hesaplarında jeopolitik riskler, ticaret savaşları, ABD Merkez Bankası'nın (FED) genişlemeci faiz politikalarıyla birlikte hızlı yükseliş eğilimleri görüyoruz. BDDK'nın bu yılın yedi aylık verilerine göre bu hesaplardaki büyüklük 55,2 milyar TL seviyelerine ulaşmış durumda. Altın miktarı da 215 tonu geçti.

11- Fiziki talepte başı çeken ülkeler hangileri? Bunun bir dönemselliği var mı?

2019 yılı ikinci çeyrek Dünya Altın Konseyi Raporu'na göre, yer altından bugüne kadar 7,5 trilyon dolar değerinde 185 bin ton altın çıkarıldığı hesaplanırken, dünyada 57 bin ton daha altın rezervi olduğu tahmin ediliyor.

Aynı rapora göre, son dönemde fiziki talebin mücevher üzerinden yüzde 2 artış ile 532 tona çıktığını görüyoruz. Hindistan'ın bu dönemde mücevher talebi yüzde 12 artarken, Çin'in talebinde yüzde 4 gibi bir azalma olduğu görülüyor. Dönemsel etki açısından ise Hindistan dikkate alınıyor. Sonbaharda bu ülkedeki düğün sezonuyla birlikte talep artışı daha net gözleniyor.

12- Altının dünyada çıkarım maliyeti nedir?

2012 yılı dördüncü çeyrek döneminden itibaren çıkarma maliyetlerinde 1.200 dolar/ ons seviyesinden başlayan gerileme devam ediyor. Altının dünya genelinde çıkarım maliyeti bölge ve rezerv durumuna ve ayrıca kullanılan teknolojiye göre değişiyor. Genel ortalamanın 800900 dolar/ons arasında olduğu belirtiliyor.

Bu rakam, teknolojisi daha düşük firmalarda 1.200 dolar/ons seviyesinin üzerine de çıkıyor. Ancak dünya genelinde altın fiyatlarını çıkarım maliyetlerinden çok finans merkezlerinde gerçekleştirilen işlemlerin oluşturduğunu unutmamak gerekiyor. Yani altın fiyatlarını daha çok talep tarafındaki gelişmeler etkiliyor.

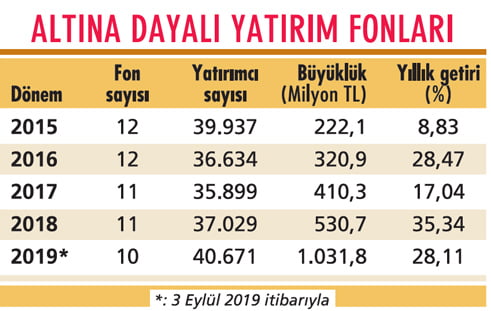

13- Kaç tane altın yatırım fonu var? Bu fonlar yılbaşından bugüne ne kadar büyüdü?Yatınmcı sayısı ne oldu? Ortalama ne kadar getiri sağladılar?

Yatırım fonları arasında altın fonu olarak 10 adet fon bulunuyor. Bu fonların yılbaşında 530 milyon TL olan büyüklükleri son durumda 1 milyar 31 milyon TL'ye ulaştı. Yatırımcı sayısı ise yılbaşında 37 bin iken 41 bin kişiye yaklaştı.

Getirilere bakacak olursak, yılbaşından bugüne kadar fonların ortalama getirisi dönemsel olarak yüzde 29,6 oldu. Bu da yıllıklandırılmış olarak yüzde 44'e yaklaşan bir getiri anlamına geliyor. İş Portföy Genel Müdürü Tevfik Eraslan'ın verdiği bilgiye göre, altın fonlarına yılbaşından bugüne nette 300 milyon TL'ye yakın giriş oldu.

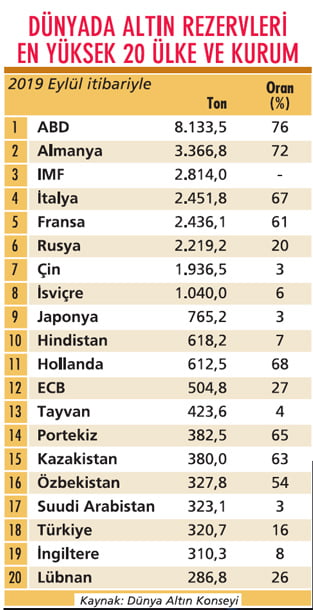

14- Büyük merkez bankalarının elinde ne kadar altın var? Altın politikaları nasıl?

Dünyada altın fiyatı son dönemde iyice yükselmesine karşın talep azalmıyor.

Dünya Altın Konseyi'nin (WGC) raporuna göre, merkez bankalarının alımları ve altın destekli borsa yatırım fonlarının (ETF) etkisiyle küresel altın talebi bu yılın ilk yarısında yüzde 8 artarak 2016'dan sonraki en yüksek seviyesine çıktı.

Bu dönemde 2 bin 182 ton altın talebinde bulunuldu. Merkez bankaları, bu dönemde 374 ton alım yaparak son 19 yılın rekorunu kırdı. Söz konusu artışta gelişmekte olan ülkelerin merkez bankalarının alımları etkili oldu. TCMB ise altın rezervlerine yılın ilk yarısında net 60,6 ton ekledi.

Büyük merkez bankaları söz konusu olduğunda rezervlerinde altın bulanan ülkeler ve kurumlar arasında ABD, Almanya, IMF, İtalya ve Fransa ilk beş sırada geliyor. ABD, 8 bin 133 tonla bu alanda en yüksek rezerve sahip ülke. Ons olarak bakıldığında yüzde 76 payla yine en ön sırada yer alıyor.

Oran olarak onu Almanya ve ardından da Hollanda, İtalya ve Portekiz izliyor. Türkiye ise 320,3 ton ile bu listede 18'inci sırada yer alıyor. Ons olarak değerlendirildiğinde TC Merkez Bankası net altınlarının toplam rezervdeki payı yüzde 16.

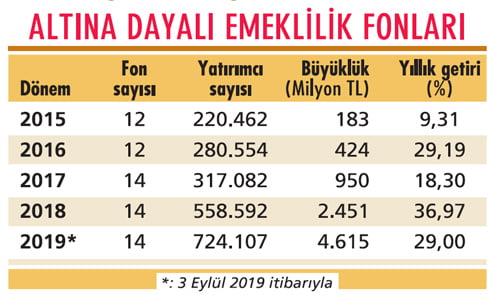

15- Kaç tane altın emeklilik fonu var? Bu fonlar yılbaşından bugüne ne kadar büyüdü? Yatırımcı sayısı ne oldu? Ortalama ne kadar getiri sağladılar?

Toplamda 14 adet emeklilik altın fonu var. Yılbaşında toplam büyüklükleri 7,5 milyar TL iken son durumda 13,7 milyar TL'ye geldi. Yani yatırım fonları tarafına göre çok daha büyük bir yapı söz konusu.

Yine yatırım fonları gibi bu fonların da büyüklüklerinde yılbaşından bugüne 2 kata yakın artış söz konusu. Yatırımcı sayısının yılbaşında 1,6 milyon iken bugün 2 milyon kişiye ulaştığını görüyoruz. Getirilerde de yatırım fonlarına paralel bir şekilde dokuz aylık dönemde yüzde 30,1 getiri gözüküyor. Bu da yıllıklandırılmış olarak yüzde 45'e yaklaşıyor.

YABANCI KURUMLAR NE BEKLİYOR?

"1.600 DOLARI AŞACAK"

BNP Paribas: "Altın, FED'in bu ay ve Haziran 2020 arasında gideceği 25 baz puanlık dört faiz indirimine yönelmesinden fayda sağlayacak. Her indirimde nominal faizlerin düşmesiyle birlikte reel faizler negatif bölgeye ilerleyecek ve orada kalacak.

Bu da altın tutmanın cazibesini artıracak. Altın, bu yıl ABD-Çin ticaret savaşının küresel büyümeyi olumsuz etkilemesiyle artan güvenli varlık talebinden destek bularak yükseldi. Ticaret savaşı büyük bir ihtimalle hızlı bir şekilde çözülmeyecek.

Bu şartlarda altın güvenli varlık olarak geleneksel rolünü oynamaya devam ediyor ve ETF'lerdeki altın miktarı 2012'den bu yana en yüksek seviyesine yöneldi.

Altının 2019'da ortalama 1.400 dolar ve 2020'de ise 1.560 dolar olmasını bekliyoruz. FED'in genişleme döngüsü, altında fiyat ortalamasını 2020'nin ilk çeyreğinde 1.600 doların üzerine taşıyacak."

"DÜZELTME GELEBİLİR"

ABN Amro: "Altın fiyatları bu yıl ralli yaparak yükseldi. Haziran sonunda 2019 yıl sonu için tahminimiz olan 1.400 doları geçti. Ağustos ayında da 2020 tahminimiz olan 1.500 dolar seviyesi aşıldı.

Bizim altın fiyatlarında yüksek beklentimiz vardı ancak bu ralli beklentimizin de üzerinde oldu. Bu güçlü ralli için birçok neden bulunuyor. Öncelikle global büyüme ve ticaret görünümü kötüleşti.

Bu da merkez bankalarındaki ucuz para politikasının sonucu oldu. Düşük faiz oranları altını destekledi. Ayrıca negatif getiri borcu da yükseldi.

Bu da altını cazip kıldı. Altın fiyatlarının kısa sürede keskin bir yükseliş yaşadığını düşünüyoruz ve bu nedenle gelecek aylarda düzeltme bekliyoruz.

Eğer daha az destekleyen haberler gelirse altın fiyatlarının 1.400 dolar seviyele¬rine tekrar gelmesini bekliyoruz. Bu nedenle 2019 yıl sonu için beklentimiz bu seviyede. Ancak 2020 yılı için tahminimizi 1.600 dolar seviyesine yükseltiyoruz."

AHMET AHLATCI / AHLATCI HOLDİNG YÖNETİM KURULU BAŞKANI

"YATIRIMCI ALTINDA SÖRF YAPMAYI ÖĞRENDİ"

"Türkiye'de altın yatırımcısı piyasaları çok iyi takip ediyor. Herkes ekonomist olmuş, bundan 20 yıl önceki altın yatırımcısı yok. Çok daha bilinçliler.

Ons fiyatının 31,10 ile çarpıldığını biliyorlar. Bırakın Türkiye'yi ABD'den hangi verinin geleceğini, bunun piyasalara olası etkisini biliyorlar. Yılda 5-6 defa altın fiyatlarında ons fiyatı ve dolar/TL fiyatı kaynaklı dalgalanma oluyor.

Altın yatırımcısı yüzde 10 civarında bir kâr marjı gördüğünde altın alıp, beklediği seviyeye geldiğinde satıyor. Yani Türk yatırımcısı altında sörf yapmayı öğrendi. Altın yatırımcısı sadece altın almıyor, altın dolar/ons fiyatından hesaplandığından altın alırken dolara da yatırım yapmış oluyor."

TEVFİK ERASLAN / İŞ PORTFÖY GENEL MÜDÜRÜ

"ÜÇ YATIRIMCI TİPİNE GÖRE PORTFÖY YAPILABİLİR"

"Gerek emeklilik amaçlı gerekse genel amaçlı tasarruf ve yatırımlarda; yaş, gelir, birikim miktarı ve risk toleransına uygun olarak hareket edilmesi beklentilere uygun bir getirinin oluşması için son derece önemli. Bu bakımdan yatırım yapmadan önce bu konularla ilgili olarak danışmanlık alınması isabetli olacaktır.

Risk düzeyi öğrenildikten sonra buna uygun yatırım araçlarından portföy oluşturulabilir. Ekonomist okurlarına referans olması açısından üç farklı yatırımcı profili için güncel piyasa koşullarında önerimiz şu şekildedir: Temkinli: Yüzde 85 Özel Sektör Borçlanma Araçları Fonu, yüzde 10 Eurobond Borçlanma Araçları Fonu, yüzde 5 Altın Fonu.

Dengeli: Yüzde 55 Özel Sektör Borçlanma Araçları Fonu, yüzde 15 Altın Fonu, yüzde 30 Eurobond Borçlanma Araçları Fonu.

Atak: Yüzde 45 Altın Fonu, yüzde 25 Özel Sektör Borçlanma Araçları Fonu, yüzde 20 Eurobond Borçlanma Araçları Fonu, yüzde 10 Hisse Fon."

SELİM YAZICI / TKYD BAŞKANI VE TEB PORTFÖY GENEL MÜDÜRÜ

"FON ÇEŞİTLEMESİNE GİDİN"

"Bir yıllık süreçte altına dayalı yatırım fonlarında ve emeklilik fonlarında yüzde 45'e varan getiriler söz konusu. Bu fonlara yatırımcı ilgisi artıyor.

Ancak genel olarak baktığımızda özellikle emeklilik fonlarında katılımcıların fon değişikliklerini neredeyse yüzde 95 oranında yapmadığını görüyoruz. Bu da katılımcıların hemen hemen hepsinin ilk gün girdikleri fonlarda devam ettiklerini gösteriyor.

Yine katılımcıların büyük bir çoğunluğunun tek bir fon üzerinde yatırımlarını yönettiğini görüyoruz. Bizim fon yatırımcılarına önerimiz, öncelikle kendi risk profillerine uygun olan fonlarda yer almaları olacaktır.

İkinci olarak da, her çeşit piyasa koşulunda tatminkar getiriler yaratabilmek için, farklı varlık sınıflarında çeşitlendirme yaparak yatırım yapmalarında fayda var. Tek bir varlık sınıfı düzenli olarak tatminkar getiriler yaratmakta yetersiz kalacaktır.

Son olarak gerek emeklilik şirketlerinde gerek portföy yönetimi şirketlerinde bulunan danışmanlarından faydalanıp, doğru zamanda doğru varlık sınıflarına geçebilme imkanlarını da değerlendirmelerini öneririz. "