Donald Trump, 277 delegeye ulaşarak 270 barajını aştı ve resmi olmayan sonuçlara göre ABD'nin 47. Başkanı seçildi. Cumhuriyetçiler Senato’da 52 ve Temsilciler Meclisi’nde de 197 üye ile Senato ve Meclis’te de tam çoğunluğu elde etti.

2016-2020 DÖNEMİNDE PİYASA HAREKETLERİ

Trump’ın 2016-2020 dönemindeki başkanlığında teknoloji sektöründe önemli bir yükseliş yaşanmıştı. Teknoloji sektörü; 8 Kasım 2016'dan 2020’ye kadar yüzde 150'nin üzerinde artış göstererek o dönemde açık ara en güçlü performansı sergileyen sektör olmuştu. Apple, Microsoft ve Amazon gibi en büyük teknoloji şirketlerinin ağırlıklı olduğu Nasdaq Bileşik Endeksi yüzde 37,9 getiri sağlarlen S&P Mid-Cap 400 Endeksi yüzde 6,8, S&P Small-Cap 600 Endeksi yüzde 9 düşmüştü.

KÜRESEL PİYASALARDA RİSK İŞTAHI YÜKSEK SEYRETTİ

Yatırım Finansman’ın analizine göre; S&P-500'ün Trump'ın 2016 seçimlerinden 2020’ye kadar gösterdiği performans da 1980'lerden bu yana başkanlar açısından ortalamanın üzerinde seyrediyor. S&P 500 Endeksi, Trump'ın seçildiği 8 Kasım 2016 kapanışından 16 Mart 2020 kapanışına kadar yeniden yatırılan temettülerle birlikte yüzde 19,3 oranında getiri elde etti. Bu bağlamda, küresel piyasalarda Trump döneminde risk iştahının yüksek seyrettiğini belirten Yatırım Finansman analistleri; ek olarak şu bilgileri paylaşıyor:

“S&P 500, Biden'ın Kasım 2020 seçimlerinden 5 Kasım kapanışına kadar geçen sürede yüzde 14,1'lik bir bileşik yıllık büyüme oranı kaydetti. Demokratlar döneminde S&P 500'ün büyüme oranı yüzde 10 iken, Cumhuriyetçiler döneminde bu oran yüzde 6,7'dir. Demokrat başkanlar döneminde gayri safi yurt içi hasıla ortalama yüzde 3,9 iken, Cumhuriyetçiler döneminde bu oran yüzde 2,4 olarak gerçekleşti.”

ALTINDAN PETROLE DOLARDAN TAHVİL FAİZLERİNE OLASI ETKİLER

Peki; ikinci döneminde Trump’ın izlemesi muhtemel politikalarının yatırım araçları ve sektörler üzerinde nasıl etkileri olabilir? Yapı Kredi Yatırım; Donald Trump’ın ABD başkanlığını kazanmasının büyük ölçüde kesinleşmesi ve Cumhuriyetçilerin Kongre’de üstünlüğü sağlama ihtimallerinin güçlenmesi sonrasında ‘Trump’ın politikalarından olumlu etkilenecek hisse ve sektörler’ listesi hazırladı. Kurum, 2016 seçimlerinde Trump’ın kazanması sonrasında güçlü performans gösteren sektörlere ilişkin önemli bir analiz de yaptı.

Yapı Kredi Yatırım Yatırım Stratejileri Müdürü Hakan Halaç’ın konuyla ilgili yorumları şöyle:

📍Trump politikalarının enflasyonist etkisi, uzun vadeli tahviller üzerinde baskı yaratacaktır.

📍Hisse senedi endekslerinde güçlü performans görebiliriz.

📍Altın, uzun vadede yüksek enflasyon beklentisinin canlı kalması ve kısa vadede faiz indirim olasılığının artmasından olumlu etkilenecektir.

📍Petrol fiyatları baskılanabilir.

📍Dolar, ilk etapta korumacı politikaların cari açığa etkisi ve global bazda politik gerginliklerin tırmanmasının güvenli limanlara yaratacağı fon akımlarından olumlu etkilenebilir.

📍Kripto para evreni ve Bitcoin, Trump’ın sektöre yönelik olumlu bakış açısından faydalanacaktır.

📍Baz metallerde; bakır, altyapı yatırımlarının artmasından, alüminyum ise olası gümrük vergilerindeki artışlardan olumlu etkilenebilir.

📍Russell 2000 gibi ilk yarıda oldukça geride kalan endeksler, ikinci yarıda Trump etkisi ile daha güçlü performans gösterebilirler.

📍Regülasyonların azalması banka ve sigorta şirketlerine yani finansallara ve bazı sağlık sektörü şirketlerine olumlu yansıyacaktır.

📍Fosil yakıtlara yönelik ılımlı bakış açışı; ABD’de kömür, petrol ve doğal gaz üretiminin artmasını teşvik edecek ve federal topraklarda arama izinlerini kolaylaştıracaktır.

📍Trump’ın yenilenebilir enerjiye karşı olumsuz tavrı, Biden’ın getirdiği sübvansiyon ve desteklerini (IRA) tersine çevirerek solar, rüzgar ve hidro gibi alanlara ve elektrikli araçlara yatırımları yavaşlatacaktır.

📍Sanayi ve altyapı şirketleri, Trump’ın inşaat ve ülke içi imalatın artmasına yönelik adımlarından olumlu etkileneceklerdir.

📍Nükleer enerjiye destek devam edecektir.

📍ABD içerisinde üretim yapan sanayi ve teknoloji şirketleri yukarı çekilen gümrük vergileri ve açıklanması muhtemel sübvansiyonlarla daha rekabetçi hale geleceklerdir.

📍Çin politikalarında şahin duruşun devamı ilişkilerde gerginliğin tırmanmasına neden olacaktır.

📍Çin ve Taiwan’a üretim konusunda bağımlı çip şirketleri ve diğer donanım şirketleri olumsuz etkileneceklerdir.

📍Defans harcamalarındaki artış, ABD hükümeti ile iş yapan defans şirketleri için olumlu olacaktır.

📍Dev teknoloji şirketleri arasında regülasyondan olumsuz etkilenen ve anti-tröst davaları gündemde olan Meta, Google, Amazon gibi şirketler için bu riskler azalacaktır.

📍Arjantin gibi Trump ile güçlü şahsi ilişkileri olan yöneticilerin iktidarda olduğu ülke varlıkları için olumlu.

📍Dağıtım, kurye ve taşımacılık şirketlerinin ve Uber gibi platformların çok sayıda çalışanı olması dolayısıyla vergi indirimlerinden fayda görecekler.

ALTINDA SATIŞLAR ‘ALIM’ FIRSATI?

Hakan Halaç’a göre; ABD piyasalarının açılışı öncesinde bu temalara oldukça paralel bir hareket var ancak altındaki eksi performans bir miktar kafaları karıştırıyor. Halaç; burada kısa vadede seçim sürecinin oldukça sorunsuz geçmesi ve sonuçların hızla belli olmasının altına bir miktar satış getirdiği analizini yapıyor. Halaç; “Daha orta vade baktığımızda biz Trump politikalarının altına olumlu yansıyacağını ve değerli metalde satışların derinleşmesinin ‘alım’ fırsatları yaratacağını düşünüyoruz” diyor.

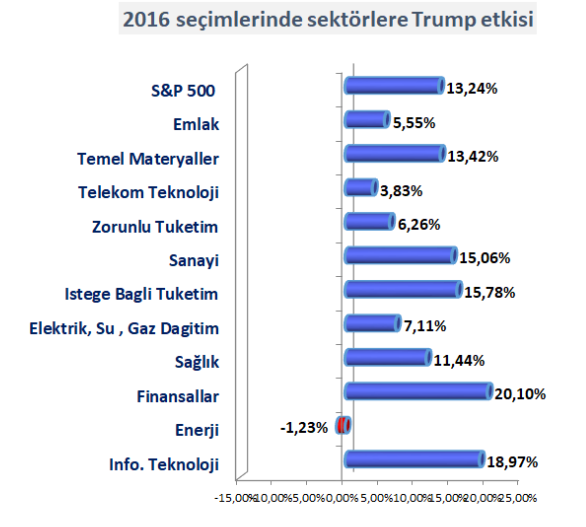

SEKTÖR PERFORMANSLARI

Yapı Kredi Yatırım’ın hazırladığı analize göre; 8 Kasım 2016’da yapılan ve Trump’ın kazandığı Başkanlık seçimlerinden 6 ay sonraki sektör performansları şöyle: