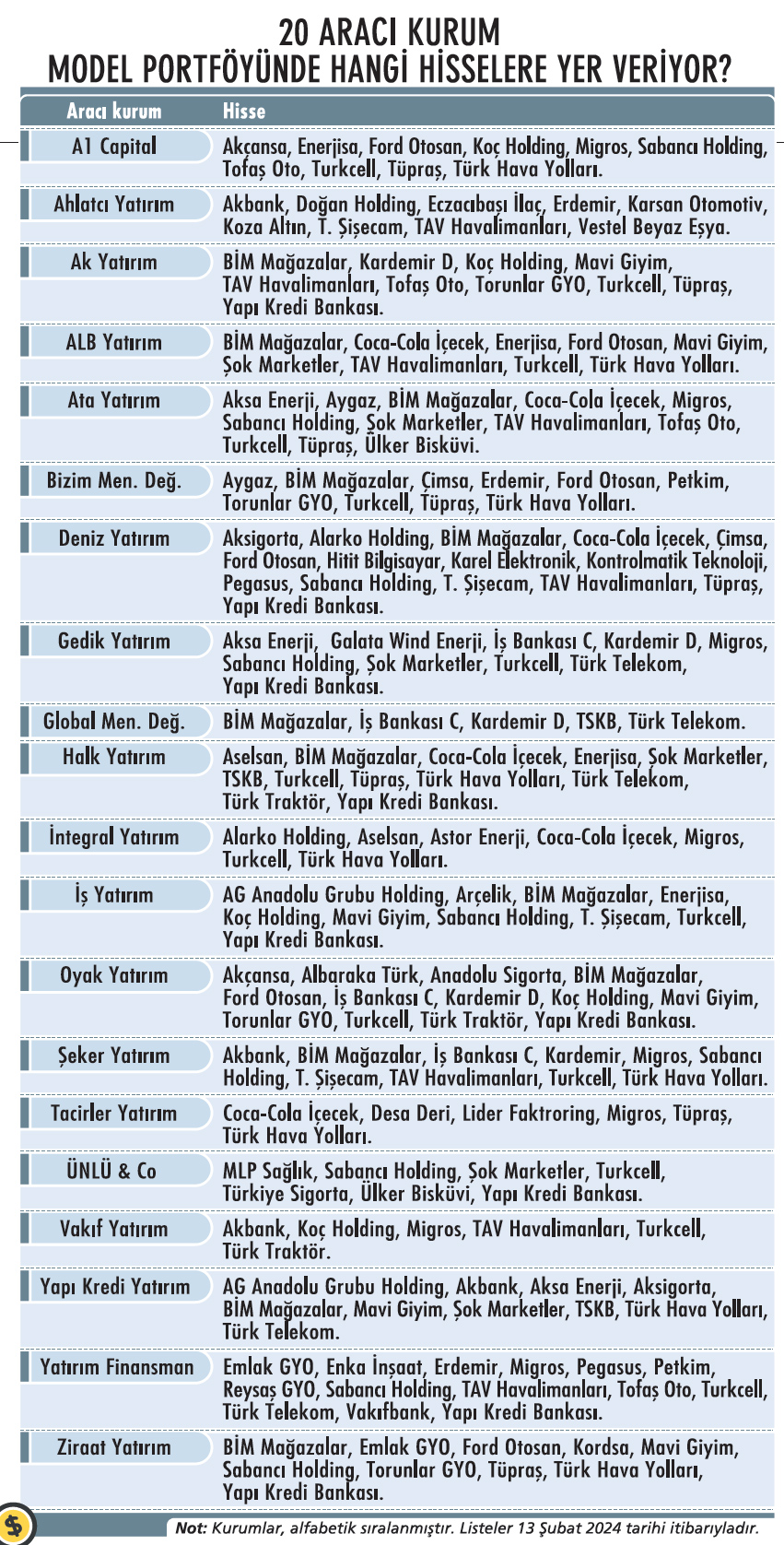

Son güncellemelerle birlikte 20 kurumun model portföyünde 56 hisse yer alıyor. En çok önerilen hisseler ise Turkcell, BİM Mağazalar, YKB, THY ve TAV Havalimanları olarak sıralanıyor.

18 Şubat-2 Mart 2024 tarihli sayıdan

Son haftalarda oldukça pozitif tablo çizen BİST-100, 9.000 sınırını aşmayı başardı. Borsadaki bu hareketli süreç; portföylerde hisse değişimlerini de beraberinde getiriyor.

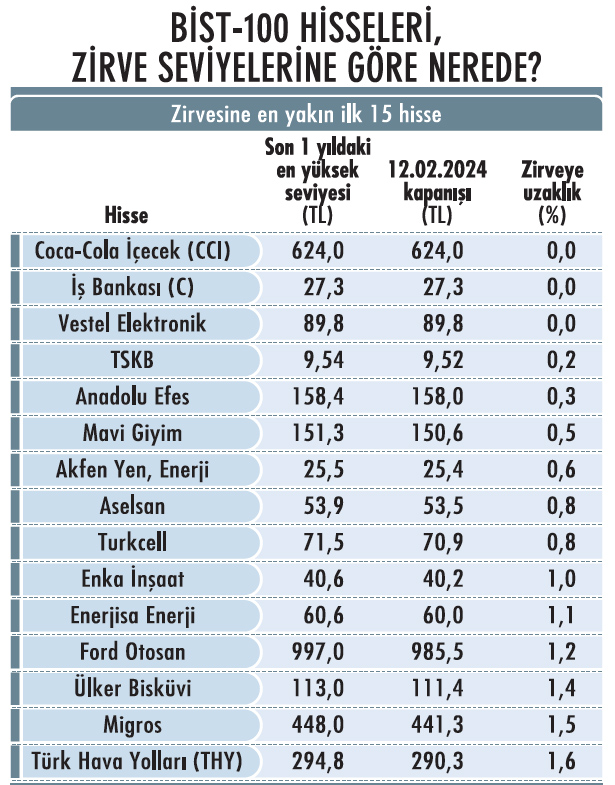

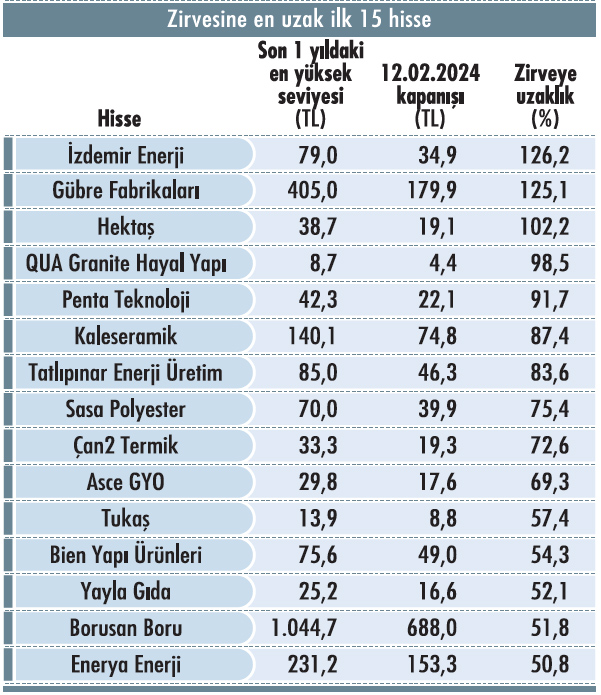

Biz de hem BİST-100'de son bir yıllık zirve seviyesine en yakın ve en uzak noktada olan ilk 15'er hisseyi hem de 20 kurumun portföyündeki en güncel hisseleri araştırdık. 20 kurum 56 hisse için 'al' derken en çok önerilen hisseler, 13 kurumun portföyündeki Turkcell ve 12 kurumun portföyündeki BİM Mağazalar oldu. Bu iki hisseyi dokuz kurumla Yapı Kredi (YKB) ve THY, sekiz kurumla TAV Havalimanları takip etti.

"BANKA AĞIRLIĞINI YÜKSEK TUTUYORUZ"

Global Menkul Değerler Araştırma Direktörü Banu Dirim; yılın ilk yarısında büyüme hassasiyeti daha düşük, faiz oranlarındaki artışa dirençli olabilecek, yatırım teması olan ve cazip çarpanlara sahip hisselerin öne çıkacağını öngörüyor.

Uzun vadeli perspektifte dengeli portföy oluşturulmasını uygun bulan Dirim; yeni ekonomi yönetiminin adımlarına paralel bankacılık sektöründe operasyonel koşullarda önemli iyileşme görüldüğü görüşüyle portföyde banka ağırlığını yüksek tuttuklarını kaydediyor. Banu Dirim, şöyle devam ediyor:

"2024 yılı içinde enflasyonla mücadelenin sonuçlarının görülmeye başlanması ve yılın sonlarına doğru faiz indirimi beklentilerinin artması durumunda portföylerin yıl içinde revize edilebileceğini, büyümeye odaklı şirketlerin öne çıkabileceğini öngörüyoruz. Yıl sonu hedefimizin 11.600 olduğu BİST'in 2024 getirisini yüzde 55 civarı olarak tahmin ediyoruz."

BÜYÜK VE DEFANSİF ŞİRKETLER

Oyak Yatırım Araştırma Kıdemli Müdürü Dr. Övünç Gürsoy; 2024'ün düşen enflasyon, sıkı para politikası, görece istikrarlı döviz kurları ve daha yavaş GSYH büyümesi yılı olacağını varsayarak BİST'i

2023'e kıyasla görece daha az cazip buluyor. Gürsoy; "BİST'e ilişkin temkinli pozitif duruşumuzu korumanın yanı sıra büyük sermayeli, yüksek nakit pozisyonu olan ihracatçı şirketlere ve yüksek faiz ortamında öne çıkan hisselere odaklanıyoruz" diyor.

Son dönemdeki güçlü performansı sonrasında Garanti BBVA'yı portföyden çıkardıklarını aktaran Övünç Gürsoy; yüksek büyüme beklentileriyle İş Bankası C'yi, başarılı işletme modeli ve farklı segmentlerden pazar payı kazanan tüketiciye hitap eden konumlanmasıyla Mavi Giyim'i portföye ekledikleri bilgisini veriyor.

CCI VE YKB'NİN TEMALARI

ÜNLÜ & Co; Coca-Cola İçecek'i (CCI) çıkardığı model portföyüne YKB'yi ve Şok Marketler'i ekledi. Perakende sektörünün negatif işletme sermayesi tutma kabiliyetiyle kayda değer nakit yaratma kapasitesine sahip olduğuna değinen ÜNLÜ & Co Araştırma Bölümü Kıdemli Direktörü Erol Danış; bu özelliğin, bu şirketleri yüksek faiz ortamında avantajlı konumlandırdığına ve potansiyel olarak finansal gelirlerini artırdığına dikkat çekiyor.

Şok özelinde Yıldız Holding'in finansal pozisyonundaki iyileşmenin Şok'un değerlemesini destekleyebileceğini öngören Erol Danış, güçlü kârlılığı ve sağlam sermaye tamponları nedeniyle portföye ekledikleri YKB ile ilgili şu analizi yapıyor:

"Başarılı aktif-pasif yönetimi stratejileri ve daha küçük ölçekli müşterilere odaklanma, YKB'nin benzerleri arasında en yüksek net faiz marjına sahip olmasına yardımcı oldu. YKB'nin yüzde 15,8'lik Tier-1 rasyosu büyük sermayeli bankalar arasında en yüksek oran. Güçlü sermaye yapısı, bankanın sektörün üzerinde büyümesine yardımcı olacak."

EN ÇOK ÖNERİLEN 5 HİSSENİN ÖZEL ANALİZLERİ

Turkcell: Enflasyonistfiyatlama, cazip çarpanlar, değerli iştiraklerin satışı veya halka arzı ile yenilenebilir enerji yatırımları katalizörler olarak sıralanıyor. Güçlü gelir büyümesi, maliyet baskılarının etkisinin azalması ve finansal kaldıraçtaki düşüş nedeniyle tercih ediliyor.

BİM Mağazalar: Defansif yapısıyla beğeniliyor. Süren mağaza büyümesi, düşük borçluluğu ve temettü stratejisiyle öne çıkabileceği tahmin ediliyor.

Yapı Kredi: Vadesiz mevduatlarda son bir yıldaki güçlü pazar payı kazanımları, ihtiyatlı kredi karşılıkları, dijitalleşme yardımıyla aktif müşteri kazanımı ve gelir yaratma kapasitesiyle öne çıkarılıyor. Güçlü kârlılık performansına dikkat çekiliyor.

THY: Güçlü operasyonel filo yapılanması beğenilirken filoya dahil olacak uçaklarla önemli bir büyüme potansiyeli sunduğu vurgulanıyor. Güçlü yolcu trafiğinin de devam edeceği öngörülüyor.

TAV Havalimanları: Almatı operasyonlarının güçlü performansı, ileriye dönük inorganik büyüme fırsatları, 2024‘te havacılık sektörüne ilişkin pozitif beklentiler ve grubun genişleyen portföyü hissenin sağlıklı performansını destekleyebilir.