TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Başbakan Davutoğlu, 22 Mayıs'ta AKP'nin olağanüstü kongreye gideceğini ve kendisinin bu kongrede genel başkanlığa aday olmayacağını açıkladı. Bu, iktidardaki AKP'ye yeni bir genel başkan seçileceği ve dolayısıyla hükümetin de değişeceği anlamına geliyor.

Görsele tıklayın.

Şimdi gelinen noktada bir sürü kritik soru var. Yaşanan bu süreçle piyasalarda gerçekleşen düşüşler alış için fırsat mı, yoksa önümüzdeki dönemde gelecek daha büyük bir dalganın öncüsü mü? Yeni hesaplar neye göre yapılacak? Yatırım stratejisi nasıl olacak? Bu temel soruları detaylandırıp yanıt aradık. Kritik 12 soruda piyasalarda hesapların değişip değişmediğini analiz ettik.

1- Bundan sonra siyasi cephedeki gelişmelerde, piyasa için önemli başlıklar neler olacak?

Başbakan değişikliğinin şok etkisi kısa sürdü. Genel seçimlerin zamanında yapılacağı, erken seçime gidilmeyeceği yönündeki açıklamalar piyasaları rahatlattı. Ancak sütten ağzı yanan piyasalar yoğurdu üfleyerek yiyor. Bundan sonra piyasalar 22 Mayıs'ta yapılacak kongrede kimin başbakan olacağına ve yeni ekonomi yönetiminin kimlerden oluşacağına bakacak. Risk priminin azalması için bu soruların biran önce cevaplanması lazım.

Ancak yeni hükümetin önceliğinde başkanlık sistemi olacağına kesin gözüyle bakılıyor. Bu durumda da ya meclisten konuyu halk oylamasına götürecek kararı çıkarmak ya da erken seçime giderek direkt halktan destek istemek gerekiyor. Bunların ikisi de ekonomi açısından endişe yaratıyor. Örneğin İş Yatırım değerlendirmesinde, "Bizim endişemiz, başkanlık sistemine odaklanan ekonomi yönetiminin ekonomiyi geri plana itmesi ve Türkiye'nin ivedilikle ihtiyaç duyduğu yapısal reformları ötelemeye devam etmesi"diyor.

2- Piyasalardaki algının bozulmasında siyaset dışında neler etkili oldu?

2- Piyasalardaki algının bozulmasında siyaset dışında neler etkili oldu?Japonya Merkez Bankası'nın ilave parasal genişlemeye gitmemesi sonrasında dolar endeksinde yüzde 5'e yakın gerileme olmasına rağmen, dünya borsalarında satışlar iç siyasi gelişmelerden önce başladı. Yenin dolara karşı güçlenmesini risk iştahında bozulmanın öncü işareti olarak gören yatırımcılar, hisse senedi piyasalarında önceki hafta kâr satışına geçti. Piyasalarda asıl önemli konu FED'in faiz artırım hamlesi. Burada ABD'den gelecek makro veriler yakından izlenecek.

3- Önümüzdeki dönemde daha büyük bir dalga gelir mi?

3Integral Menkul Genel Müdürü Kıvanç Memişoğlu, büyük bir dalganın belirleyicisi olabilecek iki faktörün bulunduğunu söylüyor. Birincisi, küresel piyasalarda şubat ayında başlayan gelişmekte olan ülkelere yönelik ılımlı havanın devam edip etmeyeceği. İkincisi ise yeni kurulacak kabinede kimlerin yer alacağı. Eğer hem küresel iklim bozulur hem de piyasaların fazla ikna olmadığı bir kabine oluşursa, Memişoğlu'na göre piyasalarda yeniden yüksek volatilite ile karşı karşıya kalabiliriz. Üçüncü bir olasılık da, MB'nın politika faizini aşağıya çekmesi durumunda yeni bir dalgalanma yaratabilir.

4- Kısa vadede borsada ne bekleniyor? Destek ve dirençler nerede? Yeni denge seviyeleri nerede kurulur?

Deniz Portföy Genel Müdürü Fatih Arabacıoğlu'na göre, orta vadede dünya ekonomik konjonktüründe beklenenden daha gevşek para politikaları atmosferi BİST için olumlu. Diğer yandan çalkantılardan sonra büyüme tahminlerindeki aşağı risk, sermaye maliyetindeki artış ve ekonomi yönetiminde belirsizliğin artmış olması, uzunca bir süre yukarı hareketlerin 80.000-84.000 direnç bölgesini geçememesine neden olabilir.

Borsada yeni bir dönem başladığı, eski hedeflerin geride kaldığı düşüncesinde olan Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen, hem dünya konjonktürünün hem de ülke gerçeklerinin buna neden olduğunu söylüyor. ABD’de yavaş yavaş faiz artırımı konusunun gündeme gelmeye başlamasının gelişmekte olan ülkeler için sıkıntı yaratacağını anlatan Kertmen, siyasi tartışmalarla birlikte endekste 85.000-90.000 hareketinin bundan sonra 70.000-80.000 bandına oturacağını kaydediyor.

5- Şimdi gelinen noktada yaşanan süreç, piyasalardaki düşüşler alış için fırsat mı?

5- Şimdi gelinen noktada yaşanan süreç, piyasalardaki düşüşler alış için fırsat mı?Hacimli satışlarla birlikte kırılan 79.000-80.000 destekleri, orta vadeli güçlü direnç seviyeleri haline geldi. Artık fiyatlar temel olarak pahalı veya doygun olmaktan çıktı. Ancak kur ve faizin yeni platformlara oturmasından önce aşırı satış bölgelerine doğru yeni satışlar görülmesi ihtimali var. Bu durumda iki aylık ana yükselişin son düzeltme seviyesinin 76.000'de olduğunu söyleyen Fatih Arabacıoğlu,"Ama yeni yönetimin şekillendirilmesi sürecinde Mayıs 2013 tarihindeki zirveden itibaren oluşan hafif aşağı kanalın alt noktası olan 70.000 civarına doğru devam edebilecek bir hareketten korkuluyor" diyor. Arabacıoğlu, 70.000'in ise aşırı ucuzluk anlamına geleceğini, ekonomi çok derin bir reel duraklamaya girmediği sürece bunun cazip alış fırsatı olacağını sözlerine ekliyor.

6- Döviz kurunu yaz döneminde hangi gelişmeler etkileyecek?

Mayıs sonu itibariyle yeni kabinenin kurulması ve ekonomi kurmaylarının belirlenmesi sonrası hükümette yer alacak isimlerin piyasa yansımaları takip edilecek. Piyasa tarafından bilinen ekonomi kurmaylarında radikal değişiklikler söz konusu olmazsa, bu durum TL varlıkları açısından olumlu olabilir. Ancak erken seçim sürecine giriş yaparsak yine dalgalı bir piyasa dönemi bizi bekliyor olabilir. Diğer taraftan yurtdışına baktığımızda FED kaynaklı gelişmeleri takip edeceğiz. Destek Menkul Genel Müdürü Tuna Yılmaz, "15 Haziran FED toplantısında faiz artırımına gidilmesi çok beklenen bir durum değil. Ancak bu toplantı sonrası yapılacak yıl sonu tahminleri yaz aylarında dolar varlıklarının yönünü belirleyebilir. Aynı zamanda bu dönemde gelecek ABD verilerinin takip edilmesi mümkün" diyor.

7- Kurdaki yukarı hareketler satış için fırsat mı?

lntegral Menkul Genel Müdürü Kıvanç Memişoğlu, geçen hafta yaşadığımız gibi çok kısa bir | % ’ivSv sürede çok sert yaşanan yükselişlerin satış için fırsat verebileceğini söylüyor. Ancak bir trend şeklinde olgunlaşarak oluşan yükselişleri bu tanımdan ayırmakta fayda var. Kurda hızlı ve sert bir yükseliş oldu ve bu şimdilik satış için bir fırsat olarak görünüyor. Mevcut geri çekilmenin nerede taban bulacağını izlemekte fayda var. TL üzerindeki belirgin strateji şimdilik dolar/TL’de 2,80 seviyelerinin alım yönünde değerlendirilmesi gibi görünüyor.

8- Dolar/TL 3,00 seviyesinin üzerine çıkar mı? Yatırımcı ne yapmalı?

Dolar/TL kurunda geçtiğimiz haftalarda görülen 2,78'li rakamların ve daha aşağısının görülme ihtimali düşük. Normal koşullarda ikinci çeyrek için yukarıda 3,07’deki tarihi zirveyi izlediklerini söyleyen Gedik Yatırım Genel Müdürü Metin Ayışık, siyasi belirsizliklerin çok artması durumunda bu seviyelerin aşılabileceğini kaydediyor. Ayışık, "Bunun dışında son çeyrek raporumuzda 2,80 seviyelerinden almayı önermiştik. 3,07 seviyelerine doğru da satış tarafının düşünülmesi ağırlık kazanıyor” diye konuşuyor.

9- Dolar/TL'de teknik göstergeler ne diyor?

Yatırım Finansman Yatırım Danışmanlığı Müdürü Dr. Nuri Sevgen, teknik olarak dolar/TL'de beklentisini şöyle açıklıyor: "2,97'lere doğru yapılan sert hamle sonrası, flama formasyonu denilen bir oluşum gözleniyor. Eğer Dolar/TL 2,95'i geçerse 3,05'e doğru bir hamle yapma olasılığı var. Ancak 2,90'ın altına tekrar iner ve orada kalırsa teknik olarak bozulacak ve 3,05 yerine aşağıda 2,85'leri konuşur olacağız. Ancak şurası net ki bütün hareketli ortalamaların 2,85 civarında birbirleriyle kesişmesi artık buranın çok ama çok kuvvetli bir destek olduğunun ifadesidir!’

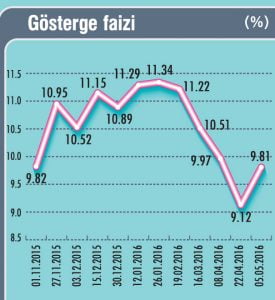

10- Gösterge faiz nasıl şekillenir? Hangi seviyelerde denge bulur?

10- Gösterge faiz nasıl şekillenir? Hangi seviyelerde denge bulur?Nisan ayında TÜFE, 2013 Mayıs ayından bu yana en düşük seviye olan yüzde 6,57'ye geriledi. Çekirdek D Endeksi yüzde 9,50 düzeyinde yıllık artış gösterirken, manşet TÜFE rakamının üzerinde bir performans ortaya koydu. Çekirdek enflasyon görünümündeki bu eğilim ve yıllık rakamların çift basamaklı düzeylere yakın kalmaya devam etmesi, iyileşmenin sınırlı olduğuna işaret ediyor.

Turkish Yatırım Genel Müdürü Dr. Berra Doğaner, "Yıllık enflasyonda mayıs ayı ile birlikte baz etkisinin terse dönmesini beklememiz ve bir aylık beklentileri gösteren swapların yüzde 10 olması neticesinde gösterge tahvil faizi 9,25-9,95 bandında hareket eder" diyor. Gösterge faizde yaz aylarına kadar aşağı yönlü bir hareket bekleyen ÜNLÜ & Co Araştırma Departmanı Yönetici Direktörü Dr. Vedat Mizrahi ise "Mevduat faizleri aşağıya geldiği için özel sektör tahvillerindeki (ÖST) getirilerinin daha yüksek olacağını düşünüyoruz" diyor.

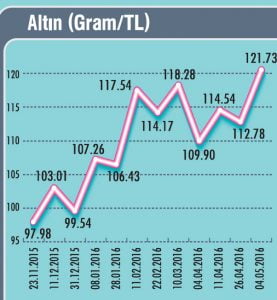

11- Gram/TL ve ons dolar olarak altın fiyatlarında beklentiniz nedir? Yükseliş sürer mi?

11- Gram/TL ve ons dolar olarak altın fiyatlarında beklentiniz nedir? Yükseliş sürer mi?Altın fiyatları son dönemde iki unsurdan dolayı küresel çapta yükseliş gösteriyor. Bunlardan biri düşük faiz ortamı, diğeri ise güven sorunu. Özellikle ABD'nin ve diğer ülkelerin yeniden büyüme rakamlarını arttırmada zorlanabileceği bir ortamda, genişlemeci politikaların sürmesi bekleniyor. Bu yüzden altına olan talep giderek artıyor. Aynı zamanda finansal sistemin yarattığı güven sorunuyla birlikte Çin ve Rusya gibi ülkelerin altına olan talebi de artıyor.

IKON Menkul Araştırma Müdürü Kerem Muçe,"Kısa vadede 1.300 dolar seviyeleri altın için önemli. Bu seviyelerin aşılması halinde 1.400-1.450 dolar görülebilir" diyor. Muçe, gram/TL bazında ise şunları söylüyor: "Yurtiçi tarafta yaşanan siyasi risklerle birlikte gram altın 120 TL'nin üzerinde kalıcı hale gelebilir. Burada 125 TL seviyesi önemli. Bu seviye de aşılırsa güçlü bir trend başlayabilir. Altın pozisyonlarının orta ve uzun vadeli olarak korunmasını tavsiye ederiz."

12- 20 Nisandan bugüne piyasalar önce yataya sonra satış eğilimine döndü. Yabancı yatırımcı bu dönemde ne yapıyor?

Türkiye, siyasi riskler geride kaldığında gelişmekte olan ülkeler arasında hem değerleme hem de ekonomik durum noktasında daha cazip. Yabancı yatırımcıların piyasayı yakından ama sakin bir şekilde takip ettiğini söyleyen ÜNLÜ & Co'dan Dr. Vedat Mizrahi, "Özellikle uzun vadeli yabancı yatırımcılar düşüşü fırsat olarak görüyor. Nitekim bu yatırımcıların geçen haftaki düşüşte de alım yaptıklarına şahit olduk. Yılbaşından itibaren baktığımızda ise hem bono hem de hisse senedi piyasalarına önemli miktarda yabancı yatırımcı girdi" diyor.

Porftöyler nasıl şekillenmeli?

ALAN YATIRIM: Yurtiçinde siyasi tansiyonun düşmesi beklenebilir fakat FED'İn faiz fiyatlaması piyasalara damgasını vurabilir. Diğer yandan Uzakdoğu ve Euro Bölgesi'ne yönelik endişeler hala devam ediyor. Dolar kurunda 2,95-3 TL seviyesi yakın vadede geçerli fakat FED'in faiz söyleminin artması halinde bu seviye orta vadede 3,05-3,15 aralığında da olabilir. Bu ortamda piyasada temkinli duruş sergilenmeli ve portföyler dengeli dağıtılmalı.

ATA YATIRIM: Piyasada kısa vadede ne olacağını öngöremiyoruz ancak uzun vadede bir belirginlik olduğunu söyleyebiliriz. O da piyasaların döngüsel olduğu, düşen piyasanın yükseleceği, yükselen piyasanın ise düşeceğidir. Borsada son günlerde görülen düşüşten sonra yeniden çıkış yaşanacağının kesin olduğunu kanaatindeyiz. Şu an için sadece bu çıkışın ne zaman olacağı belli değil. Eğer yatırımcının iki yıl bekleme toleransı varsa, hiç durmadan 'alım' yapmalı. Aksi olarak piyasayı günü gününe takip halindeyse, 'alım' şu an için elbette doğru bir tercih gibi görünmeyecektir. Ancak düşüncemiz her ani çıkışın satma, her ani düşüşün de satın alma fırsatı olduğu yönünde.

PRİM MENKUL: Bu dönemde bilançolara bakarak işleri iyi giden şirketler için gevşemeleri alım fırsatı olarak görüyoruz. Ancak nakit dengesi iyi korunmalı. Hisse oranı yüzde 60 seviyesini geçmemeli. Yıl sonuna doğru, dünyada büyük bir çalkantı başlamazsa geleneksel olarak tekrar bir rahatlama ve trend başlayabilir. Yeni dönemde kur riski yüksek portföylerde yüzde 20-30 döviz bulunmalı. Yine korunma ve sigorta amaçlı döviz bulundurulabilir. Onun dışında fırsatları değerlendirme adına bir miktar TL olmalı.

SAXO CAPITAL: Kısa dönemde dar bir bant içinde ileri geri düzeltmeler olabilir ama haziran ayından itibaren çok daha fazla FED faiz artırımı ve turizmdeki sıkıntıları konuşuyor olacağız. Merkez Bankası da maalesef büyük ihtimal faiz indirmeye devam etme baskısı hissedecek ve şu anda var olan reel faiz de yüzde 2'nin altına gelecek. Enflasyondaki iyileşmenin sonuna geldiğimizi düşünüyoruz. Önümüzdeki günlerde 2,80 civarına kısa dönemli hareketler yine olabilir ama sonbahar sonu dolar/TL'de 3'e yakın seviyeler görürüz.

TURKISH YATIRIM: Geldiğimiz noktada düşüşler alım için fırsat diyebilmemiz için faiz ve kurlardaki oynaklığın azalması gerekiyor. Aşırı oynaklık nedeniyle bugünlerde alım ve satımların teknik seviyelerden yapılması gerekir. Yaşanan sürecin daha büyük bir dalganın öncüsü olabilmesi için başta enerji şirketleri olmak üzere küresel kredi riskinin ön plana çıkması gerekir. Hem para piyasaları düzenleyicileri hem de siyasiler bu döngüye izin vermeyecektir. Bu nedenle oynaklığın azaldığı süreçte alım yönünde olunmalı.